作者:谢亚轩、罗云峰等

来源:轩言全球宏观

核心观点:

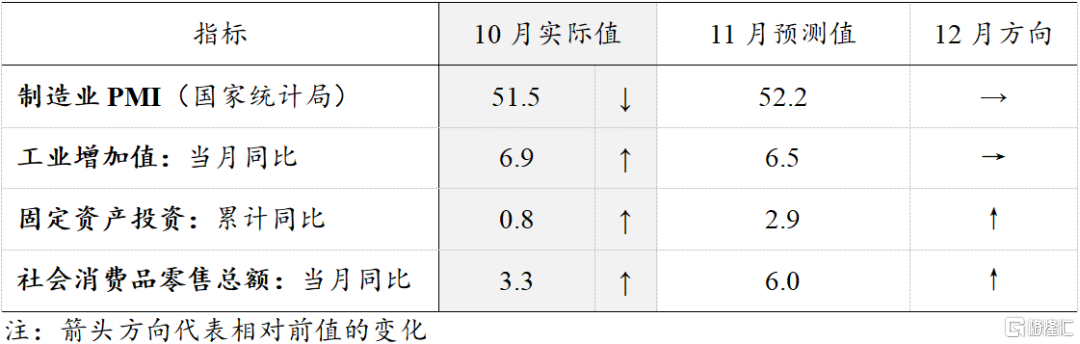

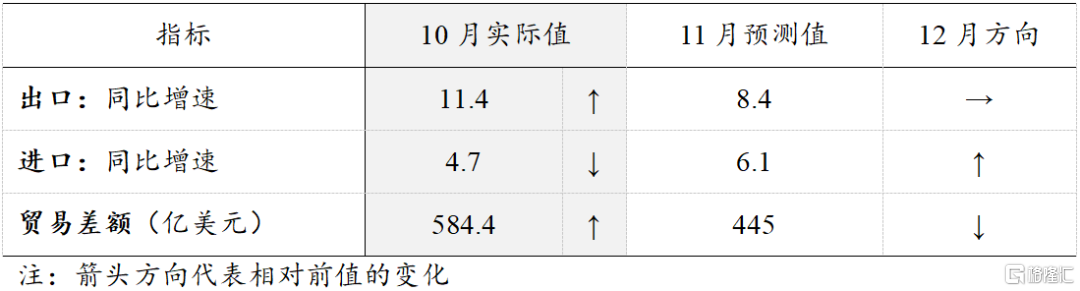

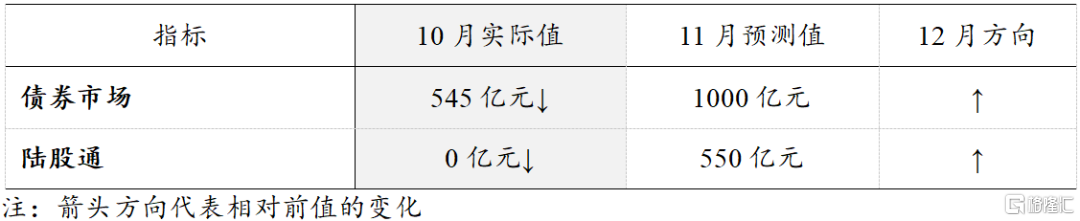

我们对经济增长、价格水平、货币金融、国际资本流动4方面经济指标2020年11月读数及未来走势预测如下:

经济增长:从全球环境来看,主要发达经济体仍保持较高景气度与宽松流动性,在疫苗进展的激励下预计国际贸易有所加速。但海外生产能力恢复也会影响中国出口占全球的份额,外需驱动力将逐步从中国份额提升转变为全球贸易整体恢复。从国内情况看,货币政策继续正常化进程,地方财政收支矛盾显著,房地产调控也不会放松,经济运行将从政策驱动转变为居民消费、制造业投资等内生驱动。综合作用之下,可以预期之后的经济增速仍保持上行,但斜率逐步放缓。

价格水平:生猪产能已经恢复至2017年末的88%左右,预计2021Q2恢复至100%,预计CPI将保持下行趋势,2021年2月在-1.5%左右见底。未来消费需求修复将更多表现为非食品项同比增速的上升。PPI将在停顿2个月之后重新上升,预计2021Q1实现转正,除了新冠疫苗之后全球经济景气的修复、全球流动性宽松环境维持之外,原油、交运等行业的产能出清也受到了更多关注。考虑到国外与国内政策取向的差异,国外价格上涨将快于国内。

货币金融:11月以来国内资金利率继续上行,期间夹杂信用违约带来的流动性扰动。非金融企业负债增速的顶部出现在7月,后续杠杆去化更可能是主动为之。家庭负债增速可能已在9月见顶,10月小幅回落,随后房地产也将转入下行周期;政府负债增速还有上升空间,但是中央政府独立支撑,地方政府负债增速或已在10月见顶,财政总体空间有限。

国际资本流动:当前海外的流动性环境相对平稳,美国大选不确定性下降,新冠疫苗出现积极进展,使预期加速改善,风险偏好改善推动外资流入A股规模明显回升。债市方面,中美利差仍然处于历史高水平,人民币继续升值也有助提升外资增持意愿,但资金利率上行和信用违约事件可能对流入规模有一定负面影响。

总之,外需驱动力将逐步从中国份额的提升转变为全球贸易整体的恢复,内需驱动力则逐步从政策效果释放转变为市场内生驱动。在这一过程中,国际与国内商品价格涨幅将保持差距;作为国内外的价格传导渠道,货物出口也将保持高位。

风险提示:美联储鹰化

以下为正文内容:

一、经济增长

(一)国内经济持续向好,消费加速

制造业PMI:11月CRB指数继续上行,美国制造业PMI继续景气扩张,欧洲制造业PMI略有回落但维持景气。综合预测中国制造业PMI加速扩张。

11月国内高频数据显示:华东地区水泥价格延续上涨趋势,11月第3周已经上涨至543.57元/吨,11月上旬粗钢产量同比增速涨幅小幅回落,环比增速降幅收窄,高炉开工率和唐山钢厂产能利用率11月以来开始回落,11月乘联会汽车销量增速也较10月有所回落。黑色系商品价格上涨。螺纹钢现货价格再次突破4000元/吨,11月第三周上涨至4101元/吨,其库存10月以来大幅下滑。动力煤价格3季度以来也稳定在600元/吨以上,目前已上涨至610元/吨左右,创年内新高。

工业增加值高位回调:高频数据显示11月重化工业生产出现放缓迹象,北方进入供暖季,环保压力也对部分行业造成不利影响。从10月数据看,工业同比增速与9月持平存在低基数因素,10月环比增速较9月明显回落。且出口增速预计11月也将有所放缓。综上,我们预计11月工业增加值同比将较10月高位回调至6.5%。

固定资产投资稳中有升:2021年春节偏晚,项目停工期也将相应推迟,从水泥价格和螺纹钢现货价格看,当前传统投资需求继续扩张。而在政策红利支持下,高技术产业投资增速有望在11月突破10%。预计11月基建、房地产及制造业投资增速均进一步回升,固定资产投资增速将接近3%。

社会消费品零售总额:汽车销售增速放缓可能是11月社零增速主要下行压力,今年“双十一”全网销量较去年明显下滑,也将放缓社零回升速度。但居民收入持续改善对社零是中期支撑,餐饮收入也有望延续正增长状态。

对应到企业盈利上面:工业增加值增速可能略有回落,但PPI增速重新回归上行,同时考虑产业集中度的提升,规上企业利润增速应继续回归10%左右的常态水平。

(二)出口高位回调,贸易差额收窄

出口:发达国家PMI指数保持上涨,国外经济恢复是我国出口的基本面,10月出口保持高位的边际因素主要是疫情反复带来防疫物资景气和传统需求的不断改善,而后者已有接力防疫物资成为主导出口增长的趋势。从出口产品类别看,防疫物资规模仍在,边际带动作用减弱,医疗仪器及器械仍维持较高增速水平,玩具、家具、服装、灯具照明等传统产品出口增长明显。11月,海外经济恢复仍然是支撑出口因素,考虑年末翘尾效应,新兴经济体恢复供应能力逐步恢复进而削弱出口替代效应等,综合预计11月份出口高位回调。

进口:10月进口增速低于预期,背后原因是国内需求趋于缓和、大宗商品价格波动带来相关产品进口下降、从全球各经济体进口“有增有减”降低中美第一阶段经贸协定带来的增量效果等。国外恢复供应能力和国内经济向好步入正常轨道是进口的支撑因素,从历年经验看,进口并不具有大涨大跌的波动性,相对比较稳定。预计11月进口将有所上升,主要看经贸协议和大宗商品价格带来的增量效果及季节性因素。

综合预计11月出口、进口同比增速分别为8.4%、6.1%,贸易顺差收窄为445亿美元,进出口总额增速与10月相比有所回调。

二、价格水平

CPI:预计保持下行趋势,2021年2月在-1.5%左右见底。主因是基数因素的贡献将从11至12月的0下降至明年2月的-2.1个百分点。新涨价因素方面,农业部数据显示生猪产能已经恢复至2017年末的88%左右,预计2021Q2恢复至100%,因此猪肉价格将延续下降趋势。未来消费需求的修复将更多表现为非食品项同比增速的上升。

PPI:尽管连续2个月保持-2.1%,但展望未来,随着美国大选尘埃落定、新冠病毒有效疫苗出现后国际航运的逐步恢复,全球经济景气将继续修复,同时全球流动性宽松环境维持,总体而言PPI上行趋势仍在。

综上,预测11、12月PPI分别为-1.9%、-1.6%;CPI分别为0.3%、0.0%;其中11月CPI食品项同比将降至0.6%;非食品项同比将回升至0.1%。

三、货币金融

10月M2完全符合我们预期,信贷略低预期源于非银金融机构贷款低于预期,社融超出预期源于信用债月末投放超预期。具体来看,政府和非金融企业存款余额增速高于前值;M0、家庭、非银金融机构存款余额同比增速均低于前值。合并来看,实体部门存款余额同比增速略高于前值。10月货币政策基本是9月的对称操作,符合我们的预期,流动性仍然紧张。社融方面,家庭贷款余额增速在10月出现轻微回落,符合预期;非金融企业负债增速在10月出现轻微回升,超出预期,但仍大幅低于7月时的极值高点;政府负债增速继续上行,符合预期。经历了5-10月的连续收紧后,后续货币政策进一步收紧挤压金融机构的空间和力度都在衰竭。目前政策的目标应开始由金融去杠杆转入实体去杠杆。

预计11月M2同比增速稳定在10.5%,M1同比亦稳定在9.0%附近,信贷投放约1.5万亿,新口径社融规模约2.3万亿。11月以来,资金利率继续上行,期间夹杂了信用违约带来的流动性扰动,政府负债增速继续上升。主要与其他新兴供给减少有关,11月国内外商品价格联手冲高。整体来看,非金融企业负债增速的顶部或出现在7月,且后续杠杆去化更可能是主动为之,而非政策挤压;10月家庭负债增速小幅回落,我们预计其在9月见顶概率较大,随后房地产也将再度转入下行周期;政府负债增速还有上升空间,但日益狭窄,对于实体部门负债增速的拉动有限,分开来看,地方政府负债增速或已在10月见顶,中央政府独立支撑,但其债务余额增速见顶也为时不远。过去两年的实体部门加杠杆将在未来得到全面清算。我们预计,11月金融数据(M2同比、贷款余额同比、社融余额同比)与10月基本持平,后续上升空间已微乎其微。

四、国际资本流动

10月外资通过陆股通变化为0,边际好转但仍低迷的原因有三:一是流动性环境变化不大,二是美国财政纾困计划、英国脱欧、大选等未出现剧烈变化,但仍对风险偏好有抑制;三是A股表现好转,或带来部分顺周期资金流入。外资买债规模较上月大幅下降且低于预期,一个重要原因是国内存单利率快速上升,导致外资大幅抛售了317亿元同业存单。

预计11月股债市场外资流入规模均回升。本月海外流动性环境相对平稳,美国大选尘埃落定、不确定性解除,新冠疫苗出现积极进展,使得经济预期加速改善,风险偏好改善推动外资流入A股规模明显回升,预计陆股通流入上升至550亿元。债市方面,11月中美利差小幅下行1BP至238BP,但仍然处于历史高水平,人民币继续也升值有助于提升外资增持意愿,但同业存单利率的上行和国内信用风险事件爆发或对流入规模有一定负面影响。预计外资流入债券市场规模约为1000亿元,较上月上升。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员