作者:沧海一土狗

引子

最近,随着永煤违约事件的演化,债市开始加速下跌,十年国债活跃券200006在三个交易日内从3.2675%上升到3.345%,上行了近8个bp。

背后的原因很简单:如果永煤无法在24号把已经违约的10个亿还上,那么将触发交叉违约条款,后面大概有300多亿的相关债券也会违约。

假设每个持有相关债券的产品的集中度不超过5%,那么,意味着有6000亿以上的产品会受到影响。

一只蝴蝶扇起了一阵飓风,10个亿砸倒了300亿(也会影响别的信用债),300亿再影响了6000亿+的产品,这些产品又影响了整个债券市场。

它们是怎么影响整个市场呢?通过客户大量赎回。

客户的想法很理性:交叉违约条款触发之后净值型产品要砍掉相应的估值,虽然他们的估值没剩多少了,先走的人少挨刀,后走的人多挨刀。被赎回的基金只能砸流动性更好的同业存单和利率债,于是,信用违约事件把存单和利率债的利率打上了天。

整个链条是自动运行的,只要市场认为交叉违约的概率很大,链条就会持续运行。这跟央行的货币政策态度是不相关的。

我们可以问自己一个极其简单的问题:央行投放8000亿omo是否能抑制住存单和利率债收益率的上行?不会的。

因为一些经理被赎回了,他们只能卖出,虽然他们可以借钱应对赎回,但受一系列指标的制约,他们最终还是要卖的。

海量的omo无法制止经理们的卖出动作,因为客户在赎回,而央行没有办法制止客户赎回。因此,这波冲击和央行的货币政策态度是无关的。

牛市中的信用事件冲击

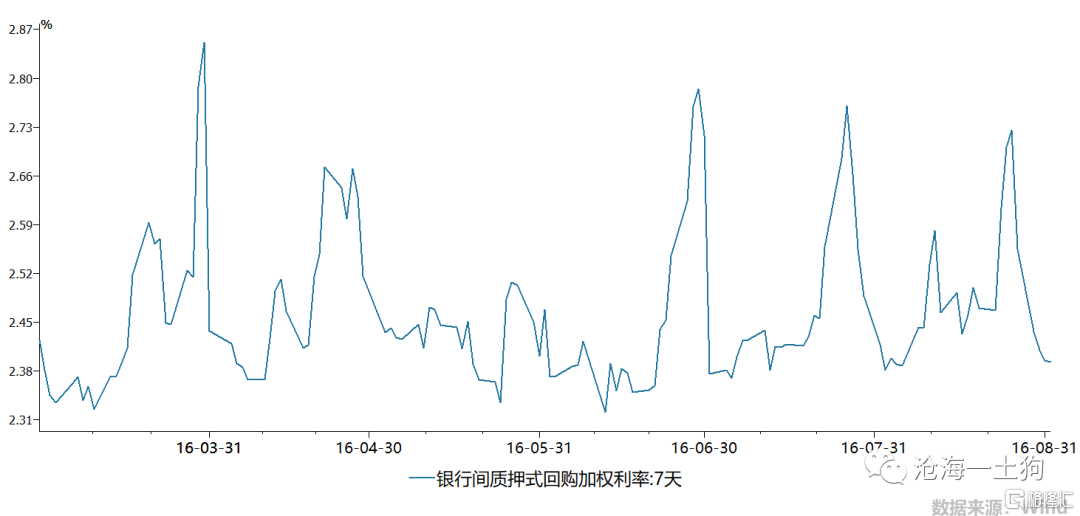

怎么证伪相关性的说法呢,找一次牛市中的信用事件冲击就可以。2016年4月,爆发了铁物资事件,也是违约相关。

十年国开债的估值从4月初的3.21%,飙升到了最高的3.48%,振幅达27bp,在这之后,随着事件的解决,收益率又一路向下,继续走它原来该走的趋势。

在此期间,银行间利率虽然大幅飙升,但并没有超过关键时点的极值。

因此,真正的原因在于赎回,而不在于央行的货币政策收紧,不在于他们提高了银行间资金利率。

更为纯粹的赎回事件

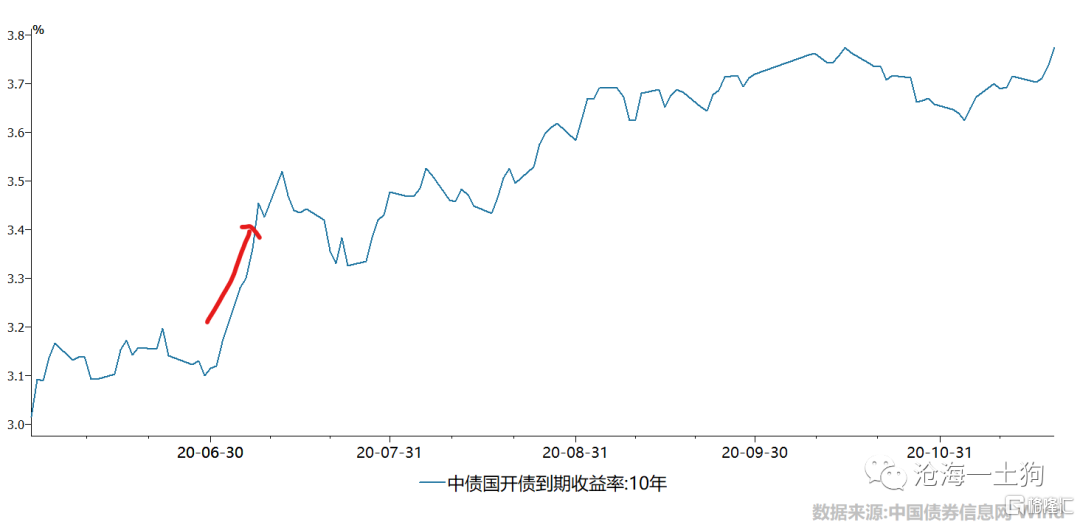

除信用风险事件之外,今年还发生了一次更为纯粹的赎回事件。今年7月初,股票市场全面暴涨,激发了客户赎回债基入股市的冲动。

这次赎回潮带来债券收益率更加惨烈的上行,十年国开的估值从7月初的3.21%上升至最高的3.52%,振幅达31bp,很多净值型理财都开始亏钱。

后来股市进入调整期,收益率开始回撤,最低回撤到3.38%,高位上又下来了14bp,之后再随着大势一路向上。

这就是熊市里的十分纯粹的赎回冲击,基本面和货币政策的影响体现在中枢的抬升上。

跟央行相关的事件冲击

以上两次冲击和央行的关系不大,主要的落脚点在于客户赎回。下面我们看一次跟央行关系很大的事件冲击。2019年10月,国庆假期之后猪肉价格加速上涨,

在一开始的时候,市场并没有把通胀当回事,因为大家都知道通胀是猪肉贡献的,甚至调侃:剔除了猪肉都是通缩。但是,十一之后,大家开始慌张了,因为猪肉价格涨太快了,于是,债券收益率开始狂飙,

十年国开债的收益率从10月17日的3.55%一路飙升到10月30日的3.76%,上行了21bp。后来央行降息了5bp,收益率就开始掉头向下,在11月19日又回到了3.55%。

在这种情况下,央行的态度是很重要的。之所以市场疯狂地交易通胀,是因为市场预期央行会因为通胀收紧货币。

央行通过降息5bp告诉市场:你们想多了。

结束语

对整个债市而言,本次的永煤违约事件是一次灰犀牛事件,既像2016年的铁物资事件,也像2019年的通胀事件。一开始市场都不是那么在意,觉得那是踩雷的人的事,最后愈演愈烈,变成所有人的事。

在冲击的应对上,我们真正需要区别是:投资经理们是因为预期央行收紧货币政策而砸出债券,还是因为被赎回?

通过开头的分析,不难发现,这一轮收益率的上行更多的是因为赎回潮,而非央行进一步收紧货币政策的预期。这种预期即便是有,也不会占太大的成分,2019年10月的行情已经告诉我们了,真正的收紧预期长啥样。

事实上,归因是极其困难的。不论怎样,在事情正在发生的时候,我们总能说,

看,收益率上了,这证实央行要进一步收紧货币。

也只有事后我们才能知道,这次是铁物资,还是2020年7月初。

这种归因又是极其必要的,因为在不同归因版本下的交易策略是完全不同的。

我更倾向于前者,因为通胀趴在地上。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员