股灾以来,监管层非常鼓励上市公司回购股份,这两年上市公司不发个回购公告,出门都不好意思打招呼。

A股回购风潮起源于美股,学的都是别人的:美股这么多年的持续牛市就是回购带来的。比如股神巴菲特旗下公司伯克希尔三季报显示,2020年第三季度花了90亿美金回购股票2020年前9个月回购资金更是高达160亿美元。

换句话说,伯克希尔前九个月回购股票就花了1057亿元人民币,难怪伯克希尔的股票创了历史新高。

所以在A股混,必须要了解回购:什么是回购?为什么要回购?回购有哪些好处?可以用回购来选股吗?回购需要规避哪些坑?知识点非常丰富,今天初善老师就跟大家一起学习一下。

1、回购出牛股

首先我们必须承认,不少个股在回购后,股价不断上涨,甚至出现翻倍、三倍甚至五倍的牛股。

初善君整理了2019年以来上市公司的回购,其中不少个股目前价格较回购均价大幅上涨,其中坚朗五金和春风动力分别上涨了730%和854%,超五倍牛股。初善君熟悉的三棵树、金发科技、旗滨集团和新希望涨幅也超过2倍。2倍到8倍的涨幅,仅仅两年不到,所以回购是个八倍股选股策略,虽然言过其实,但也有道理。

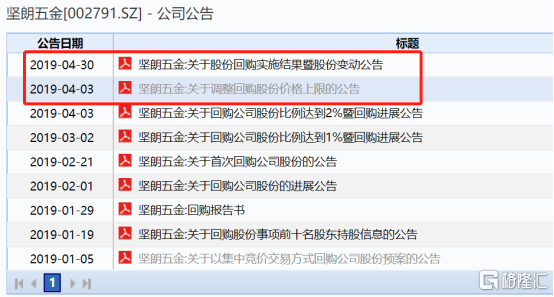

坚朗五金2019年1月发布回购预案,表示近期公司股票价格出现较大幅度波动,公司认为目前公司股价不能正确反映公司价值,不能合理体现公司的实际经营状况。换句话说,公司股价被低估了,因此要回购。

公司仅仅四个月就回购完毕,期间还上调了回购价,要知道一般情况下回购期限都是一年,像这种火急火燎回购的,公司业绩大概率是爆炸了。

最终坚朗五金回购了2.28%的股份,差不多花了1亿,达到了回购上限。此后股价走出了六亲不认的架势,最高涨幅超过15倍。

回购容易出牛股:最了解上市公司的肯定是上市公司自己,那么他们真的愿意花钱回购时,说明他们的业绩真的会很好。

那么回购我们需要注意什么?

2、回购最看重什么?

回购是什么意思呢?

就是上市公司用上市公司的钱买入上市公司的股份。

是不是挺绕口的,绕口的原因:一般情况下,上市公司不能持有自己的股份。因为容易乱套,只有回购的时候上市公司才能短时间持有自己的股份,后面就需要奖励给员工或者注销掉。

换句话说,上市公司不能做自己的股东。

那么关于回购,我们重点关注哪些内容呢?

初善君觉得最重要的是回购的比例:回购的比例越高越好。这个道理很简单,不需要太多的解释,回购的比例越高,意味着买入的股份越多。这里的比例,初善君一般建议看回购下限。

第二看回购的目的。回购的目的一般包括股权激励、注销、业绩补偿、市值管理等。一般情况下,A股很少有注销的,因为注销减少注册资本,减少净资产,基本没有上市公司愿意这么做。因此我们重点关注那些做股权激励的上市公司。业绩补偿、市值管理则是回购的黑洞,很容易坑人,那么如何区分呢?我们稍后再说。

第三看回购价格和回购方式。这个回购价格理论上越高越好,但是也不会太高。回购方式最好是集中竞价而不是大宗交易。

第四看实际回购情况。有些回购是雷声大雨点小,最好的回购就是坚朗五金那种迫不及待的回购,而不是慢吞吞的跟忽悠人一样。

第五年是上市公司报表的货币资金情况,有些公司回购的时候,账面一堆有息负债,这基本属于借钱回购,肯定不安好心。分析这一点要求比较高,需要慢慢来。

以上是初善君关于回购的几点认识,一家之言,仅供参考。

3、忽悠式回购

上面说了,除了这些正常的回购外,还有很多忽悠式回购,存在忽悠式回购的原因就是回购并不构成承诺,不少上市公司为了稳住股价,会发布忽悠式回购,事后基本没有实质回购股份。

举一个典型的例子。

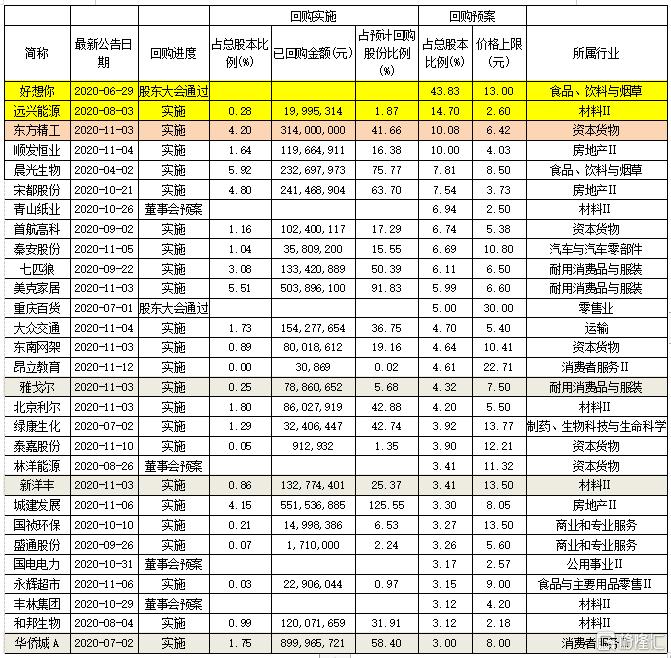

比如好想你,2020年6月公布回购股份比例高达22%到44%,对应金额高达15亿到29亿。

然而截止2020年10月底,公司一毛钱都没回购。更可恶的是,发布回购公告的同时还发布了减持公告。

那么忽悠式回购具有哪些典型特点呢?

一是一边回购一边减持,尤其是控股股东及董监高减持。因为回购是看好公司股价,而减持往往是不看好股价,对于董监高和上市公司控股股东来说,回购是花上市公司的钱,减持是自己实实在在赚钱。拿别人的钱拖自己减持的股价,何乐而不为呢。因此一边回购、一边减持的大概率是忽悠式回购。

二是回购不积极,回购比例低。不少公司上市公布回购方案后,一般一个月内就有动作,很开就回购完毕。忽悠式回购基本上就是外面蹭蹭,一直不进去,三个月、五个月也没见回购,即使回购了也就是三瓜两枣。像好想你,这都半年多了一毛钱还没回购。

三是明显为了稳住股价。比如上市公司控股股东有大额的股票质押,股价下跌可能会爆仓,因此发布回购计划等等。

总之,A股忽悠式回购非常多,大家一定要小心辨别。

4、回购选股方法

根据上述内容,我们基本可以用来选股了。

一是针对正在实施的回购,如下表所示,绝大部分都是忽悠式回购,比如远兴能源,这么久了才回购不到2000万,看了资产负债率,账面有息负债那么高,根本没那么多钱回购。

初善君建议可以关注里面的绩优股,比如东方精工、雅戈尔、新洋丰、华侨城等。我记得还有中国建筑的大额回购,不知道为什么表格里没有。

二是针对已经完成回购的企业,完成比例必须大于50%。

当然,回购只是催化剂,根本的还是要看企业的盈利、估值以及风口,以上选出的公司还需要更多深入的分析。

利益相关:作者并不持有文中股票,以上分析仅是个人的跟踪思考,不构成投资建议,据此投资,盈亏自负。另外,文中引用图表可能来自WIND中券商分析师整理的数据,在此一并感谢他们的付出。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员