作者:应镓娴

来源:姜超宏观债券研究

概要:

防疫出口率先拉动,疫情再起缓冲回落。首先,海外疫情蔓延早期,防疫和居家相关品类出口拉动作用显著。其中防疫物资出口在4月率先回升拉动我国出口回补,但增速自6月开始出现持续回落,整体仍在高位。从物资出口对象看,美国和欧盟占比超四成。而美欧正是二次疫情“重灾区”,因而防疫物资出口回落速度料将放缓,甚至出现反弹。但由于主要国家已相应扩张了防疫物资产能,进口依赖度下降,预计新一轮疫情爆发对我国防疫物资出口的提振效果将明显弱于4、5月期间。

份额替代效应减弱,需求调整仍可延续。其次,需求回暖过程中,我国率先恢复的生产迅速抢占了其他国家的出口份额。不过随着海外产能复苏,在主要地区中的出口替代效应也普遍呈现回落的趋势。若将我国出口占全球贸易量份额的提升整体计作替代效应,替代效应一方面体现为对其他国家出口份额的挤占,另一方面由进口国国内的需求结构调整相对利于我国出口导致,也就是“他国份额替代”和“品类需求替代”两个方面。将我国对美国和欧盟27国的替代效应拆分发现,6月以来对他国的替代效应已相对减弱,主要出口国需求结构的调整成为支撑我国出口份额的主要因素。而美欧疫情二次爆发下,需求结构调整延续的可能性较高,包括对办公用品、家具杂项、电信设备等的需求预计继续高涨,支撑我国出口占全球贸易份额保持高位。

疫情难改回暖大势,未来补库动力可期。外需改善主要因素,疫情难改回暖大势。最后,外需改善仍是带动我国出口增速回升的最主要因素。5月以后终端消费的逐步回暖,一方面受益于人口流动性的快速恢复,另一方面,与应对疫情出台的财政货币政策直接作用于居民收入相关。尽管9月以来新增病例迅速上涨,消费回暖的决定因素并未出现逆转,因而只要后续不再重启长期严格的封锁措施,美国需求持续修复的大趋势不会改变。相比之下,欧洲主要国家相继推出封锁措施,需求回暖短期或现反复。需求先行库存大降,未来补库动力可期。而由于海外需求恢复较生产明显领先,美欧等地区的库存持续去化,目前已降至历史较低水平。后续或迎来新一轮补库周期,而低利率环境下地产销售的高景气度,也将为本轮补库存注入较强动力。海外补库存有望接棒拉动我国出口高增。

综上所述,出口有望继续成为拉动我国经济增长的重要动力。首先,海外疫情再次告急,或在短期导致外需复苏斜率的放缓,但难以逆转持续回暖的大趋势。其次,疫情的反弹使得主要经济体对我国进口需求的结构调整仍可延续,有望持续支撑我国出口份额。再者,欧美疫情的二次告急预计促进防疫物资出口回落速度放缓,甚至出现小幅反弹。最后,海外主要国家预计将陆续进入补库阶段,有望成为支撑我国出口的下一个增长点。我们预计四季度出口增速中枢或继续维持目前的高位。而随着疫苗的推出普及,海外需求将加速回暖,我国出口份额则趋于常态化,届时我国出口增速或将逐步回落,但整体中枢仍可能高于正常时期。

3季度我国GDP同比增速录得4.9%,较2季度继续回升。从“三驾马车”分项来看,出口表现持续较好,对整体经济起到了重要的支撑作用。从具体出口增速看,以美元计价的出口金额同比增速在6月由负转正,此后持续回升。9月出口同比增速达9.9%,较8月仍回升0.4个百分点,但增速的回升已经出现了放缓。那么面临海外疫情的“二次爆发”,出口能否继续拉动我国经济的回升?本篇报告就此展开分析。

1. 防疫出口率先拉动,疫情再起缓冲回落

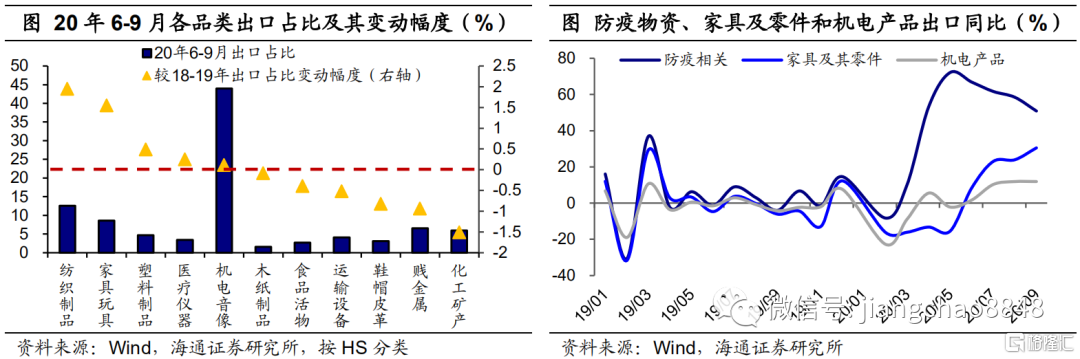

海外疫情蔓延早期,防疫和居家相关品类出口拉动作用显著。从出口结构变化看,疫情蔓延下海外需求变化,使得我国的出口结构出现相应改变。出口份额明显增长的主要包括两类,一类是防疫物资,例如口罩等纺织制品、塑料制品及医疗仪器,另一类则是因居家时间延长所带来的需求,包括家具玩具、电子设备等。从同比增速看,防疫物资出口在4月率先回升拉动我国出口回补,而其增速自6月开始出现持续回落,但整体仍在高位。相比之下,家具、机电设备出口的显著回升始于7月,但至今仍有支撑。

防疫物资出口主要地区中,对美出口仍处高位,而欧盟则持续回落。从防疫物资出口对象看,今年4-9月美国和欧盟占我国防疫物资出口的比重超四成,日韩及东南亚国家则占到约两成。主要出口地区中,对美防疫物资出口同比仍在50%以上的高位,东南亚地区也维持较高增速,而对欧盟出口则自6月以来呈现持续下滑趋势,9月同比降至12%,但较正常时期仍高。此外,对印度的防疫物资出口则出现持续改善。

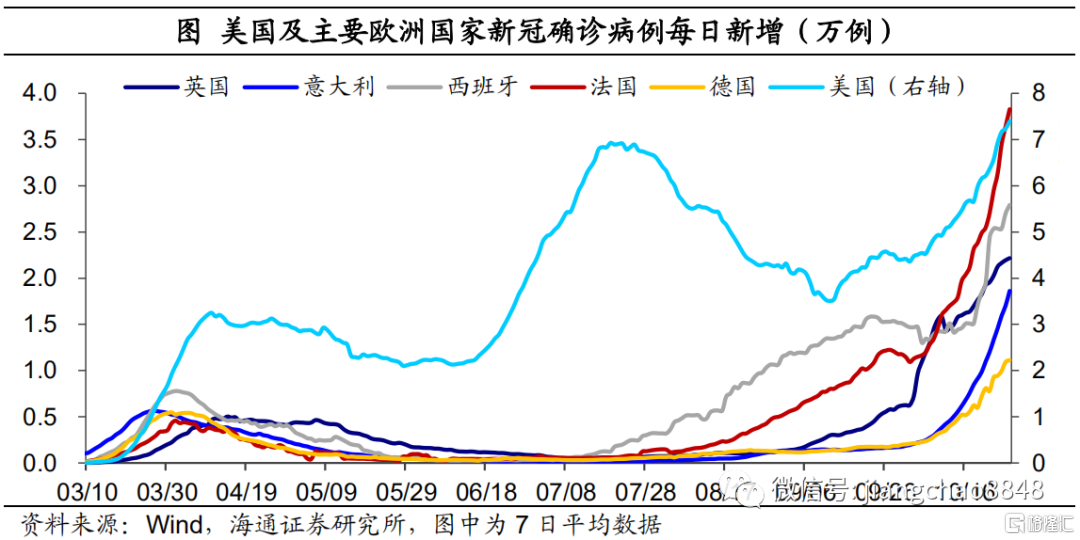

美欧二次疫情“来势汹汹”,防疫物资出口增速回落或将放缓。8月以来,美国及欧洲发达经济体疫情出现“二次爆发”,尤其是进入9月后新增病例迅猛增长,日均新增已大幅超过3、4月首轮爆发时的高位。但疫情的再次“告急”并没有像3、4月一样迅速提振我国防疫物资的出口,9月向欧盟、美国的出口增速不升反降。这或主要源于各国已相应扩张了防疫物资产能,对外进口依赖度逐步降低。因而预计新一轮疫情爆发对我国防疫物资出口的提振效果将明显弱于4、5月期间,但仍能在短期缓冲物资出口的回落之势。

2. 份额替代效应减弱,需求调整仍可延续

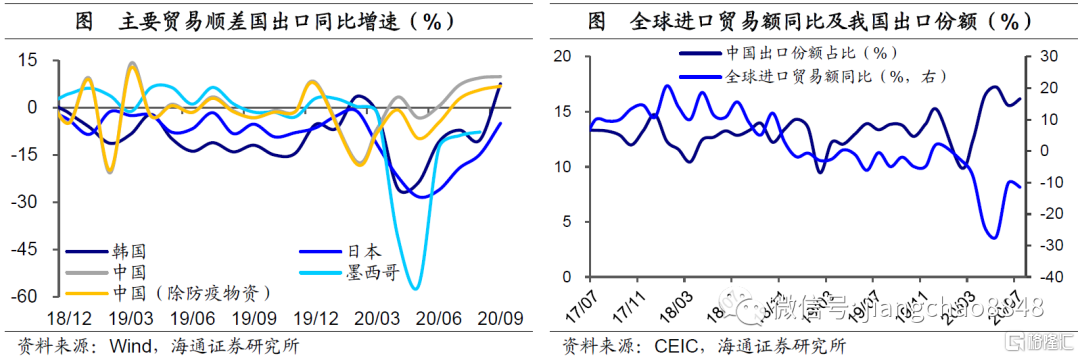

需求回暖过程中,我国率先恢复的生产迅速抢占了其他国家的出口份额。随着全球需求的逐步恢复,除防疫物资外的其他品类出口增速明显回升,接棒防疫物资支撑出口。6月以来其他贸易顺差国,包括日韩、墨西哥出口增速的逐步改善也可以作为印证。但横向对比来看,顺差国出口增速的恢复并不同步,其中我国的出口复苏明显更为领先。这主要得益于我国生产的率先恢复,并迅速抢占了其他国家的出口份额,也就是我国的出口份额出现了明显的替代效应。具体来看,出口份额在5月达到17.5%的历史新高,7月小幅回落至16%,但仍处历史较高水平。

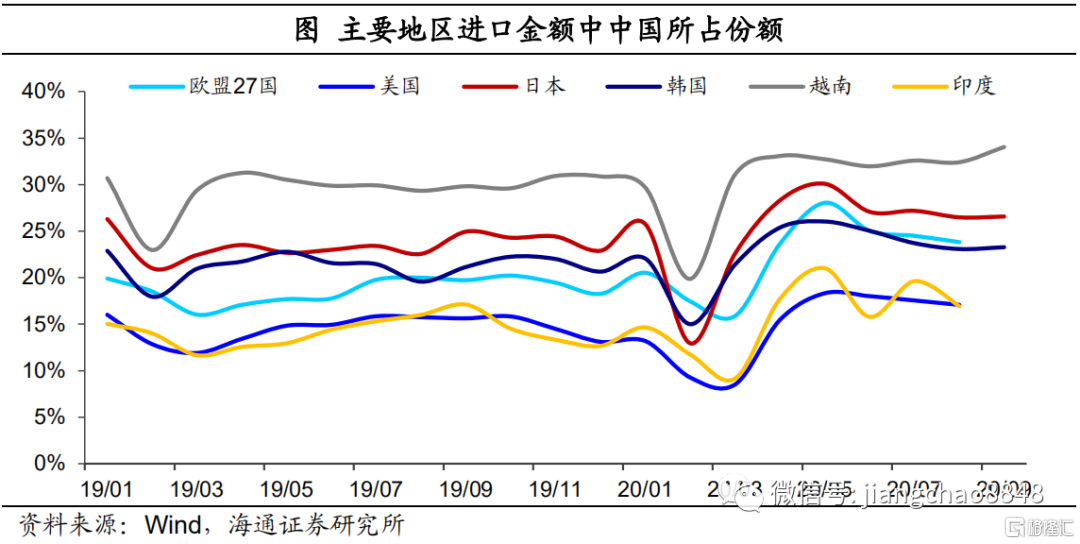

不过随着海外产能恢复,出口替代效应也呈现回落的趋势。作为我国出口主要目的地,19年美国和欧盟占我国出口金额比重约34%,加上日韩、越南和印度可主导我国一半以上的出口。受各国进出口数据口径限制,我们选用各国进口金额中我国获取的份额进行比较。除越南外,出口替代效应普遍在6月到达峰值,而后呈现持续回落的趋势。但截至9月,主要地区进口中,我国所占份额仍高于19年平均水平,其中欧盟27国进口中我国份额的提升最为显著。

若将我国出口占全球贸易量份额的整体提升计作替代效应,则替代效应实际上应包含两个方面。一方面,对于单一品类,替代效应体现为通过抢占其他国家出口份额,来提升我国占比。以美国为例,尽管我国生产全面恢复,各品类出口份额的变化却并不同步。4-8月美国主要进口品类中,材料分类制品、机械交通设备、化学产品来自我国的比例较19年出现明显提升,其他如矿物燃料、食品饮料等则表现平平。这也意味着,此前对我国进口依赖度更高,也就是我国较具比较优势的品类,更容易抢占市场份额,也更有可能转化为永久性替代。

另一方面,显著的替代效应还体现在海外需求结构的调整上。具体来说,若我国原本就具有比较优势,即占全球出口份额较高的品类需求相对增长,也将推动我国出口占整体贸易份额比重上升。对应上文单一品类中“各国份额的替代”,这也可以看作是,不同品类需求的替代。

而事实上,疫情以来海外各品类需求间的“替代”,也相对有利于我国出口的提升。比如,5-8月间美国的需求占比提升最显著的品类包括家具杂项、办公用机械设备、电信录制设备等,同样也是我国较具出口比较优势的品类,而如石油原料、交通运输设备等我国优势较小的品类进口需求出现明显下降,但对我国影响较小。

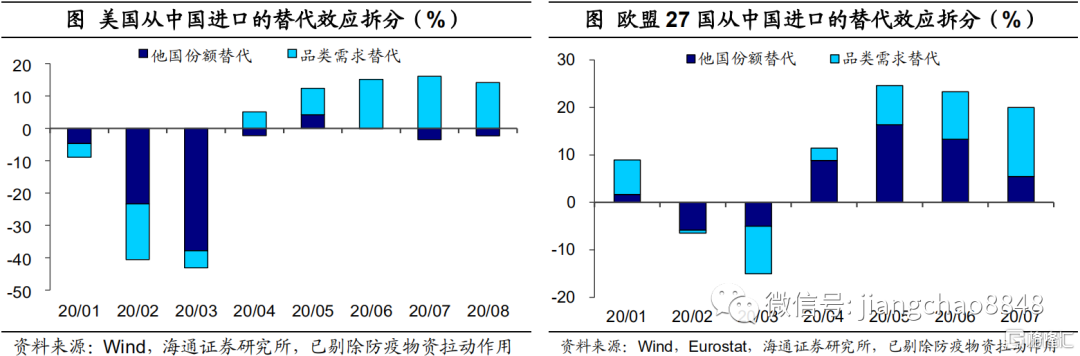

对他国的份额替代效应明显减弱,品类替代效应则继续支撑我国出口。用SITC二级分类对欧美的进口金额进行品类分拆,可以测算与2019年相比,两地从我国进口的“他国份额替代”和“品类需求替代”对整体替代效应的拉动作用。从美国进口来看,剔除防疫物资的拉动作用,5月他国份额替代的拉动效应达到最高点,此后明显缩小甚至转负,品类需求替代则占据主导地位。欧盟的进口也呈现出类似变化,5月以来他国份额替代的拉动作用持续减弱,而品类需求结构的有利调整则有效支撑从我国进口的增速。

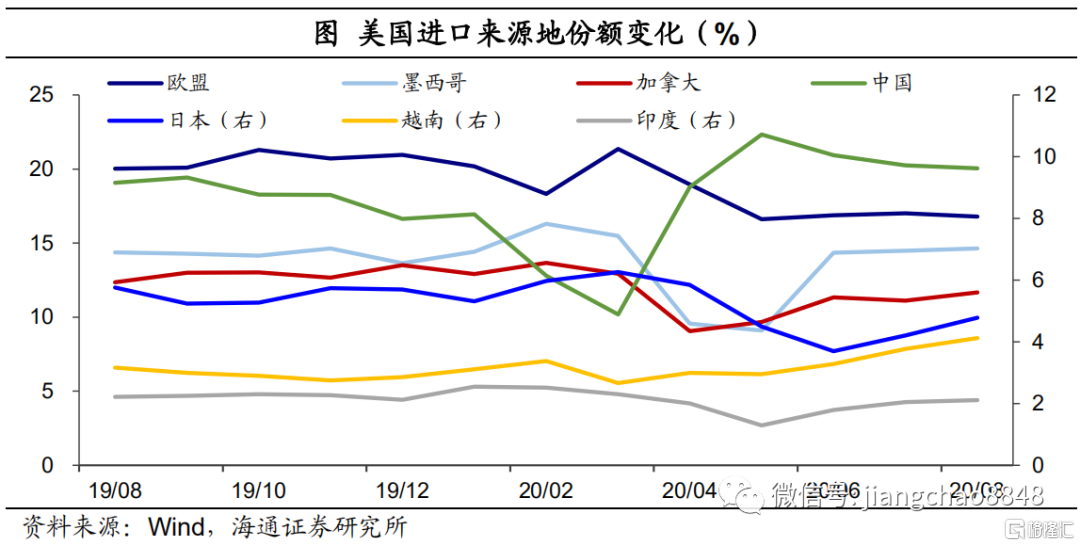

品类需求替代效应的主导,在各国份额变化中也可以得到印证。以美国为例,我国占美国整体进口额的比重在5月升至最高点,对应欧盟、墨西哥、日本等主要经济体的份额均现明显下滑。而8月,墨西哥、越南的份额已恢复,甚至高于19年正常水平,我国份额的扩张则主要“替代”了欧盟、加拿大和日本这类发达经济体。但我国与发达经济体产能结构普遍有较大差异,对其份额的替代相对有限,因而也印证了当前品类需求结构的变化可能更占据主导,对产业结构更为类似的新兴国家份额替代相对减弱。

预计未来我国出口占全球出口份额仍可保持高位。由于对他国的替代效应已相对减弱,主要出口国,如美国、欧洲、日本等需求结构的调整成为支撑我国出口份额的主要影响因素。而美欧疫情二次爆发下,需求结构的调整或将延续,包括对办公用品、家具杂项、电信设备等的需求预计继续高涨,带动我国出口占全球贸易份额保持高位。

3. 疫情难改回暖大势,未来补库动力可期

3.1 外需改善主要因素,疫情难改回暖大势

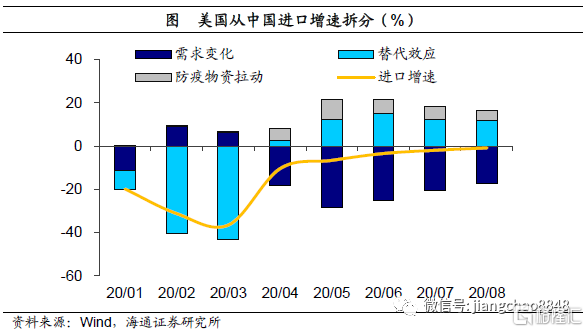

外需改善仍是带动我国出口增速回升的最主要因素。拆分美国和欧盟从我国货物进口的增速,目前防疫物资的拉动作用已明显弱化,替代效应的回落速度与需求修复进度成为决定我国出口的主要角力因素。具体来看,6月以来美国的需求拖累逐步减轻,带动其从中国进口金额增速的持续改善;而欧盟27国的需求也在6月明显回暖,但7月出现再次反复,与防疫物资进口的下滑一并成为拖累当月我国向欧盟出口的主要因素。

需求的回暖与人口流动限制缓解相关度较高。事实上,疫情对经济的拖累主要在于人口流动的限制。因而5月以后,随着美国人口流动性的快速恢复,终端消费也呈现同步恢复的趋势。另一方面,与国内以促进经济活动恢复为主的策略不同,美国疫情期间的财政货币政策刺激更多地着眼于需求端管理,使得当地的居民收入在疫情期间反而出现跳升,进一步加快了需求的修复。

美国疫情反复影响有限,需求回暖“大势所趋”。尽管新增确诊人数屡次冲高,但美国确诊病例中的死亡人数比例稳中趋降,因而本轮限制措施的出台更具弹性,对人口流动的限制也相对缓和。与9月以来飙升的新增确诊形成鲜明对比,9、10月份美国的高频人口流动指数仅出现小幅下滑,红皮书商业零售数据也显示10月销售额同比仍稳定在线上,并未出现明显下滑。并且,居民储蓄率虽较最高点有所下滑,但仍处历史高位,也能部分对冲刺激政策空窗期导致的消费放缓。这意味着,只要后续不再重启长期严格的封锁措施,美国需求持续回暖的大趋势不会改变。且随着11月初大选结果“尘埃落定”,大规模刺激政策推出的进度也有望加快,助力美国需求的修复。

欧洲主要国家相继推出封锁措施,需求回暖短期或现反复。相比之下,欧洲主要国家的人口流动性则在10月出现较为显著的下滑。近日,法国和德国宣布相继重新实行严格的禁足措施,暂定实施期限均为一个月。英国也在随后宣布从11月5日起英国英格兰地区开始实施第二次全面封锁,直至12月2日结束。封锁措施的实行将进一步降低当地的人口流动,对需求回暖产生短期扰动。后续经济复苏进程的延续,将有赖于封锁措施的效果以及疫苗的推出时间。

3.2 需求先行库存大降,未来补库动力可期

尽管需求恢复进度可观,欧美主要国家的供给能力并未同步恢复。以美国为例,美国的零售销售额同比在6月已由负转正,此后持续回升,9月同比更是超过了5%。而对比之下,美国工业产出指数同比增速尚在负值区间,甚至在8、9月掉头呈现下行趋势。

需求恢复的明显领先,导致社会库存持续去化,目前库存已至历史低位。截至20年8月,美国全社会存货水平已降至2010年以来的新低,该水平在93年以来的数轮库存周期中仅次于金融危机后09年的去库时期。从库存周期时长看,本轮周期始于16年11月,至今已持续48个月,几近09年后出现的最长库存周期。可以说企业已面临较强的补库需求。

事实上,尽管整体补库拐点未现,但结构上零售商库存同比已触底回升。作为消费主导型国家,美国零售商库存更贴近下游消费,对需求变化更为敏感,相比之下,制造商库存则略有滞后。根据历史经验,零售商库存的拐点通常可以作为整体补库的领先指标,7月开始美国零售商库存同比增速触底回升,预计后续美国整体主动补库的启动也不会太远,从而有望接力支撑我国出口增速。

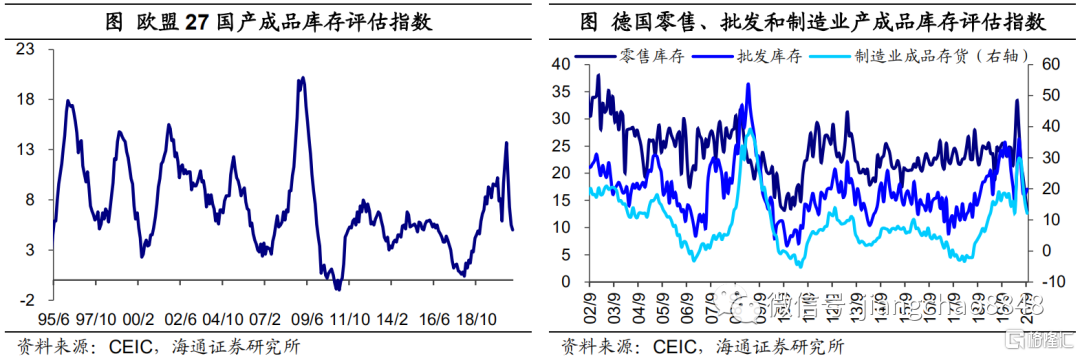

同样的,由于需求恢复领先于生产,疫情以来欧盟也面临库存的大幅去化。截至10月,欧盟27国产成品评估指数录得5,为19年以来的新低。德国9月零售商库存指数降至2010年以来的新低。但需求恢复可能将受到短期疫情再爆发和封锁措施的扰动,预计后续欧洲的补库存可能迟到,但不会缺席。

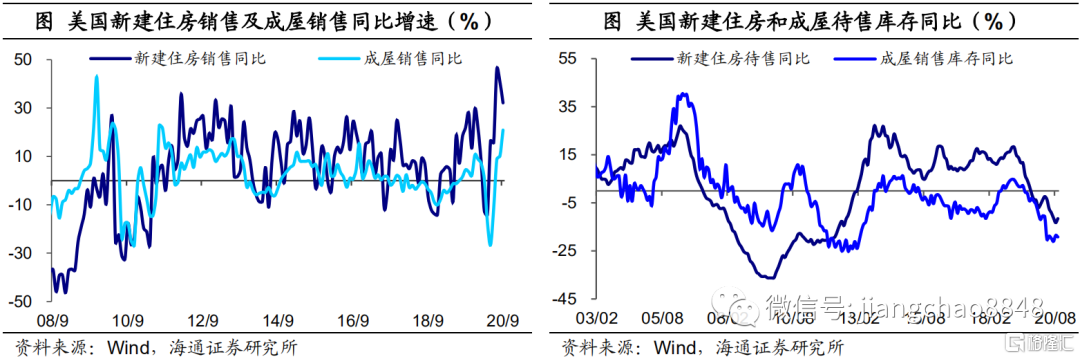

地产销售持续高涨,未来补库动力更强。此外,本轮补库动力可谓十分充足。需求复苏以来,美国新建住房销售额增速一度跳升至45%,创下20多年来新高,成屋销售同比则继续高位回升。销售的持续高涨也带动地产库存同比降至历史较低水平,截至9月美国成屋库存供给时间仅为2.7个月。事实上,为了应对疫情,主要国家均已将利率降至低位,欧盟、日韩等地产景气度也有明显回升并带动库存的去化,因而本轮海外补库存阶段,地产补库动力十足,将对我国的中间品和资本品出口起到拉动作用。

综上所述,出口有望继续成为拉动我国经济增长的重要动力。首先,外需改善仍将是带动我国出口增速回升的最主要因素。尽管近期海外,尤其是欧美的疫情形势严峻,但封锁措施仍较有弹性,或在短期导致外需复苏斜率的放缓,但难以逆转持续回暖的大趋势。其次,海外主要经济体对我国进口需求的结构调整仍在延续,我国较具优势的家具杂项、电子设备等的需求高企有望持续支撑我国出口份额。再者,欧美疫情的二次告急预计带动我国防疫物资出口回落速度的放缓,甚至出现小幅反弹。最后,从库存周期看,随着需求的持续回暖,海外主要国家预计将陆续进入补库阶段,有望成为支撑我国出口的下一个增长点。

从具体发展阶段看,我们预计四季度出口增速中枢或继续维持目前的高位。而到明年一季度,受低基数影响,出口同比将出现跳升。此后随着疫苗的推出普及,海外需求将加速回暖,但同时产能的恢复、需求的常态化也将带动我国出口份额回落,预计到明年下半年,我国出口增速将逐步回落,但整体中枢仍可能高于正常时期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员