01

海螺水泥,今天又逆势下跌超1%,惨不忍睹。

从7月29日创下历史高点63.56元以来,海螺已经累计下跌16%,蒸发市值超过600亿元。并且,最近20来个交易日,股价形成了单边下跌趋势,海螺粉有点扛不住了。

(来源:Wind)

当下,小股东们无助与焦虑,不断反问着自己:海螺到底还有没有机会?接下来,我们不妨看一看这一波回撤背后的原因与逻辑,先从三季报中说起。

02

今年前三季度,海螺水泥总营收1239.8亿元,同比增长11.9%,归母净利润为247.2亿元,同比仅增长3.8%。拆分细看,Q3营收500亿元,同比大增27.8%,但归母净利润仅为86.5亿元,同比仅增长1.1%,相比Q2的21.5%,大跌眼镜。

(来源:Wind)

公司净利增速显著低于营收增速,主要是低毛利率的贸易水泥量继续扩大。Q3季度,毛利率仅为25.17%,相较于去年Q4的35.36%下滑超过10%,创下2016年以来的新低。报告期内,海螺水泥营业成本较去年同期大幅上升41%,主要系产品销售与贸易水泥量的扩大。

(来源:机构整理)

前三季度净利率为20.64%,仍然维持在一个高位水平,主要是三费费率控制的相当好。管理费用、销售费用、财务费用合计46.29亿元,总费用率为3.73%,较去年同期下滑1.25个百分点。这比同行要好很多,亦是企业核心竞争力的地方。

(来源:Wind)

海螺水泥没有偿债压力。截止9月末,资产负债率仅为19.86%,较去年继续下滑0.53%,较2011年的高峰更是下滑超过24%。

截止三季度末,公司账上现金为657.4亿元,同比继续大幅提升超47%。另外,海螺还有182.83亿元的理财产品,可谓富甲一方。不过,仍有短期借款45.4亿元,长期借款38.57亿元,但合计占现金总额不足13%。

海螺水泥9月末应收票据85.85亿元,较去年同期大幅减少30亿元。应收账款仅有15.42亿元,较去年同期增加5.46亿元。总体而言,两项合计减少超过24亿元。这对于企业可是好事。

另外,海螺水泥应付账款72.57亿元,较去年同期增加超过4亿元,另外合同负债为62亿元,较同期大幅增加13亿元。前后进行对比,可见海螺水泥的市场地位和对上下游产业链的话语权和掌控权又增强了一些了。

前三季度,公司经营活动产生的净现金流净额为235亿元,稍稍低于净利润的256亿元,可见现金流仍然稳健如初。过去多年,海螺水泥现金流净流入几乎都要大于净利润,说明盈利质量耿耿的。

整体而言,三季度表现中规中矩,成本费率继续下降,在三季度实现小幅增长实属不易。但同时,我们也注意到公司毛利率等核心经营指标出现了不小程度的下滑。

03

为什么说,前三季度海螺能实现小幅增长,已经很不错了?据已经披露的水泥企业财报可知,华新水泥、冀东水泥、福建水泥前三季度归母利润均大幅下滑超过15%。

(来源:Wind)

其中,三季度水泥厂商业绩大多不及市场此前乐观的预期,主要还是由于行业需求以及价格方面的因素。

整个三季度,全国水泥价格指数(CEMPI)环比下跌4.7%,同比下跌4.03%,低于去年同期价格水平,为4年来首次同比涨幅为负。

(三季度全国水泥价格环比及同比走势,来源:水泥数据研究院)

今年7月,全国阴雨绵绵,水泥市场量价齐跌,南方洪涝严重,其中重庆、四川洪水泛滥,当地水泥市场需求短时受到较大冲击,但价格较稳,其余南方城市价格下跌较多。不过,全国水泥价格指数连跌一个月,跌超5%。

8月,高温雨水天气渐渐过去,水泥需求环比上升,价格跌势逐渐放缓趋稳,市场处于跌后回调阶段,月末长三角地区行情率先复苏。9月需求恢复加快,水泥价格稳健上行,华东领涨,涨幅为3.68%。

分地区看,华东、中南领跌,跌幅均超过6%,华北跌幅为2.1%,西南和西北微跌,跌幅均在1%以内。东北处于传统旺季,天气较好,有利于施工,行情逆势上涨1.6%。

(六大区域三季度水泥价格指数环比走势(%),来源:水泥数据研究院)

总体来说,三季度水泥市场受雨季影响较大,行情比去年稍弱一些。截止10月23日,全国高标水泥平均出厂价为433元/吨,但仍在较高的位置上运行。

(全国高标水泥平均出厂价,来源:华西证券)

券商预测,今年水泥市场四季度涨价节奏多数受到雨水天气影响,价格推涨进度略低于预期。不过,四季度水泥价格有望在高位持续震荡,不太可能大幅上行了。

水泥价格上没有太多期待, “量”上还有没有机会呢?

水泥行业下游需求主要来源于房地产和基建,大致约占80-85%,其中房地产占40-50%。

前9月,全国固定资产投资(不含农户)436530亿元,同比增长0.8%。这是继新冠疫情发生以来首次增速转正。但环比增速仅为0.5个百分点,较8月1.3%环比增速,有所趋缓,可见固定投资对于经济的拉动稍显乏力。

其中,房地产房地产投资103484亿元,同比增长5.6%,增速比1—8月份提高1个百分点,增速斜率仍然趋缓。并且,需求端已经回落,9月商品房销售面积当月同比回落至7%,尽管“金九”期间房地产商加速推盘,但销售数据却并不亮眼,10月以来30大中城市商品房销售同比也在回落。

(来源:中泰证券)

另外,9月房地产新开工单月同比继续下滑并转负至-2%,待积压的投资和消费需求释放完毕后,房地产周期的下行压力也在逐步显现。9月房地产竣工面积单月同比降至-18%,施工周期被拉长的情况依然存在,反映了开发商资金压力较大,特别是“三道红线”对未来地产融资增长会造成明显的制约,偏紧的政策环境对地产周期构成一定压力。

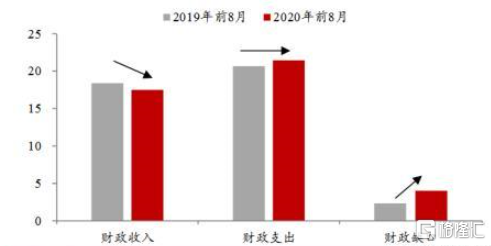

基建也不太乐观。前9月同比增长0.2%,环比提升0.5个百分点,当月增速进一步回落至3.2%。今年受到疫情影响,财政收入大幅下滑,所以尽管政府债券高增长,但主要用于弥补扩大的财政缺口,支出端的增长并不明显,是基建回升乏力的主要牵制。

(今年前8月财政同比扩大1.7万亿元,来源:中泰证券)

不管是房地产还是基建,投资增速趋缓,代表着水泥需求量相对会比较萎靡,不太可能向之前那么高速增长了。不过,固定投资仍然是中国经济的“定海神针”,增长还将持续。

04

当前,海螺水泥动态PE仅为7.99倍,位于估值中线以下,整体估值相对合理。毕竟行业不太可能爆发,行业整体缺乏盈利成长性,估值上线大致也就10来倍。

(来源:Wind)

不过,海螺水泥是行业绝对龙头,成本控制优秀为行业最好,毛利率保持在一个高位水平。另外,公司账上拥有巨量现金,在行业寒冬之下,有望并购中小水泥厂商,市场占有率还有望提升。这都是未来海螺水泥的增长点。

(来源:Wind)

另值得注意的是,高瓴资本于去年三季度新建海螺水泥仓位,大致成本为40元,仓位大致为15亿元,已经浮盈5亿元,当前仓位没有变化。另外,今年三季度,北向资金小幅加仓,阿布达比投资局新进前10大股东名列。

(来源:Wind)

总之,海螺前期这一波调整较深,继续往下大幅下跌可能性比较小了。当下,风险收益比还是很不错的了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员