昨日,先声药业(2096.HK)正式登录港交所,这家获批超额认购589倍的医药股,上市首日却表现不佳。对于抄高瓴作业的投资者而言,面对此情,应当如何?

曾创亚洲最大规模医药IPO记录,如今再出发

“二十多年前,我带着2万元来南京创业,同时带来的只有创业的想法和不甘平庸、实现自我价值的意愿,因为赶上了改革开放这个伟大的时代、因为南京这片适合创业的热土,吸引了一批年青人同心奋斗,成就了今天的先声。

先声的成长历程,说明了一个道理,对创业公司而言,最重要的不是钱、厂房,创业公司的注册资本其实是一种精神,敢于从零开始、创造新事业的勇气,以及敢于向不可能挑战、面对困难不断前行的精神。”先声药业董事长任晋生先生在上市敲钟发言稿中的感慨道。

2007年4月20日,先声药业登陆纽交所,募集资金2.26亿美元,成为首家在纽交所上市的中国生物和化学制药公司。这也创下了当时亚洲最大规模的医药公司IPO纪录。

先声药业上市后,由于全球金融危机、浑水做空中概股等因素,公司市值在美股市场长期处于被低估状态,管理团队在2013年时开始酝酿私有化。

2013年3月,弘毅投资通过美元五期基金联合管理层要约收购先声药业,延续弘毅投资和先声之间长期的战略合作关系,同年12月先声药业从美股退市,这是当时中国医药行业规模最大的私有化交易。

7年后,先声药业再次启动IPO,成功在港交所上市,成为医药界的“大拿”。

手握近50项创新药,高瓴持股1.07%

从基本面上来看,先声药业相较于市面上许多“-B”类未盈利生物科技类公司而言,还是非常能打的。

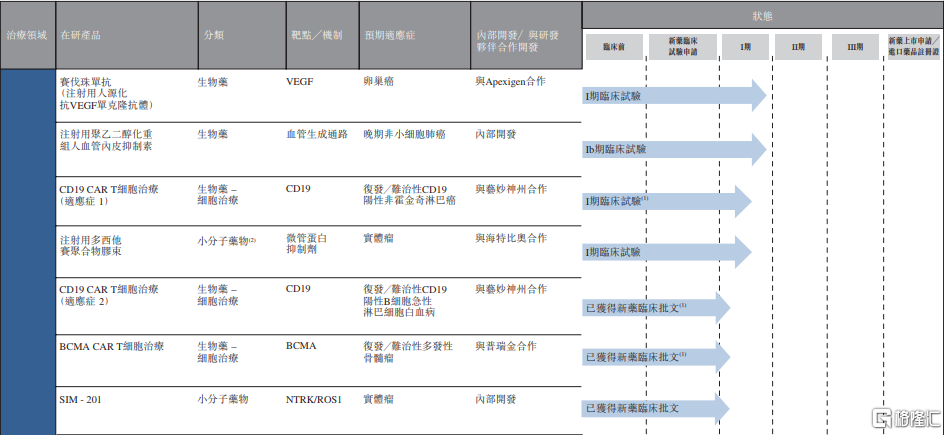

从公司的产品管线上来看,布局领域广泛,研发创新居多。目前,先声药业的产品主要包括两类,一类是已经进行商业化的现有药物,另一类则是还在研发的产品。

对于现有产品组合而言,公司包括6种用于肿瘤疾病的产品(包括4种仿制药、1种创新药以及1种改良型新药)、3种用于治疗中枢神经系统疾病的产品(包括2种仿制药以及1种创新药)、4种用于治疗自身免疫性疾病的产品(包括2种仿制药以及2种创新药)、3种用于治疗心血管疾病的产品(包括2种仿制药以及1种创新药)、11种用于治疗细菌或病毒引起的感染性疾病的产品以及多种用于治疗其他疾病的产品。

除此之外,公司在创新药的产品管线上,共计拥有近50种在研创新产品,主要通过自主研发以及与其他药企合作开发,治疗领域主要涵盖肿瘤疾病,中枢神经系统疾病以及自身免疫性疾病等未满足的适应症上,其中,近10种已经获得新药临床批文或处于临床阶段。

在先声药业的创新药管线中,值得关注的重磅药物有三款,将分别于2020年到2021年上市。它们是:阿巴西普注射液(在中国大陆合作开发和独家商业化)、依达拉奉右莰醇注射用浓溶液(公司历经十三年自主研发的具有自主知识产权的一类创新药)、PD-L1单抗KN035 (Envafolimab)(合作开发并享有在中国的独家营销及推广权利)。

未来2至3年,公司预期将有2种创新药产品在中国提交NDA和1种生物类似药产品在中国提交进口药品注册证申请,5种创新药产品处于II期或III期临床试验中,6种创新药产品处于中国I期临床试验中,同时不少于9种创新药产品在中国提交新药临床试验申请。根据招股书,这些在研产品的逐步商业化会显着增强该公司在三大治疗领域的产品组合和市场渗透。

图表一:公司创新药主要在研产品

数据来源:招股说明书,格隆汇整理

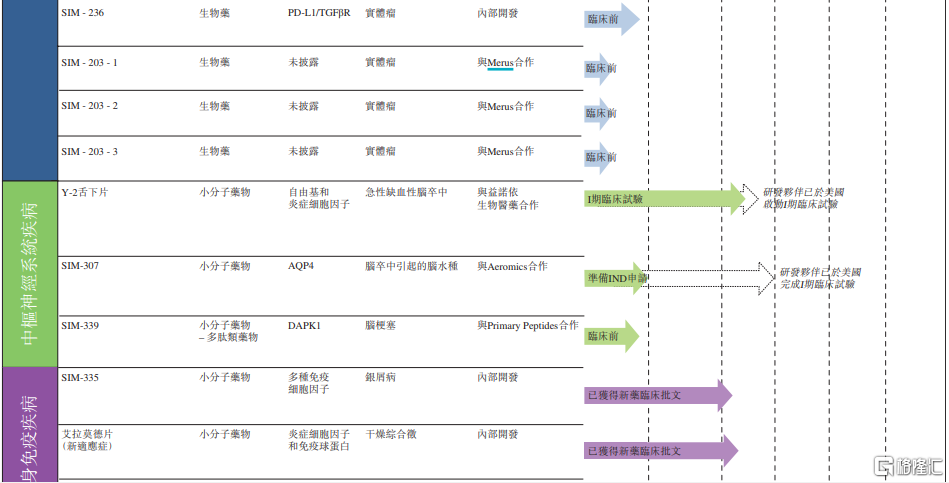

对于擅长投资医药的高瓴资本而言,自然也没有错过先声药业的投资。

根据公司在招股书中披露显示,按照发行价13.7港元来计算,高瓴资本(Hillhouse Capital)作为基石投资者参与投资5000万美元,按照超额配股权悉数行使计算,共计持股1.07%。此外,多家著名PE/VC机构纷纷参与,其中包括:高新、红土、清池资本(Lake Bleu Prime)、奥博资本(Orbi Med Funds)、锐智资本(Sage Partners)、Jericho Funds 等机构作为基石投资者参与。

图表二:公司基石投资者情况

数据来源:招股说明书,格隆汇整理

与时间做朋友,投资价值被低估

今年以来,医药板块一直都是市场上的香饽饽。

无论是A股还是H股上,按照WIND上数据统计显示,以申万一级市场上分类而言,今年上半年医药板块均为细分行业排名第一,远跑赢大盘。

对于IPO新股而言,同样如此。截止目前,今年港股市场上已经登录15家医药公司,其中欧康维视生物-B(1477.HK)更是获得上市首日152.39%的佳绩。

既然如此,为何到了先声药业(2096.HK)却出现了超额认购达到近590倍,上市首日却破发的情形?这恐怕和其上市时机离不开关系。

先声药业从招股开始,恰逢蚂蚁金服传出暂缓上市的消息,这使得忠于打新的投资者,纷纷押注到这个医药“香饽饽”,这也不难解释为何会出现大幅超额认购,一手中签率达到5%的局面。然而,峰回路转,恰逢先声药业上市首日,蚂蚁金服爆出同日开始申购,这也使得许多机构以及个人投资者,抽掉资金忙去打蚂蚁的新。倘若不是与蚂蚁金服上市“撞车”,按照医药股的热度,或许会是另一个情形。

从长远来看,从财务上的角度而言,先声药业远处于被低估的局面。

与诸多仍处于“烧钱”阶段的药企不同,先声药业已有多款产品销售,近三年利润复合增速近70%。2017至2019年,先声药业分别实现营收38.68亿元、45.14亿元以及50.37亿元,实现净利润3.5亿元、7.3亿元、10.04亿元,年复合增长率达69.2%。

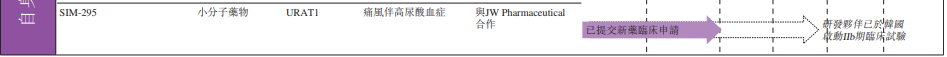

我们可以通过WIND数据筛选,先声药业来看一下这处于什么样的水平。以2019年营业收入超过50亿元至100亿元来进行筛选,在港股的医药板块中,共计15家企业满足条件,将这15家企业调出来近3年净利润年复合增长率来看,可以得到图表三的数据情况。

按照筛选出来的公司平均市值而言,15家公司的平均市值在737亿港元。而在15家药企中,净利润年复合增长率超过先声药业的仅有3家,分别是东阳光药(1558.HK)、维亚生物(1873.HK)以及药明生物(2269.HK),三家公司平均市值为1070.83亿港元。无论是从超高速的利润增长的角度来看,还是与营收体量相当的公司比较,先声药业的估值远处于低估的水平。

投资医药公司并不能只看眼前,更应该看的长远,选择好的公司与时间做朋友。正如先声药业董事长任晋生先生所言,“敢远行,是先声人走出舒适区、成为奋斗者的一个选择,也是先声使命和价值观由虚向实的一种力量,更是先声人持之以恒的执着和生而为赢的一种精神。”

图表三:可比公司数据

数据来源:WIND,格隆汇整理

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员