作者:花长春

来源:国泰君安证券研究

报告摘要:

出口高景气,相关链条全线景气回暖,推升新经济动能(ICT行业、电机设备等)。另外,短期,家具、家电、文教将领势冲高;中期,汽车、医疗、装备、服装、化工、交运、食品将接棒向上;长期,工业机械、纺织原料景气冲高仍需时日。

第一,受益于出口高景气,9月出口链条上的行业景气全面开花,中下游消费、制造业加速回暖。出口低技术行业甚至一改疫情以来的颓势,渐入佳境。

1) 出口链条全面改善,高景气推升新经济动能,高技术链条(中游制造中的电机、设备类等)景气明显改善;

2) 出口链条中,改善较为明显的低技术链条有中游原材料、造纸、家具、家电、文教等;汽车制造业。

3) 景气小幅改善的链条:乘势而起并有较大空间——低技术链条(纺织、纺服、木材、皮革)。

第二,中美四季度补库,将帮助出口高景气度回升呈如下层次:

1) 短期:领势迎来脉冲式冲高的行业主要是家具、造纸、印刷、文教类、钢铁、有色、家电、电池。

2) 中期:景气回升第二梯队是汽车零部件、非金属矿物制品、医疗器械,机械设备、自动数据处理设备、集成电路、服装、化工品、食品饮料、交运。

3) 长期:机械设备(工业机械)和纺织原料(棉花、长丝、短纤)。

第三,整体经济动能层面,在强劲出口的驱动下,整体经济动能将加速,四季度经济单季度增速有望达到5.7%。出口强劲率先拉动相关行业,进而带动全行业景气,推升了整体经济动能:一是全行业景气度更上一层楼;二是长期、短期领先指数齐上扬;三是,热力图显示,翻红指标中,消费、制造业已占主导。

风险提示:经济复苏不及预期;海外疫情反复

01 出口拉动行业景气:出口链条全线改善,中下游消费、制造业加速回暖

近期,国泰君安证券宏观策略领衔研究团队对出口投资进行了系列专题研究,如“出口高景气将延续,推升制造业动能——展望2021年出口总量及各产业链景气度,20201017”;“策略联合行业特别专题——出口超预期下的投资线索,20201018”等。我们在之前的报告中回答了强劲的出口动能源自哪里,未来能否持续?哪些行业的外需之门已经打开?通过从总量、结构两个角度把脉出口产业链,我们认为,“中国制造”的供给替代逻辑,短期仍将延续。站在当下时点,中国出口的景气表现仍将延续。结构上,出口动能将从防疫物资向消费品和中间品转化,看好家具、家电、专用设备、纺织服装与化工品产业链外贸景气提升。

本篇报告,我们试图从国泰君安行业层面的景气度指标,美国库存周期,以及总量层面的经济动能指数来回答当前出口链条各行业景气度如何?哪些行业复苏较快?这些行业的景气是否可持续?未来哪些行业的空间较大?

1.1 出口高景气,推升新经济动能,高技术链条(电机、设备类等)明显改善。

# 新经济动能

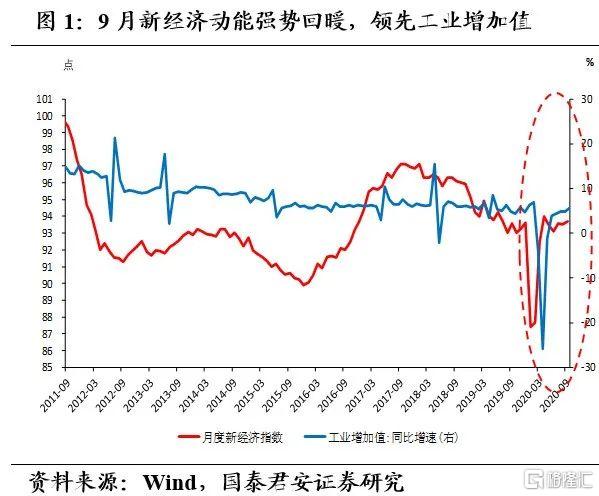

9月新经济动能继续强势回暖,领先工业增加值,并且动能指数同步于出口,明显受到出口拉动(图1、2)。

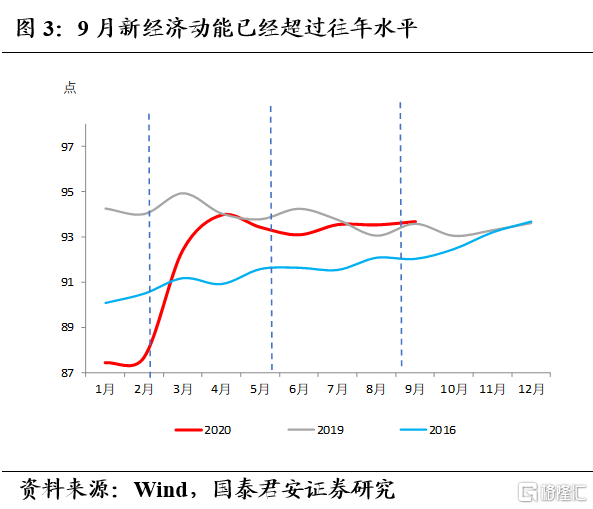

新经济动能与出口走势关联度较大,尤其是新制造对于出口的反应最为敏感。我们前期研究发现,出口增加1% 意味着新经济制造的生产提升0.52%(参见报告“新经济,揭开中国经济新篇章”,20200521)。对比2019年同期,目前新经济动能已经率先恢复至疫情前水平,并且高于2019年同期。而结合最近一轮的出口出现快速复苏阶段(2016年2月至2018年2月),我们发现,当前新经济动能指数有望沿着出口抬升的轨迹继续上行(图3)。

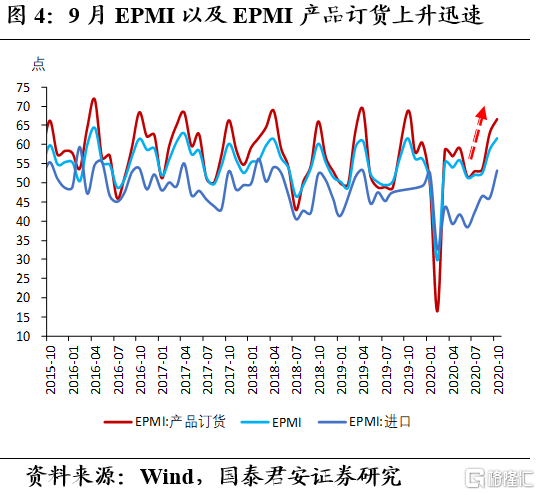

9月EPMI的加速回升同样印证这一观点,中国战略性新兴产业采购经理指数(EmergingIndustries PMI)说明的是“科技”的景气程度。该指数在8月以来,快速攀升,已经超过2019年四季度(图4),将至历史高点。

# 高技术链条

与新经济部门动能强劲互为印证的是,出口高技术链条(中游制造中的电机、设备类、金属制品等)景气明显改善。

高技术出口产品中的电气机械、设备类景气度回暖亮眼(图5)。

电气机械及器材制造景气自4月以来持续回升,已经恢复并超过疫情前水平。我们认为在二季度,该行业景气主要是受到传统投资的拉动;而三季度以来景气回升的内部构成已经转移到了出口、消费相关的高低技术产品。这是因为该行业包含门类非常丰富,既包含发电机、电线电缆、照明等电工器材等偏周期品种,也包含电池、家用电器等低技术产品,还包括了电子元器件、半导体、光纤等高技术产品。同理,通用设备也自4月以来持续回升,并且环比动能不减。同样一方面,通用设备包含内燃机、锅炉、起重机、电梯等,也包含金属加工机械,切割设备、办公用机械等各类设备零部件。金属制品以及机械设备除了日用金属用具,如刀、剪以及金属制厨房用具等低技术品种外,还包含金属切削机床等高技术相关产品。

1.2. 出口链条中,改善较为明显的有部分低技术链条(中游原材料、造纸、家具、家电、文教)等;汽车制造业。

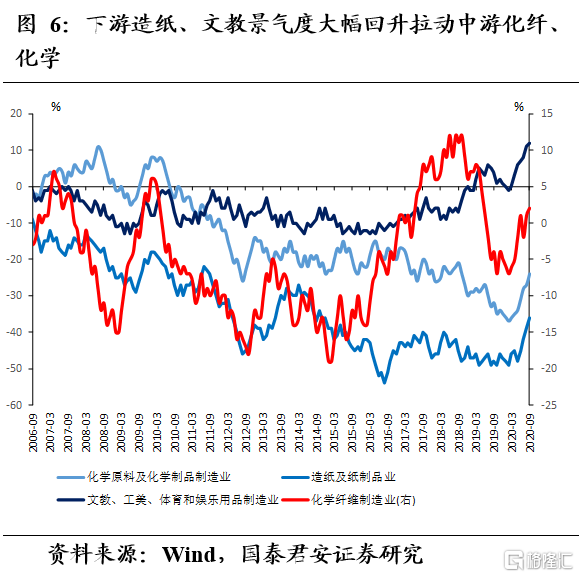

第一,9月出口、消费相关的低技术链条持续回暖(图6)。一方面,化纤、化学行业自身受益于外需而景气持续回升。化学原料和化学制品行业包括化工产品、合成材料以及日用化学产品;化纤制品包括各类合成纤维。另一方面,作为中游原材料,化纤、化学行业也受到下游造纸、文教(包括玩具、室内体育用品)景气度大幅回升而拉动。

第二,家具类、部分日用金属制品景气也明显回升(图7)。金属制品景气改善,一方面是受益于海外居家办公带来的需求回暖。部分金属制品包含日用金属用具,属于出口中的低技术产品,如刀、剪以及金属制厨房用具等;另一方面,也受到了国内外地产后周期需求刺激下的家具景气改善的拉动。金属制品中还包含了建筑、家具配套使用的金属配件、门窗、装饰、水暖管道零件等。

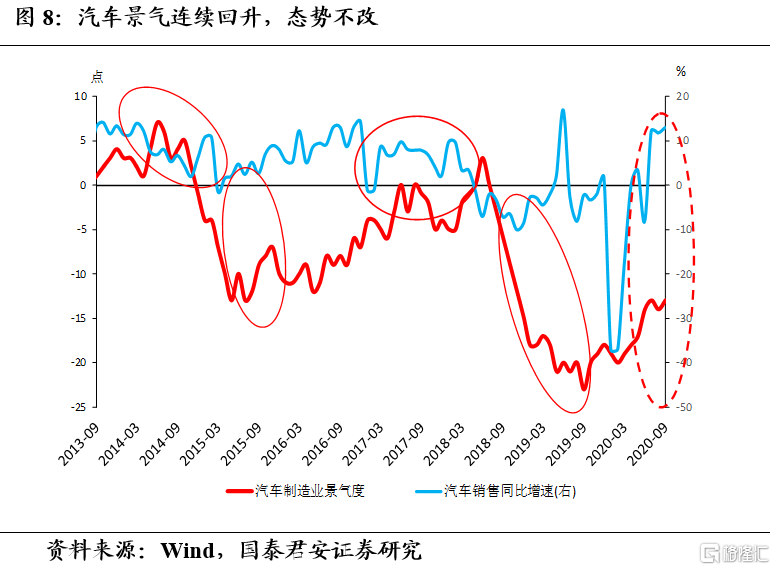

第三,汽车制造业景气度持续5月以来的修复态势,环比动能依然强劲(图8)。我们预计后续在内需支撑下,汽车行业景气度可持续性较强。而汽车产业景气回暖也会进一步带动橡胶制品、电气机械的景气度持续。

1.3. 出口链条中,乘势而起并有较大空间的有部分低技术链条(纺织、纺服、木材、皮革)。

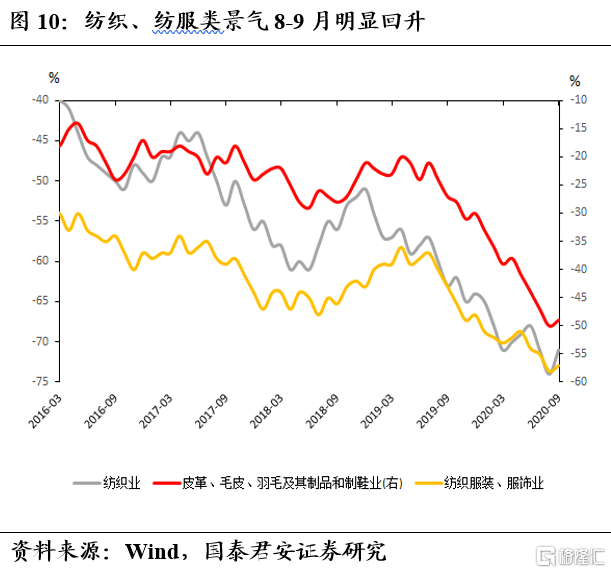

皮革、木材、纺织、纺织服装等下游可选消费行业景气度受到外需拉动,一改下行趋势,触底回升(图9、图10)。

与社零数据相互印证,即纺织服装同比增速在9月也达到了近一至两年的高点。后续,随着出口链条高景气度将对国内传统制造的一些消费品(家具、家电、服装、玩具)带来需求共振,这些行业的景气有望持续(参见报告“出口高景气将延续,推升制造业动能”,20201017)。

02 行业景气展望:美国结构性补库,出口链条高景气有望持续

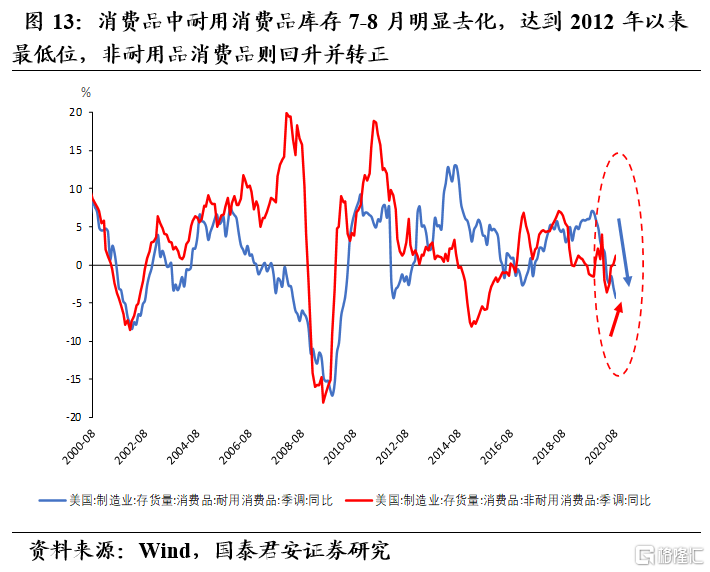

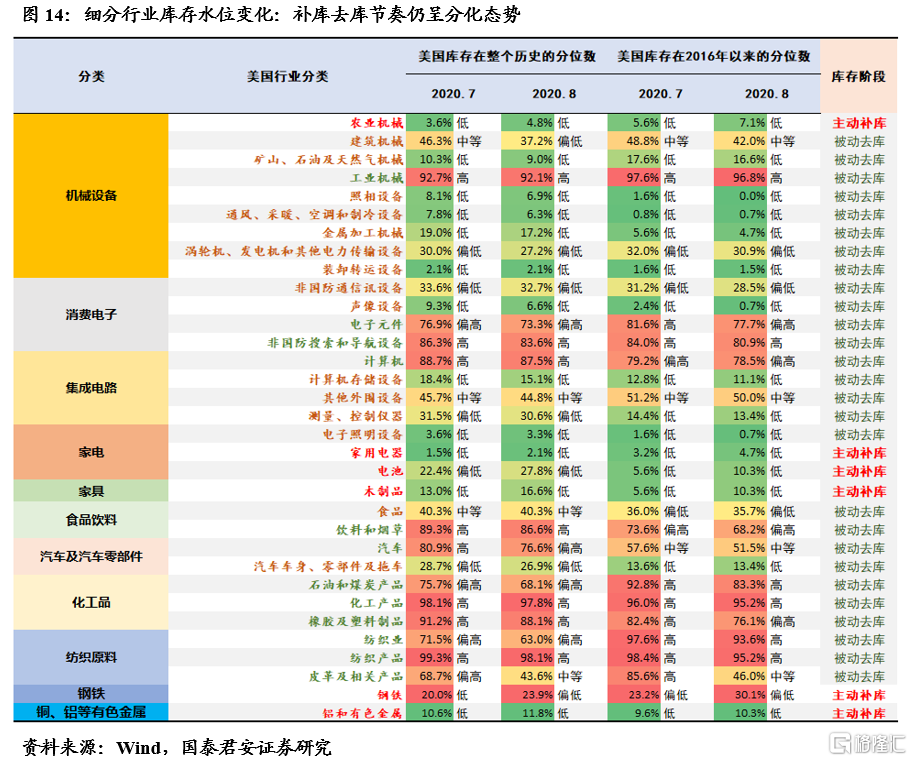

当前美国库存水位已至历史低点。分别以1993年以来的历史库存水平以及2016年以来的本轮库存水平为区间,美国8月整体库存水平处于历史的18%和15%分位,零售库存仅为历史的2 %分位。

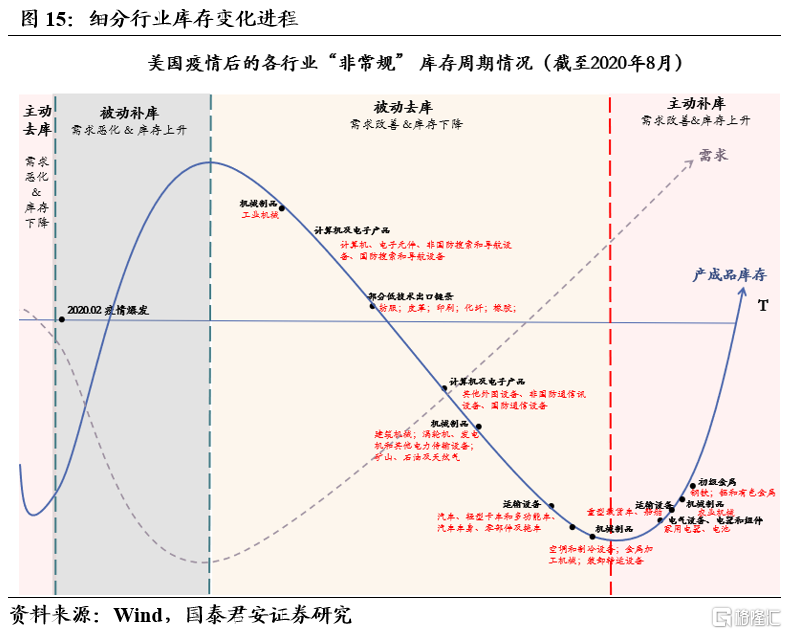

虽然整体仍在被动去库阶段,但在结构上,美国消费品的库存已经触底回升(图12)。根据最近几轮的库存周期启动历史经验来看,作为典型消费主导的美国,全面补库前夕的结构性补库往往以消费品的库存触底回升为先,大致领先资本品补库1-2个月。

2.1. 美国结构性补库行业与国内景气好转行业对应

具体地,美国结构性补库的主要行业,恰恰是国内行业景气度出现好转的行业(图13)。

第一类是非耐用消费品中的纸制品、印刷品、文教类产品,均与家具家居、“宅经济”办公关系密切。根据美国商务部普查局定义,非耐用消费品主要是指使用寿命不超过三年,包括纺服、印刷、化学、食品烟草和汽油等,印证零售库存出现回补。目前,美国这些行业整体的库存已经回升并且8月显示正增长。

而仅有部分非耐用消费品有库存明细数据,比如食品饮料、服装、化工产品,但这些产品库存同比显示均仍在去库阶段。

限于其余非耐用品库存同比数据的缺失,我们综合利用这些行业的领先指标——存货出货比,以及整体非消费品行业的库存同比数据,推论出主要是非耐用消费品中的纸制品、印刷品、文教类产品在出现回补。而三类均与家具家居、“宅经济”办公关系密切。

第二类主动补库行业主要是制造业耐用品中的下游消费类,主要是家具、家电(冰箱)、电池、杂项。

第三类是初级金属中的钢铁、铝和有色。这两类均可能一受益于美国房地产回暖及其带动的地产后周期链条景气,二受益于居家办公“宅经济”。

2.2. 当前美国库存尚未开启的行业集中在建筑、地产、居家办公相关

当前美国库存较低但尚未开启加库存,但是未来,美国有望开启补库的行业主要集中在美国的建筑、地产相关(建筑材料、建筑机械、非金属矿物制品)、部分下游消费品(汽车零部件、机械设备(电气机械)、医疗器械、自动数据处理设备(平板电脑等)、集成电路、服装)、食品饮料正在加速去化,库存已经处于历史低位(图14)。同样,这主要受益于美国国内房地产的高景气和居家办公的“宅经济”影响。

未来,疫情仍未得到有效控制,地产后周期有望继续演绎,这些行业销售端进一步提升的趋势非常明显,也有望加库存(图15)。而美国国内产能供应能力受限,家具建材市场的部分产品对中国进口的依赖程度较高,因此,美国国内补库存将强势拉动我国相关行业的景气可持续回升。此外,补库存将推动四季度出口集装箱量较快增长,同样有望带动我国交运等目前景气仍不高的行业。

而美国国内库存仍然比较高,未来国内行业仍然面临着较大的去库压力的有仍然化工品(橡胶塑料、纺服相关)、机械设备(工业机械)、纺织原料(棉花、长丝、短纤)。

2.3. 结合国内景气,未来哪些行业空间较大?

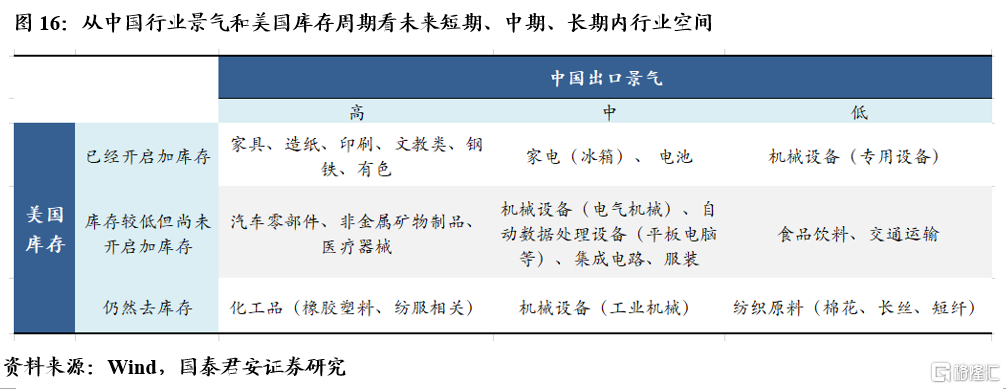

中美在四季度的加库存料将帮助维持我国出口相关链条维持高景气度,那么具体到细分行业,哪些行业在短期内有望再冲高?哪些行业未来空间很大?

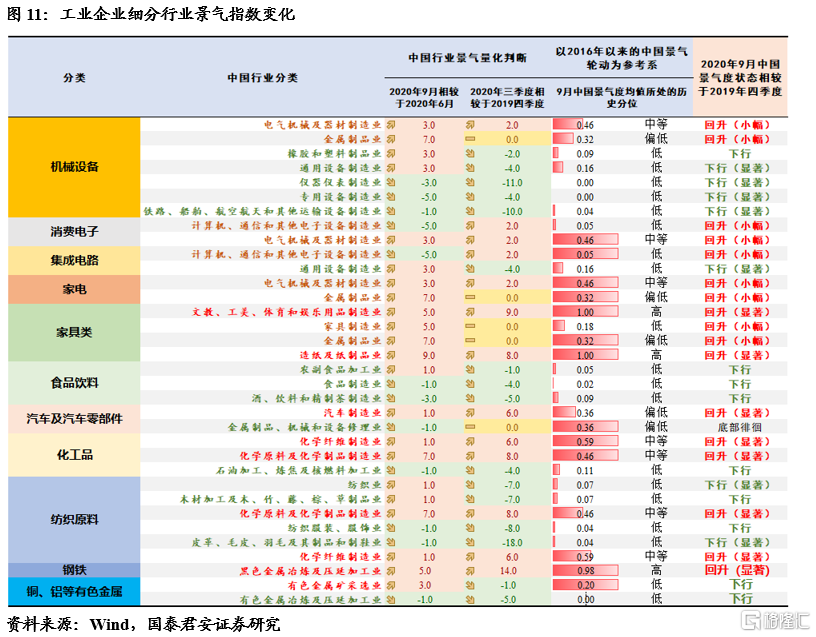

我们根据美国库存情况(开启补库、库存较低但尚未补库、仍在去库)以及中国景气程度(高、中、低)的3 × 3 框架(图16),将行业划分9大类,得出5点结论:

第一,我们认为,在短期内,领势冲高的行业将集中在家具、造纸、印刷、文教类、钢铁、有色、家电(冰箱)、电池。这些行业国内景气较高,并且对应美国相关行业补库开启,外需在短期率先打开。中国供应完美承接海外需求,行业景气短期内将迎来脉冲式的扩张。

第二, 在中期,随着美国地产后周期演绎,经济好转,生产复工渐起,汽车零部件、非金属矿物制品、医疗器械,机械设备(电气机械)、自动数据处理设备(平板电脑等)、集成电路、服装等将持续冲高,这些行业国内景气较高,但海外需求(美国)仍需2-3个月方能打开,预计在年底迎来景气的冲高。国内景气冲高的还会有机械设备(专用设备),并且上升空间较大。该行业国内景气欠佳,但海外需求较盛,成为国内行业景气度未来一个季度的主要拉升动力。同样预计在年底迎来景气的冲高。

在中长期,另外,值得关注的,一是化工品(橡胶塑料、纺服相关),1-2个季度后,景气将随外需打开而回升,但空间有限。美国化工品(橡胶塑料、纺服相关)行业的库存较高,仍处于被动去库阶段,但是受益于国内复苏,当前景气度已经是高位。二是,食品饮料、交通运输景气将接棒在2021年1季度冲高,并且回升空间较大。食品饮料、交通运输在疫情期间,受到挤压,景气下挫较严重,国内景气度目前处于历史较低水平。但是由于海外补库动力中等,因此,有望在海外补库的带动下逐渐回升。但由于前期景气下行较多,景气回升甚至冲高也预计在1-2个季度后。

第三, 在长期,回升空间最大的行业将是机械设备(工业机械)和纺织原料(棉花、长丝、短纤),预计将在海外经济全面复苏之时,迎来行业景气的高点。这些行业在疫情影响下,美国国内同样被动累库较多,行业目前仍面临着很大的库存压力。相对应国内相关行业,景气度同样受到疫情冲击下挫严重,近期方出现回升。这些行业未来弹性较大,上升空间可期。待到海外需求也全面打开之时,这些行业将迎来景气的冲高。

03 出口拉动整体经济:全行业景气度更上一层楼;长期、短期领先指数齐上扬;制造业指标翻红唱主角

3.1. 出口助力全行业景气度更上一层楼

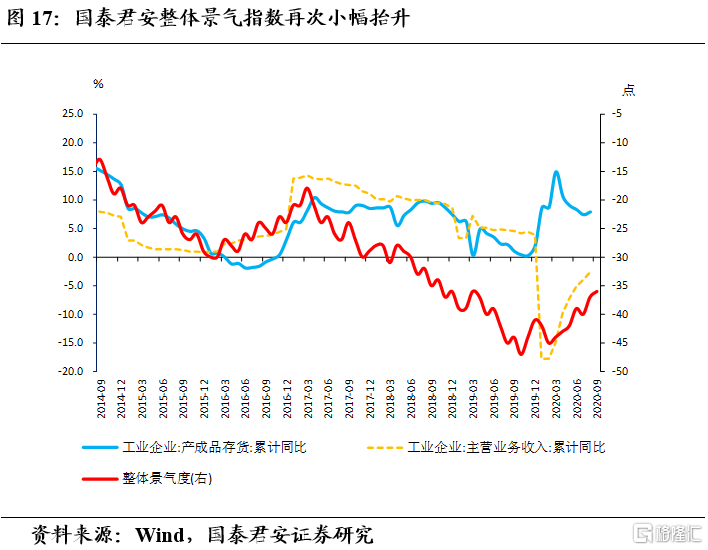

9月的全行业整体景气受益于强劲的出口驱动,再次小幅抬升。环比略有放缓,与9月经济数据互为印证(图17)。

在内部结构上,出口驱动复苏结构较7-8月份加速切换(图18)。9月有7个行业量价齐升(当月景气度最好),22个行业量升价跌(当月景气度较好),与8月相比,行业数量大幅增多。低技术出口链条、消费相关链条等(造纸及纸制品业、家具、烟草、食品等行业)正在加速追赶。

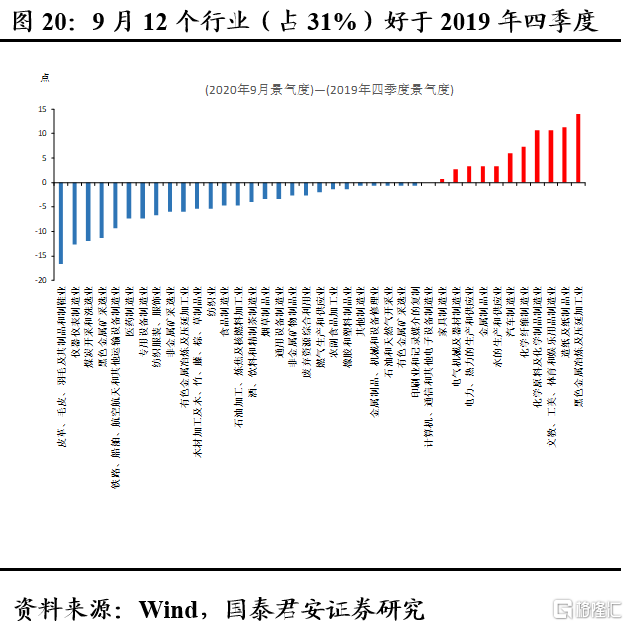

相比较2020年6月,39个行业中,9月有22个行业(占比56%)景气度改善(图19);相比较疫情前正常水平(2019年四季度),9月有12个行业(占比31%)好于2019年四季度(图20)。

3.2. 出口助力长期、短期领先指数齐上扬,四季度经济单季度增速有望达到5.7%。

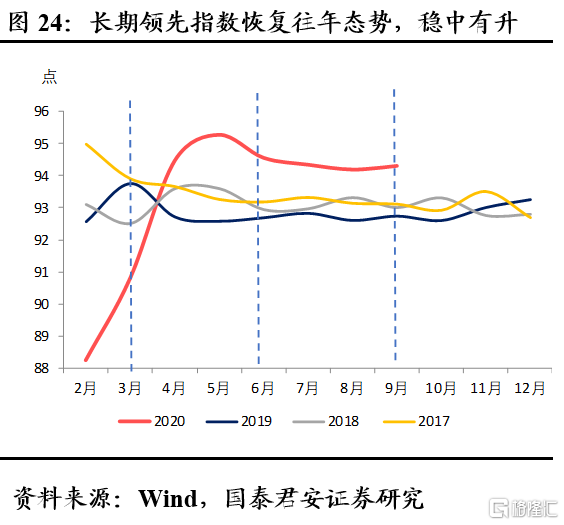

#领先指数

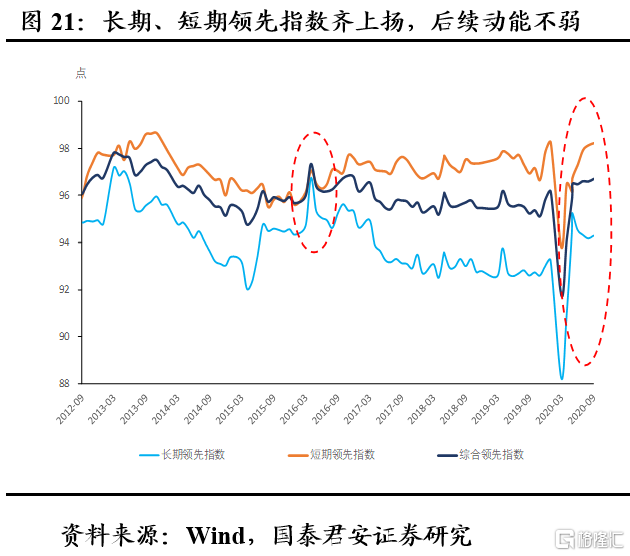

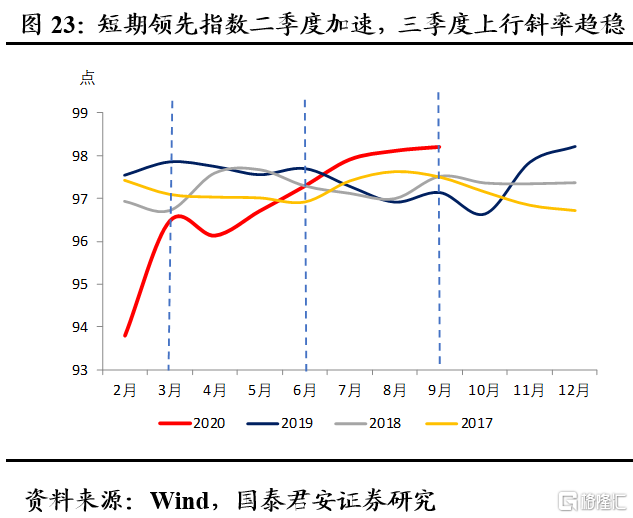

出口强劲下,9月短期领先指数短期、长期均小幅回升。其中,短期领先指数二季度加速,三季度上行斜率趋稳。长期领先指数恢复往年态势,稳中有升,预示未来的四季度经济修复仍将延续,四季度经济单季度增速有望达到5.7%(图21-图24)。

3.3.出口驱动宏观指标结构化改善:消费以及制造业相关是翻红助力

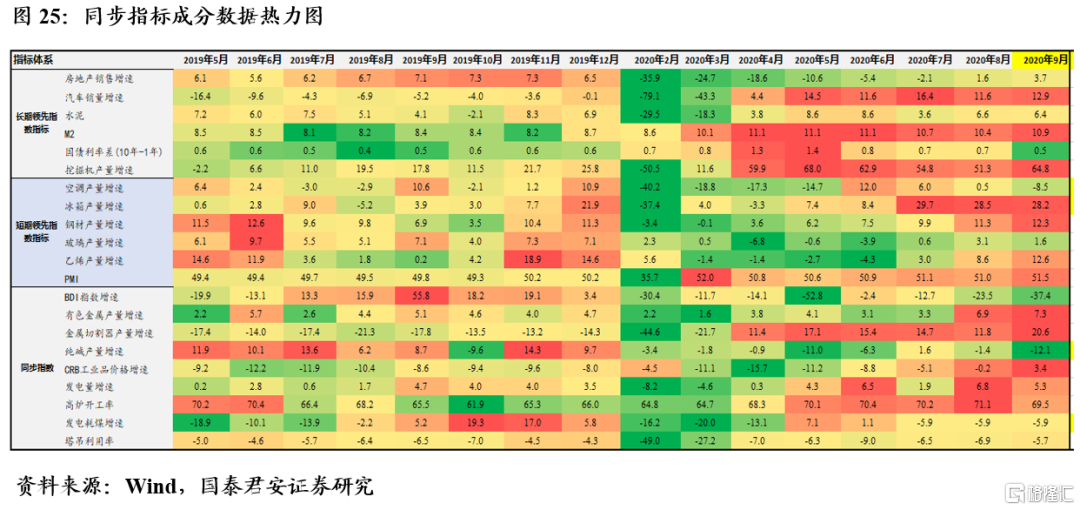

#同步指数和热力图

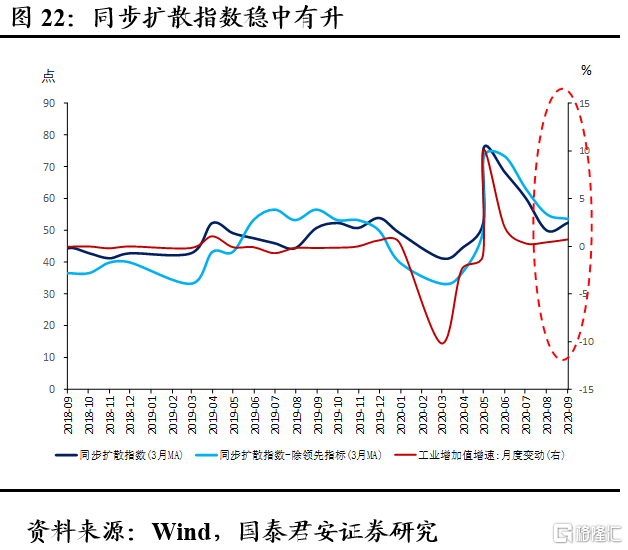

同步扩散指数稳中有升,热力图15项指标继续翻红(占比超过80%(图22、图25)),同步扩散指数是计算每期,边际变好(即同比增速加快或降幅收窄)的指标个数占总体观测指标个数的比。

翻红指标主要集中在“消费以及相关制造业”,主要是汽车销量增速(+1.3%)、乙烯产量增速(+4.0 %)、金属切割器产量增速(+8.8%)。

部分“传统投资链条”维持在高位。如房地产销售增速(+2.1%)、挖掘机产量增速(+13.5 %)、发电量增速(-1.5%)。

部分“传统投资链条”动能改善趋缓。如水泥(-0.2 %)、钢材产量增速(+1.0 %)、玻璃产量增速(-1.5%)、有色金属产量增速(+0.4 %)、高炉开工率(-1.6%)、塔吊利用率(+0.7 %)。

部分指标初现回调,但属于短期扰动。如空调、冰箱、纯碱产量增速,BDI指数增速(-13.9%)等。

总体上,在强劲出口的驱动下,整体经济动能将加速切换至消费和制造业,四季度经济单季度增速有望达到5.7%。出口强劲率先拉动相关行业,进而推升了整体经济动能:一方面,长期、短期领先指数齐上扬;另一方面,热力图显示,翻红指标中,消费、制造业已占主导。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员