机构:光大证券

评级:买入

目标价:602港元

要点

事件:1)2020年8月6日,美国总统签署行政禁令,宣布45天后即9月下旬,禁止美国个人、企业与微信及其母公司腾讯相关的任何交易,但对于限制的国家地区禁令表达不清晰;2)10月23日,美国旧金山地方法院法官驳回了美司法部的最新请求,维持其在上月的裁定,即禁止将微信从苹果及谷歌等美国应用商店中下架。法官裁定:虽然某些法理和事实上的细节问题尚未审清,但在法院最终判定总统令和实施细则是否违宪之前,总统令和实施细则均不得实施。未来不排除上诉到高院的可能。

点评: Wechat禁令被法官驳回,仍可正常下载与使用;即便WeChat禁令生效也并不会对腾讯整体业务产生显著影响。1)从用户角度看,2019年WeChat在美约有148万MAU(数据来自statista),而截至2019年微信及WeChat总计有11.65亿MAU,由此推算微信美国MAU占比不足1%; 2)从收入角度看, 2019年腾讯海外收入占比仍不足5%,其中来自美国的收入占比不足2%。由于微信在美国以及海外业务体量占比很小,即便微信禁令生效也并不会对腾讯整体业务产生显著影响;3)从过往历史看,腾讯经历过两次海外产品下架事件,其中2017年俄罗斯下架事件中,俄罗斯通信监管机构发表声明,称因腾讯已经按要求提供信息,故解除了对WeChat的限制。

腾讯投资活跃,其资产仍主要集中于国内市场,中国大陆及香港的投资占比居第一; 北美地区是腾讯海外投资版图的重要地区,其投资占比居于所有区域第二名。1)2015年-2019年腾讯在海外投资资产规模不断攀升,其中北美市场是最重要的海外投资地区,历年来投资规模保持海外市场第一;2)截至2019年,腾讯投资资产仍然集中于国内市场,大陆及香港地区占比全球第一为65.89%。腾讯在美投资主要集中于游戏、SNS和企业级服务。从现有信息来看,美国此次“净化网络计划”及手机 APP、应用商店、云存储、运营商、电缆等多个领域,目前对腾讯的不确定性影响主要集中于WeChat在美的运营,而游戏业务前期进行了安全审查,多数腾讯投资的游戏公司投资比例低,由美国管理层主导经营,暂未受影响。

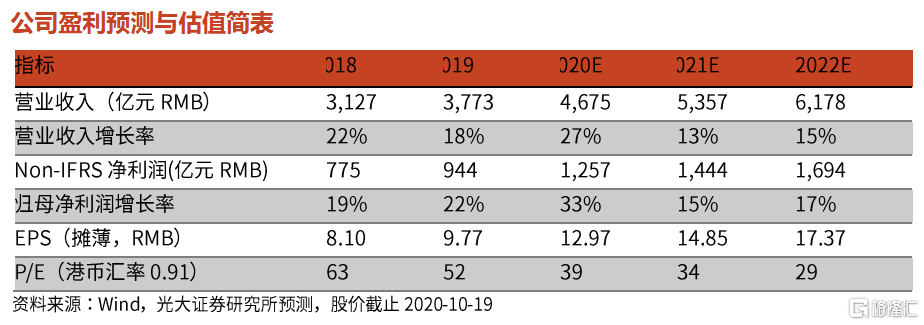

盈利预测:公司海外业务体量及收入占比小,核心业务游戏收入继续高速增长,增值服务、网络广告、金融科技与云服务均表现出较强的逆周期成长性,微信通过视频内容/广告/小商店有望加速商业生态成长与货币化。维持公司20-22年non-IFRS净利润预测至1,257/1,444/1,694亿元,现价对应39/34/29x PE。维持SoTP估值中增值服务估值至30xPE、金融科技业务估值至10xPE,维持目标价至602港元(其中增值服务/网络广告/金融科技/云服务/投资分别贡献350/70/107/27/49港元),维持“买入”评级。

风险提示:宏观经济增速下行、流量红利见顶、竞争风险、疫情冲击要点

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员