作者:明明债券研究团队

来源:明晰笔谈

核心观点

近期债市收益率整体呈现下行走势。由于近期政府债券发行压力尚存,工作日安排也较为紧凑,造成月内资金利率中枢有所上行。针对后市资金面,预计银行间流动性所受制约有所减轻,资金利率中枢或边际下移。从近期债券市场情绪有所回暖看,国债利率寻顶3.3%或已经明确,针对后续交易行情的博弈机会或已出现。

11月国债发行额预计为5500亿元左右,供给压力温和。按照去年最后两个月的国债净融资的节奏来估计,11月、12月的国债发行量约在5500亿元以及6000亿元左右。年末国债供给压力相较2019年增加的幅度相对有限,同时如果按照10月国债单期发行量进行估计,我们预计11月关键期限国债单期发行量会下降至500-550亿元左右。11月地方政府债券发行量或在4000亿元左右,地方债供给压力相对有限。根据财政部公布的数据,年内剩余地方政府债券总计净融资额约为427亿元,剩余净融资额并不多。预计11月、12月地方债发行量在4000亿、800亿左右。当然值得注意的是,11月月内地方政府债券到期量更多的集中于前半月,因此地方再融资债券的发行分布也会对资金面产生影响,应密切关注地方债发行计划。11月政府债券净融资量减少的同时财政支出将有发力,预计银行间资金面获益于财政投放。从8月与9月数据来看,随着财政支出的不断提速,近期财政资金的滞留有所减少,使得银行间对财政资金的需求有所下降。我们预计伴随着11月财政支出节奏的加快以及财政收入的回落,财政资金将加快释放,银行间资金面也会获益。

银行间超储规模维持紧平衡状态,预计11月资金面仍然易受扰动。从商业银行准备金池总规模来说,目前银行间流动性总量仍处于紧平衡。我们测算的9月末商业银行超储率大致在1.6%左右的水平。从静态推算的角度出发,截止目前10月月内央行共计回收了4500亿元流动性,财政净融资全月预计在7000亿元左右,综合考虑后10月末超储率或徘徊在1.15-1.25%左右的水平,仍然处于较低的“水位”区间。结构性存款压降导致部分中小银行出现负债缺口。7月结构性存款压降额更多的由中小行完成。7月至今中小行准备金总额占比已经下降了约1%。结构性的负债缺口更多的抬升了部分银行NCD的融资价格,尤以股份行NCD价格的上行更明显。预计银行负债稳定性的下降或推升资金面的波动程度。

公开市场到期压力不大,央行操作预计平稳。11月总体的到期压力大致仍与前三月持平。10月税期期间央行投放总体显示克制,但资金面并未明显趋紧,财政支出多增背景下央行主动调控的频率下降。预计11月央行将维持“削峰填谷”, MLF超额续作将成常态。

预计11月资金面将边际有所宽松,对债市的制约将有所减小。11月政府债券供给压力将有所减轻,更重要的是财政支出的节奏大概率提速,预计财政资金投放将有增多。预计11月初银行间超储总量依旧维持维持紧平衡。11月公开市场到期压力不大,央行OMO投放预计将“削峰填谷”。综上所述预计11月资金面边际有所宽松,DR001中枢会在1.8%-1.9%之间运行,DR007围绕2.2%中枢波动。前期“低超储+财政压力+结构性负债缺口”的三重压力有所下降;本轮利率的回调再一次印证了利率寻顶3.3%已经明确,针对后续交易行情的博弈机会或已出现。

正文

近期债市收益率整体呈现下行走势。随着经济增长显示常态化以及周内资金面较为平稳,10年期国债收益率也出现了一定程度的回调。进入10月以来,由于政府债券发行尚存同时工作日安排也较为紧凑,造成月内资金利率中枢有所上行。但从上周缴税期资金面利率来看,即便央行投放相对比较收敛,税期资金利率也并没有明显的上行(9月税期R001上行了大约30Bp以上,但10月税期R001变动很小)。针对后市资金面,我们预计银行间流动性所受制约有所减轻,资金利率中枢或有边际下移。从近期债券市场情绪有所回暖看,国债利率寻顶3.3%或已经明确,针对后续交易行情的博弈机会或已出现。

财政压力预计有所减轻

11月国债发行额预计为5500亿元左右,供给压力温和。依据政府财政融资安排,2020年的国债净融资额约需27800亿(此数值不包括地方政府一般债以及1万亿元抗疫特别国债)。从年初至10月末(非特别)国债净融资额预计共有19879.89亿元,因此接下来11月和12月剩余的国债净融资规模总计有7920亿元。实际上往年四季度的国债净融资规模占全年的比重也比较大,今年四季度并不算太特殊。按照去年最后两个月的国债净融资的节奏来估计,11月和12月的国债净融资规模分别为3600亿元和4300亿元左右,考虑当月到期量,11月、12月的国债发行量约在5500亿元以及6000亿元左右。年末国债供给压力相较2019年增加的幅度相对有限,同时如果按照10月国债单期发行量进行估计,我们预计11月关键期限国债单期发行量会下降至500-550亿元左右。另外,从11月国债发行日程安排看,国债缴款日与缴准缴税日重叠度不高,对市场的冲击或有减小。

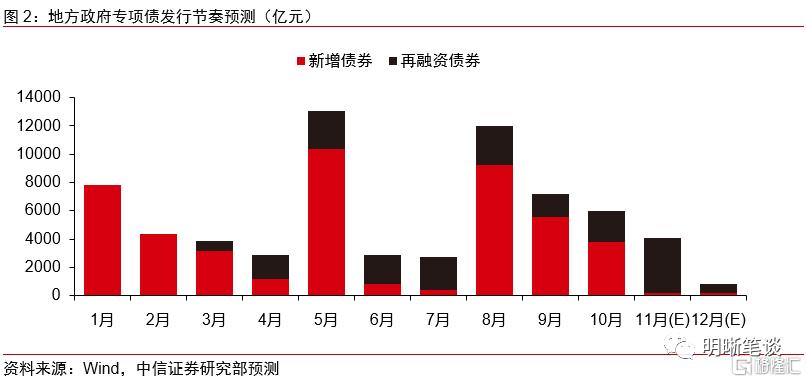

11月地方政府债券发行量或在4000亿元左右,地方债供给压力相对有限。根据财政部公布的数据,2020年1-9月地方政府新增专项债累计发行33652亿元,再融资专项债累计发行3315亿元;1-9月地方政府新增一般债累计发行9393亿元,再融资一般债累计发行10429亿元。由于地方政府新增专项债将于10月末基本发行完毕,我们将地方政府专项债与一般债合并考量。依据Wind统计,截至10月23日月内地方政府债券净融资共计2252.29亿元,考虑到10月最后一周已经公告的约1575亿元地方债;年内剩余地方政府债券总计净融资额约为427亿元,剩余净融资额并不多。另外,年内1-9月再融资债券共发行约13744亿元,而同期地方政府债券到期总量约为14055亿元,因此我们预计四季度内地方政府债券到期量将被再融资债券覆盖;故而考虑到11月、12月到期量之后,预计年末地方政府债券发行以再融资为主,新增额较少。从2019年地方债发行经验来看,地方债新增净融资或更多的集中与11月,预计11月、12月地方债发行量在4000亿、800亿左右。当然值得注意的是,与国债不同地方债发行到期分布都更加平均,由于11月月内地方政府债券到期量更多的集中于前半月,因此地方再融资债券的发行分布也会对资金面产生影响,应密切关注地方债发行计划。

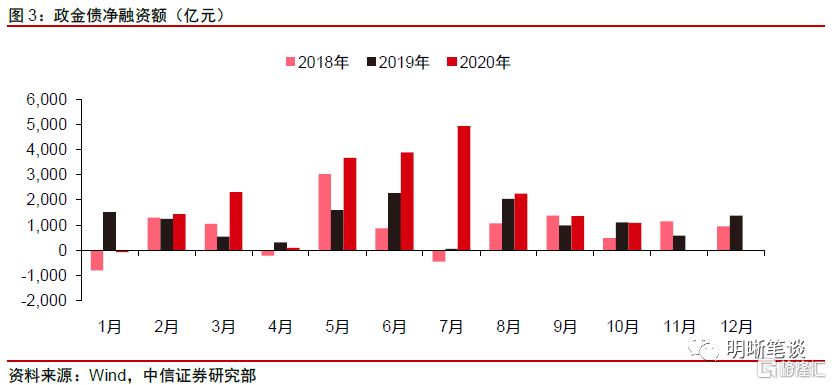

11月政金债净融资额预计为1100亿元左右,供给压力不大。今年1-7月,受疫情冲击,政策银行债净融资需求很大,尤其在6月和7月政金债发行量远高于往年同期。随着经济逐渐恢复正常,政策性银行支持复工复产和扶贫抒困的任务量有所减轻,净融资需求从8月开始逐渐趋于往年正常水平。如果依据过去3年的平均值计算,11月政金债净融资额大致为1100亿元,考虑到期量,发行量在2300亿元左右,不存在太大供给压力。

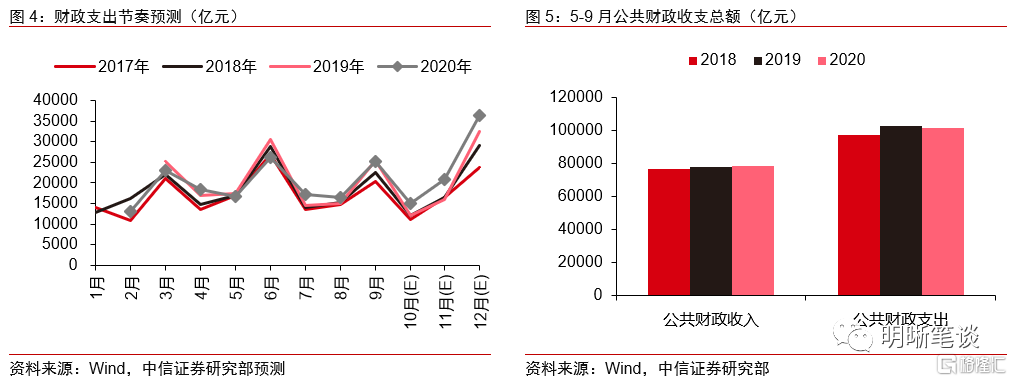

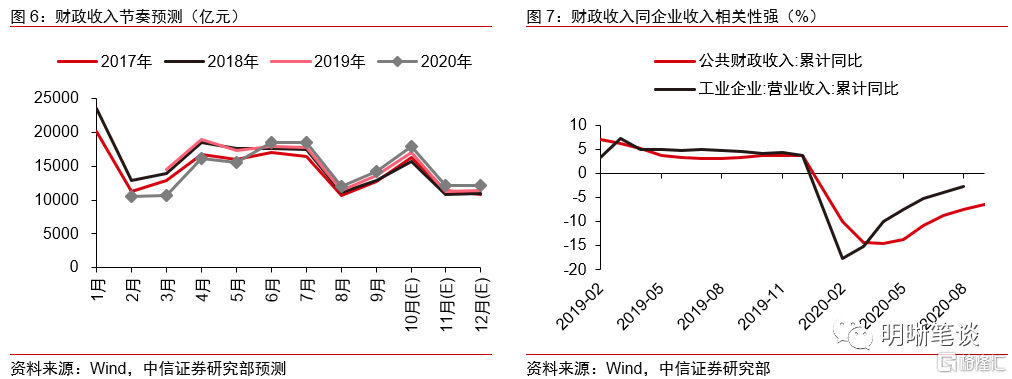

11月财政支出预计将有所加快,利好银行间流动性。从过去三年的数据中可以看到,下半年财政支出的同比增加主要集中在9月和12月两个月,其余月份每年大致持平。不过对于今年来讲,财政支出的节奏实际上有所偏慢。8月财政存款反季节性多增约5000亿元,导致8月当月M2增速走低;同时从5月至9月的财政收支数据可以看到,由于今年财政融资较多同时经济基本面已经逐步恢复,近期财政收入已经实现正增长,而同期财政总支出却小于往年同期。上述因素导致财政支出剩余额度(全年财政支出预算-前三季度财政支出)远大与以往年份(这个数字在2018年为4.65万亿,2019年为5.66万亿,而今年四季度为7.27万亿),这就意味着四季度各月的财政支出大概率会提速,从7、8、9三个月的财政支出表现来看,这个假设在一定程度上可以成立。同时从季节性规律上看,10月通常是年内公共财政支出的相对低点,11月财政支出将加快。如果全年财政支出与预算一致,按照过去三年的财政支出节奏估计,11月的财政支出带来的流动性增量约为21000亿元。

11月是历年的财政收入低点,预计缴税压力较小。从过去三年财政收入的节奏上看,11月历年来是财政收入的低点。过去三年中,下半年财政收入节奏的一致性和确定性非常强,因此我们可以先估计四季度的总财政收入,减去已公布月份的收入,再按照过去三年的平均比例分配给四季度每个月份,来估计11月的财政收入。财政部分绝大部分来源于税收收入,而税收收入与名义GDP的相关性较强,财政收入可以大致根据名义GDP的预测(四季度名义GDP预测增速大约为7.5%)进行估计。税收收入部分,8、9月份的税收同比增速已经恢复至7%和8.17%,超过了名义GDP增速;非税收入部分,随着降费措施的迫切性下降,非税收入降幅明显收窄,8、9月份同比分别-1.45%和-4.95%,但仍然对财政收入形成一定拖累。两者加总来看,财政收入8月和9月同比为5.3%和4.5%,低于税收收入的增速。由于税收收入在公共财政收入中的占比往往在80%以上,综合考虑预测四季度财政收入增速大致为5.5%,参照往年财政收入结节性因素,我们估计11月财政收入在12000亿元左右,预计国库库款收缴的压力相对较小。

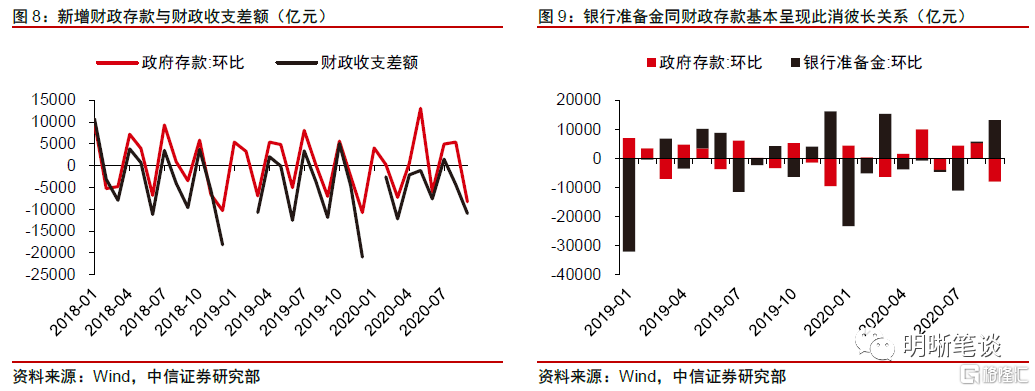

11月政府债券净融资量减少的同时财政支出将有发力,预计银行间资金面获益于财政投放。11月国债发行仍存一定供给压力,但地方政府债券的供给压力明显减小,财政收入位于低点缴税压力较小,同时财政支出节奏加快,银行流动性压力将有所减轻。观察财政存款变动和财政收支差额的关系,二者虽然基本呈现同步变动,但由于今年年内财政收支流量极大增加,过路性资金以及相对偏慢的财政投放节奏导致部分财政支出小月内国库库款淤积,吸收了较多的银行间流动性。但从8月与9月数据来看,随着财政支出的不断提速,近期财政资金的滞留有所减少,使得银行间对财政资金的需求有所下降(这一点从10月国库现金定存招标利率下降可以看出)。我们预计伴随着11月财政支出节奏的加快以及财政收入的回落,财政资金将加快释放,银行间资金面也会获益。

超储规模维持“紧平衡”

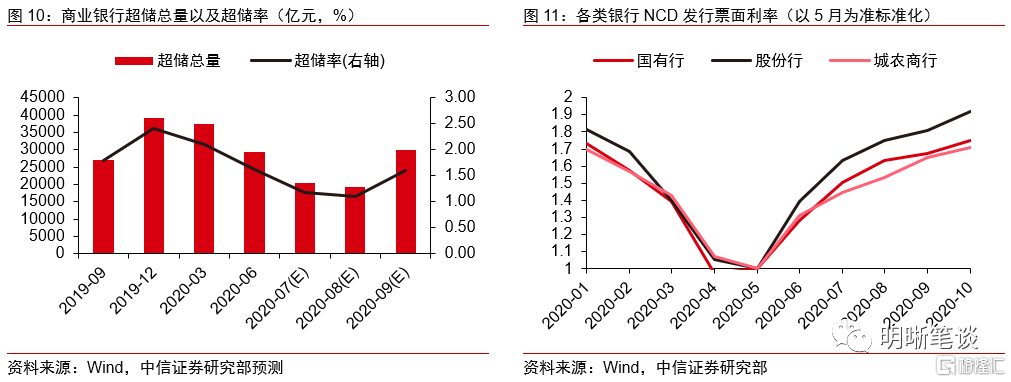

银行间超储规模维持紧平衡状态,预计11月资金面仍然易受扰动。从商业银行准备金池总规模来说,目前银行间流动性总量仍处于紧平衡。我们测算的9月末商业银行超储率大致在1.6%左右的水平。从静态推算的角度出发,截止目前10月月内央行共计回收了4500亿元流动性,财政净融资全月预计在7000亿元左右,综合考虑到月底公开市场投放以及财政支出后10月末超储率或徘徊在1.15-1.25%左右的水平,仍然处于较低的“水位”区间。

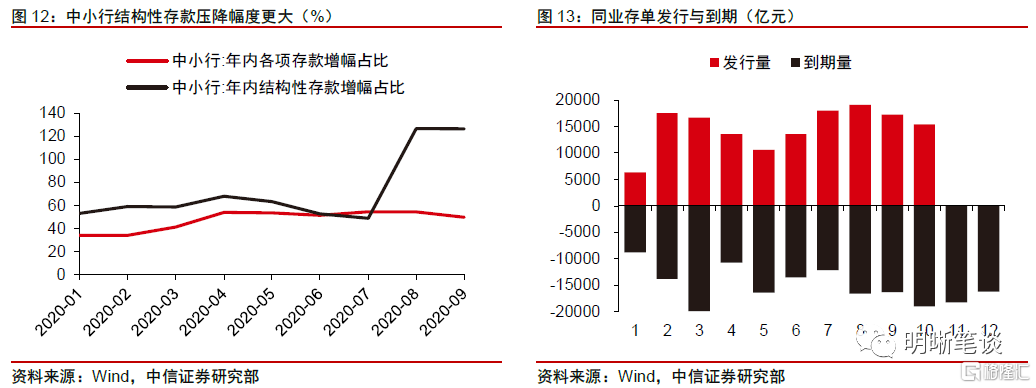

11月同业存单到期压力居中。目前11月同业存单到期量为18007亿元,到期量与往年同期相比数量相当(2017、2018、2019年同期到期量分别为18048、15178、16163亿元)。但到期节奏同样更多集中于上半月,考虑到地方债发行以及缴税因素,11月上半月资金面波动或有可能加大。

结构性存款压降导致部分中小银行出现负债缺口。从央行公布的信贷收支表数据来看,截止9月末结构性存款总量8.98万亿元,低于2020年年初;如果考虑到年末压降要求,各类银行至年底或仍然需压降2.58万亿元结构性存款。如果我们不考虑结构性存款向国库库款以及M0的转化,结构性存款压降将不会影响准备金总量而只会影响准备金结构。从7月后各类型银行结构性存款压降的规模来看,当前结构性存款压降额更多的由中小行完成(例如9月大型银行结构性存款总量上行1156亿元,而中小型银行则压降5627亿元)。由于中小行结存压降规模更大,7月至今中小行准备金总额占比已经下降了约1%。结构性的负债缺口更多的抬升了部分银行NCD的融资价格,这一点尤以股份行NCD价格的上行更明显。预计银行负债稳定性的下降或推升资金面的波动程度。

货币政策工具投放维持“削峰填谷”

公开市场到期压力不大,央行操作预计平稳。截止10月26日,11月公开市场共有7000亿资金到期,其中逆回购到期500亿元,MLF到期6000亿元,国库现金定存到期500亿元。考虑到10月月末央行大概率出手维稳流动性,11月总体的到期压力大致仍与与前三月持平,低于6月和7月。10月税期期间央行投放总体显示克制,但资金面并未明显趋紧,资金利率中枢仍然比较稳定。我们认为财政支出节奏的提速是主要原因,财政支出多增背景下央行主动调控的频率下降,“对冲性”的操作需求预计将有所减少。预计在11月,央行仍将维持“削峰填谷”。当然在年内结构性存款压降持续、超储率维持低位的背景下,预计MLF超额续作将成常态。

后市策略

预计11月资金面将边际有所宽松,对债市的制约将有所减小。首先,11月政府债券供给压力将有所减轻,更重要的是财政支出的节奏大概率提速,预计财政资金投放将有增多。其次,预计11月初银行间超储总量依旧维持维持紧平衡。最后,11月公开市场到期压力不大,央行OMO投放预计仍将“削峰填谷”。综上所述我们预计11月资金面边际有所宽松,预计DR001中枢会在1.8%-1.9%之间运行,DR007依旧围绕2.2%中枢波动。前期“低超储+财政压力+结构性负债缺口”的三重压力有所下降,资金面相对宽松或为债市交易创造机会;本轮利率的回调再一次印证了利率寻顶3.3%已经明确,针对后续交易行情的博弈机会或已出现。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员