作者 | 707的牛

数据支持 | 勾股大数据

2020年到现在已经走过了大半时间,国内疫情在一季度得到严控之后,居民生活已经恢复了平静。但海外二次疫情爆发,而且并没有看到调头向下的趋势。疫情严重影响了全球产业链的供给情况,海外订单开始大量往国内转移,可以弥补一季度的损失不说,还可以支撑全年的业绩增长。

01

全年看出口是否超预期?

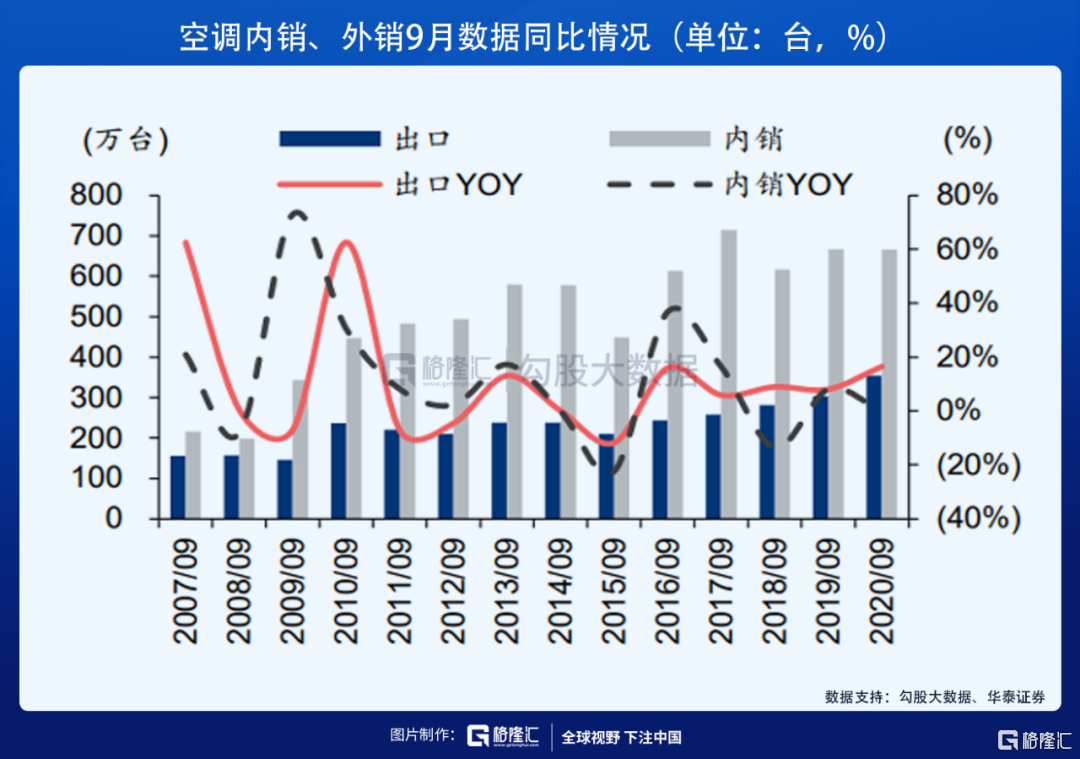

家电行业是一个非常宽的赛道,品类众多,其中包括空调,电冰箱,洗衣机,彩电,厨电,小家电等等。以最大的品类空调为例,1-9月份家用空调的累计销量是11121.2万台,增速同比下滑9.6%;其中内销6350万台,增速下滑15.9%;出口销量4771.2万台,同比增长0.5%。

虽然空调1-9月份累计销售增速还是出现了一定程度的下滑,但近期已经出现销量反弹。2020年9月空调总销量1019.5万台,同比增长5.0%;内销665.6万台,增速仅小幅下滑0.2%;出口销量354万台,增速为16.5%。9月,也可能是全年销售量的转折点;因为10月国庆节和双十一都有促销。

内销方面,失去的已经很难弥补回来了,毕竟1-9月份空调内销增速下滑15.9%。受疫情影响,空调线下零售渠道大受打击,虽然线下需求在往线上转化,但国内空调零售已经进入到了旺季尾声,很难再出现超预期的表现。

除了内销以外,外销也是一大增量。毕竟2020年1-9月份,空调国内销售量占比57.1%,出口占比42.9%,外销的占比今年提升非常明显;去年同期,内销占比61.4%,外销占比38.6%,疫情加速了空调的对外出口。

而空调全年的销量增速需要看2020年四季度的出口订单。因为当前存在这样一个逻辑:国内与国外的疫情高峰有时间差,同时国内很快的控制了疫情的发展蔓延,国内家电行业的复工时间早于海外公司,促使海外订单向国内市场转移。海外疫情已经演绎成常态化,四季度海外订单将会继续保持增长趋势。

02

空调三大巨头对比

空调领域有三大龙头公司分别是美的,格力,海尔。然而三家公司在渠道销售方面存在巨大的差异性,一般内销增速快的都是线上做的好的,外销做的好的都是布局比较早的。

2020年9月份格力空调总销量下滑2.7%,其中内销增速同比下滑1%,外销增速下滑10.8%,两个渠道同时出现下滑,这是属于最惨的那一种;其中美的9月总销量同比增长25.4%,内销增速是17.4%,外销42.2%;销售数据非常漂亮,这又是另外一个极端。而海尔整体上也不差,9月总销量增速19.3%,内销增速14.3%,外销50.0%。

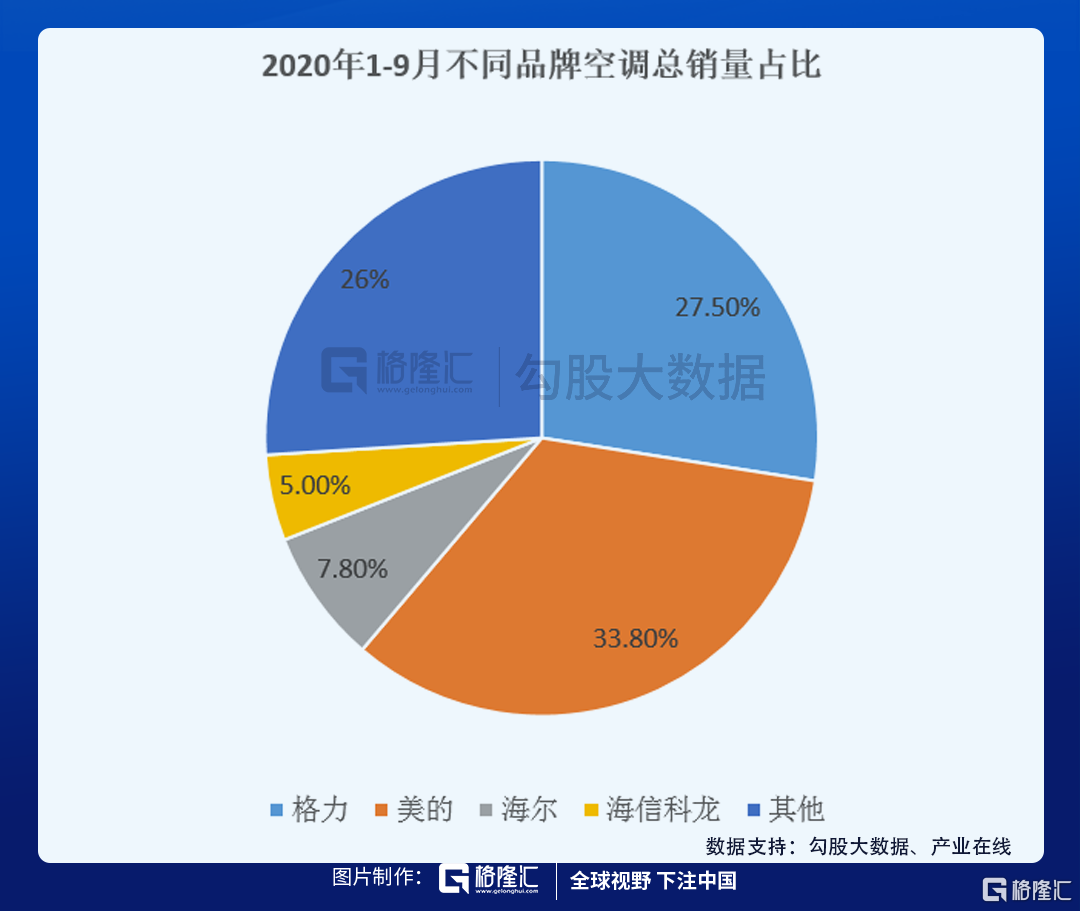

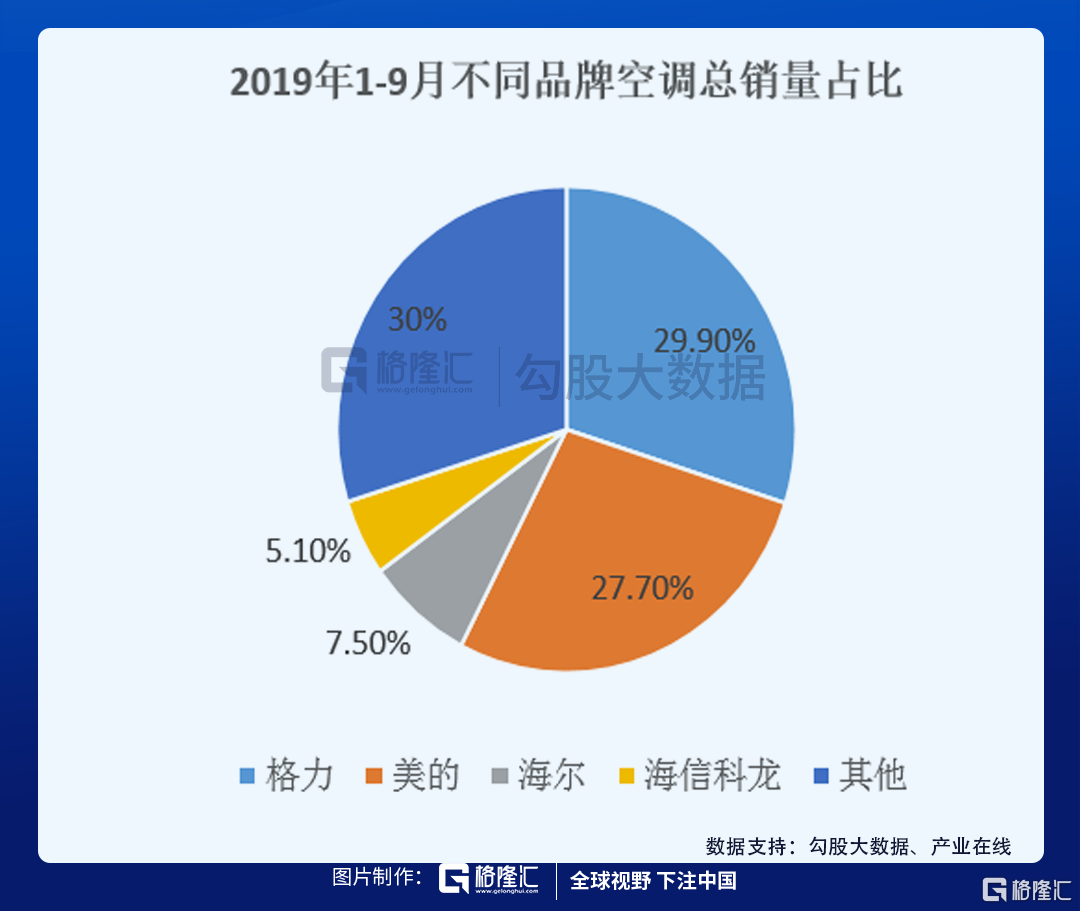

而1-9月份格力空调总销量下滑16.9%,市场份额也出现了下滑;美的总销量增长10.0%,市占率出现小幅上升;海尔空调总销量下滑5.5%,但份额基本维持不变。

通过对比,空调行业2019年前三的市占率是65%,2020年1-9月份的CR3市场份额是69%,当中美的空调的占有率提升了6个点,市场份额主要来自于格力和其他品牌;行业前三的占有率进一步提升,说明疫情加速了行业的洗牌。

内销方面,6月份以来销量就开始触底反弹。随着国内空调逐渐进入销售淡季,全年的预期不高,销量也很难回到去年的水平。因此四季度还是要重点关注外销渠道,增速最快的还是美的:2020年1-9月美的空调内销增速是4.5%,外销增速17.7%;最弱的还是格力,1-9月内销增速下滑17.5%,外销下滑15.6%;海尔内销增速下滑9.7%,外销增长9.0%。

03

存在哪些市场预期

格力,美的,海尔各有各的特点,也非常有意思;三家公司也可以代表整个空调行业,毕竟它们占据了国内空调市场份额的80%。行业的特点都可以在它们身上找到影子,行情演绎到现在,三家公司也存在不同的预期差。

一、格力电器

现阶段的格力就像之前一直下跌的洋河,因为渠道问题导致业绩增速下滑。目前看好格力主要有几点逻辑:一是空调行业的集中度高,国内市场TOP3市占率70%,TOP2市占率60%,赛道和竞争格局是家电里面最好的。

其次混改已经进入了新的阶段,渠道改革渐入深水区;高瓴资本入局,也会给格力带来线上化的基因。格力销售渠道主要以线下经销专卖店为主,线下市占率占整个空调行业的30%,而从今年开始,董明珠在抖音直播带货销售额从几亿到200亿,相当于一个季度的营收。

那么格力的线上化渠道布局能否成功呢?结果还不能非常肯定,不过从高瓴资本入主百丽,和蓝月亮的案例来看,线上化改造都是非常成功的,格力的线上化调整也会加速。

最后就是估值问题,高瓴买格力的成本价是47左右,现在58块/股,涨幅在20%,对于今年的行情来说,涨幅不是很大。而且格力是三家公司当中估值最便宜的,2020年静态估值只有17倍,不算贵,而且还是混改的预期存在。去年空调价格战加上今年疫情对格力线下业务的打击,业绩开始大幅下滑,格力被市场暴击了,当前的股价已经price in了。

二、美的集团

与格力相比,美的更像一个全能型选手,竞争优势体现在多品类和全渠道上面。2013年开始,美的布局电商平台,后来又对渠道进行改革,消减层级,提高效率;包括2016年公司收购东芝白电业务,进军日本等国际市场才有了美的海外市场的半壁江山,而今年公司的海外销量增速也持续超预期。

品类方面,2016年,美的收购了前面提到的东芝白电业务;2017年收购世界四大机器人之一的库卡公司;2018年美的通过换股吸收的方式合并小天鹅;产品线也从单一的空调辐射到冰箱,洗衣机两个大品类;之后又拓展到小家电等领域,形成了多产品的闭环。在品类和渠道协同发展的效应下,美的的市值也创出了新高。

同时管理层眼光超前,2012年美的集团创始人何享健卸任董事长一职,职业经理人方洪波接任。和家族企业挑选接班人的方式不同,职业经理人具有更强的管理能力和实践经验,使得美的的内部运营效率更高,这一点也是很多民营企业很难做到的。

三、海尔智家

海尔是三大家电巨头当中表现最弱的,即使考虑A股的海尔智家和港股的海尔电器两大上市平台,总市值目前在2000亿左右,远远低于格力市值的3500亿,美的集团5400亿。

其实张瑞敏最近几年一直在内部推行改革创新,效果并不差;而海尔的盈利能力整体弱于美的,格力的本质原因在于:一是公司自建渠道并于表内的原因;二是产品结构的差异,空调,小家电的利润率天然高于冰箱,洗衣机,格力以空调为主,美的以空调和小家电为主,海尔主打冰箱,洗衣机;然而海尔空调短板的盈利能力比美的,格力要弱;擅长的冰洗领域盈利能力也没有和其他两家公司拉开差距。

但海尔也是有核心竞争力的。与其他家电公司比较,公司外销产品基本都是自主品牌,海尔具有全球品牌优势。其次海尔2015年开始布局高端品牌卡萨帝,当前正处于增长期,2019年卡萨帝品牌产品收入74亿元,内销收入占比从2016年的4%提升至7%。冰洗产品未来将会逐渐走入高端化,海尔有先发优势。

家电行业的三家龙头公司,格力,美的,海尔;各有各的特点;估值2020年PE在15-20倍之间,不算贵;同时三者都存在不同的预期差:格力今年肯定没业绩,但有混改预期,估值是最便宜的;美的估值最高,外销和内销增速都最快,业绩可能会超预期;海尔在高端化市场的先发优势,和理清渠道,梳理A,H两地上市平台的各业务体系,将会提升经营效率。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员