作者 | 冥王星

数据支持 | 勾股大数据(www.gogudata.com)

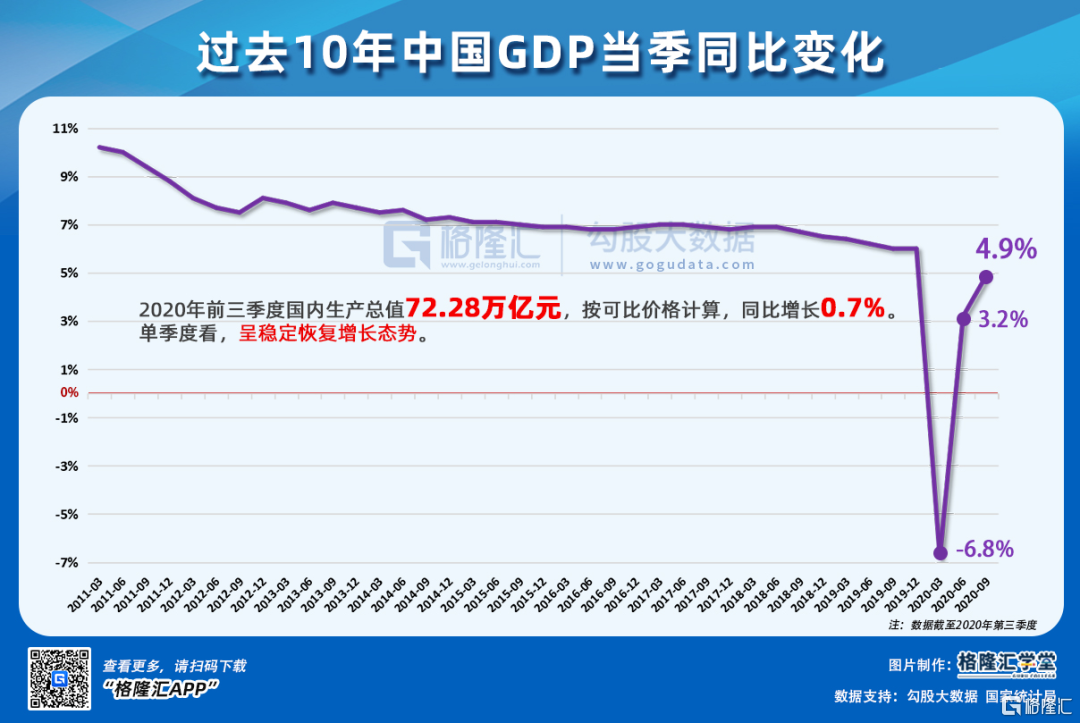

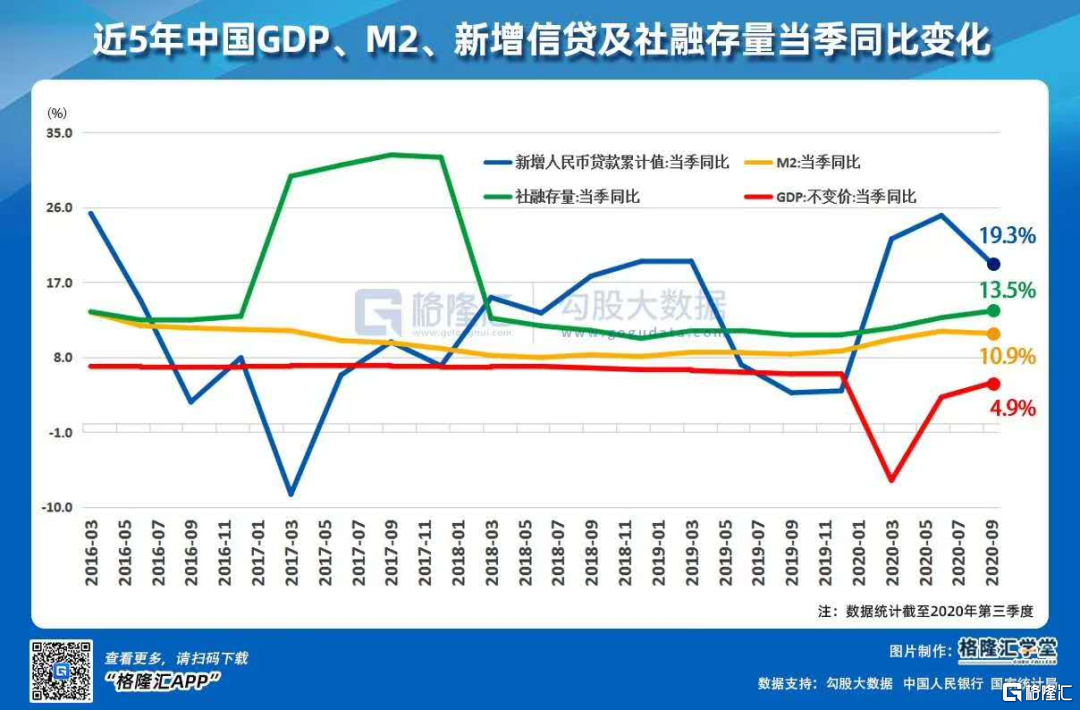

今天统计局丢了一堆数据包,其中最受关注的是GDP,三季度GDP同比增长4.9%,市场预期的是5.2%,所以今天的GDP数据是低于市场预期的。

看股市的反应,早盘大金融板块全面爆发,但其它板块却非常萎靡,然后大金融板块自己也回撤了,非常大的回撤,上证指数由涨1个点变成了跌0.7%,创业板科创板都跌1%+。

A股再次没逃过“银行涨,万股枯”的规律。

那这份数据包到底说了啥?

1

经济边际向好

今年一季度GDP下滑了6.8%,二季度增长了3.2%,三季度4.9%,虽然低于预期,但很明显,这是一个边际不断向好的基本面。

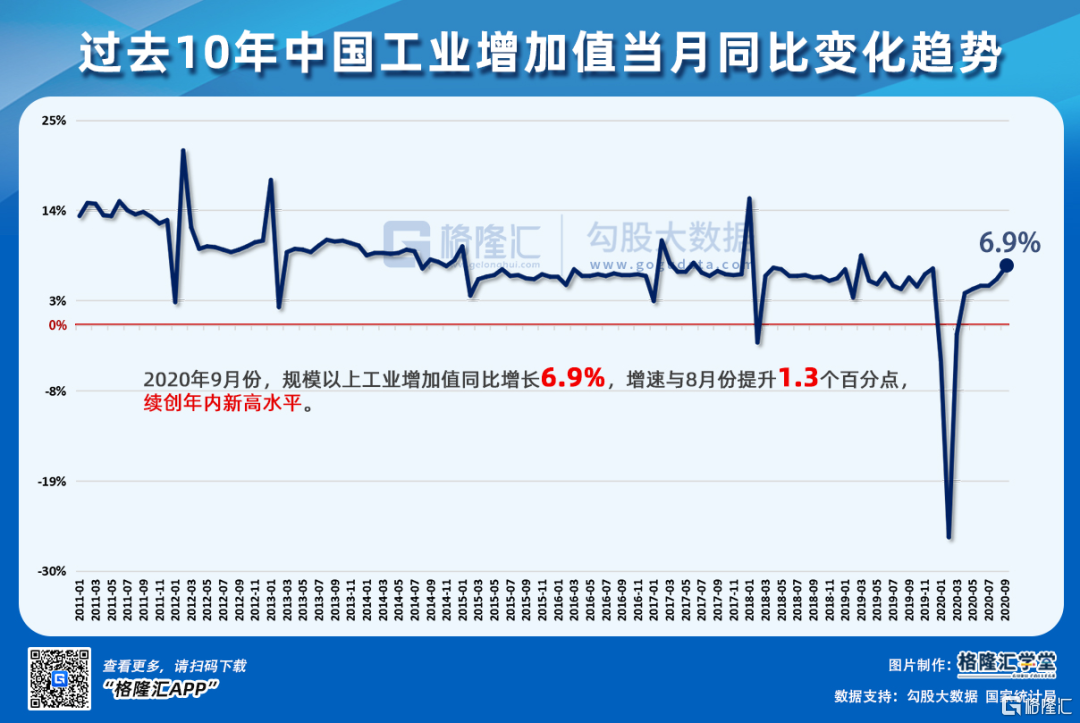

其它经济指标也支撑了这一点。

像发电量,9月同比增长了5.3%,较今年最高单月增速的8月6.8%有所回落,但大方向是在改善中。

工业增加值9月同比增长了6.9%,年内最高增速,逐月改善非常明显。

现在细看一下谁在为经济边际向好做贡献。经济有三驾马车,消费、投资和出口。

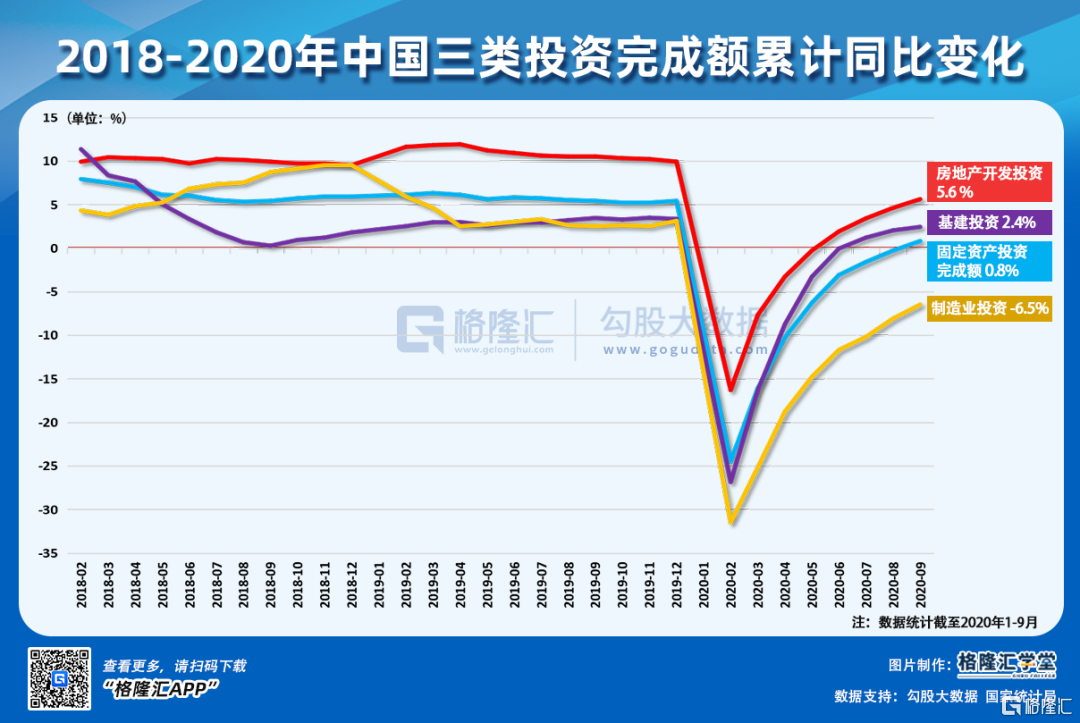

先看投资,9月已经转正了。固定投资里有两块占比比较重,分别是基建和房地产,两块占固定投资比重超过40%。

挑大梁的继续是地产,地产投资在6月累计同比就已经转正了,9月累计同比达到了5.6%,表明房地产投资按月在加速。基础建设投资也持续发力,到9月,累计同比增长了。

固定投资里还有块制造业,涉及的行业比较多,整体也占到总固定投资30%左右。制造业的固定投资也在改善中,但不尽如人意,9月累计同比仍然下滑了6.5%。也可以理解,疫情导致的不确定性,自然让人会暂缓投资。

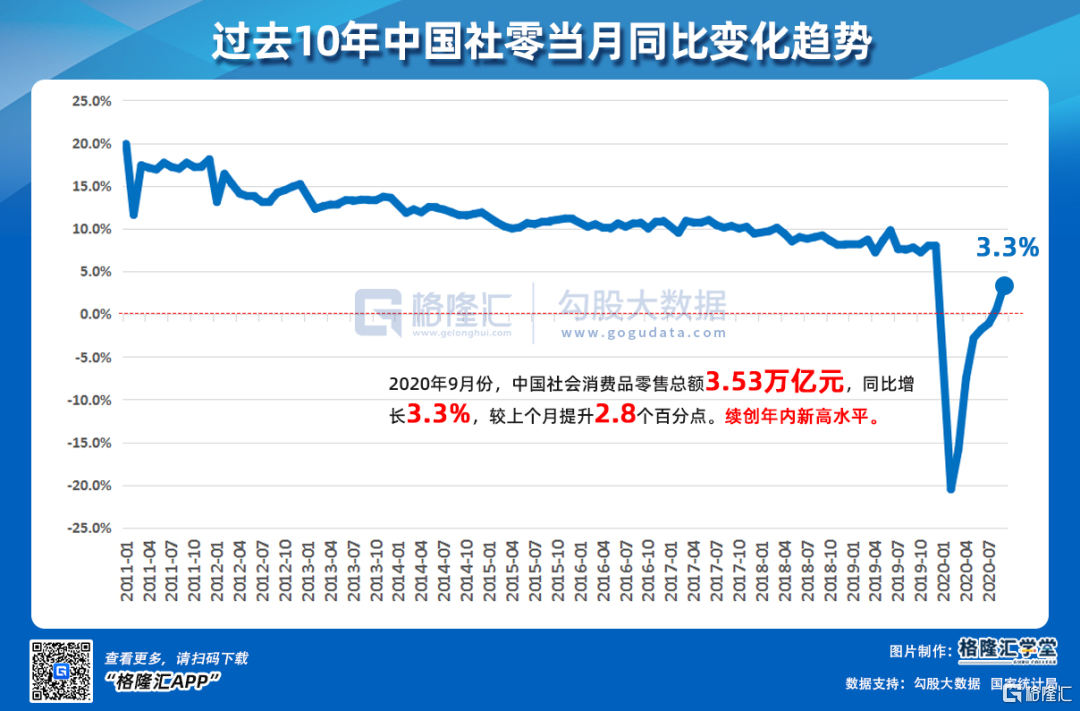

然后看消费,这个我们选的评价指标是社会消费品零售总额,报复性的消费没有,但逐月在改善是事实,8月的社零同比已经转正,9月同比增长了3.3%。

这里面尤其要提的是汽车零售总额,7月8月9月都很猛,两位数的增长。因为汽车属于大额消费,消费者往往要对未来更有信心时才会支付,从汽车零售来看,疫情所破坏的居民资产负债表已经开始修复了。

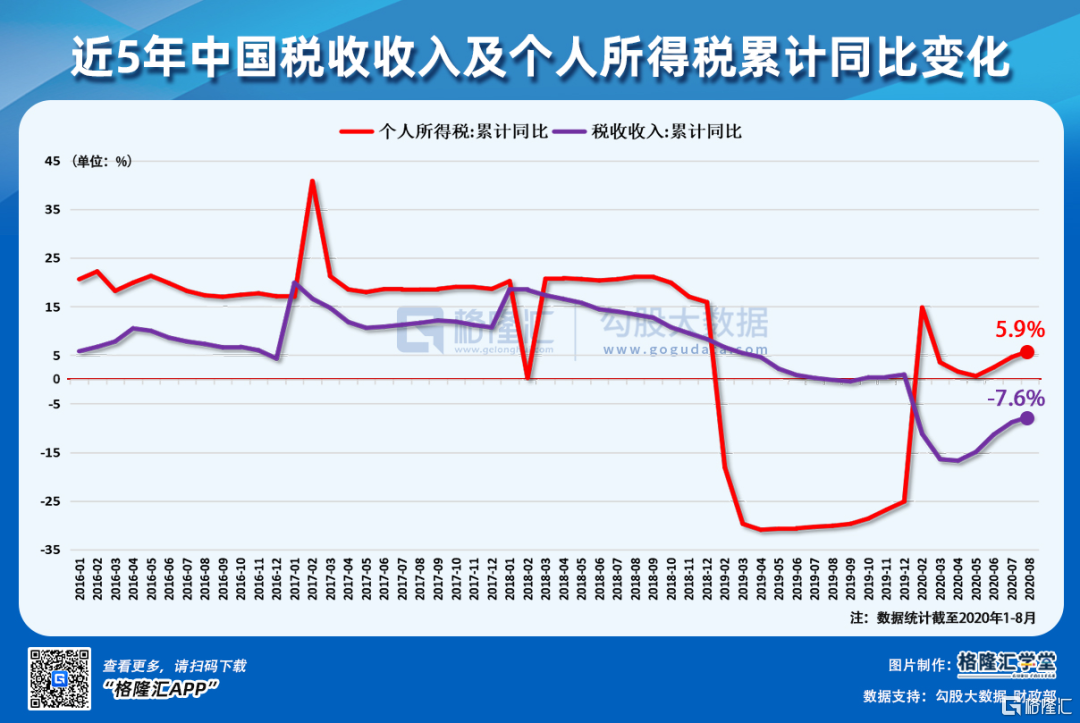

从政府的税收来看,今年多数税项是下滑的,但个税同比却是有所增长,这也表明就业可能没有大家想象的糟糕。当然,换个角度看,也可能是疫情对低收入群体影响更大,这部分人可能不需要交税(工资在5K以下)。但总体来说,群众的消费力是还在的。

最后就是出口,可是因为海外的生产力被疫情破坏太严重了,我们的出口很好,7月同比增长了7.2%,8月同比增长了9.5%,9月进一步加速,同比增长了9.9%,这是19年3月份以来的最高增速。

所以,整体来讲,虽然三季度的GDP数据低于预期,但不断向好是事实。

但是,我们来看另一个维度的数据。

2

隐忧

GDP增长,有两个构成因素,一是供给,二需求。而需求因素的背后就是货币。也就是说,拼命放水是一定能够把GDP吹上去的。

所以,我们要分析,这个“不及预期”的4.9%背后的杠杆率是多少。

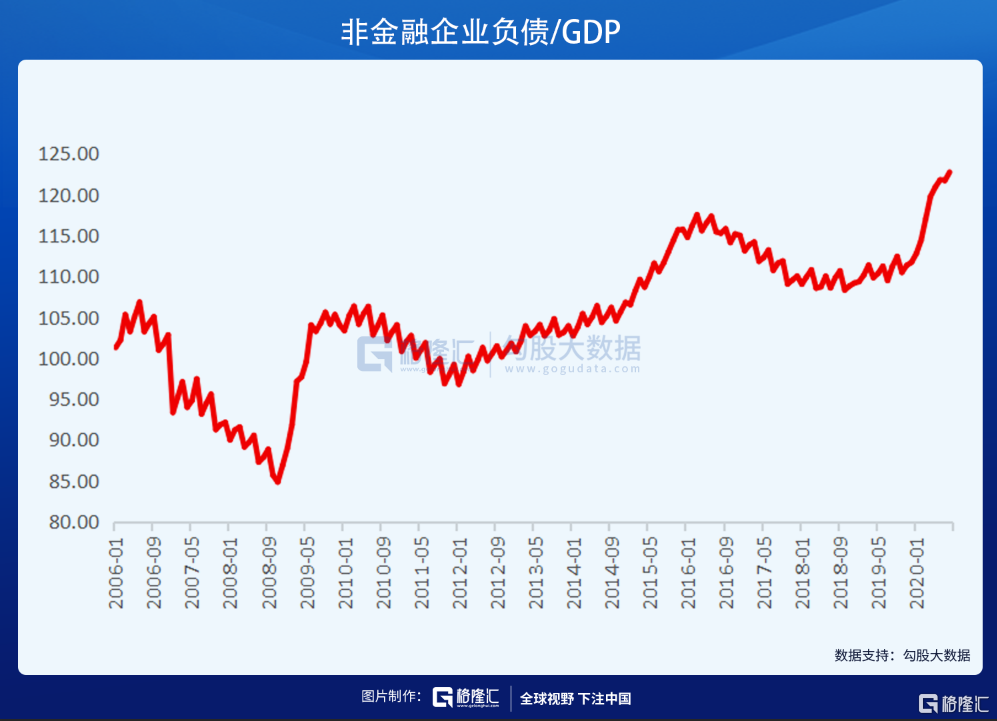

从图中可以看出,进入2020年以来,由于疫情,中国的居民政府企业都经历了一波明显的杠杆率上行。

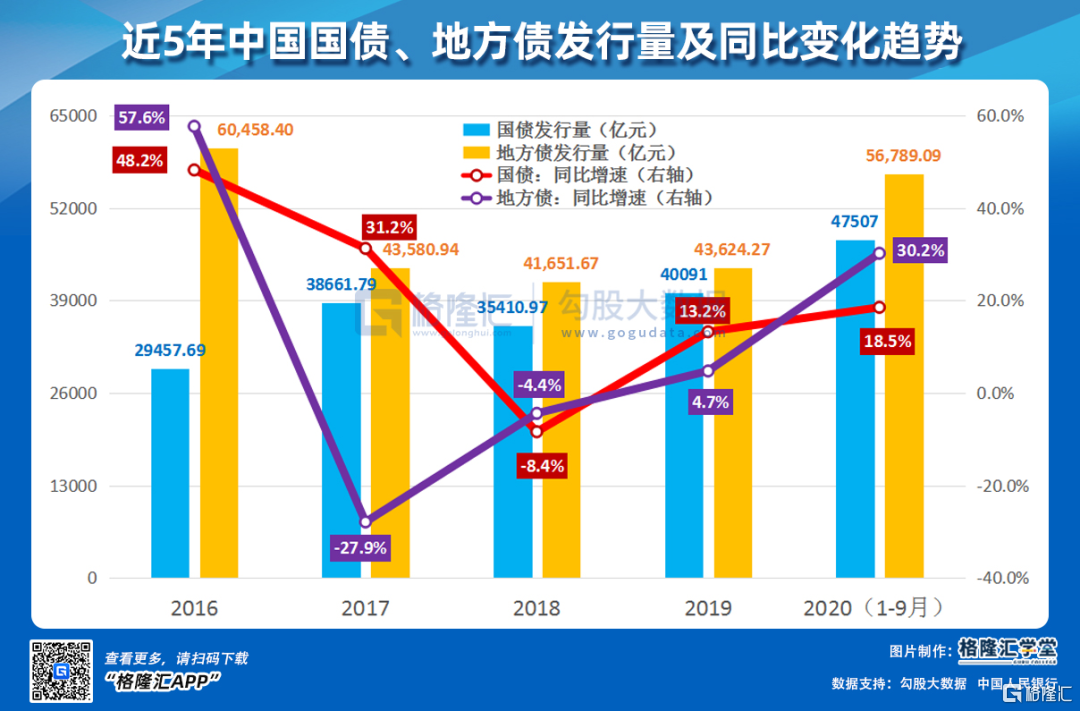

下图是今年的政府融资情况,国债同比增长了18.5%,地方债更猛,同比增长了30.2%,是最近三年来新高。

由于这么猛的发债,政府负债占GDP的比重上升至81%。

事实上,不仅政府债凶猛,企业和个人也非常积极的借款。

单只算企业和个人从银行借的钱,不算民间借贷,2020年8月末,这两个余额分别是121.11万亿和59.79万亿,同比分别增长14.1%和14.6%。

而同期今年1-9月的GDP累计只增长了0.7%。

结果是企业部门和居民部门的负债占GDP的比重也都飙到了新高。

可以看到,今年的经济数据确实在不断改善中,但这是用政府、企业和个人巨额的负债撑起来的。

我们知道,2017年开始,国内进行了去杠杆操作,不仅控制企业债务的上升,也控制地方政府债务的上升。

从上图可以看出,企业是经历了去杠杆的,企业负债占GDP比率一度走低,但进入2020年,因为疫情的影响,这个数值不仅重新陡峭上升,而且还创了新高。

居民部门的负债也是一样,2017年后增速有所放缓,但2020年后重新加快上升。

在政府、企业和居民三个部门集体加杠杆下,我们的宏观杠杆率飙到了新高,260%。

负债上升的一个恶果是经济容易变得脆弱。这其实跟个人一样,无债一身轻,负债过高,人生就像踩钢丝,你得步步走对,一步没对,现金流断了,就可能没有钱来转圜。

所以,参考上一波政府的操作,在2020年一波宏观杠杆率猛升后,接下来大概率的操作是控制杠杆,不说降杠杆,至少会压平杠杆上升的曲线。

上周货币数据发布后,许多媒体奔走呼号:央行允许宏观杠杆率上升。

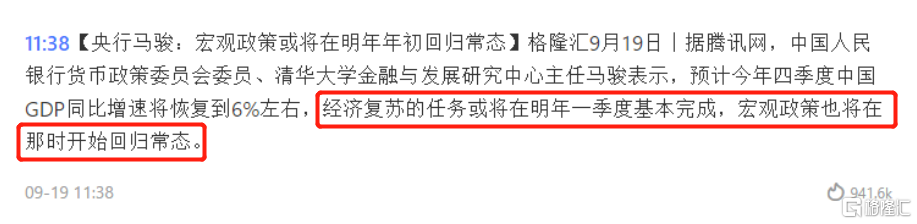

这真的是完全误解央行的意思了,从央行的那段话来看,允许宏观杠杆率上升是应对上半年的疫情,这是已经发生了的,而非央行对未来的展望。央行对未来的展望是啥?下面我用红框框起来的话才是关键。

所以,这段话根本不是利好,而是赤裸裸的利空。

3

银行大涨:2018年牛市之末?2014年暴涨之初?

最近银行涨得很好,与最近发布的经济数据并不冲突。经济向好对银行是利好,因为它意味着坏账率的下行。银行今年基本没涨,港股的银行都跌得妈都不认得了,估值也便宜。

当然,最重要的刺激因素是小道消息说监管层对银行的三季报不做指导。懂的人自然懂这句话的意思。

有点经验的人知道,银行上涨有两个比较经典的时间段,一段是2014年11月和12月,申万银行指数分别上涨了15%和33%,一段是2018年1月,申万银行指数上涨了13%。

一个是暴涨之初,一个是牛市之末。

当下这波银行上涨,把7月来的这波也算上,到底会是2014年的暴涨之初呢?还是2018年的牛市之末?

从流动性角度来说,个人的看法是更倾向于认为类似2018年,宏观层面上,政府即将开始着手控制宏观杠杆率,甚至时间点都给了暗示。

虽然这波控制杠杆可能不如2018年粗暴,但需知,当下股票的估值也远非2018年初能比。

可以看到,在最近银行上涨稳盘的背后,是许多板块此起彼伏的崩盘。

所以,这种背景下,还是小心为妙,控制仓位。

股市赚钱,无非是赚三个钱,企业经营赚来的钱,赚其他投资者的钱,以及央行的钱。央行的钱,来得最舒服,最暴力。

当央行的钱开始撤退时,企业的钱又没能赚那么快时,你要警惕,你是不是被别人赚走的那个。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员