作者:Nan

来源:金十数据

上周,由于旗下交易员存在操纵金、银和其他贵金属价格等行为,华尔街顶级投行摩根大通可能被处于高达10亿美元的天价罚款。

如今,罚单终于正式出炉了。北京时间周二晚间,市场消息称摩根大通在交易欺诈案中面临高达9.2亿美元的罚款,创历史之最。

而根据美国司法部的声明,小摩在美国国债交易中的欺诈行为造成了1.05亿美元的损失,在贵金属交易中造成了2.06亿美元的损失。

过去这些年,摩根大通、瑞银、花旗、德银等等顶级投行先后被罚,市场操纵案层出不穷,这让交易者对市场环境感到相当担忧。从此次小摩受到天价罚单来看,监管机构是否会真的下定决心,整治市场环境呢?

01

丑闻不断,监管机构早已盯上小摩

根据美国司法部的说法,摩根大通同意支付9.2亿美元的罚款,且承认该行15名交易员存在与操纵贵金属和美国国债市场有关的欺诈行为。据悉,美国国会在2010年通过了“多德·弗兰克”法案改革方案,将欺诈定为非法行为,并赋予监管机构更多开展调查和处罚的权力。

根据华尔街日报的报道,美国司法部、美国商品期货交易委员会(CFTC)和美国证交会(SEC)联合对此事展开了调查。针对最终的判罚,CFTC表示,这是该机构有史以来对市场欺诈行为开出的最大一张罚单。

CFTC在声明中指出,摩根大通需要支付的这9.2亿罚款包括4.364亿美元的监管罚金,3.117亿美元的赔偿金以及追缴的超过1.72亿美元非法所得。美国司法部则表示,将从罚金中拨出3亿美元,作为该欺诈案中潜在受害者申请救济的备用补偿资金。

CFTC主席塔伯特(Heath Tarbert)强调,CFTC承诺将严厉打击所有故意违反监管规则的机构或个人,“无论他们是谁”。

事实上,早在去年就有4名摩根大通贵金属交易员被指控和市场欺诈案相关,具体罪状包括敲诈勒索、操纵市场价格等,但其中两名被告拒不认罪。此外,在过去两年间,还有另外两名摩根大通前交易员先后承认了自己与贵金属期货欺诈案相关的罪行。

上述现象,让监管机构对小摩的交易员团队产生了极大的怀疑,并坚持深入追查。

而经过深入的调查之后,对于小摩交易员的具体违规操作,相关机构也作出详细解读。

SEC表示,除了操纵金银等贵金属价格外,对摩根大通的指控还包括其交易员在2015到2016年期间操纵美国国债价格。根据SEC的调查报告,当中涉及的金额高达20万亿美元(包括美国国债和其他证券票据),相关数据也得到了美国司法部的证实。

CFTC称,这一系列欺诈案至少历时8年,涉及数十万份贵金属和美国国债期货合约的误导性交易指令。涉案的摩根大通交易员一直在知情的情况下在电子交易平台输入不打算实行的交易指令,希望用虚高的即时价格欺骗其他交易员,营造错误的市场供需信号。

为了方便各位交易者了解这种欺诈方式,金融博客零对冲为大家举了一个例子:

假如一位交易员想要卖出一大批近月黄金期货合约,他可能会在交易中加入数十个“买入”指令,试图推高价格,以达到他的卖出报价。这种操作方式的诀窍在于,交易员可以人为修改指令,确保这些欺诈性报价和订单不被发现——如果没有监管机构介入的话。

美国司法部则指出,算法交易的盛行在某种程度上为欺诈行为提供的庇护。

根据司法部的调查,交易员有时会在一个交易场所输入误导性指令,希望在另一个平台上以更好的价格轻松完成指令。这种欺诈行为,常常能轻松骗过依靠算法模型执行指令的交易员,导致他们无法判断指令的真伪。

02

欺诈案此起彼伏,市场有多危险?

不得不说,市场最近被爆出的欺诈案、操纵案实在太多了。

9月25日,前德意志银行交易员塞德里克·查努(Cedric Chanu)和詹姆士·沃利(James Vorley)因操纵黄金和白银价格被定罪,罪名同样是发出虚假交易订单,操纵贵金属价格(在2008年到2013年间)。

今年5月份,美国银行、巴克莱银行、法巴银行、花旗、瑞士信贷、德银、高盛、汇丰控股、摩根大通、摩根士丹利等16家顶级投行涉案的大型外汇操纵案上诉被驳回,这些投行被指控于2003至2013年期间操控外汇交易市场。

今年1月,汇丰的两名交易员出售了自己持有的4100万欧元(约合4500万美元)的自营头寸,以牺牲客户的损失为代价让自己获利。

类似的案例,还有很多很多……不过最耸人听闻的是,根据零对冲的分析,各国央行也有与大型经纪商勾结,操纵市场价格的嫌疑。

当然,最经典的还要数2014年的黄金白银价格操纵案。

2014年7月,加拿大丰业银行、巴克莱银行、德银、汇丰和法兴银行被控操纵黄金定盘价。指控称,自2004年1月1日起至今,五大行就自行操纵黄金及黄金衍生品合约的价格,并从中获利。

同年8月份,伦敦金银市场协会(LBMA)正式弃用伦敦白银定价机制,但在不久之后就有投资者起诉汇丰、加拿大丰业银行和德银联合操纵白银价格。

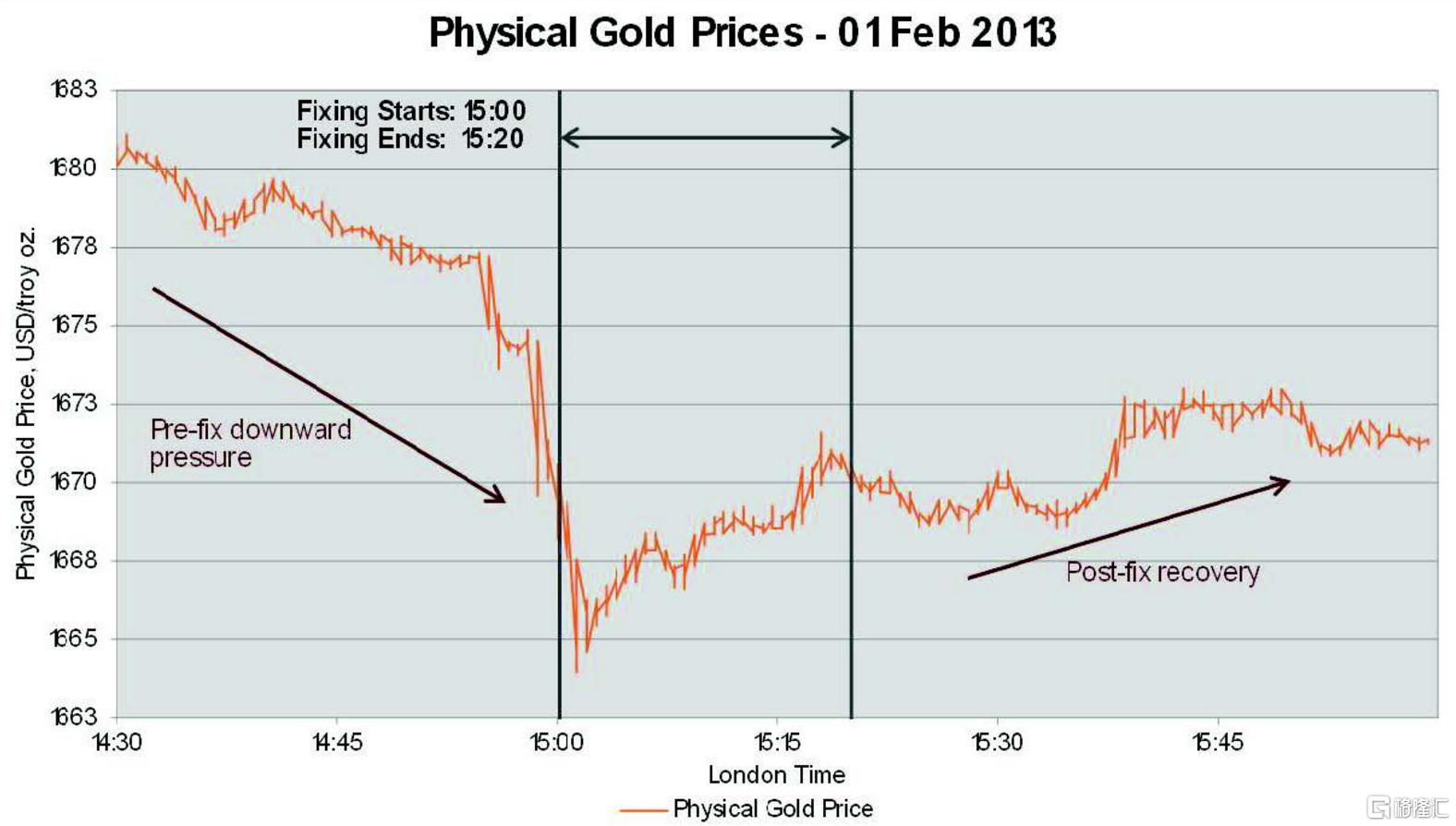

当时有分析机构挖掘了大量证据,包括实物黄金、COMEX黄金期货和伦敦现货黄金定价的背离。如下图所示,2012年6月定价窗口期间,金价总在当地时间15:00左右出现异常波动,这是明显的价格操纵信号。翻看历史数据可以发现,相似的例子不胜枚举。

而更令交易者感到无奈的是,不少交易员根本不认为自己的行为是错误的。

根据外媒爆料,在庭审中,摩根大通前首席贵金属交易员辩称,他被指控的所谓“欺诈”行为是卖方交易商为避开高频做市商而采取的一种“不可避免”的做法。

日前同样遭到指控和处罚的德银交易员则认为,这种通过虚假交易指令推高(或压低)资产价格的行为太常见了,他根本没有意识到这是一个错误。

好在,从此次开出的天价罚单来看,监管机构是下定决心要和这些违规行为斗到底了。

03

乖乖认罚,小摩嗅到了别样信号?

综上所述,此次小摩乖乖认罚,除了彰显出CFTC、SEC等监管机构的威慑力之外,或许还有更深层次的意味。

华尔街日报认为,此次处罚体现了监管机构自2014年开始重拳打击电子欺诈行为的决心,以及投行的忌惮心理。

数据显示,2014年以来,美国司法部一共对超过20个市场参与者发出与欺诈相关的指控,在小摩的天价罚单出炉之前,监管机构已经对银行和其他金融机构与欺诈相关的违规行为共计开出超过10亿美元罚单。

总而言之,收紧监管是大势所趋,华尔街的一众大鳄不可能没有感觉。

零对冲报道指出,自从2018年以来,监管机构就开始通过跟踪线索和提取嫌疑人的交易数据,建立一个庞大的数据库,通过对原始数据的深入分析打击一切欺诈和操纵市场的行为。

对于CFTC来说,这是一个很大的突破。

由于期货市场交易量大,且交易指令的下达相当频繁,一些细微的错漏几乎很难被发现,潜在的操纵行为这才得以隐藏。但在获得政府赋权之后,监管机构通过对交易数据和交易员进行大数据分析,很快就可以对可疑人员和交易案例进行分类,继而展开深入调查。

对于监管机构的严厉处罚,很多业内人士都发表了自己的看法。

交易监督和风险管理软件提供商Eventus Systems Inc.的首席执行官特拉维斯•施瓦布(Travis Schwab)认为,监管机构对摩根大通的处罚表明,操纵市场的欺诈行为现在要承担更严重的后果。对于生活在被大鳄支配的阴影下的交易者来说,收紧监管,绝对是一个积极信号。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员