作者:明明债券研究团队

来源:明晰笔谈

核心观点

考虑到后续地产、基建仍有一定掣肘,未来行业利润能否高增有待观察;同时对比历史上的几次库存周期拐点的库存水平和基本面环境,当前库存的绝对水平是偏高的,但是基本面环境却是相对偏弱的,从这个角度出发,未来企业持续主动补库的意愿或相对有限,新一轮库存周期的起点可能仍未到来。

量价回升,库存回补,主动补库存到了吗?一个完整的库存周期包括四个阶段:主动补库存、被动补库存、主动去库存、被动去库存,当前PPI上行、工业利润改善、库存回补的组合在直观上似乎对应新一轮的库存周期起点。但考虑到本轮疫情对全球经济的冲击史无前例,库存周期也有一定异化,仅仅用历史经验进行简单的线性外推无异于“刻舟求剑”,仍然需要结合当下的基本面环境来具体分析。具体而言,可以从以下两个关注点入手。

关注点一:行业表现的分化。8月采矿业、原材料制造业等上游行业以及装备制造业等中游行业的利润改善最为明显。中上游行业利润增速快速回暖的原因一方面有国际油价上行提振相关行业产成品价格,另一方面也有基建、地产维持强劲对中上游行业的支撑。考虑到后续地产、基建均有掣肘,未来中上游行业利润能否延续高增仍有待观察,因而难以将当前的库存回升视作新一轮库存周期的起点。

关注点二:库存位置与基本面环境的对比。自2006年至今,中国共经历了四轮库存周期,分别为2006年5月至2009年8月、2009年9月至2013年8月、2013年9月至2016年6月、2016年7月至今。对比历史上的几次库存周期拐点的库存水平和基本面环境,当前的库存位置正处于相对高位,但经济数据却相对偏弱,在这种高库存+低增长的组合之下,企业主动补库的意愿不足。

结论:进入二季度后,国内经济稳步恢复,终端需求持续回暖,工业品价格、企业利润增速持续改善,在此背景之下,8月工业产成品库存同比增速有所反弹,直观上似乎对应着新一轮库存周期拐点的到来,但一方面,从行业的视角看,采矿业、原材料制造业以及装备制造业是工业利润快速回升的主要贡献,同时考虑到后续地产、基建仍有一定掣肘,上述行业利润能否高增仍有待观察,企业持续主动补库的动力不足;另一方面,对比历史上的几次库存周期拐点的库存水平和基本面环境,当前的工业库存的绝对水平偏高,但是基本面环境却相对偏弱,从这个角度出发,未来企业持续主动补库的意愿也相对有限。综合考虑,当前的基本面环境尚不足以支撑企业启动新一轮的库存周期,工业企业主动去库与被动去库交织的库存去化进程也可能尚未完结。

正文

进入二季度后,国内经济稳步恢复,终端需求持续回暖,工业品价格、企业利润增速持续改善,在此背景之下,8月工业产成品库存同比增速有所反弹,这是否对应着新一轮库存周期的起点呢?后续库存周期又该如何演绎?接下来,本文将就此展开分析。

量价回升,库存回补,主动补库存到了吗?

一个完整的库存周期包括四个阶段:主动补库存、被动补库存、主动去库存、被动去库存。这四个阶段的周而复始反映了外部需求和企业内在生产意愿间相对力量的轮动。经验上,我们通常用工业企业利润与产成品库存的二维因素来划分库存周期的四个阶段。

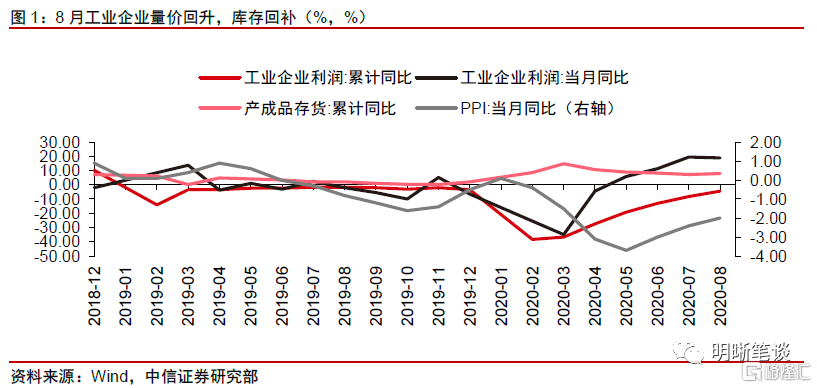

从库存周期的视角来看,当前PPI上行、工业利润改善、库存回补的组合在直观上似乎对应新一轮的库存周期起点。一季度疫情持续发酵,国内产业链和供应链停滞,企业产成品库存被动堆积,3月工业产成品存货同比录得14.9%。此后复工复产持续推进,国内终端需求逐渐回暖,企业生产经营回归正常,库存周期也逐渐向被动去库演绎。进入三季度后,海外疫情防控向好,全球经济稳步复苏,国际油价不断走高;同时国内减税降费政策逐渐显效,工业企业利润持续改善,截至2020年8月,工业企业利润当月同比增速录得19.1%,虽较前值19.6%有所回落,但仍位于年内高位。在此背景之下,工业投产也呈加速修复态势:8月工业增加值同比增长5.6%,较前值提高0.8pct;投资方面,1-8月制造业投资同比增长-8.1%,较前值降幅收窄2.1pcts,8月单月同比增长5.0%,较前值明显回升8.1pcts。同时,8月工业企业产成品库存同比增速录得7.9%,较前值7.4%提高0.5pct,价格回升、利润改善、库存回补的组合在直观上似乎对应主动补库阶段的开启。

但考虑到本轮疫情对全球经济的冲击史无前例,库存周期也有一定异化(体现为库存小周期轮动的“逆序”切换,详见我们的报告《债市启明系列20200513—如何看待当前的库存周期?》),仅仅用历史经验进行简单的线性外推无异于“刻舟求剑”,仍然需要结合当下的基本面环境来具体分析。那么,当前究竟是库存周期的什么阶段呢?我们认为可以从以下两个关注点入手来回答这一问题。

关注点一:行业表现的分化

8月采矿业、原材料制造业等上游行业以及装备制造业等中游行业的利润改善最为明显。具体而言,8月采矿业利润同比下降11.9%,降幅较7月收窄28.7pcts。原材料制造业利润同比增长32.5%,较7月份提高17.8pcts,拉动规模以上工业利润增长6.7个百分点。子行业中,石油加工、钢铁等行业利润增长加快,石油加工行业利润同比增长148.2%,增速比7月份加快101.6pcts,1-8月利润累计同比增速也实现了由负转正;钢铁行业利润8月同比增长68.3%(+46.2pcts)。中游行业中,装备制造业利润表现亮眼,8月装备制造业利润同比增长23.1%,其中,通用设备制造业、电气机械和器材制造业利润同比分别增长37.0%(+11.0pcts)、13.3%(+5.2pcts),专用设备、电子、仪器仪表等行业的利润增速也有明显改善。

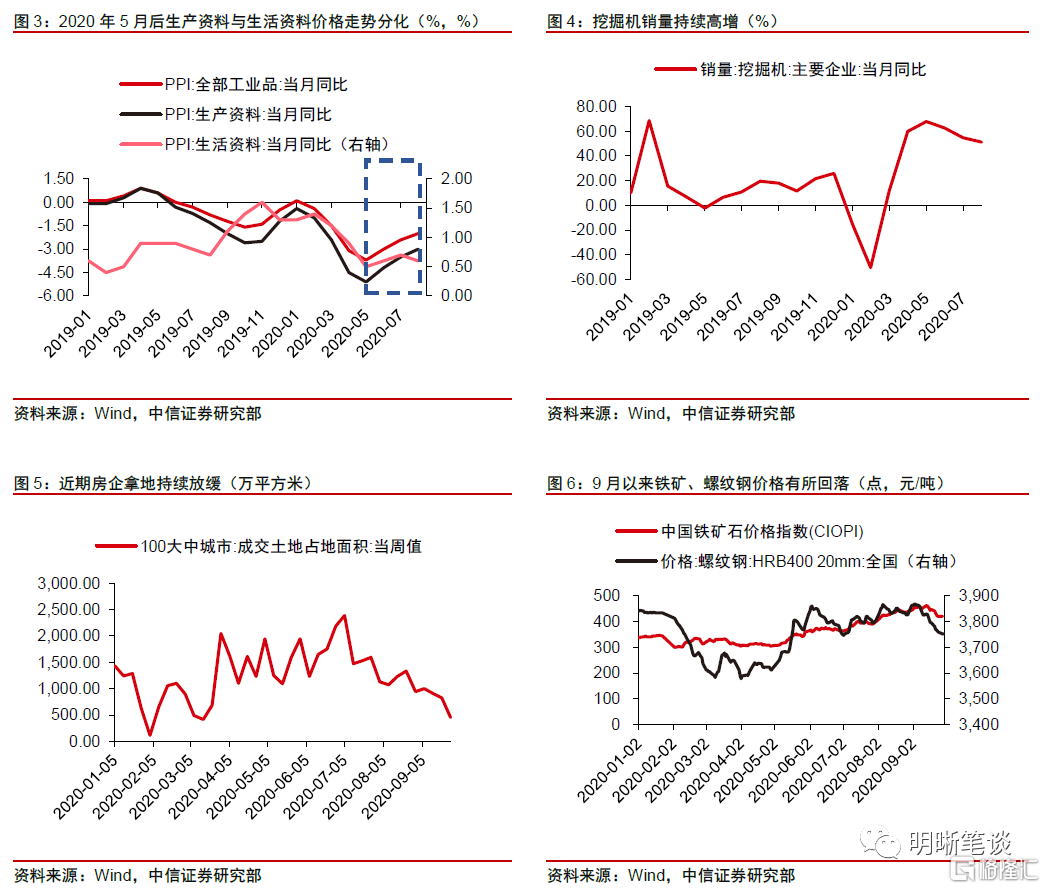

中上游行业利润增速快速回暖的原因一方面有国际油价上行提振相关行业产成品价格,另一方面也有基建、地产维持强劲对中上游行业的支撑。自5月以来,全球经济增长稳步复苏,国际油价逐渐提升,国内工业品价格触底反弹,截至8月PPI同比增速录得-2.0%,较5月的低点-3.7%提高1.7pcts。进一步看,生产资料PPI同比增速从5月的-5.1%升至8月的-3.0%,一定程度上为采矿业以及原材料制造业的利润增速提供了支撑,而生活资料PPI则整体维持在0.6%附近波动,这也导致了中下游行业的利润表现相对中上游行业而言偏弱。另一方面,二季度以来,地产、基建投资增速快速反弹带动建材以及相关设备需求,铁矿石、螺纹钢等黑色系产品价格明显回升,挖掘机销量维持高位,地产、基建的韧性也为中上游行业的利润增长提供了一定支持。

中上游行业的利润表现更强说明当前终端需求的恢复节奏仍偏缓慢,考虑到后续地产、基建均有掣肘,未来中上游行业利润能否延续高增仍有待观察,因而难以将当前的库存回升视作新一轮库存周期的起点。通常而言,下游行业更加靠近消费等终端需求,而中上游行业更易受生产节奏、逆周期调节等偏供给侧的影响,因而当前这种中上游相对下游行业更强的组合说明当前终端需求仍然偏弱。进一步,结合当前不同行业的利润表现,可以发现地产、基建对相关行业利润具有明显的支撑作用,但当前地产、基建均有一定掣肘:对于地产投资而言,前期融资政策收紧对房企拿地和开工的影响已有所显露,8月房屋新开工的当月同比增速已明显回落(2.4%,-8.9pcts),同时高频数据显示9月以来房企拿地持续回落,后续拿地、开工的共振下行或将带动地产投资回落;对于基建而言,8月基建投资(不含电力)当月同比增速明显回落,进入四季度后,天气逐渐转冷或将拖累基建项目的工程进度,同时由于今年的财政前置程度较往年明显提高,随着四季度专项债发行降速、土地出让降温,四季度基建投资增速能否超预期走强也仍有待观察。因而后续地产、基建对相关行业的支撑效果可能难以进一步大幅度提高,企业利润回升、库存回补能否延续也仍有疑问。事实上,进入9月后,铁矿石、螺纹钢价格已有一定的回落迹象,这可能会对相关行业的利润增长产生影响并制约工业企业主动补库的意愿。

关注点二:库存位置与基本面环境的对比

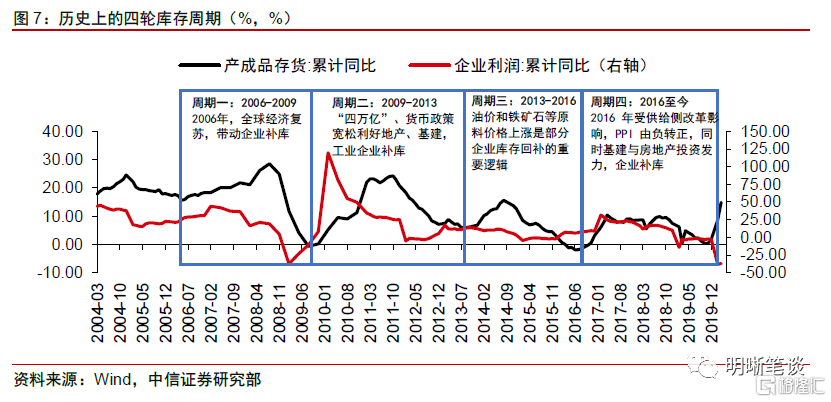

自2006年至今,中国共经历了四轮库存周期,分别为2006年5月至2009年8月、2009年9月至2013年8月、2013年9月至2016年6月、2016年7月至今。

第一轮库存周期(2006年5月至2009年8月):2006年,随着我国对外开放的不断推进,资本项目与经常项目“双顺差”进一步扩大,外汇占款规模迅速走高带动了基础货币的快速增长,国内流动性维持宽松。外需旺盛、房地产市场坚挺、企业收入增速不断回升、扩产动力也更加积极,工业企业产成品库存开始回补。

第二轮库存周期(2009年9月至2013年8月):次贷危机过后,为刺激经济复苏,我国采取了积极的货币与财政政策。“四万亿”政策推出后,内需激增,在房地产与基建项目的双重刺激下,经济逐渐企稳,工业企业销售端逐渐改善。

第三轮库存周期(2013年9月至2016年6月):2013年,为了应对日益复杂的经济形势,国务院推出经济结构改革,着力扩内需促转型。国家加大了对基建、铁路等方面的投入,加之产业结构调整步伐加快,并积极推进成品油、电煤等制造业必需品价格改革,供需有所恢复,企业销售和利润双双改善,工业也开启了新一轮的主动补库行为。

第四轮库存周期(2016年7月至今):2016年,供给侧改革政策正式推行,去产能、去库存、去杠杆、降成本、补短板五大任务受到了市场的广泛关注。随着去产能的不断推进,上游产品价格抬升,上游企业利润逐渐改善;同时,棚改的持续推进以及基建投资的持续发力也带动经济企稳回升,需求好转与价格回升使得制造业开始扩大生产规模。但受去杠杆影响,企业融资仍有困难,而随着地产的挤出效应愈发明显,内需不振下企业也开始了从被动补库向主动去库的进程。

对比历史上的几次库存周期拐点的库存水平和基本面环境,当前时点的库存位置正处于相对高位,但经济数据却相对偏弱,在这种高库存+低增长的组合之下,企业主动补库的意愿不足。回看历史上四次库存周期拐点,其对应的工业产成品存货同比增速分别为15.64%、-0.76%、5.73%、-1.90%,除第一次库存周期之外(彼时中国正处于外贸红利持续释放之下的快速发展阶段,终端需求空间广阔,库存对企业扩展意愿的制约相对较小,企业库存同比增速的中枢也相对偏高),其余的几次库存周期起点均低于当前的工业产成品存货同比增速水平(7.9%);进一步对比历史上几次库存周期拐点的各项经济数据,可以发现当前的工业增加值、社零、固投等经济指标的同比增速较此前几次拐点时期的同比增速明显偏低。横向对比来看,当前的工业库存的绝对水平是偏高的,但是基本面环境确实相对偏弱的,从这个角度出发,企业主动补库的动力也相对有限。

结论

二季度以来,国内经济稳步恢复,终端需求持续回暖,工业品价格、企业利润增速持续改善,在此背景之下,8月工业产成品库存同比增速有所反弹,直观上似乎对应着新一轮库存周期拐点的到来,但一方面,从行业的视角看,采矿业、原材料制造业以及装备制造业是工业利润快速回升的主要贡献,同时考虑到后续地产、基建仍有一定掣肘,上述行业利润能否高增仍有待观察,企业持续主动补库的动力不足;另一方面,对比历史上的几次库存周期拐点的库存水平和基本面环境,当前的工业库存的绝对水平偏高,但是基本面环境却相对偏弱,从这个角度出发,未来企业持续主动补库的意愿也相对有限。综合考虑,当前的基本面环境尚不足以支撑企业启动新一轮的库存周期,工业企业主动去库与被动去库交织的库存去化进程也可能尚未完结。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员