机构:华西证券

偶就:推荐

分析与判断:

专项债发行张弛有序,已发行额度近九成。截至 2020 年 9 月 25 日,专项债累计发行完成 33064 亿元,发行进度已达 88%。今年专项债与往年相比提早至 1 月份发行,提前了 4-5 个月,季度平滑性特征较为明显,与往年发行节奏形成鲜明对比。根据计划,今年新增专项债须确保在 10 月底前发行完毕,考虑到十月份国庆长假影响,主要增量将在前三季度完成,平均每个季度发行额度在 1.1 万亿元左右,实际情况也确实如此,一二三季度完成发行量分别为 1.08 万亿元、1.15 万亿元和 1.08 万亿元,季度间发行额度分布较均匀,符合“平滑性”特征。从披露进度来看,截止 9 月 25 日,31 省市已经累计披露的新增专项债额度为 33655 亿元,对比政府全年计划新增 3.75 万亿元的专项债额度来看,已经完成了89.75%,逼近 9 成。预计剩下的专项债将会在 10 月底之前完成披露并发行,大部分地区已开始备战明年专项债。

专项债发行方向微调,三季度棚改专项债明显增长

去年 9 月 4 日召开的国常会指出,专项债资金不得用于土地储备和房地产相关领域、置换债务以及可完全商业化运作的产业项目。今年 3 月,监管部门下发要求,再度明确 2020 年专项债不得用于土地储备、棚改等房地产相关领域。但由于部分地区棚改在建项目因为无后续资金支持,出现了“半拉子”工程,在此背景下,今年 5 月监管部门明确,棚改专项债可以恢复发行,但有一些硬性要求:一是仅支持已开工项目,且不得用于货币化安置项目;二是棚改项目必须纳入年度棚改计划任务;三是棚改项目信息与相关材料要件信息一致等。自 7 月 30日湖北重启发行新增棚改专项债起,已有多地新增棚改专项债发行计划,截至 9 月 25 日,三季度累计发行了 61 只棚户区改造相关的专项债,合计金额达到 3217.22 亿元,占三季度新增专项债总发行量的 29.92%,会在一定程度上对传统基建项目形成挤压。但今年三季度出现棚改专项债的放量,不能认为是政策发生了转向,一是因为国家对于房地产行业严监管态度未转变,二是今年出现这种变化,是出于保障存量项目资金得到良好使用、项目“不烂尾”的目的,预计未来专项债仍会严格监管投向房地产相关领域。

2020 年专项债发行进入尾声,生态环保类突破5000 亿

截至 9 月 25 日,全国 31 省市累计发行地方政府新增专项债33064.01 亿元,累计披露额度 33655.31 亿元。目前披露的总额度来看,已经完成了 89.75%,而剩下的约 10%也将在 10 月底之前全部完成发行,2020 年新增专项债招标发行工作已然进入收尾阶段。2020 年生态环保类专项债占比提升明显,全年发行总额度已突破 5000 亿元。截至目前,已经披露的省市中,生态环保类专项债排名前三的省市分别为天津、广东(不含深圳市)、安徽,分别为 562 亿元、514 亿元、480 亿元,合计1555 亿元。从生态环保类专项债发行的年限来看,2020 年生态环保专项债平均久期也大幅延长,为 14.66 年,相较 2019年 9.78 年增加 4.88 年。

投资建议:

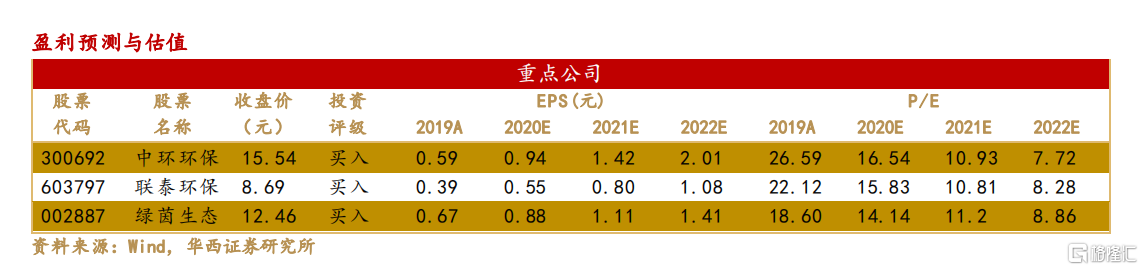

2020 年新增专项债披露已经逼近九成,整体发行进度符合预期,预计十月底之前能全部发行完成。根据目前统计的数据,今年生态环保类专项债已经突破 5000 亿元,但截止当前招标进度低于预期,根据专项债专款专用特性,招标大概率延后,四季度及明年上半年值得期待。其中近 6 成的生态环保类专项债,即约 3000 亿元投向水务板块,有望为板块内公司带来大量订单,推荐关注低估值高增长的【中环环保】、【联泰环保】。而剩下的 4 成则有望拉动生态修复领域投资,激发环保基建的投资需求,推荐关注老牌生态园林修复企业【绿茵生态】。

风险提示 1) 专项债额度层层下达不通畅;

2) 专项债杠杆效益未完全体现,拉动投资效果不明显;

3) 专项债资金未跟着项目走。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员