作者:姜珮珊、王巧喆

来源:姜超宏观债券研究

摘要:

行情回顾:乘势而上,高位震荡。

三季度以来转债走强,之后高位震荡调整。7月初权益市场涨幅较大,转债乘势而上,之后震荡总体跟随正股走势。从大类资产表现来看,转债三季度以来截至9月11日明显好于纯债,但弱于权益(优于回调较多的创业板指)。就行业热点轮动来说,7月市场快速上涨,热点分散,7月下旬之后有所分化,9月市场调整,前期抱团明显的必需消费和医药等回调幅度较大。估值温和上行随后总体区间波动。从转债估值来看,虽然7月权益市场上涨较快,赎回增多加剧存量转债稀缺性,但货币回归中性、后期股市回调以及供给加速等方面对估值有一定压制,整体没有大幅上行。9月第二周后情绪有所降温,估值小幅压缩。

供需情况:发行提速,需求旺盛。

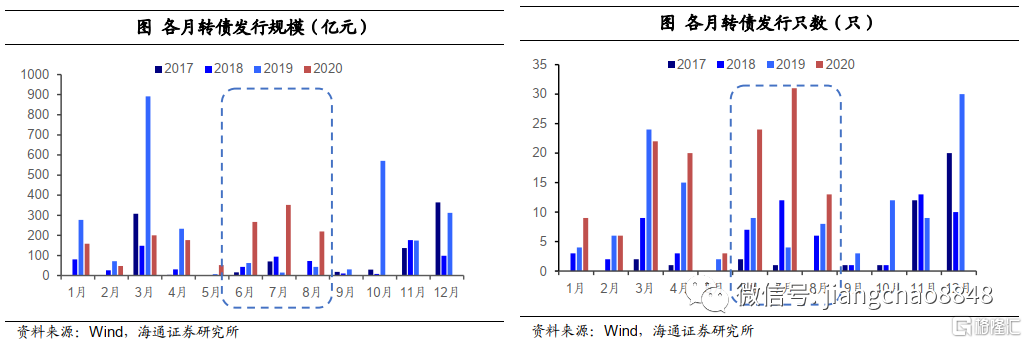

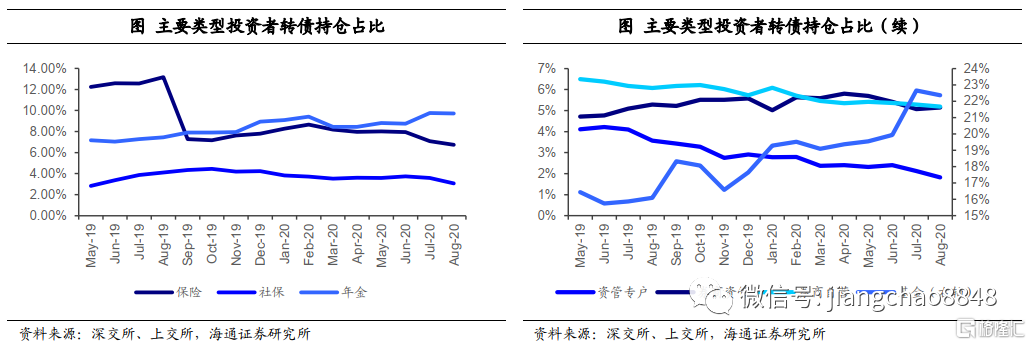

发行节奏同比加快。今年6-8月供给节奏和总量远高于往年同期,共发行68只,838亿元,去年同期发行21只,121亿元。供给方面的一个增量,是创业板注册制下审批节奏或加快。截至9月11日过会+批文转债共38只,规模813亿元,不考虑一直未发行的转债,较去年同期规模相近。需求依然旺盛。从投资者结构来看,截至8月基金持有转债占比为22.37%,较年初增长了4.7个百分点,且持仓占比总体呈上升趋势。考虑持有转债较多的基金类型,7月新发基金份数创今年新高,也是转债需求的有力支撑。此外保险、社保持仓占比相对平稳,年金有上升趋势,也是重要的配置力量。

条款情况:赎回增多,下修较少。

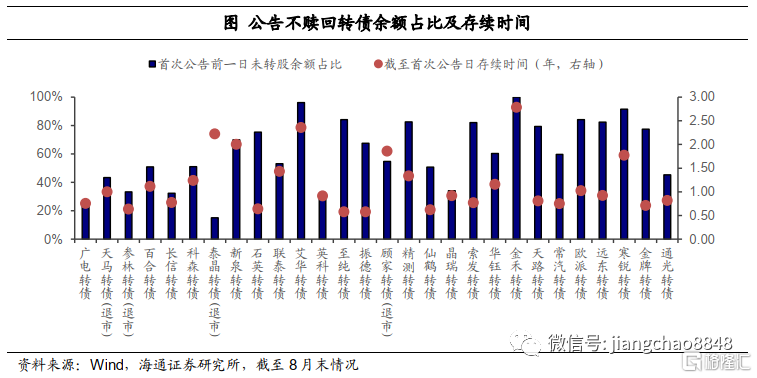

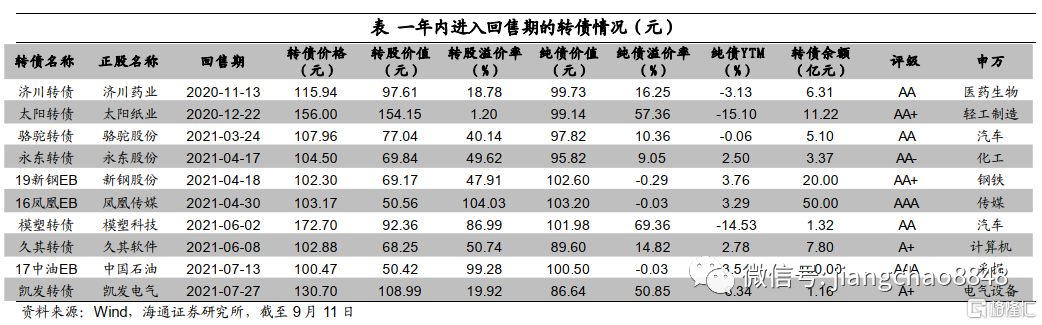

赎回潮再现,不赎回频发。7-8月公告赎回的转债数量已经达到23只,已超过今年2-3月的赎回数量。另一方面,公告不赎回的转债数量创新高。截至8月末公告过不赎回的转债有28只,今年以来新增23只。对于不赎回的转债,从未转股余额以及存续时间来看,没有一个特别明确的规律。此外,部分转债公告区间内不赎回,一定程度稳定预期,但赎回条款的博弈难度可能加大,未来不赎回或成为常态。下修和回售较少。7月权益市场上涨一定程度带动平价上升,低平价券减少,今年以来截至8月末下修的转债共8只,较去年同期减少3只。触发有条件回售的也不多,未来一年内多只转债将进入回售期,部分转债有回售压力,可关注回售-下修博弈,但依然需要注意可能存在的信用风险。

转债策略:攻守兼备,稳中求胜。

权益有望进入慢牛。我们预计从今年2季度开始的1年时间将出现新一轮企业盈利的回升周期,将成为股票牛市的重要支撑。此外,大类资产配置将从债券牛市转向股票牛市。总体来看,随着经济复苏的展开,信用扩张仍将继续,流动性的数量依旧宽松,企业盈利趋于改善,此外微观流动性也依旧充裕,未来则有望进入业绩驱动的慢牛行情。而海外方面,短期可能产生一定扰动,但不改中长期趋势。

关注偏周期行业。随着地产周期的启动,以金融、地产、工业、材料、可选消费等为代表的偏周期性行业将从中受益,其盈利的改善将是大概率事件。此外在利率上行的阶段,靠提升估值驱动的水牛行情已经结束,部分高估值的成长股或将承压,科技/成长板块内部或存在一定分化。

攻守兼备,稳中求胜。从价格-溢价率匹配的角度来看,目前全市场平均价格对应的转股溢价率均值较一季度更合理,对于四季度我们认为转债估值仍有支撑。目前更多还是跟随权益市场节奏选择板块与个券。7-8月转债整体价格处于历史高位,9月第二周调整后高价券占比有明显下降,可操作性增加,此外近期估值有所压缩,对于四季度来说转债性价比较7-8月有所提升。市场总体斜率放缓,部分核心标的赎回退出,但我们认为权益市场有望进入慢牛,仍存在偏结构性的机会,短期市场波动加大,回调或带来一定配置机会。策略上一方面可关注优质新券供给,另一方面挖掘估值合理有业绩催化逻辑的中价个券的补涨机会,对于转股溢价率较低,价格较高的核心标的,需关注正股走势同时控制回撤。

风险提示:股市大幅下跌,业绩不及预期,政策不及预期。

1.乘势而上,高位震荡

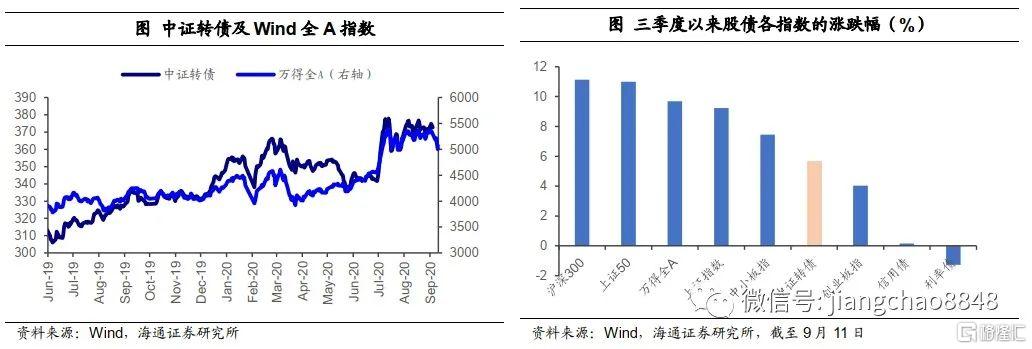

7月初权益市场涨幅较大,转债乘势而上,之后高位震荡总体跟随正股走势。三季度以来截至9月11日,中证转债指数上涨5.67%,同期上证综指上涨9.24%,沪深300上涨11.13%,创业板指上涨4.04%,WIND全A上涨9.69%。

从大类资产表现来看,转债三季度以来明显好于纯债,但弱于权益(优于回调较多的创业板指)。

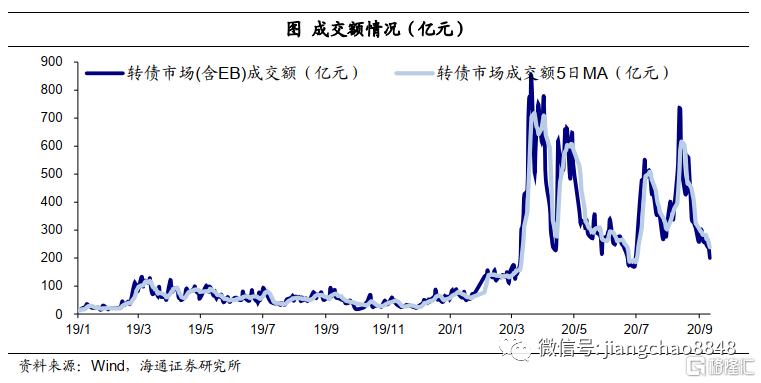

成交量波动。今年以来转债成交量放大,3 月份转债市场情绪升温,成交量和波动率抬升明显,此后情绪降温。7月以来市场赚钱效应相对较好,8月部分个券热炒再现,总体成交额较6月低点有明显上升。7月日均成交量约390亿元,8月约440亿元,9月以来市场波动下成交量有所回落,指向情绪有所降温。

小盘股性券表现相对更好。从价格来看,今年以来高价股性券表现相对较好,债性券表现最弱。从规模来看,今年小盘券总体表现最好,波动也比较大,在一季度大幅上涨,二季度跌幅也最明显。三季度以来混合性券和大盘券表现也相对较好,大盘银行转债等的补涨行情有一定带动。

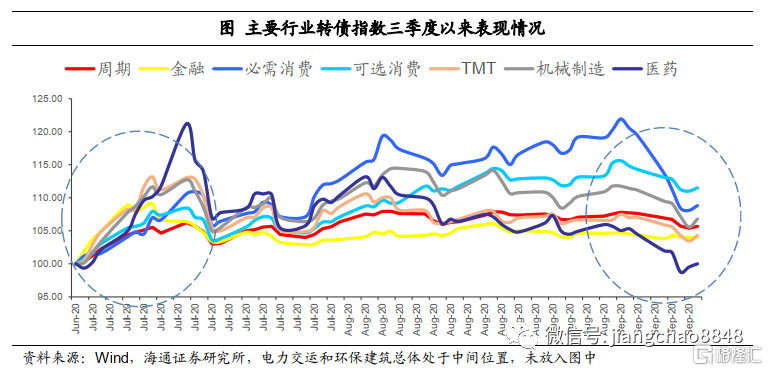

就行业热点轮动来说,7月市场快速上涨,热点有所分散,转债总体来看初期金融、TMT等领涨,医药上涨迅速波动较大。7月下旬之后有所分化,此后必需消费领涨,可选消费和机械制造等表现也较好,并且可以看到行业之间的表现差异拉大。9月市场有所调整,可以看到正股估值相对较高的必需消费和医药的回调幅度最大。

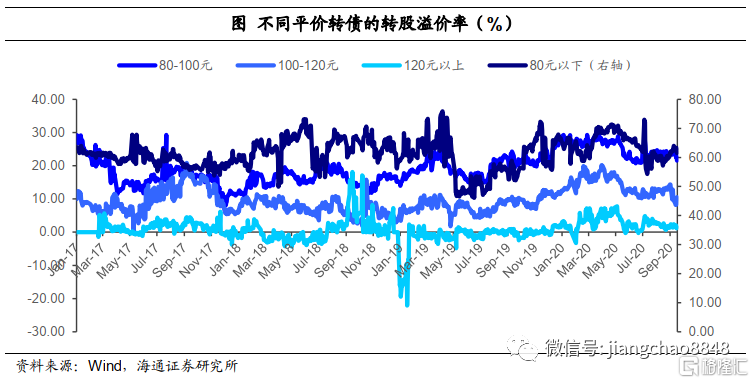

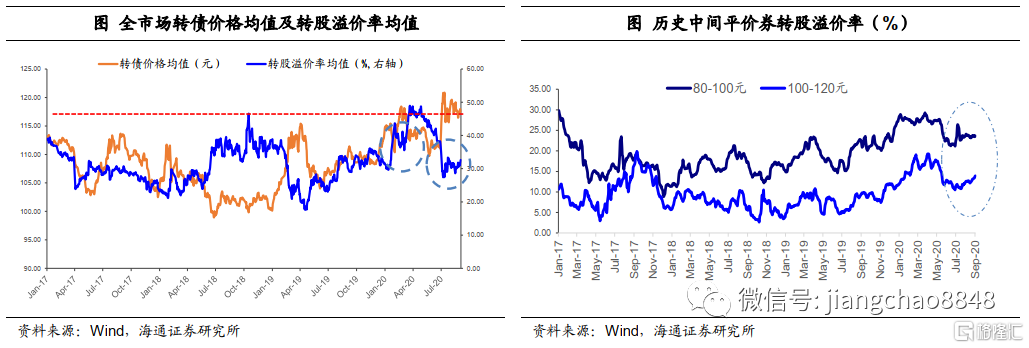

估值整体没有大幅上行。7月股市大涨,赎回增多,加剧存量转债稀缺性,但货币回归中性、后期股市回调以及供给加速等方面对估值有一定压制,没有明显的快速拉升。

以中间价位平价券的转股溢价率来看,截至8月末,80-100元和100-120元平价券的平均转股溢价率均大约处于17年以来由低到高80%分位数、85%分位数,处于大约去年年底至今年年初左右的水平。

9月第二周后估值小幅压缩,对于四季度来说,转债性价比较三季度初有所提升。

2.供需情况:发行提速,需求旺盛

2.1供给:发行节奏同比加快

发行明显提速。一般转债1-4月,以及四季度发行是旺季,从今年的情况来看6-8月供给节奏和总量远高于往年同期,共发行68只,838亿元,去年同期发行21只,121亿元。

网上发行成主流模式,机构直接参与一级打新意义较小。今年以来新券基本均为网上发行,不再设置网下,叠加打新热情高涨,机构难以通过打新直接参与新券发行。从网上申购金额来看,三季度以来权益市场上涨带动下申购金额再创新高,8月发行的新券每只平均网上申购超过8万亿,中签率大大下降。

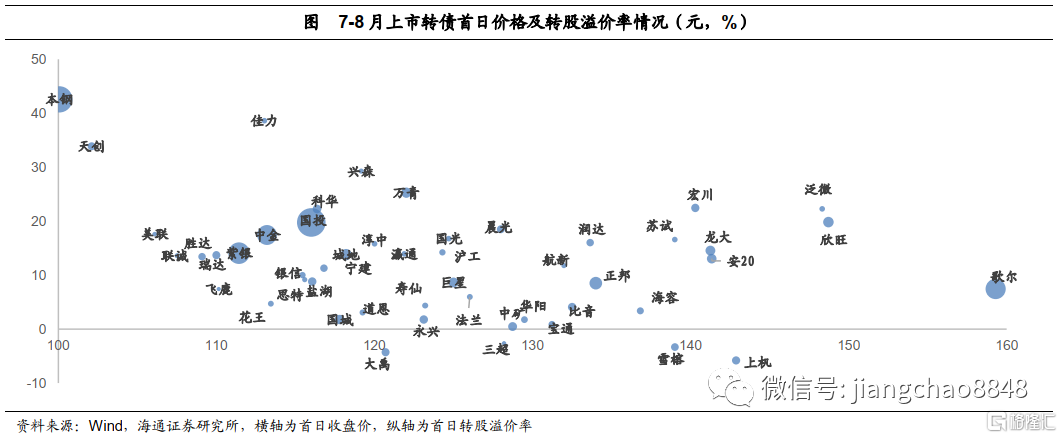

上市价格分化明显。7月转债上市首日收盘平均价格约127元,创今年新高,8月整体震荡,上市首日均价有所回落。7-8月上市转债中,歌尔、欣旺等科技成长类标的,龙大、安20等消费类,以及万青等建材稀缺标的市场给予的定位相对较高,本钢等债性券吸引力较小,上市首日盘中一度破面,跌破债底。上机、大禹、雪榕等首日为负溢价。

供给方面的一个增量,是创业板注册制下审批节奏或加快。根据《创业板上市公司证券发行注册管理办法(试行)》,交易所应当自受理注册申请文件之日起二个月内形成审核意见。以弘信电子和天能重工等标的从深交所受理至上市委审核通过的时间来看,天能重工转债6月30日公告受理,7月14日公告获得深交所创业板上市委审核通过,弘信电子7月2日公告受理,7月24日公告通过上市委审核。总体来看从受理到过会的效率有所提升。

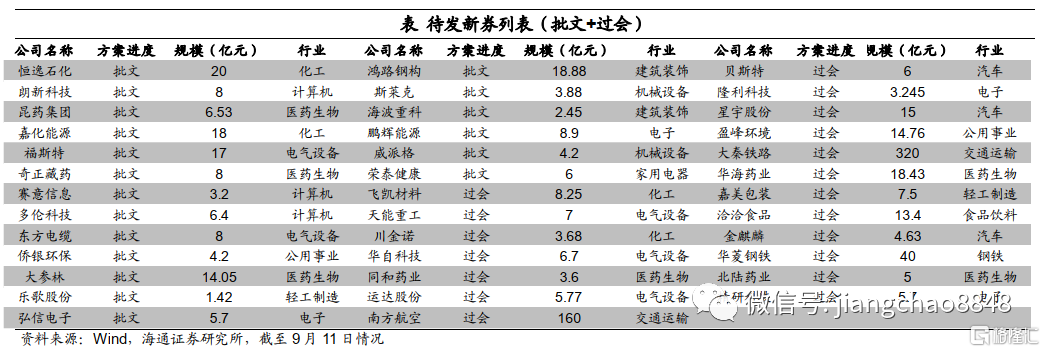

截至9月11日过会+批文转债共38只,规模813亿元,较去年同期(不考虑未发行的交通银行转债)规模相近,在近期较多核心标的赎回退出后新券供给也无需太担心。

2.2需求:需求依然旺盛

从持仓情况来看,截至8月基金持有转债占比为22.37%,较年初增长了4.7个百分点,是持有转债最主要的机构投资者,且持仓占比总体呈上升趋势。保险、社保持仓占比相对平稳,年金持仓有上升趋势,是重要的配置力量。

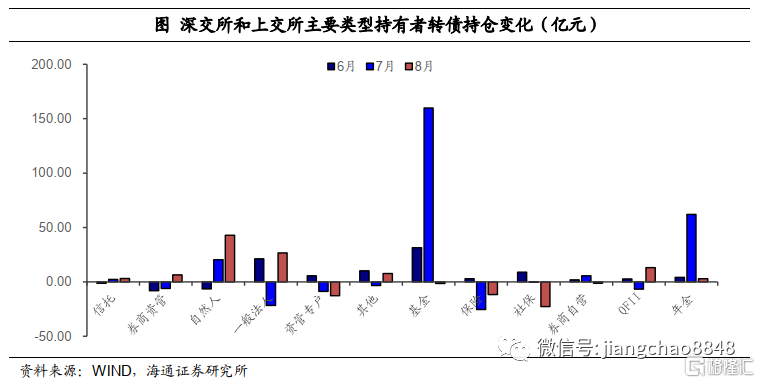

从机构行为变化来看,7月基金和年金是主要的增持力量,自然人增持规模也较大,而一般法人逢高减持。8月市场高位震荡,保险、社保、资管专户等减持,自然人明显增持。

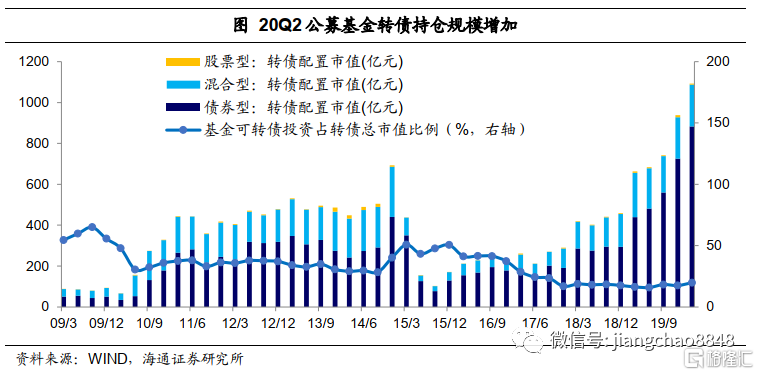

基金转债持仓增加,偏债混合性加仓较多。20年二季度公募基金转债持仓为1249.3亿元,相比今年一季度增加151.5亿元。从结构来看,债券型基金整体加仓转债(+59亿元),其中混合债券型二级基金(+27.8亿元)、混合债券型一级基金(+15.7亿元)和中长期纯债型(+11.28亿元)持仓均有增加。混合型基金转债持仓增加(+77.7亿元),其中灵活配置型(+17.8亿元)、偏股混合型(+8.1亿元)、偏债混合型(+50.3亿元)。最后股票型基金的转债持仓小幅加仓(+2.9亿元)。

从仓位情况来看,基金转债持仓占基金净值的比重上升至0.75%(20年一季度末为0.67%)。而基金转债持仓占转债市值的比重则上升至21.8%。整体上看,公募基金20年二季度继续增持转债。

债券型基金仍是转债持仓主力。目前债券型基金依然是转债最主要的持仓机构,20Q2债基共持仓转债942亿,占基金持仓转债总额的75%左右。债基2季度转债仓位(占基金净值比重)与20Q1基本持平,约在2%左右。而20Q2债券型基金转债持仓增加152亿元,也是2季度转债主要的增持力量。

考虑持有转债较多的基金类型,7月新发总量创今年新高,8月有所放缓,其中中长期纯债基金新发份额较多,其次为偏债混合型基金。5月以来债市调整明显,权益市场表现相对优于债市,三季度以来转债表现也明显优于纯债,新发基金总量较大也是转债需求的有力支撑。

3.条款情况:赎回增多,下修较少

3.1 赎回潮再现,不赎回频发

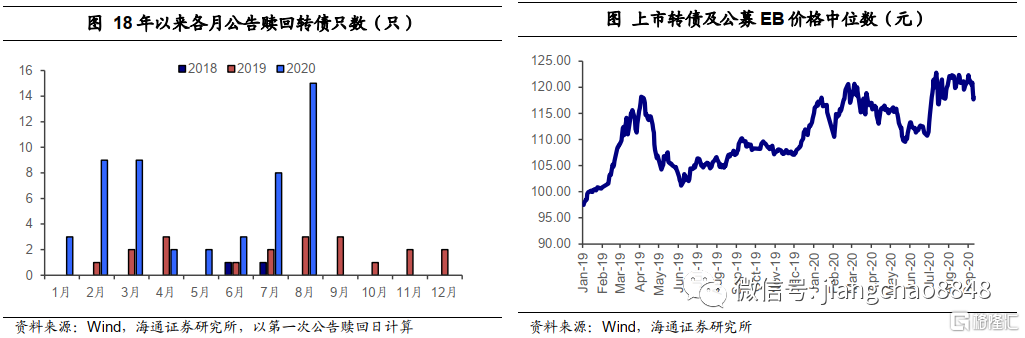

7-8月赎回转债数量再升。今年一季度流动性较为宽裕,市场情绪高涨的情况下2-3月转债出现一波“赎回潮”。7月权益市场上涨迅猛后震荡调整,转债市场赚钱效应相对不错,部分优质标的价格和平价迅速抬升,进入转股期的转债面临的赎回压力加大。7-8月公告赎回的转债数量也已经达到23只,已超过今年2-3月的赎回数量。

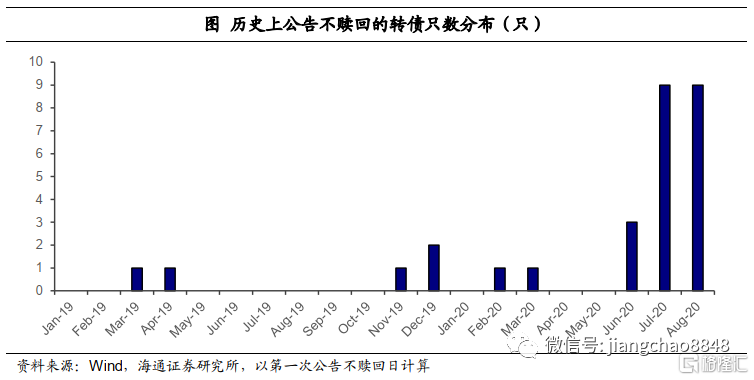

另一方面,公告不赎回的转债数量创新高。截至8月末公告过不赎回的转债有28只,今年以来新增23只。从历史情况来看,今年6月之前公告表示触发强赎条件但不赎回转债的数量较少,而7月快速增加至9只。总体来看公告不赎回的时点多为市场较好或者有整体上涨趋势的时候。

上交所、深交所和深交所创业板关于转债的赎回规定各有异同。对于满足赎回条件的,深交所《股票上市规则》要求行使赎回权时才需公告;上交所和今年6月修订的深交所《创业板股票上市规则》中要求在满足条件的下一交易日须明确披露是否行使赎回权。对于决定行使赎回权的,上交所要求在赎回期结束前至少发布3次赎回提示性公告,而深交所要求满足条件后5个交易日内至少发布3次赎回公告。

对于已经触发赎回但是没有赎回的转债,上交所和创业板可以根据发布的不提前行使赎回权的公告日期再次计算天数,而深交所除创业板外的则相对难以计算。

3.2不赎回的转债有什么特点吗?

截至8月末公告不赎回的转债中,天马、参林、泰晶、顾家、仙鹤和索发转债在不赎回之后再次赎回。天马和泰晶在赎回之前有2次不赎回公告,而参林、仙鹤、索发和顾家则在下一次触发条件时赎回,只是参林再次触发的时间更长一些。

不赎回的可能考虑有哪些?转债强赎主要是为了促进转股,因为赎回价格相对较低,理性的投资者会选择转换为股票。发行人选择不赎回的原因可能主要一个是转债存续时间较短,并不着急赎回,不赎回公告提到较多的表述类似“存续时间相对较短,目前相关资金已有支出安排”,并且在前期转债票面利率较低,利息压力相对较小,此外如果公告赎回,公司则需要提前准备部分资金,造成一定资金占用。另一个可能是存量不太多,希望自然转股,强赎在短时间内转股可能会对正股股价有一定压制。

从历史上截至8月末公告不赎回转债的未转股余额和存续时间来看,超过半数存续时间在1年以内,未转股比例小于50%的有接近三分之一。但也有例如艾华转债和金禾转债,存续时间超过2年,欧派转债存续金额超过12个亿的情况。总体来看并没有一个很明确的规律。

部分转债公告区间内不赎回,一定程度稳定预期,但赎回条款的博弈难度可能加大。近期部分转债在不赎回的公告中,写明在未来一段时间内如果触发赎回不行使赎回权,例如天路转债、新泉转债、至纯转债、振德转债(未来三个月内触发赎回条款,均不行使赎回权),通光转债(本次及本计息年度不行使“通光转债”的提前赎回权利),奥佳转债(未来12个月内均不行使),不赎回或成为常态。

目前已触发赎回条件但并未公告的转债中,部分高价高溢价的转债存量已经较少,游资参与的可能相对更多。对于高平价,且转股溢价率并不在0附近的,持有这些转债需更多的关注可能的赎回风险。

3.3下修和回售较少

今年以来截至8月末下修的转债共8只,较去年同期减少3只。其中洪涛转债临近回售期,下修力度较大,下修后平价提升明显,一定程度避免回售。辉丰转债在回售申报期之前下修转股价。7月权益市场上涨一定程度带动平价上升,低平价券减少。

今年触发有条件回售的转债主要有辉丰转债、广汽转债和顺昌转债,公募EB主要有15国盛EB和16皖新EB。辉丰转债回售兑付,公募转债市场目前尚未出现违约的情况。未来一年内多只转债将进入回售期,部分转债有回售压力,可关注回售-下修博弈,但依然需要注意可能存在的信用风险。

4.转债策略:攻守兼备,稳中求胜

4.1权益有望进入慢牛

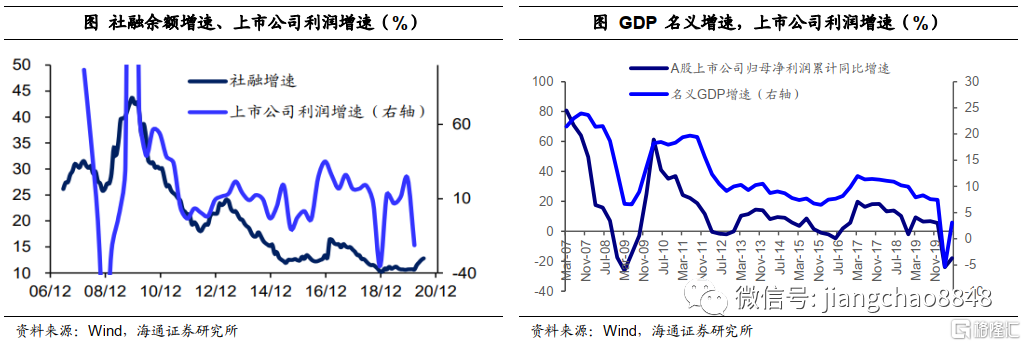

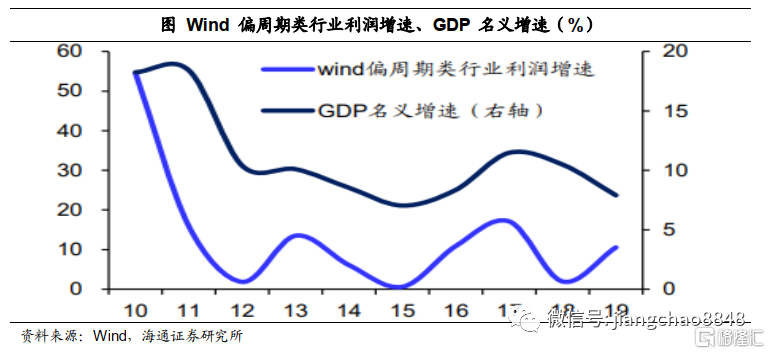

过去每一轮加杠杆周期都带来了企业盈利增速的明显回升,从今年 2 季度开始的 1 年时间将出现新一轮企业盈利的回升周期,将成为股票牛市的重要支撑。此外,大类资产配置将从债券牛市转向股票牛市。

总体来看,随着经济复苏的展开,信用扩张仍将继续,流动性的数量依旧宽松,企业盈利趋于改善,此外微观流动性也依旧充裕,未来则有望进入业绩驱动的慢牛行情。

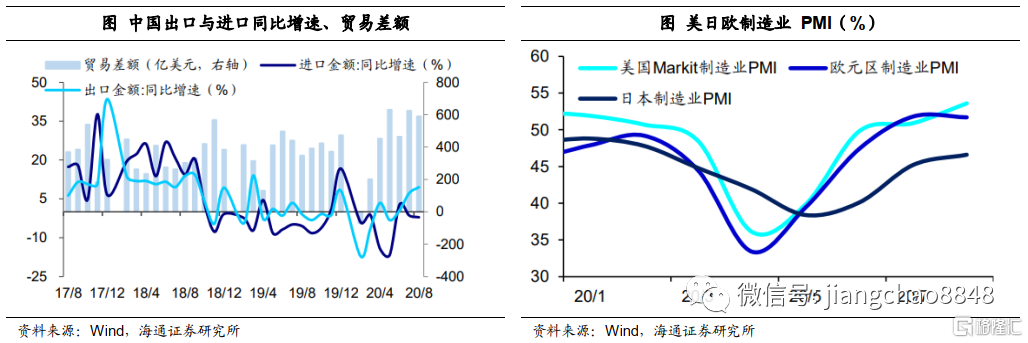

海外因素短期扰动,不改中长期趋势。全球复苏外需改善。各国制造业和服务业 PMI 开始重新扩张,到 7、8 月份,美欧的制造业 PMI 指数均回升到了 50 以上的扩张区间,美国的就业也开始改善。美元计价下,8月我国出口总额同比增速9.5%。

未来在美国大选的背景下,中美科技、贸易等领域的对立以及大选可能的结果,导致的短期的突发事件或对股市产生一定的影响。

但此前已经历数次贸易摩擦,加上国内经济呈现修复态势,政策呵护基本面,货币环境相对宽松,更多配合“稳增长”,宽信用等政策则引导资金更多投向实体经济,总体来看短期冲击难以改变市场的中长期趋势。

4.2行业分化显著

从权益市场估值来看,绝对估值中等略偏高,考虑到当前的利率水平,根据海通策略组测算,截至8月末(从证券化率、股债收益比、风险溢价率角度来看),A股相对估值处于中等水平。

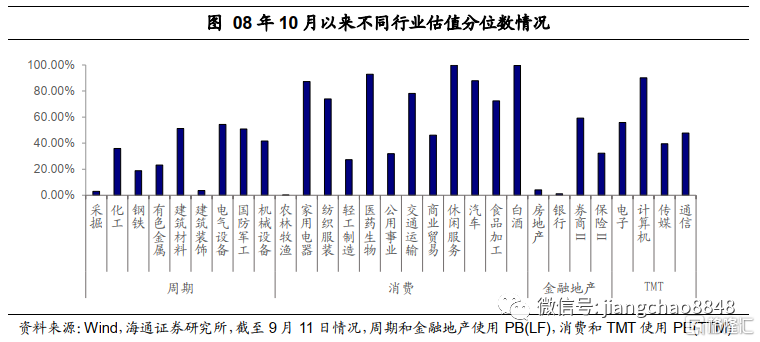

从不同行业情况来看,消费类的估值总体偏高,也是9月调整的原因之一。TMT次之,周期和金融地产较低。

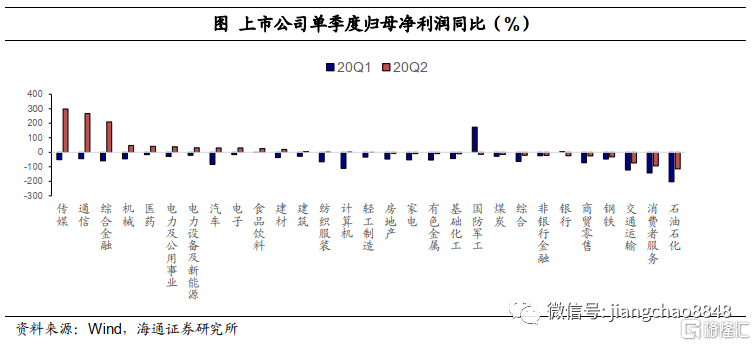

中报:大部分行业业绩改善。二季度以来经济复苏延续,从生产端来看普遍恢复不输去年,需求端随着限制措施的解除,整体保持了较快的恢复速度,随着生产需求改善,企业盈利有望得到修复,从上市A股中报数据来看,全部A股20Q2/20Q1/19Q4归母净利润累计同比为-18.2%/-24.0%/6.4%,剔除金融后为-25.1%/-52.7%/-2.3%,企业盈利降幅大幅收窄。单二季度改善比较明显的有机械、建材、汽车、电力公用事业、新能源、TMT、医药等。

4.3转债估值有支撑,关注偏周期行业

4.3转债估值有支撑,关注偏周期行业

从价格-溢价率匹配的角度来看,目前全市场平均价格对应的转股溢价率均值较一季度更合理,截至8月末转债价格均值与今年2-3月高点相近,但是可以看出全市场转股溢价率均值有明显压缩。

估值方面,从宏观流动性来看,货币维持中性,资金利率中枢向上抬升,但另一方面短期内经济复苏的情况下,货币配合财政发力不至于大幅收紧。从供求来看,未来注册制下供给或有所加快,四季度也是发行的传统旺季,但新产品逐步建仓,需求也较为旺盛。此外,权益市场短期震荡可能对估值贡献较小,但未来权益市场中期看向上趋势对估值也有一定支撑。

注偏周期行业。随着地产周期的启动,以金融、地产、工业、材料、可选消费等为代表的偏周期性行业将从中受益,其盈利的改善将是大概率事件。此外在利率上行的阶段,靠提升估值驱动的水牛行情已经结束,部分高估值的成长股或将承压,科技/成长板块内部或存在一定分化。

总体来看,转债更多建议关注偏周期和高景气度行业,从重点行业入手,自上而下择券。

4.4策略:攻守兼备,稳中求胜

4.4策略:攻守兼备,稳中求胜

转债目前更多还是跟随权益市场节奏选择板块与个券。7-8月转债整体价格处于历史高位,9月第二周调整后高价券占比有明显下降,可操作性增加,此外近期估值有所压缩,对于四季度来说转债性价比较7-8月有所提升。市场总体斜率放缓,部分核心标的赎回退出,但我们认为权益市场有望进入慢牛,仍存在偏结构性的机会。短期市场波动加大,海外因素也是扰动来源,回调或带来一定配置机会。策略上一方面可关注优质新券供给,另一方面挖掘估值合理有业绩催化逻辑的中价个券的补涨机会,对于转股溢价率较低,价格较高的核心标的,需关注正股走势同时控制回撤。

风险提示:股市大幅下跌,业绩不及预期,政策不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员