9月18日,奥园健康(3662.HK)发布公告,宣布其间接全资附属公司广东欣粤容产业投资有限公司已有条件同意收购浙江连天美企业管理有限公司55%股权,现金代价上限为6.91亿元人民币。

目前奥园健康间接持有连天美5%股权,这意味着交易完成后公司将合计持有连天美60%股权。因此,交割完成后,连天美将成为奥园健康非全资附属公司,其财务业绩也会并入奥园健康的综合财务报表中。

令投资者感兴趣的是,连天美是一家什么样的公司?它为何能够吸引奥园健康的战略收购?收购背后,奥园健康又在下一盘什么样的棋?

一、浙江省医美行业龙头,连天美上半年业绩表现超预期

连天美是浙江省医美行业的龙头企业,拥有超过37年的丰富行业经验和专业知识。根据公告显示,连天美为中国领先的医美综合服务集团,提供医美行业的综合服务,包括美容手术服务、微创美容服务及美容皮肤服务。

目前连天美在中国经营着两家私人医美医院,分别为37年老字号医美品牌杭州华山连天美医疗美容医院,以及主打明星微整形的杭州维多利亚医疗美容医院。这两家医院的总营运面积约为3万平方米,均获授予5A级管理标准并拥有标准医疗机构营运资格(其中包括由杭州华山连天美医疗美容医院取得的四级(高难度)手术资质)。

连天美拥有合共24项注册专利,其中一项与下颌角有关的注册专利于参与整形专利国际巡展(韩国站)期间获韩国知识产权局授予发明专利。凭借强大的技术能力、行业领先品牌及竞争力,连天美荣获60多项奖项及荣誉,并拥有逾30万名客户。

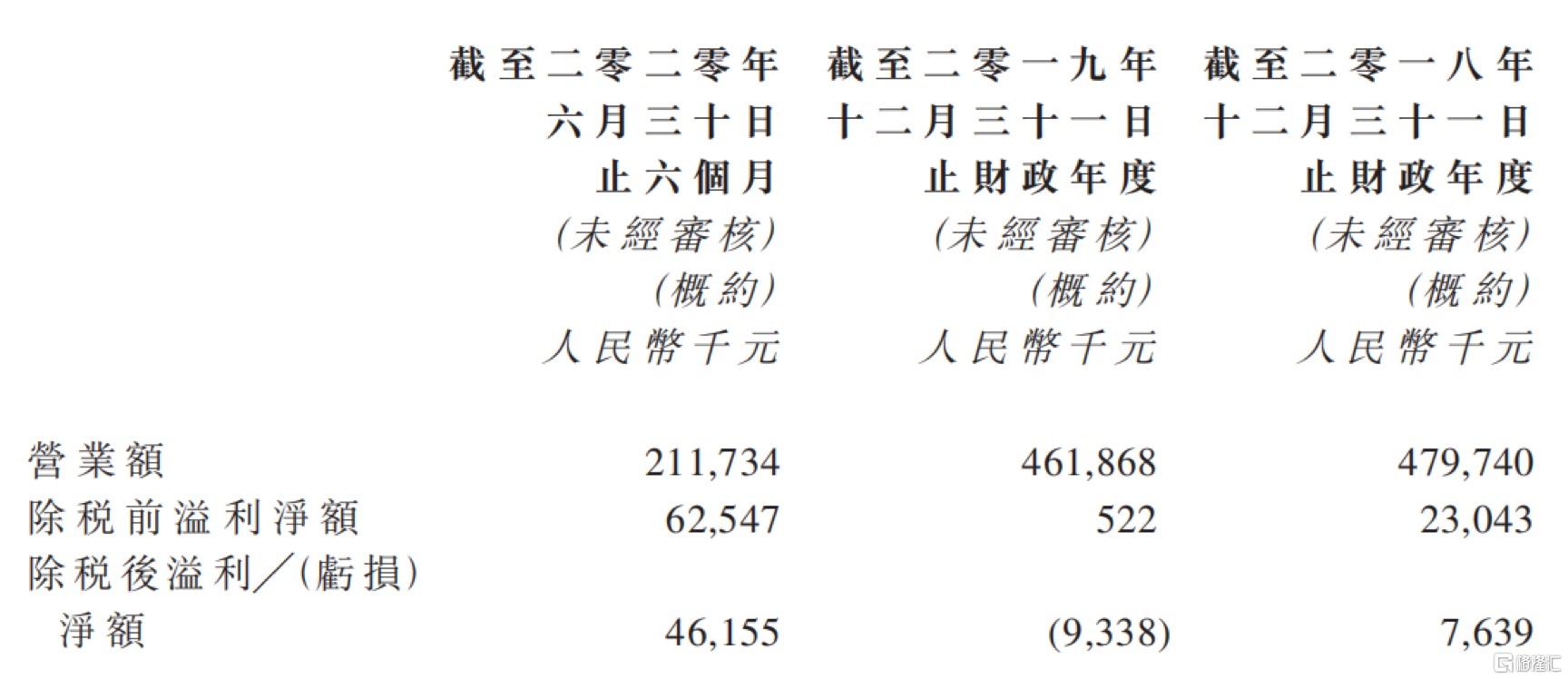

财务方面,2018年和2019年,连天美分别实现营业额4.8亿和4.62亿元人民币。2020年上半年,即便受到疫情影响,连天美仍然实现营业额约2.12亿元人民币,除税前溢利净额约6255万元人民币,除税后溢利净额约4616万元人民币,净利润率超过20%,业绩强劲增长,表现超预期,体现出医美龙头在疫情之下的强大的抗风险能力及品牌吸引力。

根据奥园健康在医美并购暨公司战略发布会中所提到的,连天美作为地区医美龙头,是市场上为数不多的能够实现盈利的企业。连天美的2020年全年的净利润目标有望达到7500万元人民币,并预期未来保持10%-15%的内生增长。最终,奥园健康会根据连天美2020年业绩完成情况以16.6倍的PE敲定最终交易对价。

二、收购背后,奥园健康在下一盘什么样的棋?

奥园健康是中国奥园旗下分拆的首家上市公司,于2019年3月18日在港交所主板上市,公司以商业运营、物业管理为基础,重点打造医美、康养、中医等业务为主的大健康产业,致力于成为国内领先的健康生活服务集团。

1、业绩稳健增长,未来两年传统主业增速预计达60%

得益于物业管理、商业运营、大健康三大板块的良好发展,尤其是核心板块物管板块的健康发展,奥园健康近年来的收入及盈利保持良好增长。

奥园健康财报显示,截至2020年6月30日止六个月,公司实现收入5.47亿元人民币,同比增长39.5%;毛利2.2亿元人民币,同比增长41.5%;净利润1.12亿元人民币,同比增长24.0%。

疫情之下,奥园健康物管版图再扩张,内生与外延增长同步进行,使得公司的业绩不但没有受到冲击,反而逆势高增长。其中,今年4月,奥园健康斥资2.48亿元收购了乐生活80%股权,今年5月又以3700万元收购了宁波宏建65%股权。通过两起并购,奥园健康将业务布局自华南地区大幅延展至华北、华东区域。

中报数据显示,截至2020年6月30日,奥园健康为中国98处物业提供物业管理服务,在管建筑面积自去年的1200万平方米增至1610万平方米;奥园健康向43个商场订约提供商业运营服务,其中正在运营的商场数目由去年的12个增加至17个。

奥园健康前进的步伐并未停止。根据奥园健康的业绩目标,公司希望未来两年实现不低于55%-60%的年复合增长率。在物业管理方面,公司计划2022年在管面积达到7500-8000万平方米,相比2019年1500万平方米的在管面积增长5倍。商业运营方面,公司规划每年新增6-8个商场,并拓展与社区服务联动。

2、在大健康战略布局中落下关键一子

不断巩固物业管理主业的同时,奥园健康还在战略布局大健康业务,为客户提供医美服务、康养服务和中医服务。

在医美方面,奥园健康联合国内大牌专家为客户提供全方位的产品和服务,提供的项目包括镭射、微整形、身体抗衰紧致等,化妆品产品系列还将延伸至美白、抗衰、抗污染系列护肤品;在康养服务方面,奥园健康已经与广东古兜旅游集团签署战略合作协定,华南首家心肺康旅疗产业新模型也正式揭牌,公司旗下的社区康养品牌“奥悦之家”也在多地正式试业;在中医方面,奥园健康已经在广州开设了两家中医中心,提供一系列专业、便捷、特色中医服务。

于大健康产业的布局有望为奥园健康带来新的增长点,构建第二增长曲线,打开未来长期想象空间。此次,通过战略投资品牌历史长、影响力大的区域性医美龙头连天美,奥园健康在大健康产业战略布局中的医美服务领域落下关键一子。

奥园健康管理层表示,公司一直积极物色潜在收购及合作机遇,不断深化并拓展多元化的大健康服务。此次收购可进一步发展医美业务,开拓多元化收入来源,与公司补充其物业管理服务及商业运营服务之发展策略一致。连天美拥有知名的品牌声誉及良好的经营业绩,可为公司现有业务带来协同效益,增强公司盈利能力。

3、医美赛道是一个性感的赛道

奥园健康大手笔收购区域性医美龙头并非没有缘由。医美赛道是一个非常性感的赛道,医美不仅具有消费属性,能够创造非常好的现金流,而且它是一个具有想象空间的赛道,即我们常说的拥有“长长的坡、厚厚的雪”。

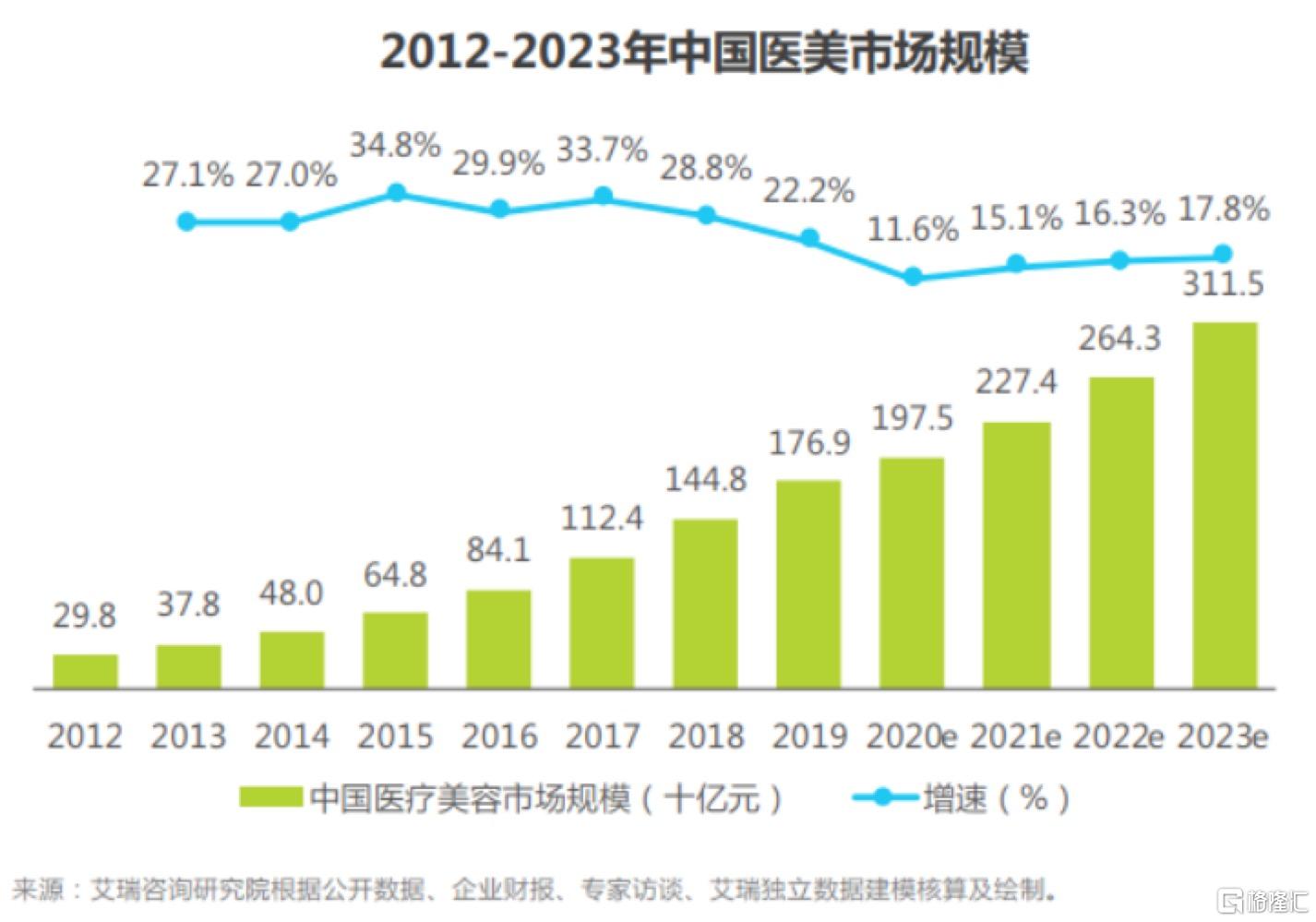

中国是医美消费大国,也是全球增速最快的医美市场之一,而且中国医美的渗透率很低,未来提升空间巨大。根据国际整形美容医学会(ISAPS),中国医疗美容市场是全球增速最快的医美市场之一,2015-2017年的年复合增速为23.35%。

据艾媒咨询《2019年中国轻医美消费趋势研究报告》,2019年中国医疗美容市场规模达到1769亿元人民币,增速为22.2%,并预计到2023年市场规模将达3115亿元人民币,增速为17.8%。

而根据德勤的报告,中国医疗美容市场2017年规模达到1925亿元,市场规模居全球第二,并预计2022年医美市场将达到4810亿元,有望居于首位。当前中国医美渗透率仅1.2%,而韩国的医美渗透率为15.6%,美国的医美渗透率为11.1%,中国的医美渗透率远低于其他国家。

以上多方数据均反应出中国医美行业还处于快速发展的阶段,是一个具有成长性的赛道,市场天花板很高。但要发展成为医美龙头企业也并非易事,需要在本地有长时间的深耕,需要有专业的团队,也需要有高粘性的客户积累。因此,奥园健康以收购连天美股份的方式,精准卡位医美赛道,通过战略投资优质医美资产,奥园健康无疑会获得强劲的业绩增长动能。

4、物业与医美之间的协同效应

在商业模式上,奥园健康的主业和医美行业具有相似之处。

物业管理属于轻资产业务,能够快速扩张。而且物业管理服务业务具备收入稳定、刚性消费需求等属性,能够抗周期发展,奥园健康上半年逆势增长的业绩便是证明。医美服务亦属于轻资产业务,成长性好,毛利高,和物管业务一样也是现金奶牛业务。奥园健康在发布会中透露,截至目前,连天美的账面现金余额超过2亿,其中预收款1.5亿元。

除了两者都是轻资产模式,商业模式契合之外,奥园健康还能充分发挥公司在物业管理、商业运营业务的资源优势,和医美业务形成强大的协同效应。

众所周知,获客成本高是医美公司痛点,营销成本成为医美公司重大的成本项。但奥园健康拥有庞大的高质量业主群、丰富的线下广告资源及商业消费场景,可以直击医美业务的痛点,充分利用物管业务、商业运营业务所积累的资源为其做推广。奥园健康相关负责人解释,医美与物业中的“社区经济”、“稳定的现金奶牛”、“稳定的利润贡献”、“各种黑天鹅事件的避震器”各项特质高度符合。

三、获控股股东增持,大健康布局将引发估值提升?

奥园健康表示,未来公司将继续开拓小区康养及医疗美容服务,为用户提供优质健康的生活、社交环境、构筑全方位的健康生活平台,以补充集团的物业管理服务及商业运营服务,巩固行业领导地位,为股东争取更大的回报。

值得思考的是,奥园健康加快大健康领域布局,是不是会引发奥园健康的估值提升?目前资本市场给予大健康服务行业龙头企业的估值水平是很高的,例如截至9月18日收盘,经营眼科连锁医院的爱尔眼科的PE(TTM)高达145X,经营口腔医疗连锁医院的通策医疗的PE(TTM)高达144X,均是资本市场的宠儿。

与之相比,奥园健康的估值提升空间巨大。截至9月18日收盘,奥园健康的股价报收6.56港元,总市值为48亿港元,PE(TTM)仅为23.7X。且不论与连锁医院的上市公司估值相比,即便是作为一个物业股,相比不少物业股的PE(TTM)能达到60-80X,具备大健康战略布局的奥园健康目前的估值也是足够有吸引力。

收购计划宣布之后,9月21日,国泰君安发布了关于奥园健康的最新研报,给予奥园健康“买入评级”,并将目标价格调高至10.5港元。国泰君安预计,大健康业务将在不久的将来成为奥园健康新的增长引擎。

与此同时,奥园健康在医美产业的布局还获得了公司控股股东的看好。9月21日,奥园集团董事会主席郭梓文增持了奥园健康150万股股份,平均购入价格为6.158港元,涉资约923.7万港元,增持之后中国奥园和郭梓文合共持股3.99亿股,持股比例约54.92%。

综上,奥园健康加快在大健康产业的战略布局,并表业绩强劲增长的医美龙头,不仅会直接增厚公司的收入和利润,还有望成为一个契机,直接引发价值重估,提振估值水平。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员