作者:明明债券研究团队

来源:明晰笔谈

核心观点

近期国内债市情绪有所好转,短期利空出尽、配置型外资流入和流动性压力边际缓和都是可以看多的理由。而欧洲二次疫情作为导火索,使全球避险情绪再次发酵,预计外部的利好因素也会向国内传导,内外因素的共振或将带来债市的做多机会。10年期国债收益率有望重回2.8%-3.0%。

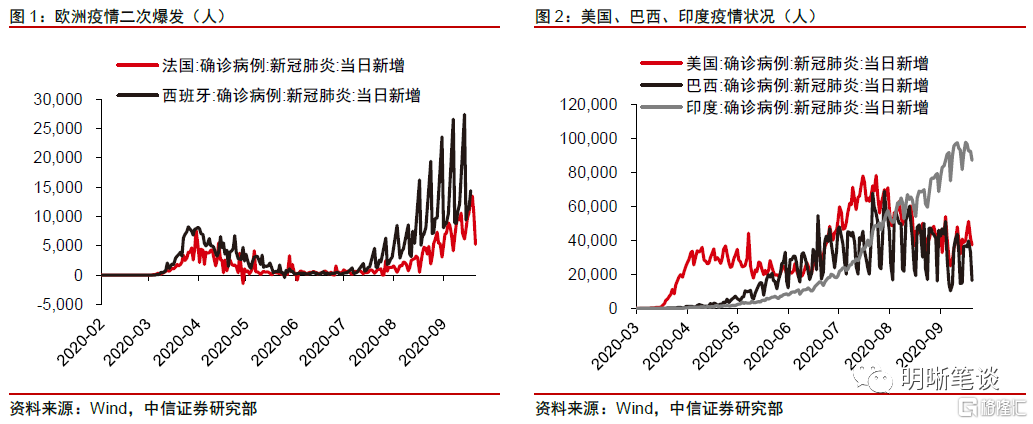

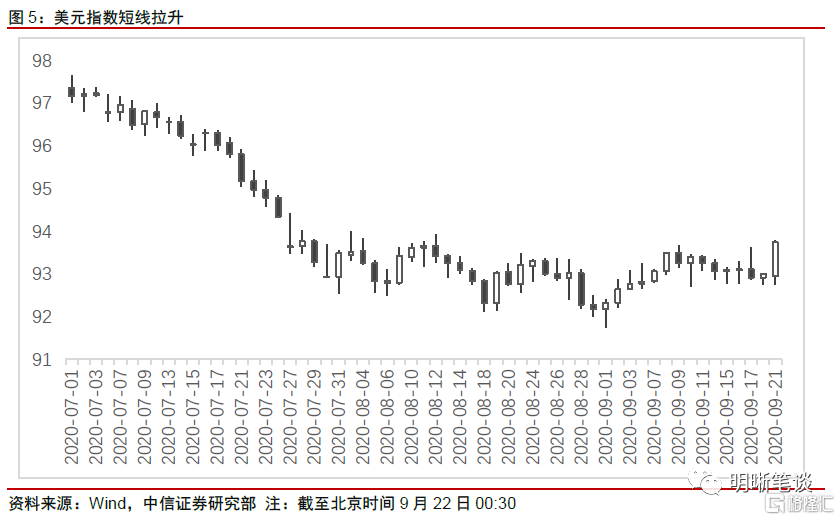

欧洲疫情二次爆发,全球疫情不容乐观。7月中下旬开始,一些前期疫情已经得到有效控制的欧洲国家出现了疫情二次爆发的迹象,直到目前已经愈演愈烈。全球主要经济体当中,东亚以外多是重灾区。美国、巴西的每日新增确诊人数居高不下,而印度疫情仍在爆发的过程中,日均新增确诊人数已经接近10万人。疫情扩散引发金融市场担忧,昨日全球股市普跌,贵金属、原油大幅走弱,美元指数短线拉升。

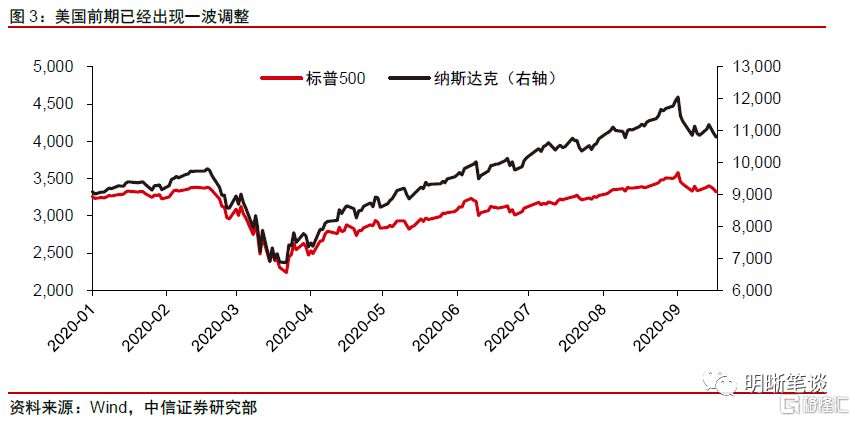

全球股市普遍出现下跌。北京时间9月21日晚,欧洲股市普遍走弱,德国DAX指数(-4.37%)领跌,欧洲主要股指多数跌逾3%。美股方面,道指盘中一度跌超3%,标普500和纳指低点跌超2.5%。昨晚疫情预期发酵后,近期波动较大、调整较多的纳指表现相对较好,反映科技板块受疫情的影响较小;但道指和标普500的调整幅度相对较大。航空、能源板块走弱,达美航空、美联航盘中均一度跌超10%。

贵金属、原油表现出类似3月的特征,但目前的下跌幅度相对可控。贵金属盘中跳水,伦敦现货白银盘中一度跌超12%,伦敦现货黄金一度跌超3.5%,跌幅远超其计价货币(美元)的升值幅度。市场似乎又开始演绎3月份金融市场动荡的逻辑,美元流动性紧张导致其他高流动性资产变现。原油方面亦不容乐观,布油期货价格盘中跌超5%,疫情预期发酵之下,市场对于全球经济复苏的担忧有所加剧。

美元短线拉升,欧元、英镑、人民币对美元贬值,疫情风险导致的避险情绪对全球汇率的影响值得再次纳入考量。昨晚美元指数短线拉升,由跌转涨,从93下方突破,盘中涨幅超过0.8%。欧元兑美元和英镑兑美元汇率盘中分别下跌超0.9%和1%。尽管人民币表现相对较好,但也无法避免对美元有所贬值,美元兑离岸人民币盘中一度上行0.4%,一度向上冲破6.8大关。

前期市场对于全球疫情的判断偏乐观,可能会得到边际修正。市场上不少观点认为经济持续改善的过程中利率会确定性上行。而我们认为,即便经济目前仍在修复,也不能拿经济内生动力较强或者监管压力较大的时期,来简单对标疫情破坏之后的经济状况和利率水平。往后看,不确定因素和黑天鹅事件未必会有所减少,而且其中很多是降低风险偏好的,比如欧美国家的债务问题、国内银行面临的不良贷款风险、地产政策的边际收紧等,欧洲疫情二次爆发导致的避险情绪集中发酵也是不确定性因素之一。这些迹象都在表明,即便明年能够产生全球共振,其振幅可能也会低于预期。

债市策略:随着内外部利好因素共振,利率有望再次下行。就国内债市而言,可以乐观一点的理由有三:(1)外资带动的配置资金流入;(2)经济社融数据强势带来短期利空出尽;(3)流动性边际修复。而欧洲二次疫情作为导火索,全球避险情绪再次发酵,预计外部的利好因素也会向国内传导,内外因素的共振或将带来债市的做多机会。10年期国债收益率有望重回2.8%-3.0%。

正文

欧洲二次疫情引担忧

欧洲疫情二次爆发,部分国家的确诊人数大幅超过前期高点。7月中下旬开始,一些前期疫情已经得到有效控制的欧洲国家出现了疫情二次爆发的迹象,直到目前已经愈演愈烈。以西班牙为例,日新增确诊人数的峰值在9月中旬已然接近3万,接近4月份第一次疫情爆发期的3倍。法国、英国、德国等欧元区主要国家的疫情也死灰复燃,一些在欧洲第一轮疫情当中确诊人数并不多的国家也开始出现大量确诊。今年新冠疫情在世界各地爆发后,二次疫情的现象并不鲜见,不少国家因为防疫措施的松懈,导致二次疫情的严重程度远远超过了前次高点,美国就是一个典型的例子,而这一次欧洲重蹈覆辙。

全球主要经济体当中,东亚以外多是重灾区。随着欧洲在疫情中再次沦陷,全球较大的经济体当中,不论是发达市场还是新兴市场,东亚以外的多数经济体未能走出疫情困扰。发达市场中,美国每日的新增确诊人数居高不下,虽然较二次疫情的高点有所回落,但仍有4-5万人。新兴市场中,巴西的情况大致与美国相似,而印度疫情仍在爆发的过程中,日均新增确诊已经接近10万人。在如此大规模的传播和扩散面前,即便疫苗能够在今年年底或明年年初通过三期临床并上市使用,其在全球的接种范围以及大面积消灭疫情所需的时间都还存在较大的不确定性。

对于国内而言,秋冬时期的疫情防控也不容松懈。秋冬季节本就是流感等呼吸道传染病高发的时期,且全球疫情仍在蔓延和扩散当中,国内零星爆发的本土病例和较大的输入性风险依然存在,欧美疫情的二次爆发就是前车之鉴,届时国内的常态化疫情防控也有可能加强。

全球避险情绪重燃

对于欧洲二次疫情的担忧,引发外围股市普跌,贵金属、原油价格大跌和美元走强,在一定程度上表现出了类似于今年3月的特征。

外围主要股指普跌

全球股市普遍出现下跌。截至9月22日收盘,欧洲股市普遍走弱,德国DAX指数(-4.37%)领跌,欧洲主要股指多数跌逾3%。美股方面,道指盘中一度跌超3%,标普500和纳指低点跌超2.5%。昨晚疫情预期发酵后,近期波动较大、调整较多的纳指表现相对较好,反映科技板块受疫情的影响较小;但道指和标普500的调整幅度相对较大。航空、能源板块走弱,达美航空、美联航盘中均一度跌超10%。

贵金属、原油大跌

贵金属、原油表现出类似3月的特征,但目前的下跌幅度相对可控。贵金属盘中跳水,伦敦现货白银盘中一度跌超12%,伦敦现货黄金一度跌超3.5%,跌幅远超其计价货币(美元)的升值幅度。市场似乎又开始演绎3月份金融市场动荡的逻辑,美元流动性紧张导致其他高流动性资产变现。原油方面亦不容乐观,布油期货价格盘中跌超5%,疫情预期发酵之下,市场对于全球经济复苏的担忧有所加剧。

美元短线拉升

美元短线拉升,欧元、英镑、人民币对美元贬值。昨晚美元指数短线拉升,由跌转涨,从93下方突破,盘中涨幅超过0.8%。欧元兑美元和英镑兑美元汇率盘中分别跌超0.9%和1%。尽管人民币表现相对较好,但也无法避免对美元有所贬值,美元兑离岸人民币盘中一度上行0.4%,一度向上冲破6.8大关。

疫情风险导致的避险情绪对全球汇率的影响值得再次纳入考量。我们在《债市启明系列20200902—人民币汇率走向长期升值了吗?》中分析了可能给后续人民币汇率造成压力的三个主要因素,其中前两个因素均聚焦全球避险情绪与美元升值风险,第一点就是近期欧元区疫情反弹可能引起全球避险情绪的再度回升。昨晚外汇市场的表现也说明了这一风险在一定程度上值得再次纳入市场的思考框架当中。

国内债市或将受益

前期市场对于全球疫情的判断偏乐观,明年全球共振的预期可能会得到边际修正。市场上不少观点认为经济持续改善的过程中利率会确定性上行。而我们认为,即便经济目前仍在修复,也不能拿经济内生动力较强或者监管压力较大的时期,来简单对标疫情破坏之后的经济状况和利率水平。往后看,不确定因素和黑天鹅事件未必会有所减少,而且其中很多是降低风险偏好的,比如欧美国家的债务问题、国内银行面临的不良贷款风险、地产政策的边际收紧等等,欧洲疫情二次爆发导致的避险情绪集中发酵也是不确定性因素之一,事实证明,它对全球金融市场的冲击依然没有消失。这些迹象都在表明,即便明年能够产生全球共振,其振幅可能也会低于预期。

近期利率已有边际企稳的迹象,昨日债市情绪高涨。近期债市投资者情绪开始转向积极,包括9月15日经济数据公布后债市演绎的利空出尽行情和9月21日的大幅收涨,债市的转机或已出现。9月21日,国债期货大幅收涨,10年期主力合约涨0.43%,5年期主力合约涨0.29%。主要利率债收益率也多数下行,10年期国开活跃券200210收益率下行3.25bps至3.65%,10年期国债活跃券200006收益率下行4.05bps至3.09%。

我们持续提示债市机会,随着内外部利好因素共振,利率有望再次下行。就国内债市而言,我们在9月17日的报告《债市启明系列20200917—债市可以乐观一点的三个理由》中提到:(1)外资带动的配置资金流入;(2)经济社融数据强势带来短期利空出尽;(3)流动性边际修复是短期内利好债市的三个逻辑,对于债市可以适当乐观一些。随着欧洲二次疫情的爆发,全球避险情绪再次发酵,预计外部的利好因素也会向国内传导,内外因素的共振或将带来债市的做多机会。10年期国债收益率有望重回2.8%-3.0%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员