作者:天风证券研究所宏观宋雪涛团队

正文

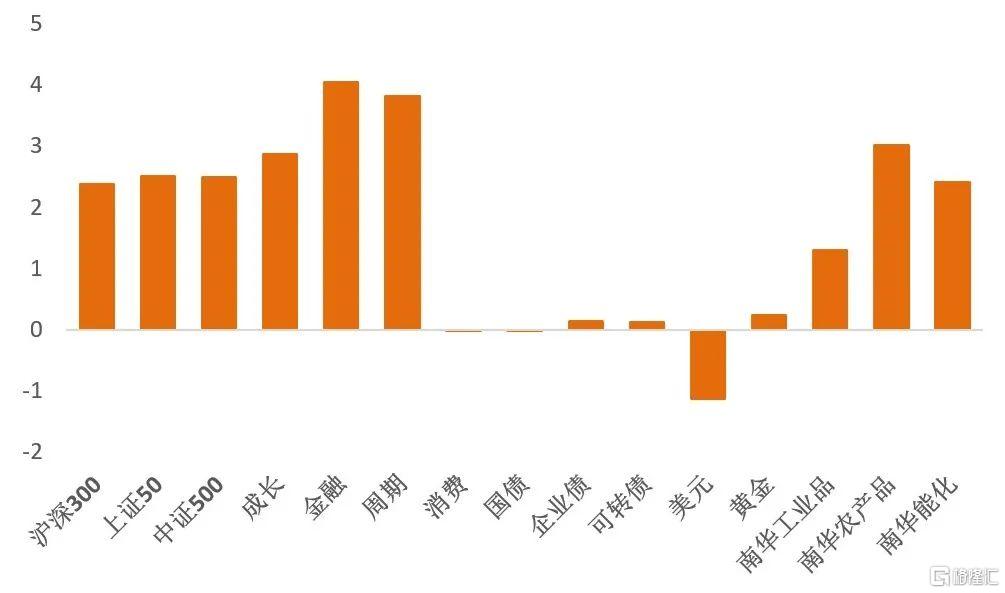

9月第3周各类资产表现:美国权益市场继续回调,但Wind全A反弹2.65%,成交额3.7万亿,成交量自8月中旬之后再下台阶。中信一级行业全面反扑,汽车、金融和建材在涨幅排名上领跑;只有农林牧渔,医药和食品饮料录得跌幅。中证国债指数窄幅震荡,企业债指数表现较强。

图1:9月第3周各类资产收益率(%)

资料来源:WIND,天风证券研究所

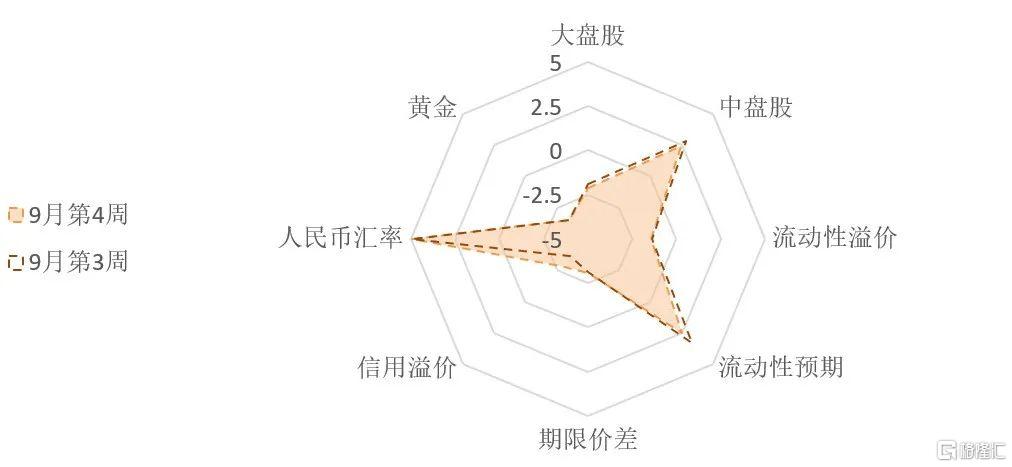

图2:各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

(1)权益:美股高估值风险传导A股,风格再平衡继续,市场力量的天平有向多头倾斜的迹象

9月第3周,国内外权益市场出现了走势背离。纳斯达克表现低迷,科技股延续调整态势,苹果公司从高点回落已经超过20%进入技术性熊市,微软和Facebook都回撤超过10%。美国国会财政救助计划继续停摆,拖累消费复苏。美国上周初次申请失业金人数86万,仍维持在高位。美联储9月议息会议上的点阵图暗示2023年之前会维持当前的利率水平。当前美股价格已经包含了极其宽松的流动性预期和极其乐观的盈利修复预期,但在没有财政救助的情况下,联储也很难做出更多主动宽松的动作,因此任何可能动摇宽松预期的事件或线索都可能冲击到投资者的信心。

国内市场前期抱团明显的科技、消费、医药板块的高估值在某种程度上对标纳斯达克,前期受国内流动性溢价回升出现调整后,近期又受到美股高估值股票调整的牵连。但是国内经济基本面的恢复速度依然好于美国,低估值价值股的表现更加稳健,对市场形成支撑。受内外因素的影响,短期风格再平衡的配置策略依然有效。

9月第3周,随着市场的反弹,上证50和沪深300的风险溢价小幅下降,继续处于偏贵的水平(29%分位),中证500的风险溢价与前期保持持平(75%分位),从历史上来看一直在相对便宜的区间内小幅波动。分板块来看,周期的风险溢价在中位数附近(46%分位),估值水平保持中性;消费和成长的风险溢价目前分别处于37%分位和43%分位,分别是偏贵和中性;金融的风险溢价下降(32%),性价比有所下降。

短期市场情绪指数维持在中性偏低的位置。沪深300的基差回到中位数附近(42%分位),业绩爆雷指数收益率继续上涨,已经来到了91%的高位。权益市场的短期策略拥挤度有所下降,目前市场整体情绪中性偏克制。从板块来看,成长(31%分位)情绪较保守,周期(51%分位)、消费(44%分位)和金融(40%分位)比较中性。

成长的价量相关系数继续下降,空头主导的行情正在酝酿变化。周期的价量相关系数也来到了低位,反弹的可能性继续上升。其他板块和指数的量价相关性都有不同程度的下降,市场力量的天平有向多头倾斜的迹象。

(2)债券:基本面定价合理,债券悲观情绪延续

9月第3周,流动性溢价相比上周变化不大,目前在36%分位附近。流动性预期有小幅下降,但仍在75%的高位,近期市场在远期流动性收紧上预期一致。利率债期限利差与上期基本一致(19%分位),信用溢价有所回升(21%分位),债券市场对短期经济持续复苏和中期复苏斜率放缓的预期没有太大变化,定价合理充分。

利率债的短期策略拥挤度继续下降(10%分位),市场情绪相对悲观。信用债的短期拥挤度下降至26%分位,目前市场情绪也比较保守。可转债的拥挤度跟随权益市场下降至偏低水平(31%分位)。

(3)商品:工业品止跌反弹,出口货运景气度持续改善,PPI继续回升,CPI大概率快速回落

9月第3周,工业品价格多数上涨。旺季需求改善尚未如期兑现,本周南华螺纹钢、热轧卷板价格环比下跌1.7%、1.5%;螺纹钢产量环比小幅回升,库存小幅回落,下游需求有所上升,热轧卷板产量环比继续上升,库存回补,下游需求小幅减弱。建筑制造的需求差异有所收敛。焦煤、焦炭指数上涨1.6%、0.6%;铜、锌、铝分别上涨1.2%、3.5%、2.4%;布油价格环比上涨8.3%至43.15美元/桶,化工产品价格环比跟随微涨;建筑业施工旺季水泥价格继续上涨。近期汽车产销情况良好,半钢胎开工率持续处于近年高位。在复工复产推动下,PPI同比触底回升的走势不变,但年内增速难转正。

9月第3周,主要食品价格多数下跌。农业部猪肉批发价环比下跌1.2%至47.28元/公斤,同比在基数影响下快速回落。食品价格环比涨势趋缓,CPI同比大概率开始快速回落,底部可能出现在明年年初。

9月第3周,出口集装箱运价指数继续飙升,目前已经回升至超过疫情之前的水平,出口货运景气度持续改善。进口干散货船运价指数微幅回升,相比之下进口货运景气度持续偏弱。地产方面,土地溢价率继续高位震荡,但中枢已经在逐渐回落。随着货币政策回归常态化以及房地产政策新一轮收紧,预计商品房和土地市场景气度正在从全年的高点回落。下一阶段,主导因素可能从需求侧切换至供给侧,即房企将重新推动去杠杆和高周转。这一阶段,房企将降低拿地强度、加强推盘力度,商品房销售景气度见顶但回落较缓,新开工、建安投资增速则会保持在较高水平,最终结果是广义库存去化。

农产品风险溢价回落到43%。能化品风险溢价维持66%分位左右,目前比较便宜。工业品价格止跌,当前工业品的风险溢价回升到35%分位,仍然中性偏贵。

(4)汇率:北向资金转为净流入,人民币升值逻辑通顺,短期拥挤度较高

根据EPFR数据,9月第3周资金小幅净流出中国权益市场(包括H股和A股)。9月第3周,北向资金本周净流入108.32亿元。资金流向本周较为平衡。

9月第3周,人民币汇率的性价比维持在历史区间中的绝对高位,人民币中期升值保持强劲动力。同时人民币的短期交易拥挤度连续几周保持在高位(98%分位),短期拥挤度较高。

风险提示

国内货币政策进一步收紧;美国财政扩张受限引发流动性危机;中美政治关系急剧恶化

报告来源:天风证券股份有限公司

报告发布时间:2020年9月21日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员