作者:李宇亮 王子午

来源:中国货币市场

在人民币汇率市场化改革的大背景下,未来人民币汇率变化将更多的反映经济基本面、货币政策、贸易摩擦、地缘政治等各种市场因素综合影响,宽幅波动是大趋势。2020年以来人民币汇率市场走势特征的关键词包括疫情发展、中美利差、美国大选及中国金融资产等,该文结合上述因素与离岸、在岸人民币走势技术分析,尝试对下一阶段人民币汇率走势的路径进行展望。

今年7月份以来,受疫情对全球经济及金融市场边际影响减小、中国经济数据领先全球走出疫情冲击,再加上股市走强、债市高收益吸引外资流入等因素影响,美元对人民币汇率在经历了此前三个多月的区间波动后走强,一路突破7、6.9及6.8等关键点位。面对近期人民币强势表现,笔者尝试通过对今年人民币外汇市场的回顾及对人民币汇率主要影响因素的分析,给出人民币未来走势的线索。

一、2020年1-8月份人民币汇率走势回顾

2020年初,疫情暴发后人民币汇率持续承压,前期的压力主要来自于对未来中国及全球经济增长的疑虑,而后期则是对中美间可能在多个领域发生冲突的担忧。

1月下旬至2月下旬,中国经历了疫情高峰,春节假期后延迟复工,使得各地经济活动陷入停滞,人民币汇率从中美第一阶段贸易协议落地后的高点6.85一路走贬直至7.05。2月下旬至3月上旬,中国疫情开始消退,虽然新增病例并未清零,但是先发先退的领先优势已开始显现,人民币汇率从7.05强势升值至6.92。

3月初至4月中旬,石油价格战叠加疫情引起的经济衰退最终转变为美元危机,美联储在3月3日及15日连续两次紧急降息,将利率降至0-0.25%区间,引发全球资产价格大幅波动,美股创纪录多次熔断,衍生产品杠杆投资者恐慌性抛售股票、债券、黄金等几乎所有可变现资产应对追加保证金要求,导致股票、债券、外汇、大宗商品市场全面崩跌,人民币作为新兴市场货币代表也未能幸免。并且境内的美元流动性危机缓释慢于其他经济体,使得人民币汇率从6.92再次走贬至接近7.13,随后伴随危机解除逐渐回升到7.03。

4月中旬至5月底,虽然美元危机解除、全球疫情也逐渐自高峰回落,但美国开始将疫情问题归咎于中国,刚平息不久的中美贸易摩擦再次复发。受此影响,在岸人民币汇率自7.03震荡走贬,5月27日达到低点7.1778,而离岸人民币则距离历史低点只有一步之遥。这一阶段的标志性事件是两会中的香港“国安法”表决。

6月至7月上旬,中美博弈开始从经贸扩散至政治领域,紧张关系有所升级,但此时中国的经济数据已显示出强劲的复苏迹象。与此同时伴随中国央行态度的逐渐转变,中国的利率优势及超预期的经济表现成为了驱动人民币走强的主要因素。随后在7.05-7.10区间,美元对人民币因天平另一侧的中美关系问题再次横盘了近一个月,但随着全球风险情绪持续好转,天平逐渐向强侧倾斜并最终升破7。

7月中下旬以来,虽然美国突然宣布关闭休斯顿总领馆致使人民币汇率在7附近整理涨势,但后期中美双方一致表态第一阶段贸易协议完好,释放了前期中美关系紧张所压制的人民币上涨动能,人民币汇率加速升值,一路突破6.90、6.85、6.80等关键阻力位置。

二、未来人民币汇率走势展望

2020年市场走势特征的关键词主要包括疫情发展、中美利差、美国大选及中国金融资产等,笔者结合这几方面因素与离岸、在岸人民币走势的技术分析,尝试对下一阶段人民币汇率走势的路径进行展望。

(一)在一定条件下,中美贸易摩擦对汇率影响将逐渐淡化

中美关系作为过去两年来的主线,对人民币汇率的影响快速、直接且难以量化,但从今年5月开始市场对中美关系负面信息的反应逐渐减弱,主要原因为以下两点:

第一,贸易冲突时中美摩擦导致的人民币贬值,本质上是对中国经济长期增长能力悲观预期的体现,但中国到目前为止是最快从疫情影响中走出的国家,各项经济数据都显示着中国的领先优势。7月16日公布的中国二季度GDP同比增长3.2%,是主要经济体中在二季度唯一实现同比增长的国家。按照国际货币基金组织预测,今年全球经济增长将为负值,而我国虽然今年没有设定经济增长目标,但是市场普遍认为今年的经济增速仍然可以保持在3%以上,经济基本面优势凸显。

表1 主要经济体2020年一二季度实际增长率

资料来源:彭博资讯

第二,中美贸易谈判的初步成果即第一阶段贸易协议没有受到破坏。在6、7月中美关系日趋紧张之际,特朗普出面表示协议完好,中国及美国贸易数据细项均显示中国正在稳步执行第一阶段协议,这毫无疑问是两国经贸关系没有再次大规模倒退的佐证。7、8月份在美国关闭中国驻休斯顿总领馆及对以字节跳动为首的中资企业和个人进行制裁等消息下,中美高层通话表示双方愿意继续推动中美第一阶段协议,人民币继续升值至6.85下方。

以上两点预示着,在中国经济表现良好与中美第一阶段贸易协议相对完整的大背景下,短期内市场对中美贸易问题这一从2018年开始推动人民币贬值的重要因素的反应有所钝化。

(二)利差优势持续吸引境外资本流入

美联储自疫情之后实行了力度超过2008年金融危机的宽松政策,人民银行则始终坚持稳健货币政策,更加专注于引导实体经济资金成本下行,中美利差持续走扩,该利差在7月9日及9月3日两次创下历史最高值248bp。

从历史走势来看,美国债收益率在2008年金融危机中触底后随加息快速反弹,但随着危机的第二只靴子落地,收益率在2011年跌破了2008年低点2.00%,并在低位维持两年左右时间。目前按照美联储的一系列表态以及市场定价,美债收益率尤其是曲线前端,将于相当长一段时间内维持于此;中国国债收益率的反弹速度则超出市场预期,在经济增长预期提升及货币政策没有持续放松双重作用下,目前已经行至疫情之前水平。人民币资产的高回报带来了可观的外资流入动力。在今后的一段时间内,外资流入将会是人民币升值的一个重要支撑。

(三)美元指数进入弱势周期但四季度大选将增加不确定性

美元指数自从3月份美联储紧急降息和采取无限量QE以来显著走贬。8月美联储再次调整货币政策框架,为其保持中长期零利率目标铺路。8月27日,鲍威尔在全球央行会议中宣布引入平均通胀目标,称将在“一段时间内”容忍通胀率高于2%,表明美国零利率政策在未来几年内或将继续保持。美联储的全力放量使得其资产负债表保持在创纪录的7万亿美元附近,且3个月Libor一度触及2014年来的新低0.23375%,市场普遍预期美元流动性将继续维持宽松。近日,美元指数已由今年3月高点103回落逾10%至92,未来世界主要经济体的复苏、疫苗研发进展及长期低利率的预期等因素仍将在中长期内对美元继续施压。

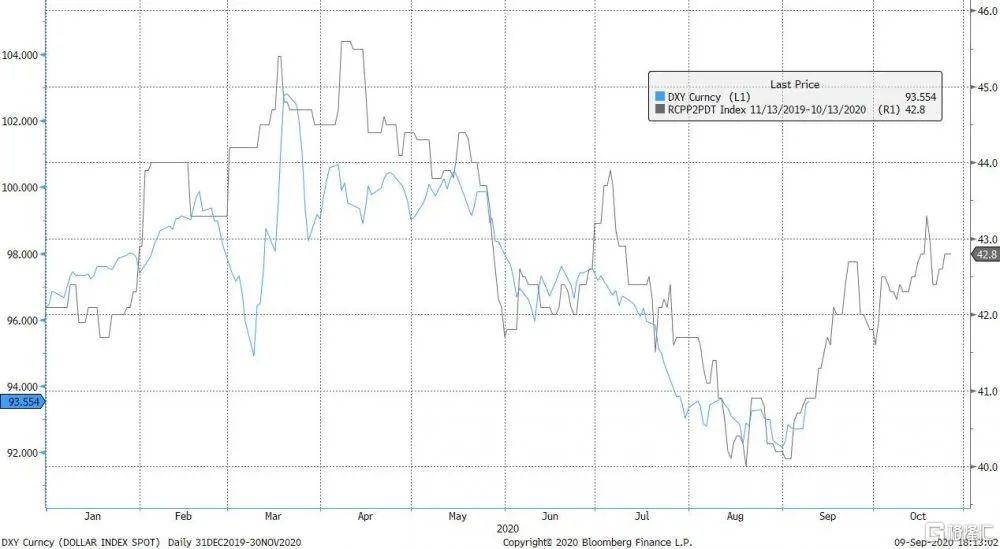

虽然美元中长期趋势较为明确,但今年四季度的美国大选却为短中期的美元指数走势增加了许多不确定性。从技术角度来看,特朗普当选的可能性与美元指数有较强的正相关性。对比Real Clear Politics提供的特朗普支持率数据(向右平移48天)与美元指数走势可见,除今年3月份美联储紧急降息时两者走势曾出现一定背离以外,其余时间内两者走势均高度相似,证明特朗普的支持率在一定程度上可以为美元指数的走势提供线索且短期内美元有升值倾向,而若特朗普成功连任,将在一段时间内提振美元。

图1 特朗普支持率数据(向右平移48天)与美元指数走势的对比

数据来源:Real Clear Politics

就目前的选举情况来看,虽然拜登支持率暂时领先,但未来两个月内美国还将举行包含3场辩论赛在内的多场重要选举活动。从历史数据来看,特朗普作为坐拥更多竞选资金的现任总统将为其带来优势,且特朗普的健康状况及辩论表现或将使其在选举进入白热化阶段后更具有竞争力,届时特朗普依然可能逆风翻盘甚至上演与2016年相似的极限反转,其连任的可能性不容小觑。

(四)离岸、在岸人民币技术指标由强侧向中性偏移

从短期技术分析来看,美元指数处于弱势,在100及200日均线下方,人民币汇率则从200日均线快速穿过。自2015年8.11汇改以来,美元对人民币8次有效穿过200日均线,其中有7次走出了大趋势行情(波动大于2%)。而本次穿透后人民币已升值超3000点,超越近4次穿过200日均线后的行情,预计短期内人民币将在区间震荡整理。

从离岸指标来看,由于离岸市场流动性相对自由,在岸人民币汇率与离岸人民币汇率之差通常可在一定程度上体现市场对人民币汇率未来走势的预期。例如,2月底开始中国新冠疫情逐渐消退,人民币升值预期升温,而3月中旬美元流动性危机爆发叠加中美摩擦升级,使得人民币汇率市场预期翻转。

8月中旬以来,市场对人民币预期整体偏强,但伴随人民币即期汇率的不断升值,市场预期有向中性移动的趋势,表明短期内市场虽然依然看好人民币,但对其进一步升值空间的预期已有所降低。

最后,从中短期技术指标来看,风险逆转期权组合(以下简称“RR”)的价格代表了期权“微笑曲线”的倾斜程度,美元对人民币RR的价格上涨代表市场的预期向美元看涨方向倾斜,反之则代表市场更加看好人民币汇率走势。将3个月RR波动率与即期价格进行比较,可以明显看出8月中旬以来RR价格走势与即期走势出现了较为明显的背离,而近两年来两条曲线几乎未曾出现过较大幅度上的反向走势,表明当前市场对中短期内人民币是否会进一步升值有所疑虑。

三、总结

以上笔者对于前期人民币汇率走势进行了总结分析,并基于当前汇率主要影响因素对后市进行了展望。总体来说,人民币升值动力仍然存在,但是进入今年四季度后汇率变动影响因素繁多,而且市场针对突发事件往往发生短期超调,所以人民币汇率一定程度上将以宽幅波动为主。

中长期来看,人民币资产在当前全球环境下仍有巨大吸引力,息差优势、企业活力、经济增长韧性都是看涨人民币的重要因素,基于经济基本面及货币政策取向可继续看好未来人民币走势,同时也要提防突发事件可能引发的人民币脉冲式贬值风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员