今日,A股市值最高的贵州茅台,股价一度重挫3.9%,带崩了整个白酒板块。其中,酒鬼酒、山西汾酒均暴跌4%,舍得酒业、泸州老窖、洋河股份等酒企纷纷大跌。

(来源:Wind)

消息面上,贵州茅台及其母公司茅台集团接连的2则重磅消息,令市场投资者备案紧张。

9月16日,据上交所公司债券项目信息平台显示,贵州茅台母公司——中国贵州茅台酒厂(集团)有限责任公司正在申请在上海交易所发行不超过150亿元人民币面向合格投资者的公开发行债券,目前项目已获得上交所受理。

(来源:上交所)

据说明书显示,茅台集团收购贵州高速部分股权事项已获得贵州省人民政府的批复,同意将贵州省国资委所持贵州高速部分股权转让给茅台集团,转让价款 150亿元。

贵州高速质地如何呢?

2017-2019年,该司营收分别为145.9亿元、167.4亿元、201.1亿元,归母净利润分别为3.4亿元、5.6亿元、3.2亿元。相当于去年贵州高速归母净利润已经同比下滑42.8%。今年上半年,营收为78.6亿元,归母净利润更是大幅亏损19.2亿元。

(来源:公告)

并且,贵州高速负债2894亿元,负债率高达70%,是实实在在的重资产。从以上几个核心数据看出,贵州高速经营有所恶化,并不是特别优质的资产。

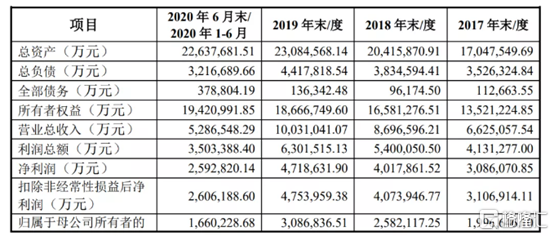

当然,茅台集团发债收购贵州高速股权,偿还的压力很小。2017-2019年以及2020年上半年,营收分别为662.5亿元、869.7亿元、1003.1亿元、528.7亿元,净利润分别为308.6亿元、401.8亿元、471.9亿元和259.3亿元。

(来源:公告)

不过,茅台集团的收入主要源于上市公司贵州茅台。据2020年中报显示,茅台集团持有贵州茅台58%的股份。

(来源:Wind)

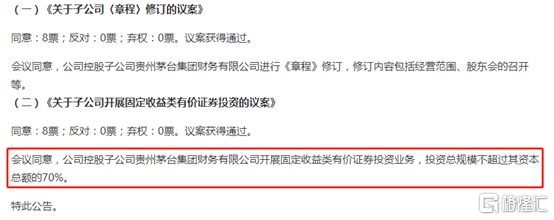

恰巧的是,就在此事的前一天,贵州茅台发布公告称,公司控股子公司贵州茅台集团财务有限公司开展固定收益类有价证券投资业务,投资总规模不超过其资本总额的70%。

(来源:贵州茅台公告)

有市场有分析解读称,茅台财务公司将购买贵州城投债,一定程度上缓解当地城投债的销售压力,帮助贵州化解债务风险。因为贵州非标债务违约较多,贵州一些区县甚至地市级的城投债很难卖出去。贵州茅台质地没话说,风险怕是去填坑,这就不好搞了。

以上消息面对于茅台股价有一定的冲击。茅台暴跌,吓尿整个白酒板块,背后最根本原因还是估值普遍偏高。

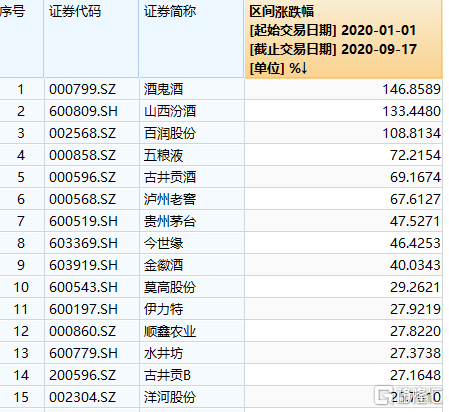

今年以来,酒鬼酒、山西汾酒、百润股份均上涨超过100%,五粮液、古井贡酒、泸州老窖、贵州茅台、今世缘、金微酒均大涨超过40%。

(来源:Wind)

如果从3月19日统计至今,酒鬼酒上涨220%,山西汾酒高达150%,五粮液、泸州老窖、古井贡酒均上涨超100%,金徽酒上涨99%,贵州茅台大涨73%。

(来源:Wind)

如此集体暴涨,背后是机构扎堆抱团的结果。前些日子,以海天味业为首的食品股开始暴跌。白酒股近期跌幅还不大,当下估值仍然处于普遍偏高的状态。

品牌没有茅台硬核的,估值按理说应该要低于茅台。如果估值要超过茅台,那么未来长期业绩增速要高过茅台才行。

茅台虽然说增速区区只有10%,但确定性是很高的,而其它公司并不具备茅台的长期供不应求,如果要求这类酒企长期维持15%以上的高增速,其实并不可靠。

业绩无非就是量与价两个维度。价方面,其他酒企均要受制于茅台;量方面,提升到一定程度之后是不可持续的。所以,增速不能长期超越茅台,估值按理说要比茅台更低一些。

然而现在已经有5家酒企的估值远超茅台。比如,酒鬼酒动态PE高达87倍,山西汾酒、顺鑫农业均超过70倍,古井贡酒达到61倍,水井坊达到53.5倍。这些酒企均超过茅台的49.4倍的估值倍数。可见这几家企业出现了不同程度的高估状态。另外与贵州茅台盈利能力差距较大的古越龙山、今世缘等酒企均有40倍以上。

(来源:Wind)

再看茅台自身估值,当前动态PE为49.4倍,位于10年估值最高,且高于估值上线。当前,茅台估值水平有也有一定高估。但鉴于业绩的确定性,也谈不上有多高的泡沫。

(来源:Wind)

今日,以茅台为首的白酒板块的整体下挫,跟茅台的公告消息有一定的关联,但根本原因还是整体估值偏高,尤其是在当下A股整体市场资金偏紧的大背景下。

前期机构扎堆的医药、食品,今年经历了一轮又一轮的暴涨之后,前后分别于8月初、9月初开启大幅回调之路。不过,机构同样抱团的白酒,似乎还没有破裂的迹象。如果A股接下来继续萎靡,白酒成为下一个“踩踏”的板块概率不小。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员