作者:王晋斌

来源:中国宏观经济论坛 CMF

截止2020年6月底,依据美国财政部网站公布的数据,中国持有的美国国债数量为1.074万亿美元。2019年1月至2020年6月中国减持了523亿美债,引起了近期市场出现了是否要大规模减持美债的热议,甚至出现了要大规模减持、清空美债的言论。523亿美元的减持,减持的比例为4.64%,对照不同经济体减持和增持美债的比例来看,这是一个正常的国家外汇资产组合管理行为,在中美贸易冲突、美方技术打压等行为的渲染下,联想到金融“脱钩”,从而过度解读了中国在最近1年多时间减持不足5%美债的外汇资产组合管理行为。

一、美元及美元资产仍然是主导性的国际外汇储备资产。

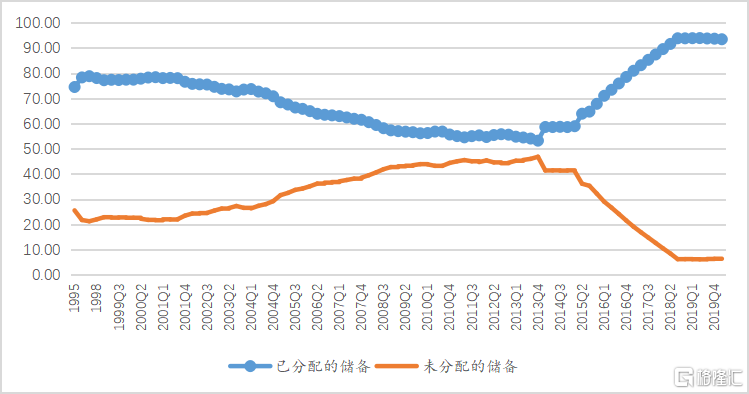

美债作为外汇储备资产的重要投资形式,外国或国际投资者减持一定数量的美债是否就意味着美元作为国际储备的地位有明显下降呢?我们需要从几个方面来看。首先,全球外汇储备越来越透明。从IMF成员国央行公开宣布的已分配外汇储备可以看出这一点。从1995年以来,已分配外汇储备的比例有一个明显的下降,从1996-97年的大约78%一直下降到2013年的53%左右,随后有一个快速地上升,到2020年1季度达到了93.4%,而未分配的外汇储备比例下降到大约6.6%,这与2013年46%左右的比例相比,出现了巨大的下降(图1)。由于IMF公布的外汇储备中没有公布未分配外汇储备货币的构成,因此,随着未分配外汇储备占比的快速下降,已分配外汇储备货币中的占比就能够比较准确地刻画全球外汇储备的货币构成。

图1、国际外汇储备中已分配和未分配占比的变化(%)

数据来源:IMF, World Currency Composition of Official Foreign Exchange Reserves.

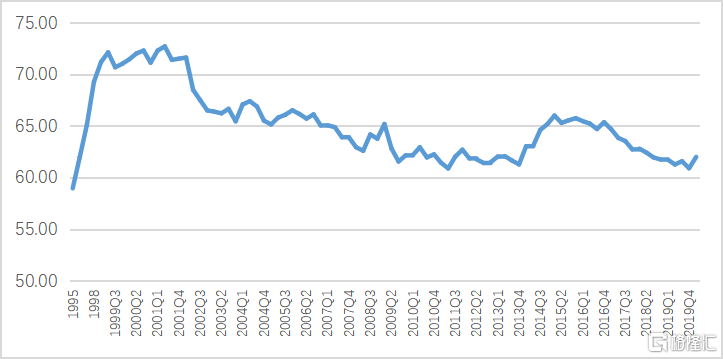

其次,从IMF成员国央行公开宣布的已分配外汇储备中美元的占比来看,1995年由于未分配储备占比高达25%,已分配储备货币中美元占比大约59%,此后一直上升到2000-2002年的大约71-72%。此后随着欧元的诞生,美元在已分配储备中的占比有所下降,到2020年1季度大约占62%,考虑到未分配占比降至6.6%左右的水平,大致可以认为全球外汇储备中62%左右是美元,这一比例要高于1995年的59%(图2)。

图2、已分配外汇储备中美元占比的变化(%)

数据来源:IMF, World Currency Composition of Official Foreign Exchange Reserves.

从五大主要外汇储备货币来看,美元是主导性的储备货币,欧元占据了全球20%的外汇储备份额,人民币作为全球第五大储备货币,占比为2.02%(图3)。因此,从全球目前11.7万亿美元的外汇储备总量来看,美元作为国际外汇储备的地位由于欧元的出现确实出现一定程度的下降,但尚不足以动摇美元主导性的国际货币储备体系,美元及美元资产仍然是主导性的国际外汇储备资产。

图3、全球外汇储备中不同货币的占比(2020年第1季度,%)

数据来源:IMF, Currency Composition of Official Foreign Exchange Reserve(COFER)。

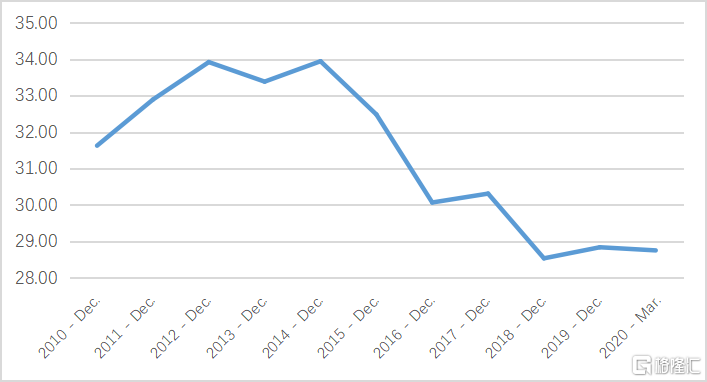

二、美国国债外国持有者出现了边际递减,大体尚属于正常。

图4显示了自2010年底至2020年1季度外国持有美国国债的比例变化,可以看出外国或国际投资者持有美国国债数额占比有一个较为明显的下降,从2014年年底的33.94%下降到2020年1季度的28.75%,下降了大约5.2个百分点(图1)。2010年12月美国国债存量为14.03万亿美元,2020年3月底为23.69万亿美元(6月底为26.48万亿美元)。2020年1季度外国和国际投资者持有美国国债数量为6.81万亿美元,2010年为3.88万亿美元。因此,从边际变化角度来看,2010-2020年1季度美国国债增加了9.66万亿美元,外国或国际投资者增持了2.93万亿美元,占比30.33%。这就是说美债新增部分30%是外国或国际投资者持有的,70%是美国人自己持有的,和过去相比,这一比例尚属正常。但由于美债数量的急剧增长,不管从总量持有占比,还是边际持有占比来看,外国投资者对美国国债的持有都有一定比例的减少,这与美元体系的过度弹性,过度创造全球“安全资产”直接相关。

图4、外国或国际投资者持有美国国债的比例(%)

数据来源:美国财政部,TABLE OFS-2—Estimated Ownership of U.S. Treasury Securities.

三、外汇储备投资:寻求安全性、流动性与收益性的平衡。

外汇储备投资也是多元化的。全球成立国家财富主权基金的经济体不少,强调投资的安全性、流动性和收益性之间的平衡。在全球美元储备仍然占据全球外汇储备62%份额的条件下,美元资产的安全性和流动性是占据优势地位的,投资美债不满意的地方就在于收益性。由于整个发达经济体都是低利率,甚至出现了名义负利率,在考虑流动性和厌恶波动性的前提下,金融市场上首选的资产是政府债券,在低通胀、低增长和低利率的大环境下,政府债券低收益率是发达金融市场上的普遍现象。依据美国财政部网站公布的数据,目前美国10年期国债收益率只有0.68%(9月15日)。

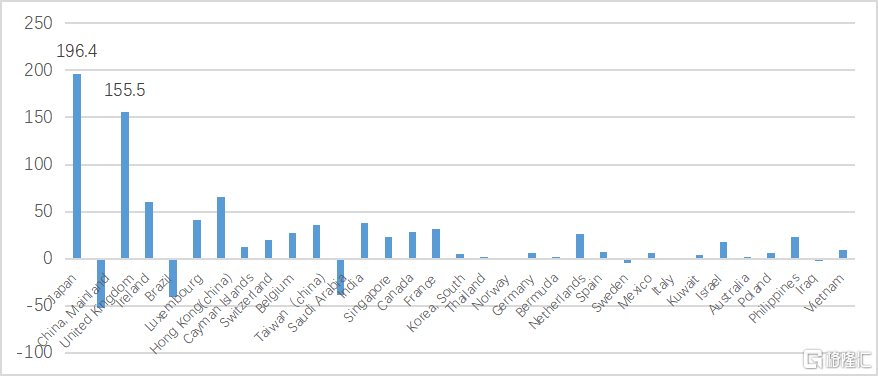

因此,过低的收益率必然会导致外汇储备组合管理的变动。比如,今年沙特的国家主权财富基金开始较大规模退出美债市场,购买美国股市上的大型科技股,调整主权基金的投资组合。国际市场上也出现了增持和减持美债的行为。从2019年1月至2020年6月,日本和英国是增持美债主要的投资者,规模分别达到1964亿美元和1555亿美元。中国、巴西和沙特是减持美债的主要的投资者,规模分别达到523亿美元、410亿美元和384亿美元(图5)。2019年1月全球主要投资者持有6.32万亿美元的美国国债,2020年1季度全球主要投资者持有美国国债数量为7.04万亿美元,这期间全球主要投资者增持了0.72万亿美元国债,相对于这期间美国公共债务增加了4.7万亿美元来说,国际投资者增持的数量存在边际递减的趋势。因此,美债数量的急剧增加,更多地将由美国国内的投资者来持有,包括美联储。

图5、美国国债全球主要持有者持有数量的变化(十亿美元):2019年1月-2020年6月。

数据来源:美国财政部,MAJOR FOREIGN HOLDERS OF TREASURY SECURITIES.

外汇储备组合管理的变动,要求寻求安全性、流动性与收益性平衡的“安全资产”。在全球主要经济体都处于低利率、低增长的条件下,寻求合意的安全资产并不容易。如果从外汇储备和美债数量的对比来看,2020年1季度全球主要投资者持有的美债数量大约是全球外汇储备的60%。当然这一比例并不是完全客观的,因为有些美债的持有并不一定是国家外汇储备。从这个角度来看,美债还是全球外汇储备安全资产的重要投资标的。

四、美债减持:国际政治经济博弈的筹码?

尽管国际货币体系在逐步发生边际变化,但国际货币体系远没有到巨变的时刻。市场上出现了美国有议员提议冻结中国持有的美国国债的说法,但中国不可能对这样的说法有过度反应。在过去几年中,世界上是有几乎清空美债的国家,典型的是俄罗斯。俄罗斯从次贷危机后开始增持美债,并在2010年7-10月份持有1750亿美元左右的美国国债,到2012年的10月份还持有1711亿美元的美债,成为全球美债第6大持有国。2017年年底仍持有1020亿美元美债,进入2018年俄罗斯开始大规模减持国债,到2018年年底仅持有132亿美元的美债,从2019年开始退出了全球美债主要持有者的行列。俄罗斯大量减持美债主要原因可能是,历史上至今两个国家一直是世界上两大军事对抗集团,即使俄罗斯大规模增持美债,美国也没有放松对俄罗斯的经济制裁,最终导致俄罗斯基本退出了持有美债。另一方面,即使在俄罗斯持有美债的高点也只有1700亿美元左右,相对于当时6万亿美元的国外或国际投资者持有数量来说,占比不足3%。因此,即使俄罗斯卖光了持有的美国国债,对美国国债全球市场的影响也很有限。

中国与俄罗斯的情况不同,中国持有的国美国债数量巨大。截止2020年1季度,中国的外汇储备占全球外汇储备的大约26%,持有的美债大约占全球非美国投资者持有比例的大约15%。中美之间的金融、经济相互依存关系远非俄罗斯能比。设想一下,在国际市场大规模抛售美债,可能涉及到三个基本的结果:第一、大规模抛售美债,美债价格会有明显下跌,卖不了好价钱,也推高国际金融市场上的中长期利率,对美国金融市场短期利率影响不大(美联储联邦基金的零利率政策)。进一步的,一方面,如果利率过高,或许会引起美联储实施收益率管制政策;另一方面,新买美债的投资者将获取更高的收益率。结果可能是国债没卖出好价格,也对市场利率推高的作用被限制,也提高了不卖美债投资者的收益率,更何况在当前情况下,国际金融市场利率上扬对我们也没有什么好处,会带来企业国际筹资成本的上升和汇率的承压。第二、卖完美债是美元。巨额的美元现金怎么办?有足够的“安全资产”作为投资标的选择吗?第三、大规模的抛售美债在一定意义上具有中美金融“脱钩”的味道。事实上,截止目前,中美金融并没有出现脱钩的情况。今年以来,几十家企业赴美上市,创历史新高。利用美国的国际金融市场为中国企业筹资和背书,也是促进中国企业创新和推动经济增长的重要方式。正如习近平总书记所说,要利用好国内、国际两个市场,这就包含了国际金融市场,而美国的金融市场是国际金融市场。因此,从战略上说,拿在手上的美债也是中美金融相互依存的重要表现。尤其是随着中国金融市场更大的开放,中美金融市场的相互依存性和彼此的外溢性会进一步提高。

因此,考虑到全球美元储备主导体系的现实、考虑到美债是全球外汇储备投资的重要标的、考虑到中美金融的相互依存性和外溢性,大规模抛售美债不符合中国当下的国家战略利益。当然,随着时间的流逝,世界经济多极化的进一步发展,国际金融市场提供的“安全资产”越来越多,调整外汇储备投资组合是正常的投资行为。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员