作者:管涛

来源: 原子智库-腾讯新闻

最近关于人民币升值的议题再次热络起来,而如何应对升值,从来都不是一件容易的事。中银证券全球首席经济学家管涛在回顾分析美日1980年代本币升值造成泡沫的惨痛教训后指出,没有一种汇率选择适合所有国家以及一个国家所有时期。从美国和日本的经验看,汇率灵活并非包治百病,汇率超调是浮动汇率的痼疾,“资本流动冲击不仅惩罚失败者,也惩罚成功者”。

最近关于人民币升值的议题再次热络起来,而如何应对升值,从来都不是一件容易的事。中银证券全球首席经济学家管涛在回顾分析美日1980年代本币升值造成泡沫的惨痛教训后指出,没有一种汇率选择适合所有国家以及一个国家所有时期。从美国和日本的经验看,汇率灵活并非包治百病,汇率超调是浮动汇率的痼疾,“资本流动冲击不仅惩罚失败者,也惩罚成功者”。

管涛认为,应对人民币升值压力最好的办法是,研究采取一揽子措施,不断增强我国经济和金融体系的韧性,延长我国的战略机遇期——虽不能消除所有风险,却有助于防患未然。

以下为正文:

近期,市场激辩人民币汇率升值新周期。上次危机,中国以增加外汇储备的方式阻止人民币汇率过快升值,但因汇率缺乏弹性,刺激了无风险套利资本流入。

预计,如果这次后疫情时代再遇升值压力,中国将会坚持采取灵活的汇率机制加以应对。然而,任何汇率选择都各有利弊。从1980年代美国和日本的经验看,两国均在浮动汇率安排下,于本币升值过程中付出了惨痛的代价。我们当引以为鉴。

1980年代前半期反通胀背景下的美元泡沫

1970年代发生了两件划时代的国际经济金融大事:一件是,“双挂钩”的布雷顿森林体系解体,美元先后与黄金和其他货币脱钩,国际货币体系进入浮动汇率与固定汇率并行的无体系时代;另一件是,1973年和1978年先后爆发的两次石油危机,油价飙升,沉重打击了发达国家经济,引起了西方经济全面衰退。

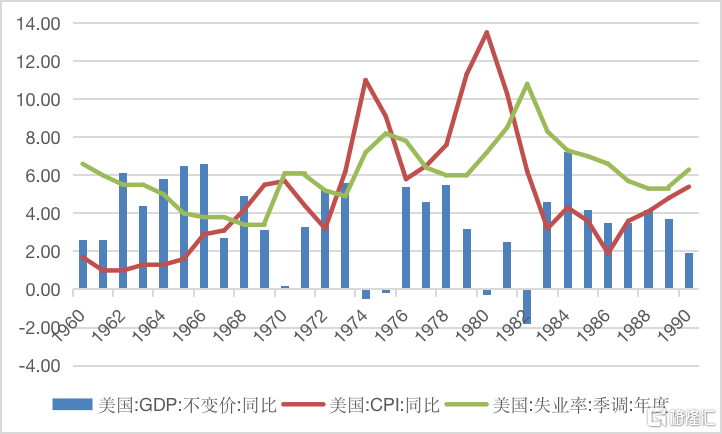

1974至1982年,美国经济出现了低增长、高通胀、高失业并存的典型滞胀(见图1)。经济滞胀令菲利普斯曲线效应失灵,美联储陷入两难境地:如果要刺激增长、增加就业,需要降低利率,但这会刺激通胀;如果要抑制通胀,需要提高利率,但这会抑制增长和就业。

图1 美国经济滞胀时期的主要经济指标(单位:%)

资料来源:美国劳工部;美国经济分析局;WIND中银证券

美联储第六任主席保罗•沃尔克(任期为1979至1987年),以反通胀一战成名。而在他之前,美国经济滞胀期间还经历了两任美联储主席。一位是第四任主席阿瑟•伯恩斯(任期为1970至1978年),他被认为是“当代最政治化的”一位联储会主席,过于听命于华盛顿的政治需要。另一位是第五任主席威廉•米勒(任期为1978至1979年),是美联储历史上任期最短的主席,曾被人戏称为“圈外人”,被称之为战后美国“最无能的”美联储主席。他的不成功主要表现为更多关心细枝末节,而对事关国计民生的重大战略决策则很少有大手笔。

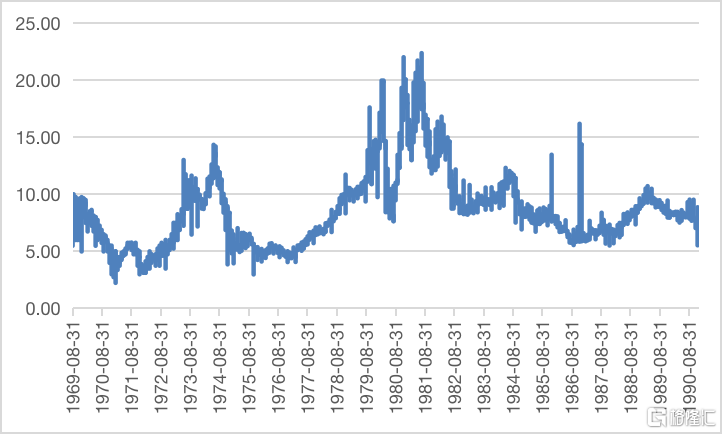

这两任美联储主席均采取了低利率政策来刺激美国经济,但造成了两位数的通胀(见图2)。1976年,美国第39任总统吉米•卡特以“现在就赶走通胀”为竞选口号,赢得大选。沃尔克于1979年8月出任美联储主席,他意识到,在通胀面前妥协退让多年之后,是时候采取行动向市场和公众传递令人信服的信息了。

之后,美联储大幅提高贴现率、提高银行存款准备金率、呼吁停止向投机活动放款,以及对外承诺不管对利率有什么影响,坚决控制货币供应量的增长。1980年代初期,美联储联邦基金利率长期维持在两位数的水平(见图2)。直到1982年底,通胀降到个位数,短期利率降至峰值时的一半,当时尽管失业率仍有10%,但经济复苏迹象已经初显。

图2 美国经济滞胀时期联邦基金利率走势(单位:%)

资料来源:美联储;WIND;中银证券

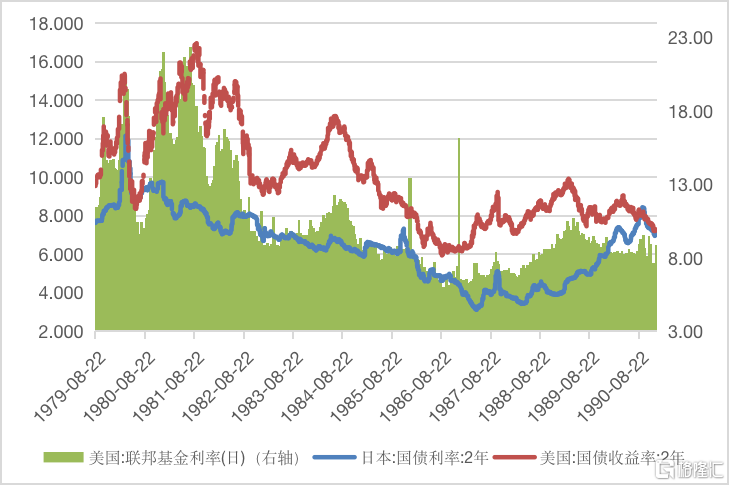

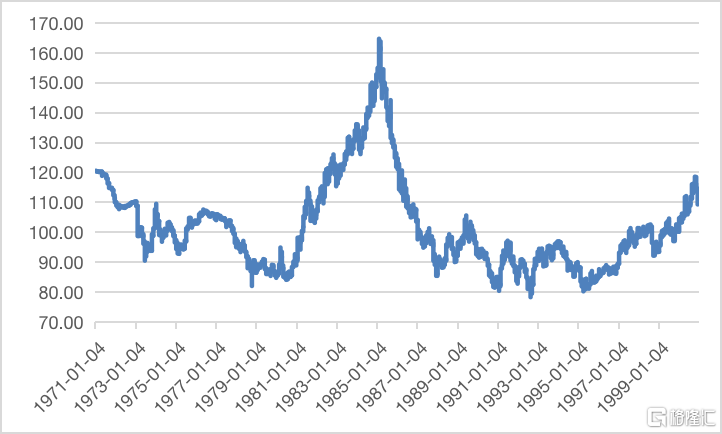

高利率的结果是,美联储在逐渐驯服高通胀的同时,也造成境内外利差扩大(见图3),吸引了外资流入。这逆转了1970年代初布雷顿森林体系解体以来,美元指数持续下行的走势,到1985年2月底最高涨到164.72。这波升值周期中,美元指数最多较前期(1978年10月30日)低点翻了一番(见图4)。

图3:美国联邦基金利率及美日2年期国债收益率(单位:%)

资料来源:美联储;日本财务省;WIND;中银证券

图4:美元指数走势(单位:1973年3月=100)

资料来源:WIND;中银证券

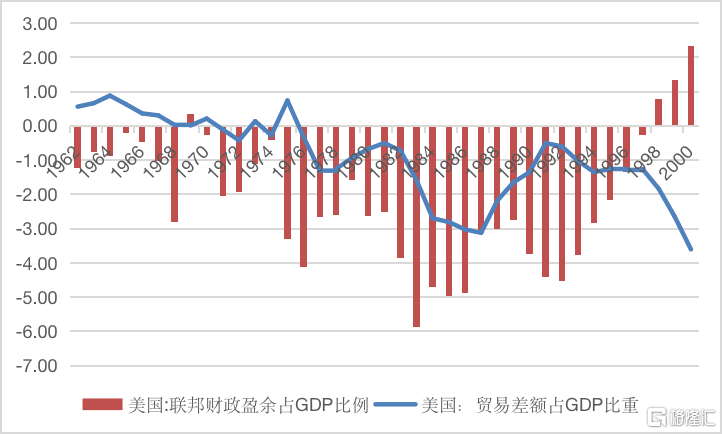

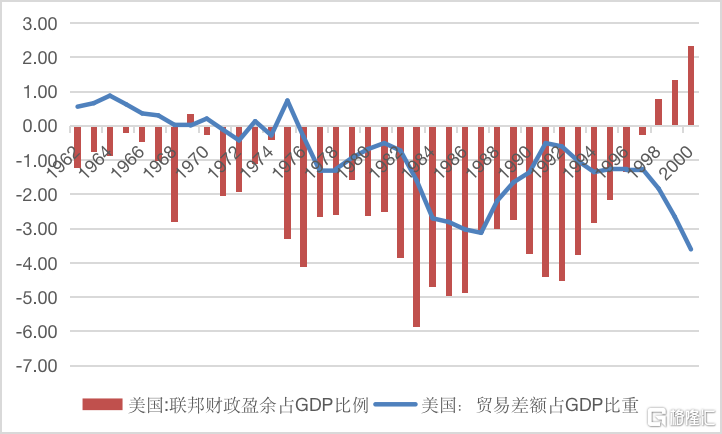

强美元被认为恶化了美国贸易和财政赤字,拖累了美国经济增长。1983至1984年,美国贸易逆差与GDP之比平均为2.1%,较1979至1982年均值高出了1.4个百分点;美国联邦政府赤字与GDP之比平均为5.3%,高出2.6个百分点(见图5)。1981至1984年,美国年均实际经济增长3.1%,较同期日本年均增速低0.7个百分点。

图5:美国财政赤字率和贸易赤字率(单位:%)

资料来源:美国经济分析局;美国财政部;WIND;中银证券

于是,美国希望通过美元贬值来增强出口竞争力,改善美国对外经济失衡。这成为1985年9月,西方五国签署广场协议、协调干预美元贬值的重要背景。这也是浮动汇率合法化后,主要国家首次再度就汇率政策进行国际协调。此轮美元指数下跌,最低跌至1992年9月1日78.22(其间因为1990年海湾战争引发了第三次石油危机),下跌了52%(见图4)。

1980年代后半期日元升值期的日本资产泡沫

1985年,日本取代美国成为世界上最大的债权国。日本资本疯狂扩张的脚步,令美国人惊呼“日本将买下美国”。同时,日本制造充斥全球,成为美国贸易逆差的最大来源国。为此,美国许多制造业大企业、国会议员强烈要求当时的里根政府干预外汇市场,让美元贬值,以挽救日益萧条的美国制造业。

1985年9月22日,美国、日本、前联邦德国(西德)、法国和英国五个发达国家的财政部长及央行行长在纽约广场饭店举行会议,达成联合干预外汇市场,使美元对主要货币有序贬值,以解决美国巨额的贸易赤字。因协议在广场饭店签署,故又被称为“广场协议”。

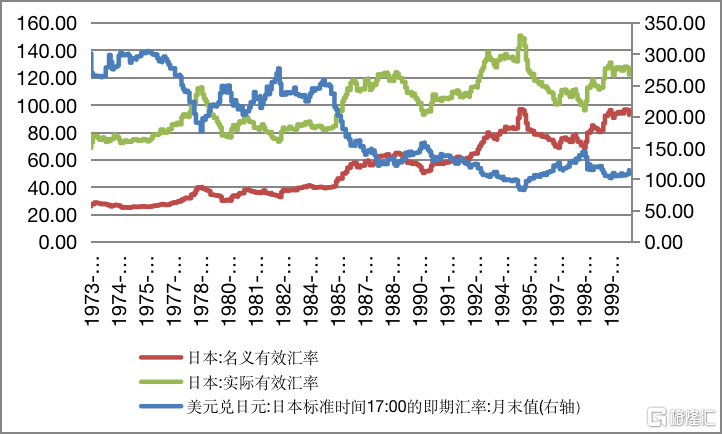

广场协议揭开了日元急速升值的序幕。1985年9月,日元汇率在1美元兑250日元上下波动,到年底快速升值到200日元附近,1986年底进一步升至160日元,1987年最高达到120日元。1985年初至1986年底两年时间,日元兑美元汇率累计升值57%,日元名义和实际有效汇率分别升值36%和20%(见图6)。

图6:日元有效汇率指数及日元兑美元汇率(单位:2010年=100;日元/美元)

资料来源:日本银行;WIND;中银证券

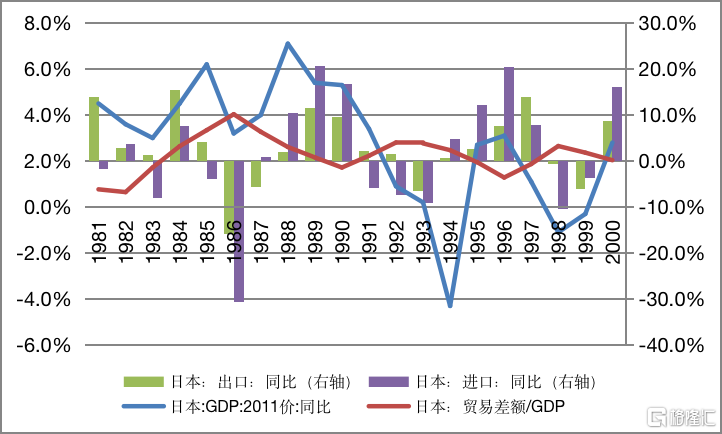

日元双边及多边汇率短期内快速升值,沉重打击了日本实体经济。1986年,日本外贸出口以日元计价,较上年减少了16%,只是因为进口同比下降31%,外贸进出口顺差不降反增,与GDP之比达到4.0%,较上年提高了0.7个百分点。不过,进口额减少既有日元升值节约了进口成本的原因,也有日本经济减速造成的进口需求下降,属于衰退型的贸易顺差扩大。1986年,日本实际GDP增长由上年5.2%骤降至3.3%(见图7)。

图7:日本经济增长及外贸进出口表现(单位:%)

资料来源:日本财务省;日本内阁府;WIND;中银证券

为应对日元升值的冲击,1986年日本政府制定通过了著名的《前川计划》,强调经济发展由出口主导向内需主导转变,并采取了扩张性的财政货币。特别是通过降息,一方面支持扩大内需,对冲经济下行压力;另一方面降低日元资产吸引力,抑制日元汇率过快升值。

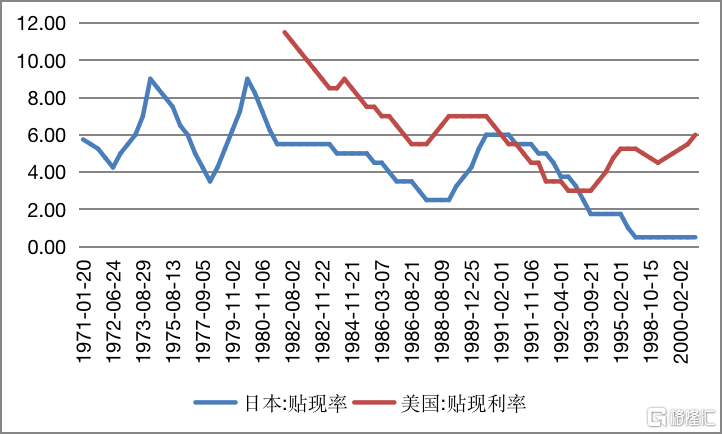

从1986年3月10日至1987年2月23日,日本央行连续四次降息,将贴现利率从4.5%降至2.5%(见图8)。1987年,日本经济增速反弹至4.7%,次年进一步升至6.8%,但此后重新下行,到1991年降至3.4%(见图7)。

图8:日本于美国官方贴现利率(单位:%)

资料来源:日本银行;美联储;WIND;中银证券

低利率、宽流动性推高了日本国内的股市和房地产价格。当日本央行意识到货币超发的压力不在通货膨胀而在于资产泡沫,转而于1989年5月31日至1990年8月30日连续四次加息,将贴现利率重新升回到6.0%(见图8),这导致1980年代末1990年代初日本股市和楼市泡沫先后破灭,陷入了资产负债表衰退和长期经济停滞(见图7、图9和图10)。

同时,当时日本在人均GDP步入高收入阶段后,正从中高速增长转向中低速增长。“强刺激”加剧了制造业产能过剩,延缓了日美贸易再平衡进程。故资产泡沫破灭后,美国继续施压日元汇率升值,1995年兑美元一度升至80比1(见图6)。

图9:日本通胀及股票价格走势

资料来源:日本统计局;WIND;中银证券

图10:日本城市土地价格指数(单位:2010年3月末=100)

资料来源:日本统计局;WIND;中银证券

打铁还需自身硬:经济金融体系健康

正如关于最优汇率选择的国际共识所指出的那样,没有一种汇率选择适合所有国家以及一个国家所有时期。从美国和日本的经验看,汇率灵活并非包治百病,汇率超调是浮动汇率的痼疾。并且,汇率超调很难指望依靠市场自发调整,而往往由于顺周期的羊群效应,会持续较长的时间。

汇率对经济运行的“调节器”作用意味着,好的经济体有可能要承受更多的资本流入和本币升值压力。在此过程中,汇率逐渐形成高估,一些经济金融的脆弱性如产业空心化、资产泡沫化、货币错配等也会逐步积聚,这埋下了未来资本流向逆转的隐患。所以,才有“资本流动冲击不仅惩罚失败者,也惩罚成功者”之说。

只有经济金融体系健康,才能充分享受汇率灵活性带来的好处。应对人民币升值压力最好的办法是,研究采取一揽子措施,不断增强我国经济和金融体系的韧性,延长我国的战略机遇期,虽不能消除所有风险,却有助于防患未然。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员