作者 | 二十四

数据支持 | 勾股大数据

来源 | 格隆汇研究(ID:glh_tushuocaijing)

美国有个著名的投资家族,祖孙三代都是投资大师,在人类的投资史上留下了光辉的一笔。

他就是我们耳熟能详的戴维斯家族,“戴维斯双击”的概念就是他们提出的。而戴维斯家族的开创者库洛姆·戴维斯在只投保险股的情况下,实现了45年赚18000倍投资神话。

戴维斯专注在一个行业里,可以实现如此大的投资回报,正是因为他处在美国保险业崛起的时代。

01

我国保险业才刚刚崛起

一个行业往往在处于发展爆发的初期,才会有优秀的企业实现长期的惊人的增长,在这样的行业里去掘金才可能实现较好的投资回报。

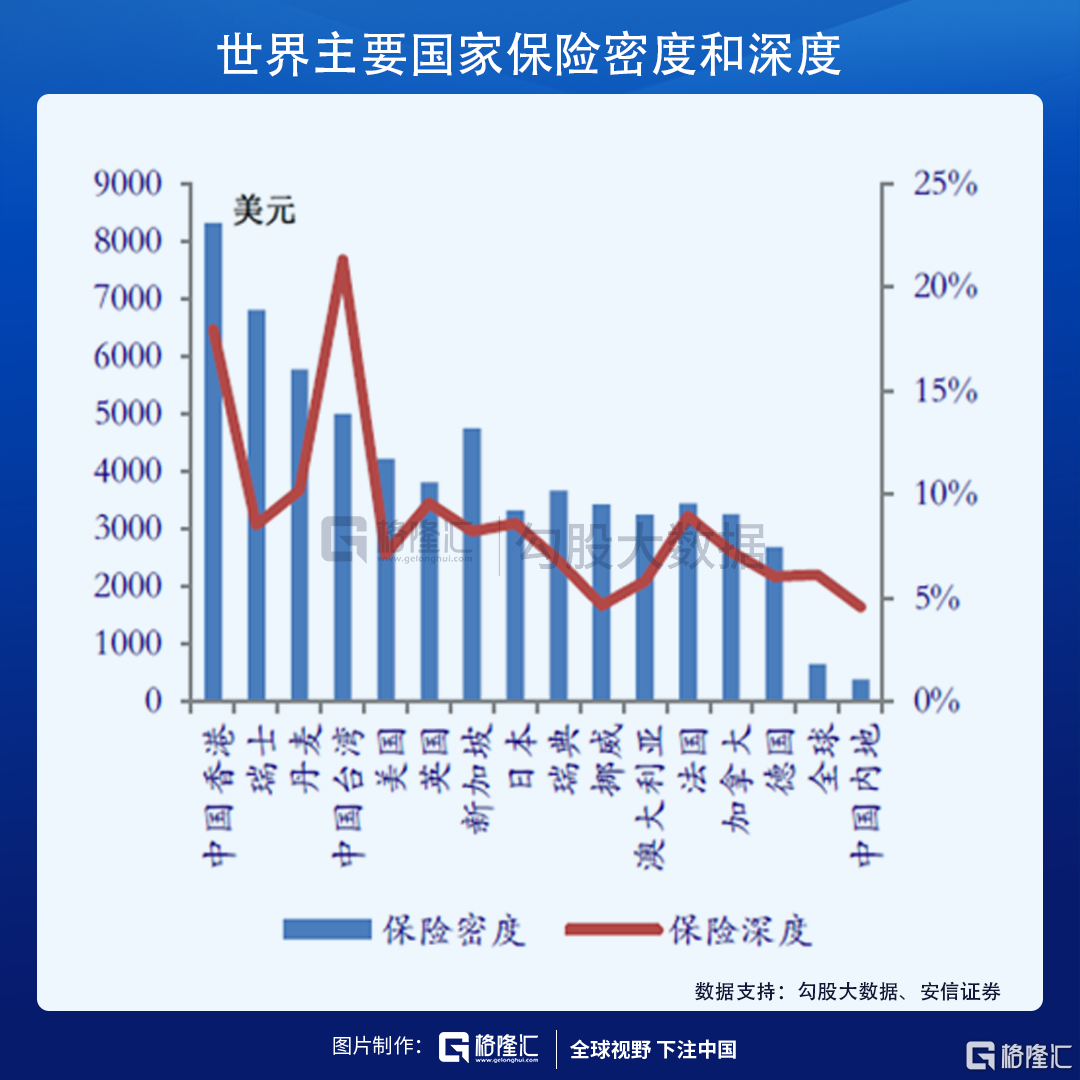

截止2019年底,美国的保险密度为4216美元/人,保险深度为7.10%,日本的保险密度为3312美元/人,保险深度为8.59%,世界平均保险密度为650美元/人,保险深度为6.13%,而中国的保险密度为384美元/人,保险深度为4.57%。就保险密度而言,中国与美国、日本相差了不止十倍,仅为世界平均值的一半左右;在保险深度上,中国也远远达不到世界平均水平。中国的保险业未来还有很长的路要走,未来成长空间广阔。

2019年中国的保险深度(每年寿险保险收入占GDP的比重)只有2.68%,低于全球3.33%的水平。

中国寿险资产和银行资产相比,只有5.2%,美国、日本、台湾是这个比值的4倍至11倍。

这些数据表明,我国保险也处于起步发展的初期阶段,未来行业空间巨大。而我国的保险业是个牌照门槛很高的行业,所以呈现出头部企业集中度高的特点。

今年的保险版块,一方面受到新冠疫情的影响,保险代理人开展保险业务受到很多阻力;另一方面十年期国债利率下行,削弱保险企业的固收收入,所以保险企业的估值一再下行。

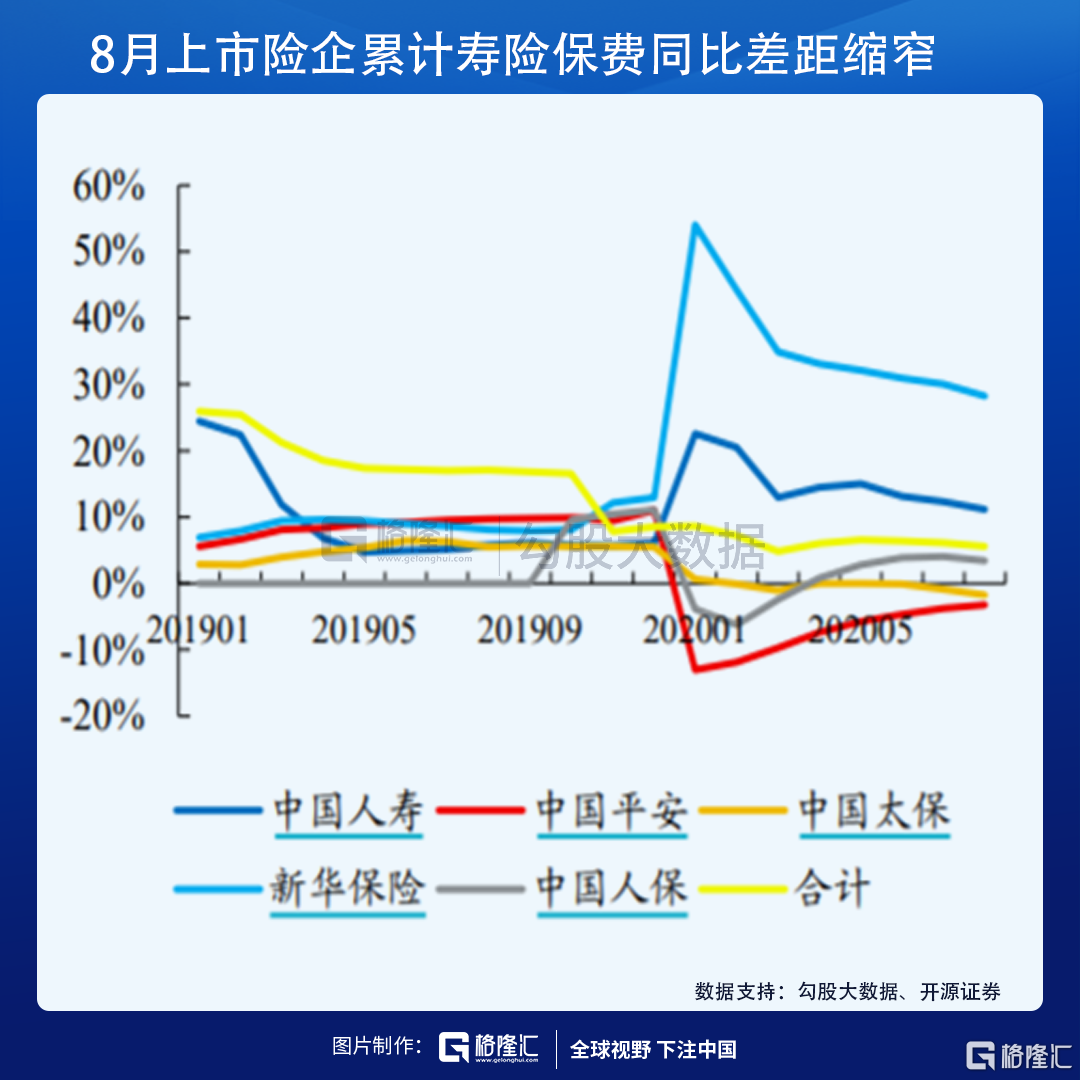

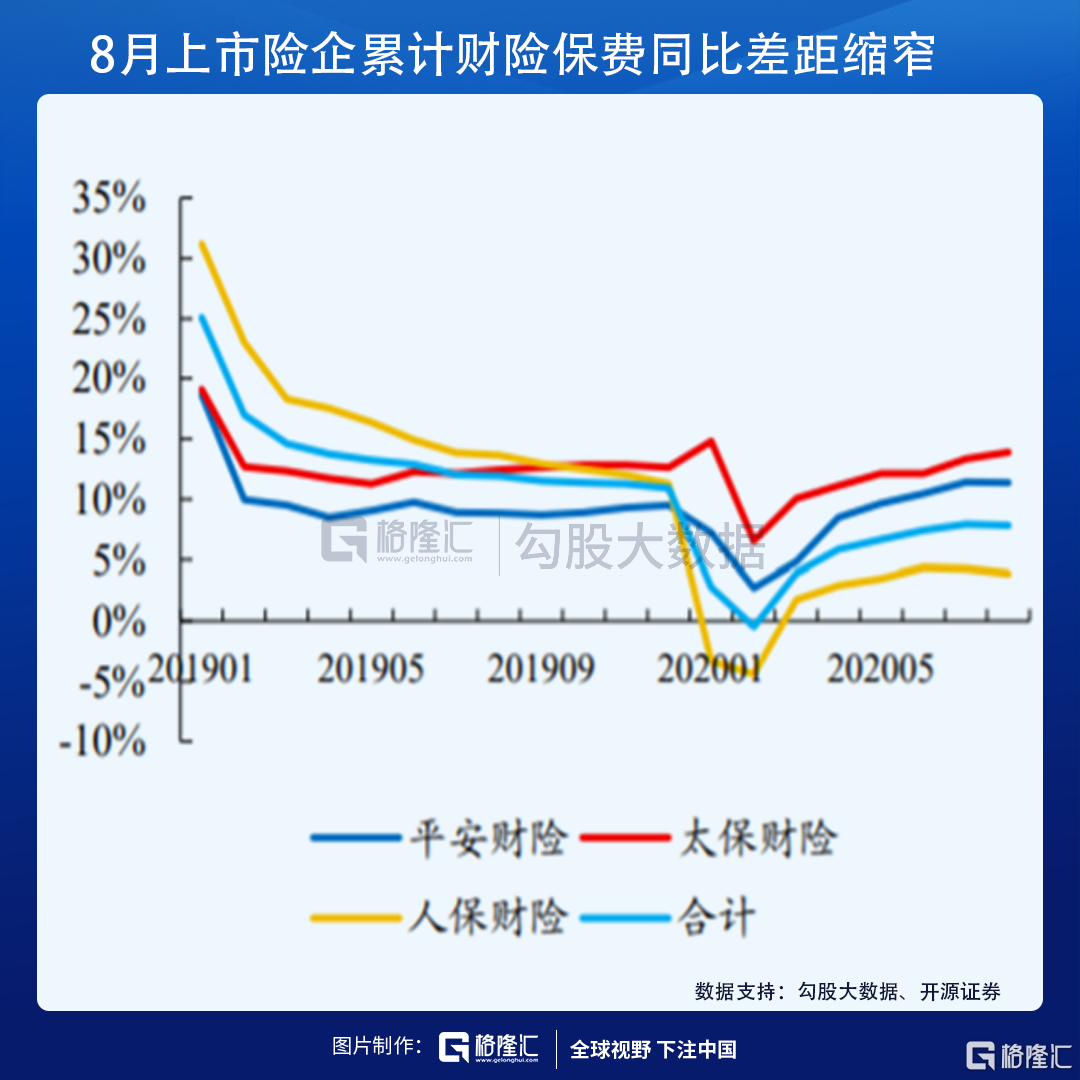

根据最新的前8个月保费数据可以看出,无论是寿险还是财险业务,累计同比增长速度都处于改善的趋势中。

2020 年以来,长端利率下行压力加大,十年期国债收益率于4月跌破2.5%,创2018年以来新低。之后,十年期国债收益率触底反弹,于7月7日起连续六日超越3%,由低位回调,8月基本稳定2.99%左右。长期国债利率回调有利于内含价值受利率影响弹性较大的寿险标的,后续利率上行走势将支撑股价修复。所以说,这个利空也已经出尽。

而从长期逻辑来看,龙头保险企业的基本面就更为牢固。

近日,银保监会主席郭树清表示要进一步推动资本市场的发展,提升直接融资比例(由于 32%提高到 36%),信托、理财和保险公司等机构要树立价值投资理念,为资本市场增加长期稳定资金。

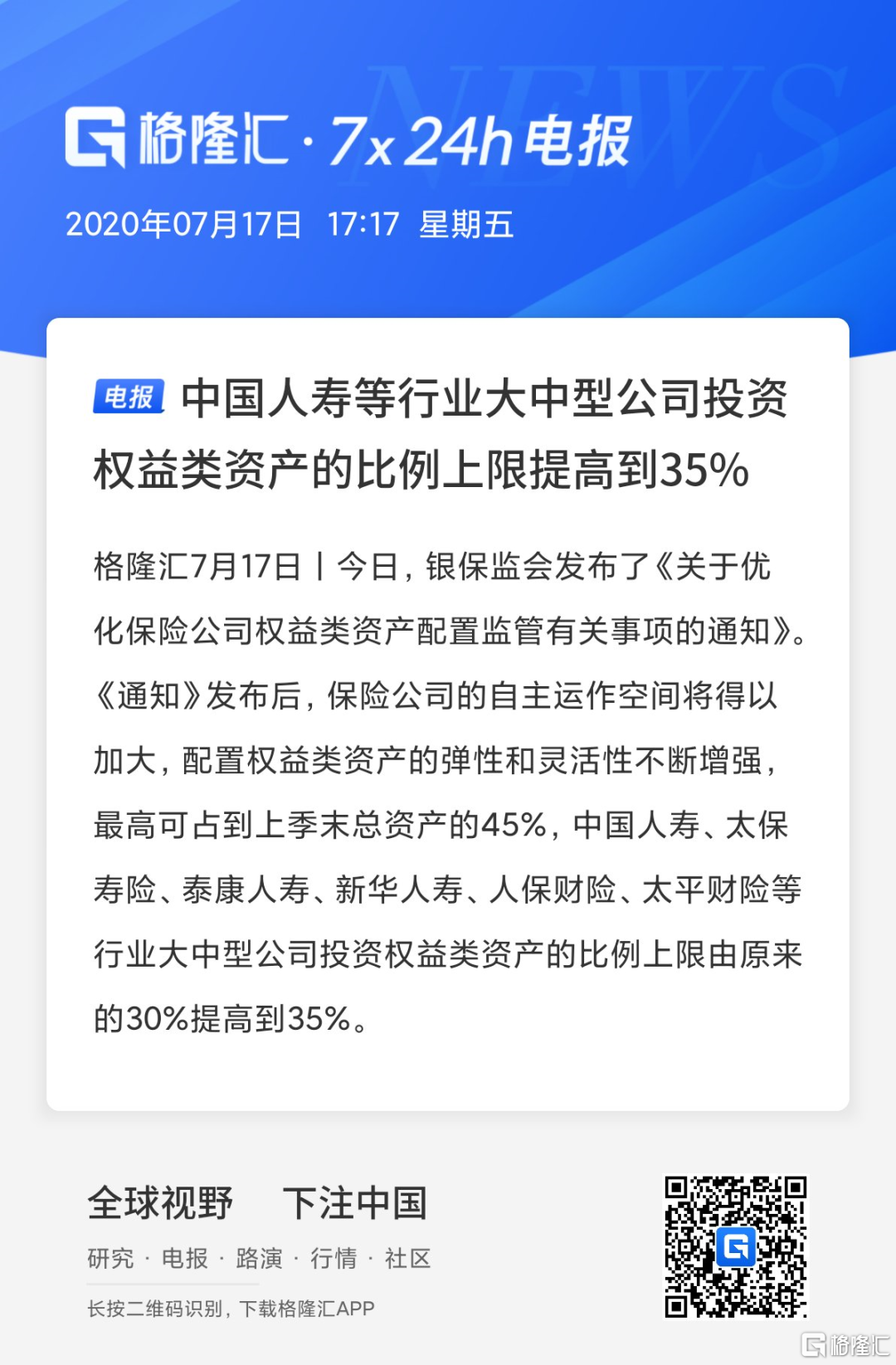

而在7月17日,银保监会宣布保险资金权益类资产配置上限提升至45%,更是为险资入市打好政策基础。

02

保险业有哪些值得投资的标的?

随着我国步入人均万元GDP时代,全民理财的浪潮下居民的理财需求依旧旺盛,同时随着资管新规到期的临近,银行理财净值化将会导致部分风险偏好极低的居民对于“刚兑”属性的年金产品更为青睐,对年金险市场带来业务增量,利于代理人展业。

而且,21年1月1日正式开始实施的新重疾险,各公司将在Q4开门红期间有效借助该“产品换新”契机来盘活人力和获客,带来开门红的较好表现。另外从基数效应,20年受疫情冲击,开门红大幅负增长,为21年的增长提供了保证。

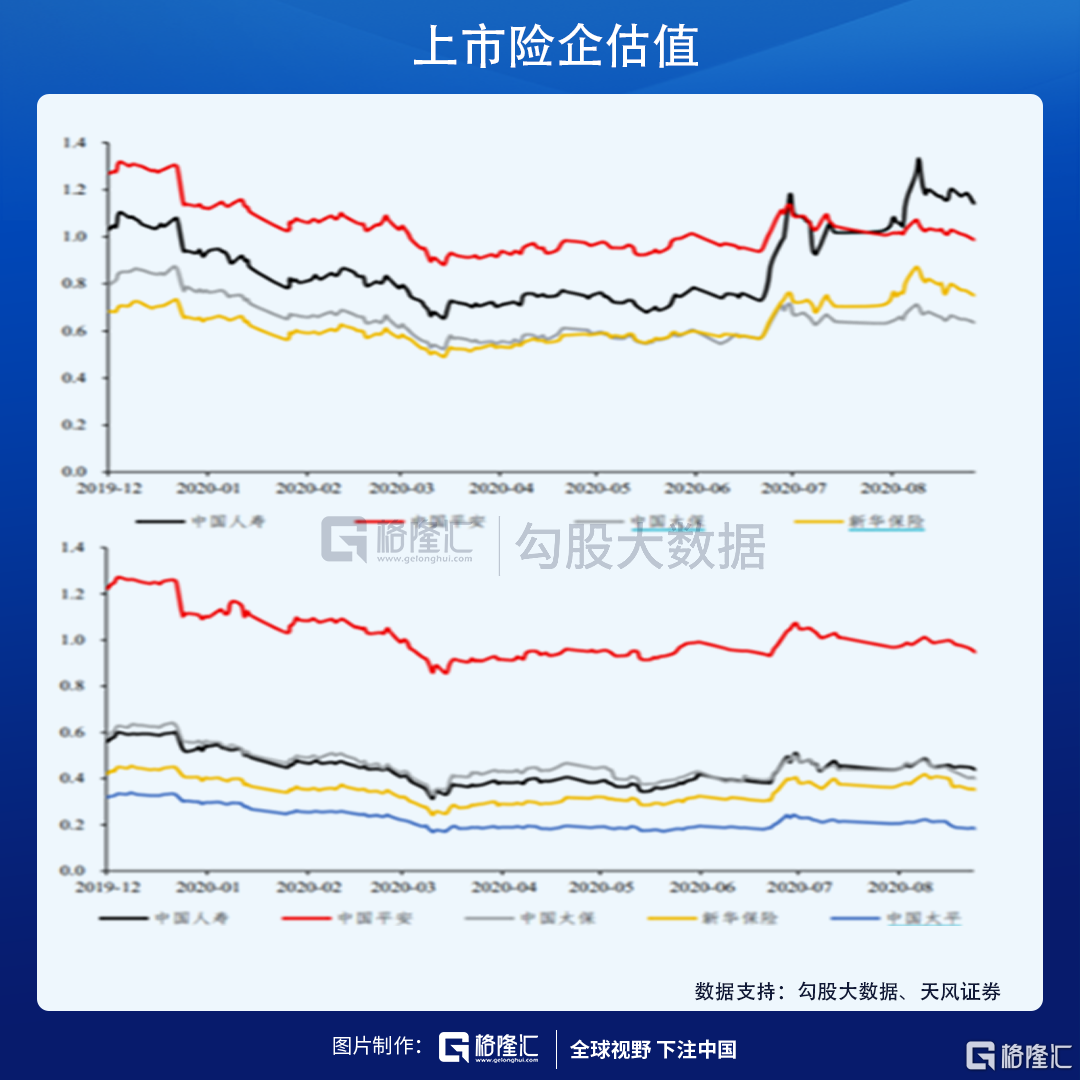

目前上市险企的估值依旧处于较低水平,后续随着保费收入的改善带来的业绩释放,上市险企里优质的企业大概率会迎来“戴维斯双击”行情。

那么哪些险企长期来看具备投资价值呢?

核心标的A:“科技+金融”赋能的龙头险企,寿险和财险业务规模均排名第二,保险业务总规模排名第一

A公司自2018年下半年全面启动寿险改革,当前转型策略逐渐清晰,预计公司转型后将重点以提升“价值投入比”为目标,通过建立线上线下相结合的销售前台提升代理人人均件数,搭建数字化大中台以及升级基本法提升代理人活动率,实现NBV超预期增长。

目前A公司主要的战略是:1)总部层面建立线上线下相结合的销售前台,把握互联网流量优势引流客户,同时设计O2O客户经营工具,助力代理人提升人均件数;2)搭建数字化大中台,在全域范围内建立更为有效的销售作业模式及精细化的活动量管理,提升代理人活动率;3)升级新版基本法,将更多代理人利益倾斜销售一线,重点鼓励队伍留存、举绩和优增,从而提升活动率。

长期来看,A公司依旧是最优秀的保险企业,在未来保险业的大发展中一定是最受益的一个,估值有望比肩友邦保险。

核心标的B:今年保费数据表现险企里第一,代理人规模稳步提升,业绩确定性较强

B公司由于去年保费收入基数低,再叠加很早注重“开门红”,所以今年在疫情的冲击下,保费数据保持较为亮眼的增长。

前8个月保费数据来看,B公司以累计同比高达28.2%,可以说是一骑绝尘。公司代理人数量今年大幅提升至52.6万人,同比增长36.5%,是新保业务贡献的重要力量。

今年该标的A股涨幅已经过大,建议多关注港股。

核心标的C:最大的寿险企业 ,保费数据表现持续亮眼 ,代理人规模稳步提升

C公司是我国最大的寿险企业,在今年疫情的冲击下,由于去年很早就注重开门红,所以前8个月依旧保持了11.2%的较快增长。

该公司权益投资在险企中占比较高,今年达到22%,受到今年权益市场上行的影响,估计全年权益收益会比较乐观。

因该公司A股流通盘较少,所以股价涨幅已经过高,建议关注估值更低的港股。

前往微信,关注“格隆汇研究(ID:glh_tushuocaijing)”,对话框输入"0915",就会收到由格隆汇研究团队整理的内容。谢谢!

格隆汇声明:特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员