作者:张涛

来源:中国金融四十人论坛

本文要点

美联储对已运行近9年的政策框架做了调整,其中的核心内容之一是将原2%通胀目标调整为平均通胀目标。

对于此次政策框架调整能否持续奏效,目前很多人都存疑。但需注意,慎用日本案例来评估美联储新政策框架的效用。

一方面,在讨论日本央行缓解通缩压力失败的案例时,需要全面考虑到当时其正处于贸易全球化提升和全球产业链推进的高涨期,而且日本作为发达国家也加入其中,即产业空洞化和增加海外投资,这些均对其物价水平产生持续的压力,仅仅依靠日本央行的宽松货币政策无法完全对冲这些压力。

另一方面,若用日本案例来直接比照评判美联储新框架的有效性,则需要满足日美所处环境大致相当的前提条件。然而,美联储现在所处环境与日本当年迥然不同。其中最主要的变化,就是发达国家内部产业工人和服务业白领间收入差距的持续扩大,直接导致否认多边贸易的单边主义和保护本国产业的民粹主义抬头,并持续对全球经济一体化进程产生剧烈冲击。

因此,如果美国通过刺激通胀预期来降低实际利率并带动投资,那么美联储新框架帮助美国通胀预期重返正常状态还是有不小的概率。但如果实际投资未能如愿实现持续强劲增长,那么摆在美联储面前的大麻烦并非是“通缩”,而是“滞胀”。

鉴于“三低一平”的趋势变化——“低增长、低利率、低失业率和菲利普斯曲线平坦化”,美联储对已运行近9年的政策框架做了调整,其中的核心内容之一是将原2%通胀目标调整为平均通胀目标(Average Inflation Targeting,AIT)。

此调整背后的政策逻辑变化是:由“过去成为过去”转为“过去不是过去”。

在原有的2%通胀目标框架下,美联储只需关注当前的通胀预期变化,而不用考虑过去。而现有框架则需关注一定时期内的平均通胀水平,即若一定时期通胀持续低于2%,那么美联储会容忍通胀可以在之后的一定时期内超过2%,由此就很大程度上打消了旧框架下市场对利率政策快速变化的顾虑。

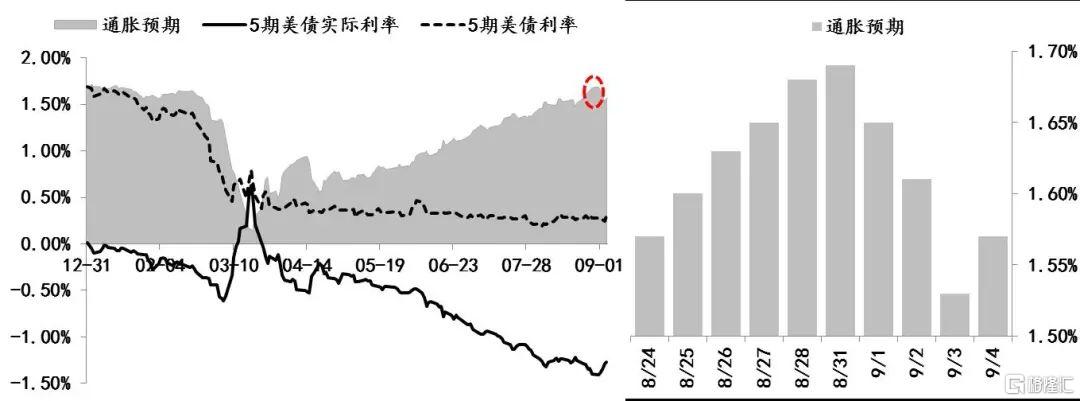

美联储之所以做出如此调整,目的是拟通过直接刺激通胀预期,来降低实际利率预期,进而促进投资和消费。

因为在利率政策空间充裕的时期,美联储本可以通过降低名义利率,来实现此目标(实际利率=名义利率-通胀),但现阶段利率已降至零下限水平,由于受到有效下限的制约,加之美联储已表示不会实施负利率政策,意味着其已经无法继续通过降低名义利率,来降低实际利率,因此只能从通胀预期入手。

图1:美国基准利率、实际通胀及预期变化情况

数据来源:Wind

从框架调整后的市场短期表现而言,市场应该已领会了美联储调整政策框架的意图,在美联储公布政策之后,通胀预期出现了明显上升,由8月26日的1.6%曾一度升至8月31日的1.7%。

图2:新框架公布后美国通胀预期变化情况

数据来源:Wind

数据来源:Wind

慎用日本案例来评估

美联储新政策框架的效用

可是,对于美联储AIT政策框架调整能否持续奏效,目前很多人都存疑。

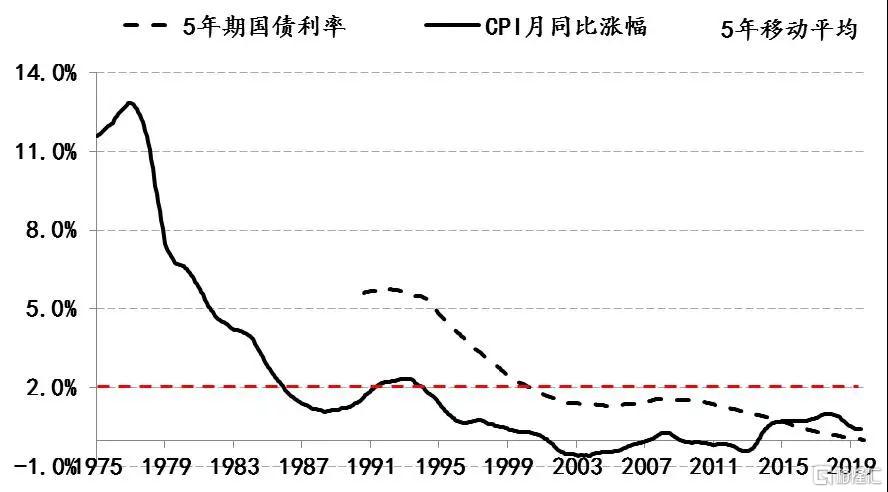

因为,作为典型案例,日本的通胀水平自1995年降至2%下方之后,就始终未能摆脱通缩阴影,即便是在2003-2007年全球经济高速增长期间,以及2008年金融危机后安倍实施了“三支箭”经济刺激政策期间,日本通胀始终也没有回升至2%上方,而且期间日本的中期名义利率已持续降至0附近。

换而言之,虽然日本央行已经是全球最宽松的央行,但并未令日本摆脱通缩压力。日本案例让各界对已深陷利率有效下限困境的美联储摆脱通缩的能力同样存疑。

图3:日本5年期国债利率和通胀情况

数据来源:Wind

但当我们在使用日本案例时,需要全面回顾日本当时所处的经济环境。

上世纪80年末至90年代初,全球格局逐渐由两极转为单极,标志性事件包括“柏林墙被拆”(东西德统一)和苏联解体,美国单极独大的格局得以成型且不断强化,在此变化之后,贸易全球化程度更有条件得到持续提升,期间1996年GATT(关贸总协定)正式被WTO(世贸组织)取代,以及2001年中国的加入,更是起到了积极推进作用。

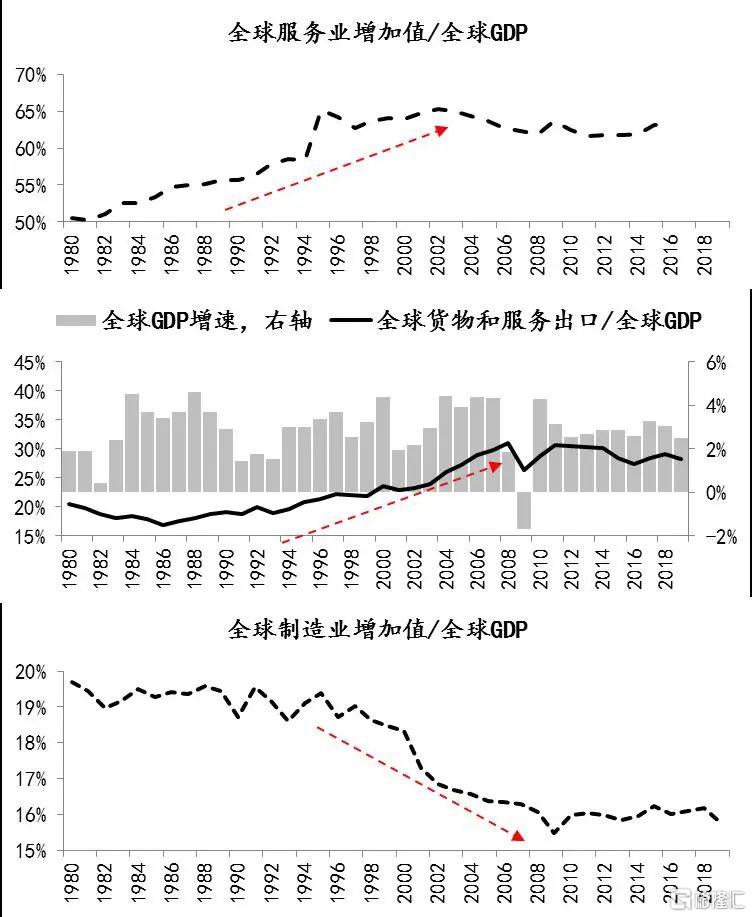

贸易全球化进程最终促成了产业链的全球化,并带动全球经济结构发生了深刻变化。依赖于产业链全球化后的产能释放,包括美国、日本在内的发达国家普遍出现了产业空洞化与服务业占比提升的经济结构趋势性变化。欠发达国家则承接了发达国家外迁出来的制造业产能,并在资源禀赋支撑下(便宜的劳动力和土地,以及较低的环保要求等),通过多边贸易的便利机制,持续给全球提供物美价廉的产品。

因而,客观地说,1995年之后日本之所以持续陷入低通胀困境,与同步出现的全球低成本产能集中释放有着密切关系,即外部输入性通缩因素也是造成日本通胀低迷的重要因素。

从数据表现上看,1995年至2008年期间,全球商品和服务贸易占GDP比重由19%升至31%,同期全球经济增速高达3.3%;期间服务业增加值占GDP明显提升至65%,制造业增加值占GDP比重则降至16%以下。数据变化反映出在贸易全球化程度持续提升的基础上,全球经济进入明显的上升周期。但同时经济增长和贸易全球化在红利分配方面,服务业占比明显高于制造业,而此利益分配格局的变化,也是发达国家资本由本土制造业向全球服务业转移的根本原因。

所以,在讨论日本央行缓解通缩压力失败的案例时,需要全面考虑到当时其正处于贸易全球化提升和全球产业链推进的高涨期,而且日本作为发达国家也加入其中,即产业空洞化和增加海外投资,这些均对其物价水平产生持续的压力,仅仅依靠日本央行的宽松货币政策是无法完全对冲这些压力的。

图4:全球制造业、服务业增加值占比以及贸易全球化情况

数据来源:Wind

数据来源:Wind

新框架下美联储面临风险

并非“通缩”,而是“滞胀”

若用日本案例来直接比照评判美联储新框架有效性,则需要满足日美所处的环境得大致相当的前提条件。

然而,很显然美联储现在所处的环境与日本当年是迥然不同的。其中最主要的变化,就是发达国家内部产业工人和服务业白领间收入差距的持续扩大,直接导致否认多边贸易的单边主义和保护本国产业的民粹主义抬头,并持续对全球经济一体化进程产生剧烈冲击。

与全球化推动经济增长和结构变化同步,贸易全球化和产业链全球化对发达国家制造业产生了深刻影响,包括制造业的就业机会减少,产业工人薪酬增长的停滞等,但由于二次分配机制未能及时跟进,使得同期发达国家服务业赚取的巨额利润不仅始终没有适度转移给产业蓝领,而且两者之间的收入差距还在持续扩大,最典型的例证就是在美国发生的蓝领和白领之间的“两街裂痕”(主街和华尔街),而英国脱欧打破欧洲一体化进程、特朗普当选并强推美国优先单边主义等事件,均也是此变化的后果。对此,克莱因和佩蒂斯直接用“Trade Wars Are Class Wars”作为其新书的书名,即贸易战就是阶级冲突。

新冠疫情爆发后,全球产业链出现的阶段性停摆,进一步让各国开始反思全球化,并不少国家已经采取措施来降低本国经济对全球产业链的依存度,用5月份斯蒂格利茨在《外交杂志》上的话讲,就是各国开始考虑“我们需要在全球化和自力更生之间取得更好的平衡”。

综上,当前全球化进程已明显受阻,全球产业链也开启重塑,多边贸易机制亟待重新协商达成共识,加之美国已经确立制造业回流的战略,这些因素均从大环境上对全球产能产生阶段性抑制作用,这样的环境要件是当年日本所不具备的。

因此,如果美国通过刺激通胀预期来降低实际利率,并带动投资,那么美联储新框架帮助美国通胀预期重返正常状态还是有不小的概率。

但如果实际投资未能如愿实现持续强劲增长,那么摆在美联储面前的大麻烦并非是“通缩”,而是“滞胀”。届时历史可能会重现,上世纪70年代在全球产能结构和全球化进程受阻时,全球出现的“大滞胀”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员