今年以来,中国资本市场正面临着重大变化,机遇和挑战并存。

A股注册制改革落地,长期慢牛的一致性预期正逐步得到确立。港股更持续吸引中概股回归,其新推出的恒生科技指数,也有望持续吸引以“科技创新”为主题的新经济公司来港上市融资。总体而言,资本市场的枢纽性功能得到逐步增强,“大换血”正当其时,聚集新动力和淘汰落后者,其实每天都在同步上演。

老牌上市公司研祥智能私有化方案审议在即,每股1.5港元要约价是否吸引?

在此大背景下,港股私有化事件也时有发生。今年以来,中国粮油控股、利丰、会德丰、海尔电器等知名的老牌上市公司,纷纷提请了私有化方案或最终成功从联交所退市。近日,亦有一老牌上市公司即将召开股东大会审议私有化方案,引起了我们的关注。而这家公司就是2003年成功在香港联交所敲钟上市的研祥智能。

据公司官网介绍,1993年在深圳创立的研祥智能,通过以创新为核心的快速发展,创立了全部自主知识产权和自主品牌“EVOC”的特种计算机产品,现已发展成为集研究、开发、制造、销售和系统整合于一体的高科技企业。

首先来简单回顾一下大股东提出的私有化提议,研祥智能曾于6月22日公布H股私有化计划的公告,公司的控股股东研祥高科技控股集团有限公司作为要约人,作出自愿有条件现金收购要约(“H股要约“),以每股H股股份现金1.50港元(“要约价“)收购全部已发行H股。所对应的私有化市值约18.5亿港元。

站在公司基本面去客观评价,我们似乎看到了,那个曾一度成为国产替代及自主自控先锋的研祥智能,如今竟因行业狭窄及竞争力不足而显露出经营的疲态,在研祥智能所公布的中期业绩公告也能窥探出一二,公司在上半年录得净亏损1632.9万元人民币,相比于去年同期实现纯利2008.3万元人民币,中期确认了由盈转亏的事实,中期营收更同比下滑了21.5%。

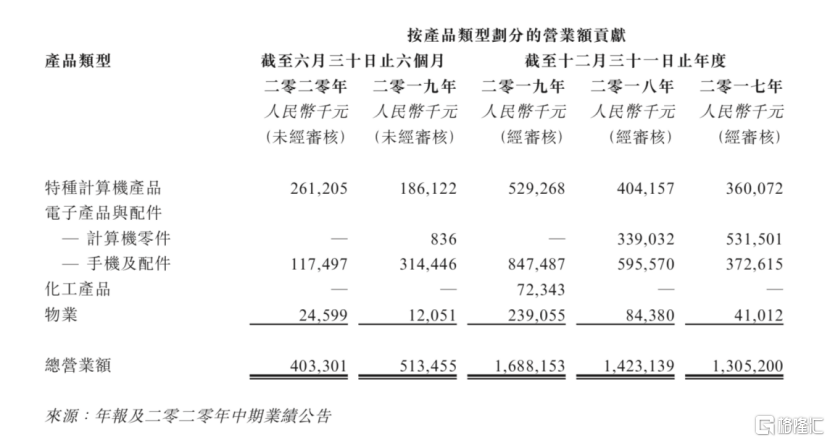

从分部业务层面去理解,或许就会明白了公司谋划私有化的大部分原因。据中期业绩公告所示,若按照产品类型来划分,可把公司的业务收入分为特种计算机产品、电子产品与配件、化工产品,以及物业等。

正如公司所寄发的综合文件公告中所述,公司的特种计算机产品正面临不确定上升的局面,上半年受到疫情影响,国内客户的业务订单减少、生产及经营活动暂停或放缓,自动化需求也发生了较大幅度的减少,整体来看,特种计算器市场陷入了低迷或非景气阶段,从中长期的发展角度来看,由于大国博弈产生的影响,对于国外芯片(IC)的可获得性,以及由此产生的原材料价格上涨风险亦有所加剧,这些关键的方面对公司产品的持续生产和技术创新或会构成较大不确定性,未来业务发展的阻力增大,对成长性空间预期要大打折扣。特种计算机产品的生产与销售是公司的主营业务,预期长期承压与行业不景气周期延续,或将持续构成对整体营收的负面影响。

在其他的业务来看,电子产品与配件,特别是手机及配件业务是近年来公司所承接的收入占比较大的业务,但把这个生产或销售规模放在整个手机行业来量度,便可发现,规模不足是该业务缺乏长期竞争力的主要原因,因此在行业需求削减的时候,一般会遭到下游品牌厂商的率先砍单。上半年,其电子产品与配件产生的收入,则同比大幅下滑了接近63%。公司的化工产品业务,只在2019年下半年录得一次成功的订单,并非持续性经营业务,因此基本可以忽略。

而公司的物业业务,虽然能持续为公司带来收入,但公司本身并不专注在物业销售行业,在该行业发展并没有明显优势,这么多年来也没有发展出领先的房地产品牌,其待售物业只是在昆山、无锡的偏远位置,所对应的物业价值有限,另外,在公告中也有所提及的关键点是,公司大部分物业租约预期将于今年或明年到期,我们预期新签合约的租金或会跟随整体商业物业租金下降的大趋势和大环境所影响。

进一步翻看研祥智能最新公布的财务报表,我们也发现了较大的有息负债规模,约30.1亿,远超公司所持16.6亿的现金规模。我们认为,较大规模的带息负债,会带来较大的财务费用或成本,导致利润规模遭到侵蚀,而其账上也显示了一定规模的待开发物业,因此仍需持续投入和消耗现金来进行开发,且物业租约到期及续约租金下降预期仍未反映到最新的资产负债表上,加上较低的ROE水平,我们判断,大股东提出私有化方案,实际上是“全盘”买下了这样一个基本面一般的摊子,考虑到公司大部分资产为商业物业资产,若进一步参考港股的商业地产公司,其PB一般处于1倍以下,以成功实现私有化的商业地产龙头会德丰为例,其私有化退市时的PB仍不足0.5倍,因此,1.5港元要约价基本是按每股净资产给予折价,这一出价逻辑是合理的,对于大股东来说,是不存在“趁便宜”拿下公司的可能性。

要约价出价的估值高于同业可比公司,覆盖近五年与两年价格波动区间的60%和100%

对于持有研祥智能的独立投资者来说,每股要约价1.5港元,其所对应的溢价水平,均较上年以来港股市场所公布的私有化方案报价的均值(或中位数)水平都要高得多,无论是较私有化公告前一天的溢价水平,还是较公告前30个交易日、60个交易日均值的溢价水平,研祥智能私有化方案提出的1.5港元要约价所对应溢价水平,具备显著的相对比较优势。就自身股价波动区间的比较而言,这个要约价基本上完全覆盖了两年来公司股价的波动范围,拉长至五年时间考察,可覆盖长周期价格波动区间的60%。

在专业财务估值和对比的角度,每股要约价1.5港元所对应的研祥智能最新一期业绩更新后的PE估值约为6.3倍,较电子行业可比公司的市盈率平均值及中位数均高出54.8%,另外也较物业开发及投资行业可比公司的市账率平均值及中位数分别高出23.0%和64.1%。因此,从相对估值的角度来看,研祥智能私有化方案所提出的要约价,反而对持有研祥智能的独立投资者来说是相对宽松而有利的。结合溢价水平和市场状况来评价,大股东所给出的条件已经是相当不错。

面对长期交易的流动性不足,平台融资功能丧失及经营环境不确定性提升,提出私有化方案的大股东的主要目的或许正如其在公告中所述,为了公司长远的发展,可更加灵活地作出投资及业务配置的决策,而不用把须要满足投资者预期的短期回报因素放在较前位置,私有化退市之后也更利于整合大股东与公司的业务,更可节省了相关的维持上市地位的开支和成本。

站在投资者角度,在要约价相对较高的情况下,接受(或同意)私有化方案而选择换回现金去进行再投资的抉择,在不确定持续提升及公司前景暂不明朗的当前,未尝不是一个明智的选择。我们认为,研祥智能的私有化方案,无论对大股东还是对独立投资者来说,都是相对公平而合理的,让方案顺利审议通过无疑是一个双赢的结局。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员