来源:国泰君安证券研究

A股半年报收官。

截止9月2日,Wind数据显示,除暴风集团(300431)及千山退(300216)外,A股其余3973家公司的上半年财务数据已全部出炉。

上半年A股上市公司营收和净利润同比双降,透露出疫情影响仍在延续,但相对一季度而言,整体降幅收窄,亦显示出经济复苏正在有序进行。

暖意渐浓之中,我们从国泰君安策略团队刚刚发布的半年报复盘报告中抽取出部分内容,带大家在复盘A股上半年成绩单的基础上,解码下半年市场投资的四大关键词。

01

盈利增速回正

中小创表现亮眼

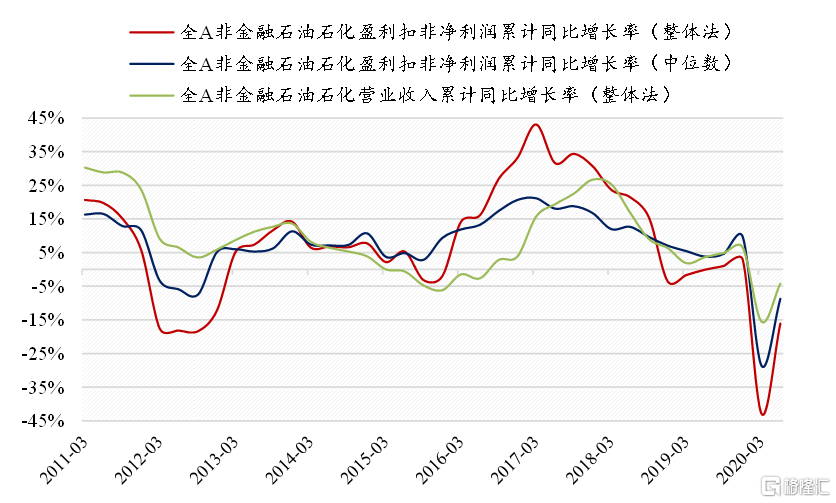

2020上半年,上市公司盈利迅速修复,全A Q2净利润同比增长4.4%,增速显著回升。

▼ 全A 2020Q2净利润

(整体法)同比增长4.4%

数据来源:Wind,国泰君安证券研究

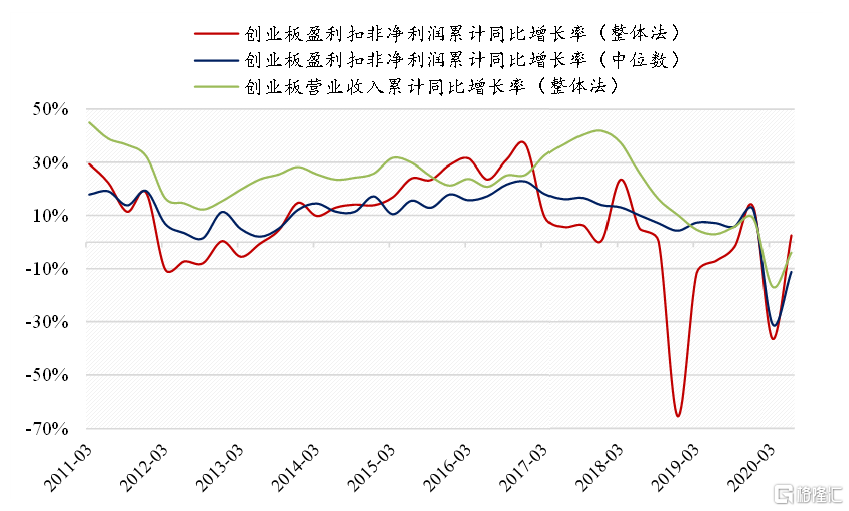

结构上看中小板、创业板表现突出,Q2盈利增长约三成。

▼ 中小板2020Q2净利润

(整体法)同比增长27%

数据来源:Wind,国泰君安证券研究

▼ 创业板2020Q2净利润

(整体法)同比增长31%

数据来源:Wind,国泰君安证券研究

从风格板块上来看,2020年第二季度,科技和消费表现较好,中游周期回暖明显。

周期板块净利润下降35%;

消费板块增长17%;

科技板块增长23%;

防御板块下降13%。

接下来我们分板块进行分析。

02

周期板块净利-35%

有色、建材、机械表现较好

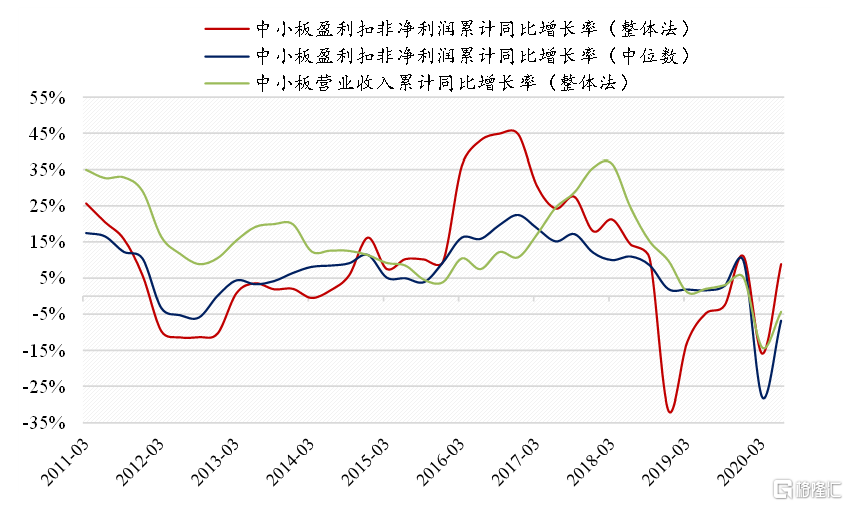

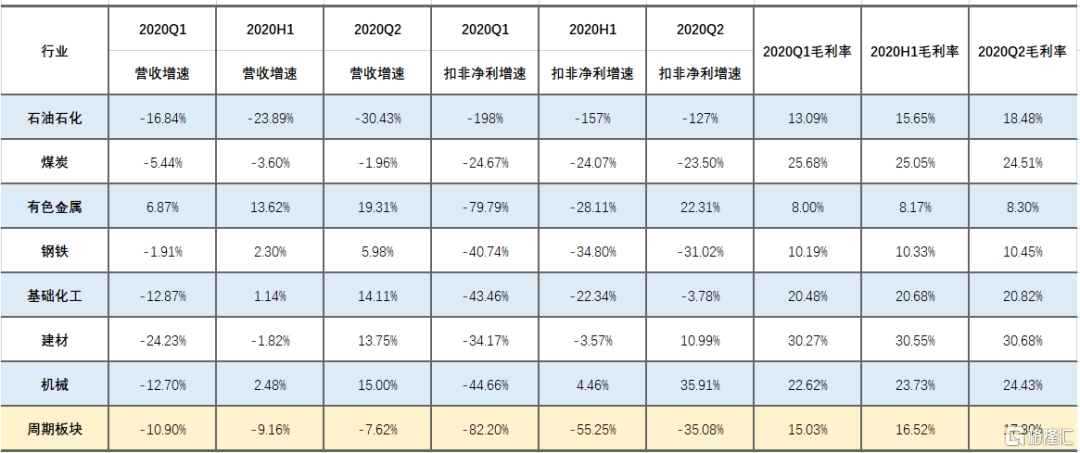

我们将石油石化、煤炭、有色金属、钢铁、基础化工、建材、机械等产品价格或销量受宏观经济影响较大的行业归为周期板块。

▼ 周期板块2020Q2

净利润下降35%

数据来源:Wind,国泰君安证券研究

【营收】

2020年上半年周期板块营业收入同比(整体法)下降9.2%,2020Q2下降7.6%。

【净利】

周期板块2020年上半年扣非净利润同比下滑55%,2020Q2下降35%。周期板块2020Q2毛利率较Q1提高2.8个百分点,盈利能力明显提升。

【行业】

分行业看,20Q2机械、有色、建材行业盈利增速相对较高,石油石化、钢铁、煤炭行业盈利下滑较多。

【Q3展望】

中游周期品受建筑业支撑,Q2盈利修复较快,随着PPI上行,Q3周期行业盈利有望继续较快修复。

周期板块中,中游周期品修复Q2盈利修复较快,一方面建筑业需求回升明显,另一方面从行业特征看,水泥无库存,工程机械作为投资品Q1需求挪到Q2集中释放。

展望未来,建筑业景气度仍较高,建筑产业链的基本金属、钢铁等库存下行较快,PPI将上行,周期板块盈利有望继续快速修复。

03

消费板块净利+17%

农业、医药、汽车表现较好

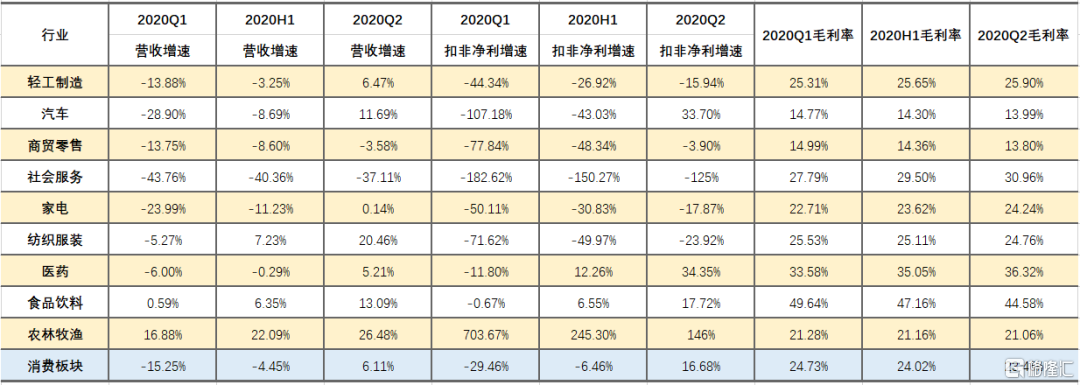

我们将食品饮料、家电、汽车、轻工制造、纺织服装、商贸零售、医药、餐饮旅游、农林牧渔等产品需求与终端消费景气度相关性较高的行业归为消费板块。

▼ 消费板块2020Q2

净利润增长17%

数据来源:Wind,国泰君安证券研究

【营收】

2020年上半年消费板块营业收入同比(整体法)下降4.5%,2020Q2增长6.1%。

【净利】

消费板块2020年上半年扣非净利润同比下降6.5%,2020Q2增长17%。消费板块2020Q2毛利率较Q1下降1.3个百分点,盈利能力有所下行。

【行业】

分行业看,20Q2农林牧渔、医药、汽车行业盈利增速相对较高,社会服务、纺织服装、家电行业盈利下滑较多。

【Q3展望】

Q2可选修复,必选稳健,Q3可选消费行业有望继续改善。

消费板块因疫情影响不同显著分化,Q2受疫情正面影响为主的医药、食品盈利继续较快增长,同时受疫情冲击较大的轻工、零售、家电等行业盈利显著回升。

往后看,汽车、家电、家居等具有长期属性的可选消费承接上半年被抑制的需求,向上弹性更大,门诊量的恢复将使业绩受损的部分医药子行业盈利修复,社服等受影响很大的板块也将见到拐点。

04

科技板块净利+23%

通信、电子、电新表现较好

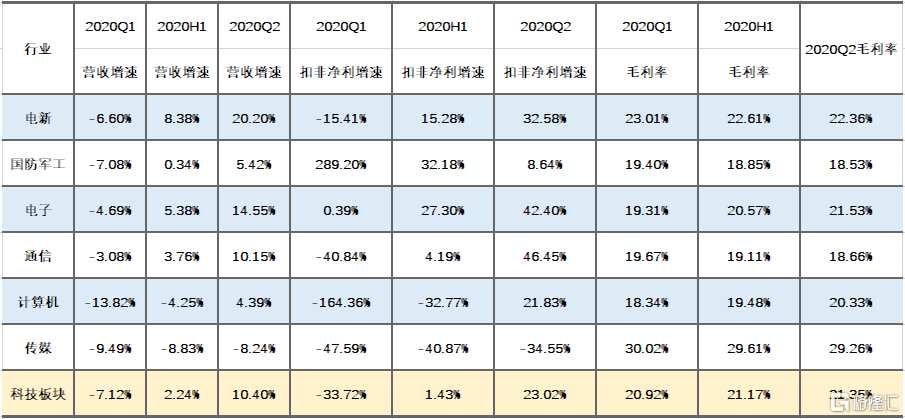

我们将电子、通信、计算机、传媒、电力设备、国防军工等产品具有较高技术含量的行业归为科技板块。

▼ 科技板块2020Q2

净利润增长23%

数据来源:Wind,国泰君安证券研究

【营收】

2020年上半年科技板块营业收入同比(整体法)增长2.2%,2020Q2增长10%。

【净利】

科技板块2020年上半年扣非净利润同比增长1.4%,2020Q2增长23%。科技板块2020Q2毛利率与Q1变化不大。

【行业】

分行业看,20Q2通信、电子、电新行业盈利增速相对较高,传媒、军工、计算机行业增速较低。

【Q3展望】

Q2全球化程度较强的行业盈利增速较好,To G属性的行业指数较低,Q3 To G属性的行业盈利将较快恢复。

消费电子、光伏、新能源车等高成长行业Q2盈利恢复明显,5G和风电受政策影响盈利增速也较高,而受到招标影响的To G类计算机公司盈利恢复较慢,传媒中游戏和影视仍分化。

展望未来,由于计算机行业下半年占比较高且招标和项目进度恢复较快,盈利将显著改善。光伏、消费电子、新能源汽车的高景气仍可持续。

05

防御板块净利-13%

非银、公用、建筑表现较好

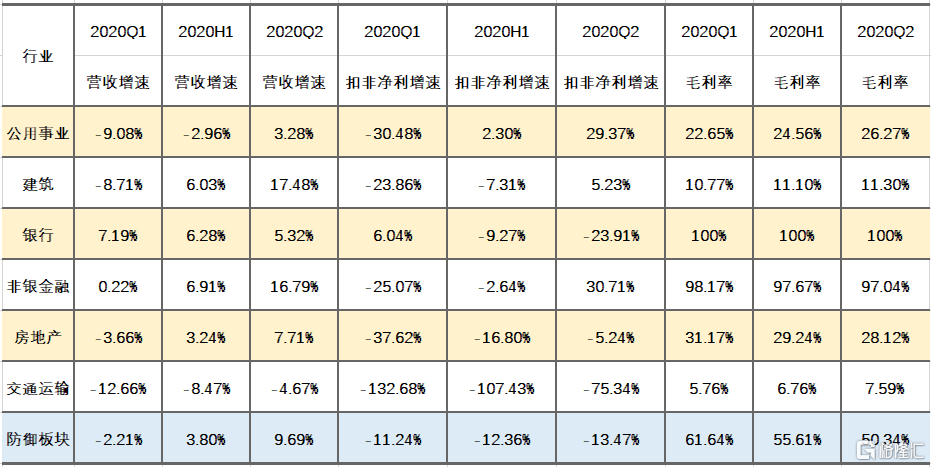

我们将银行、非银金融、房地产、建筑、交通运输、公用事业等盈利受宏观经济影响小或有较强的平滑盈利能力的行业归为防御板块。

▼ 防御板块2020Q2

净利润下降13%

数据来源:Wind,国泰君安证券研究

【营收】

2020年上半年防御板块营业收入同比(整体法)增长3.8%,2020Q2增长9.7%。

【净利】

防御板块2020年上半年扣非净利润同比下降12%,2020Q2下降13%。防御板块2020Q2毛利率较Q1下降11个百分点。

【行业】

分行业看,20Q1银行、建筑、非银金融行业盈利增速相对较高,交运、房地产、公用事业行业盈利下滑较多。

【Q3展望】

Q2防御板块分化显著,Q3银行预期底已经形成,交运缓慢恢复,建筑、公用良好表现将持续。

Q2银行受处置不良贷款影响,报表承压,交运中航运景气,航空低迷,火电受益于煤价下跌盈利弹性较大。

展望未来,银行报表压力仍大但预期已经充分,非银景气将提升,火电高盈利有望持续,航空仍缓慢复苏,建筑受基建和地产投资支撑盈利增速将提升。

06

四大配置关键词

随着经济复苏,A股盈利能力将有望启动新一轮上行。展望后市,我们总结了四大配置关键词,供投资者参考。

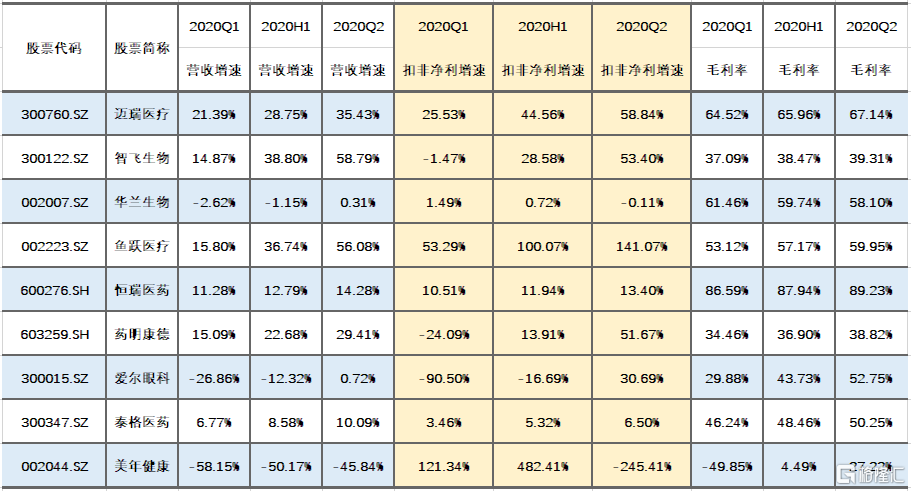

# 医药:后疫情时代医疗服务或相对占优

医药作为疫情直接相关的行业,疫情期间抗疫概念股盈利居前。

2020Q2疫情相关度较低的服务性医疗股营收与扣非净利润增速斜率陡峭,毛利率一致回升,在海外疫情得到控制+抗疫概念股盈利预期充分的前提下,Q3医疗服务或相对占优。

▼ 后疫情时代医疗服务或相对占优

数据来源:Wind,国泰君安证券研究

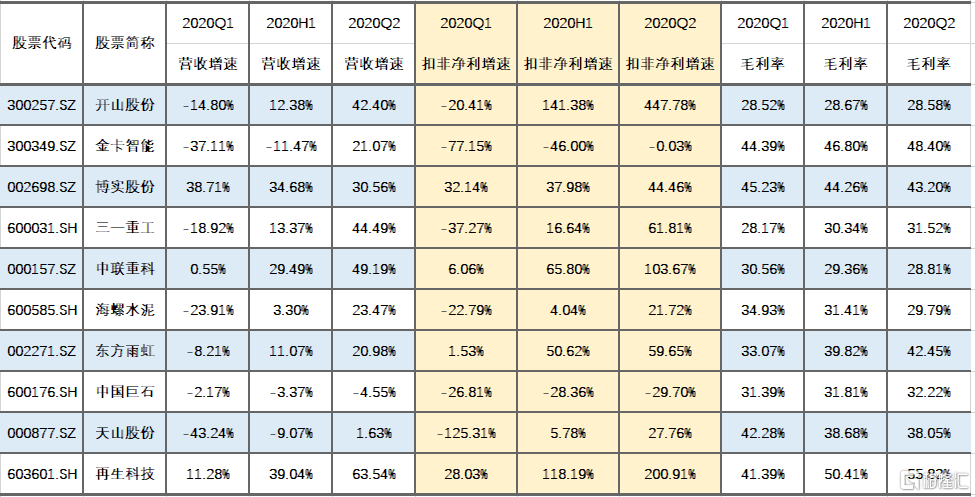

# 周期:顺周期复苏强劲,后续关注弹性品种

顺周期复苏强劲,典型顺周期行业机械、建材中的龙头股扣非净利润增速喜人,7月末以来顺周期板块的低估值品种出现轮动行情,表明市场对复苏的预期已初步认可,认知的分歧逐步缩小。

我们认为顺周期板块的强势有望维持至10月,且大概率演化为弹性品种优先。

▼ 顺周期复苏强劲

后续关注弹性品种

数据来源:Wind,国泰君安证券研究

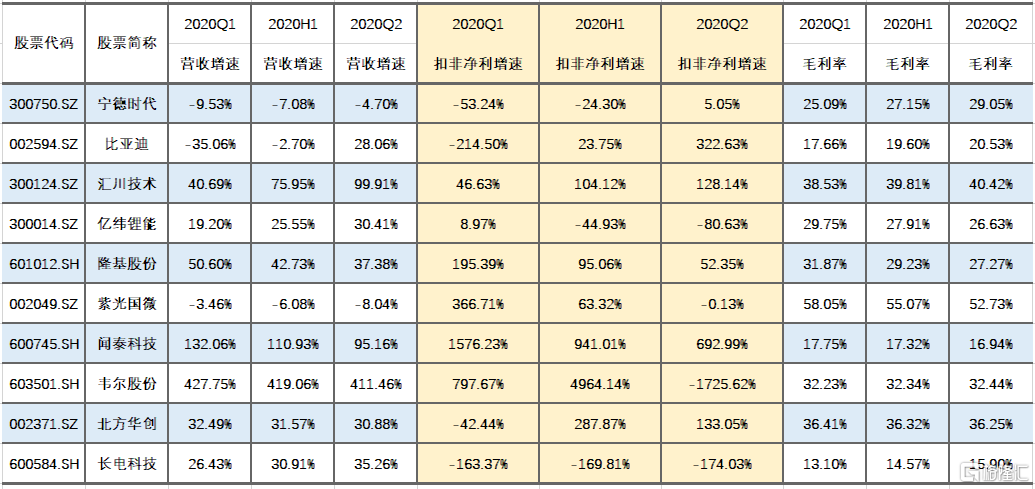

# 新经济:新能源汽车、半导体调整蓄势,业绩有望逐季改善

就Q2业绩而言,作为新经济动能的新能源、新能源汽车、半导体整体处于调整蓄势状态,但不同方向后续基本面的演绎差异较大。

我们认为,在阶段性经济复苏初期,盈利修复先后是布局新经济动能的关键。

以新能源汽车为例,PB-ROE特征最接近周期和消费属性,且20Q3起盈利有望逐季改善,逢跌可布局,而纯成长属性的半导体盈利兑现仍需观测。

▼ 新经济动能调整蓄势

新能源汽车业绩有望逐季改善

数据来源:Wind,国泰君安证券研究

# 地产后周期:基本面向好趋势明确,龙头改善持续性强

Q2地产后周期基本面环比向好趋势明确。

家电方面大小家电、厨电、黑电均可观察到收入与利润单季环比增速超10%级别的改善,线下需求稳定恢复,大企业对线上线下流量切换进行充分调整,未来龙头改善的持续性强。

家具方面二季度线下转化加快,被抑制的家具购置意愿逐步释放,零售市场接单逐步恢复至疫情前水平,而工程业务上,精装开盘量降幅继续收窄,疫情对该渠道的影响是改变节奏但无碍趋势。

▼ 地产后周期基本面环比向好趋势明确

龙头改善持续性强

数据来源:Wind,国泰君安证券研究

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员