作者 | 尖兵

数据支持 | 勾股大数据

来源 | 格隆汇研究(ID:glh_tushuocaijing)

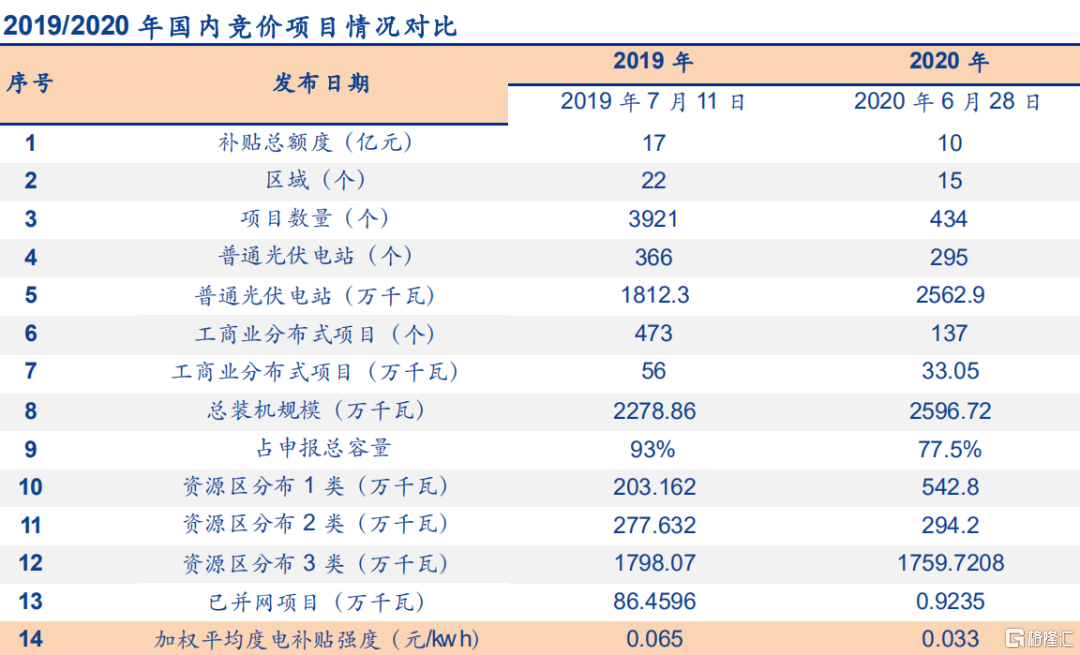

2020年6月28日,国家能源局公布2020年光伏竞价项目结果,竞价总规模达到25.96GW,同比增长14%,超出市场预期。

资料来源:安信证券

01

当前时点为何要再次关注光伏板块?

①光伏平价上网落实在即

从度电补贴来看,今年竞价项目加权平均度电补贴强度约为0.033元/千瓦时,相比2019年的0.065元/千瓦时大幅下降,单个项目最低补贴强度仅为0.0001元/千瓦时,光伏对补贴的依赖程度已大幅下降。

因此,目前来看光伏平价项目已具备可观收益率,进一步为后续光伏装机需求保持稳步增长奠定基础。

②行业供给偏紧:海外产能出清,国内格局优化,价格触底反弹

海外OCI关闭韩国5.2万吨多晶硅产能,韩华停产1.4万吨产能,同时瓦克也计划关闭美国5万吨多晶硅产能;国内产能方面,硅料行业C5格局渐稳固,2019年底国内在产多晶硅企业数量减少至13家,前5企业产能占提升至76.8%,行业综合成本优势明显有望提升。

③疫情逐步消散,全球装机量提升,光伏行业景气上行

从国内装机量来看,今年装机量有望达到45GW,同比增长50%,今年Q4由于竞价项目集中释放需求迎来高峰,有望成为史上最旺季度,预计装机21-22GW。

海外层面,根据最新的数据,疫情导致的最黑暗的时刻正在过去,出口市场,欧洲占比进一步扩大为40%,同比提升12个pcts,成为最大的出口区域;美国时隔两年后,也再次进入前十市场,前五个月,我们对美国出口3.1亿美金,同比增长20倍以上。以欧美为代表的传统光伏市场需求,正在强势复苏。

而光伏板块7月份领涨市场,但是8月前半月都在进行调整,现在的位置也并不高。

02

机构看好哪些领域?

我们整理了各大券商及机构对于光伏产业链相关受益标的情况:

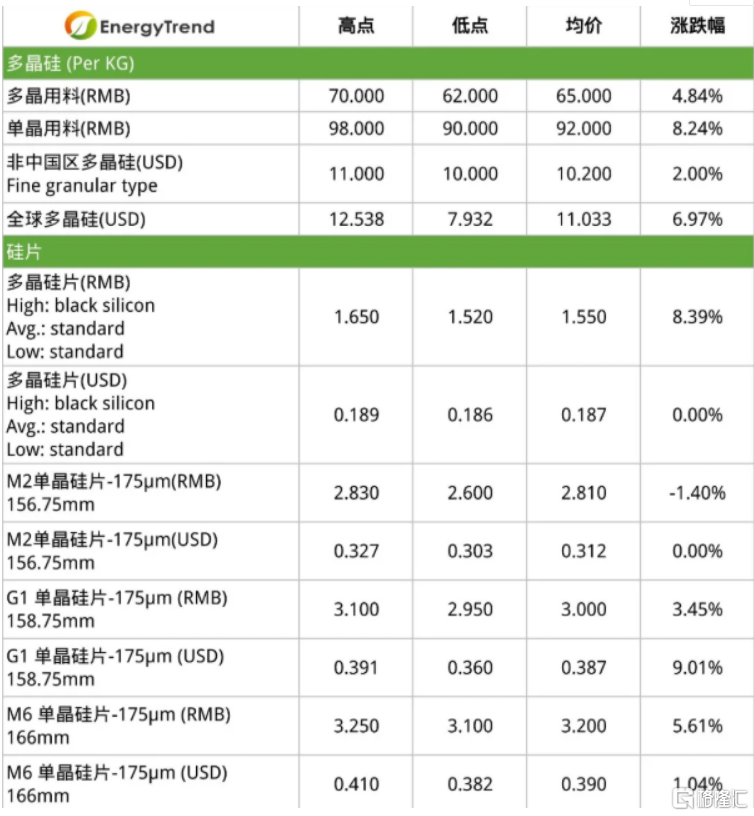

截止到8.19日光伏产业链细分领域价格

资料来源:SolarBe

1、硅料:涨价周期开启,龙头盈利弹性大

受到近期同行生产事故等因素影响,硅料价格在过去一个月快速上行,目前单晶用料最高达到98元/千克,多晶硅70元/千克。叠加未来15个月基本没有新产能的投放,硅料价格预期仍然十分强劲。

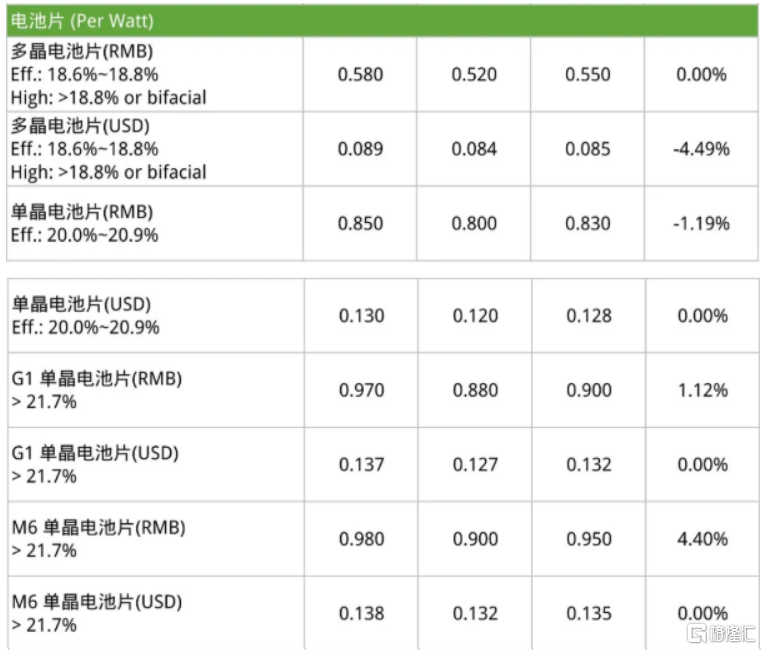

2、电池片:行业龙头发布涨价通知

电池片的价格将环比出现大幅的上涨,其中158.75/166尺寸的单晶PERC电池价格由0.8元/W上调至0.89元/W,上调幅度约11.3%。

3、组件:受上游硅料、硅片、电池涨价影响及下游需求旺盛

近日组件招标价也实现企稳回升。京能位于青海海南州某100MW光伏项目组件招标开标,报价在1.48元/W-1.56元/W之间,中标均价达到1.523元/W,重回1.5元/W以上。4月份开始,中广核、中核集团、大唐集团、国电投集团、华能集团、三峡新能源均开展了组件的采购。

针对上述3个环节,核心标的如下:

核心标的A:硅料、电池片双料龙头(基金持仓家数:192,占比10.9%;私募:1,占比:1.7%;社保:2,占比:1.6%;保险:1,占比:2.4%)

上半年公司高纯晶硅持续满负荷生产,产能利用率达116%,其中单晶料占比达90.86%。上半年公司实现高纯晶硅销量4.50万吨,同比增长97.04%,增速迅猛。

公司在建的乐山二期和保山一期项目合计超过8万吨产能预计将于2021年建成投产,有望进一步扩大公司高纯晶硅的竞争优势。

公司17/18/19年营收分别为260.89亿元、275.35亿元、375.55亿元,同比+24.92%、+5.53%、+36.39%,归母净利润同比+96.35%、+0.51%、+30.51%。

2020年上半年公司实现营业收入187.39亿元,同比上升16.21%;实现归母净利10.10亿元,同比降低30.35%。

核心标的B:单晶硅片龙头企业(基金持仓家数:361,占比:14.8%)

公司两次上调硅片价格,且硅料库存较为充足,可有效对冲成本上涨影响。硅片环节市场竞争格局及盈利能力最优,龙头公司形成寡头垄断局面,有望充分享受行业发展红利。

2013-2019年,公司营收年化复合增速达到42.72%;归母净利润年化复合增

速达到75.8%。

核心标的C:全球单晶PERC电池龙头(基金持仓家数:8,占比:3.2%)

公司是行业内最纯的PERC龙头公司,2019年PERC产能9.2GW,预计2020年公司PERC产能达到22GW,位居行业第二。定增25亿元资金扩产研发。

公司17/18/19年营收同比-77.06%、+241.24%、+47.74%,归母净利润同比+211.89%、-73.76%、+69.61%。

4、光伏玻璃:双玻组件渗透率有望快速提升

相比传统单玻组件,双面双玻组件在正面直接照射的太阳光和背面接收的太阳反射光下,都能进行发电。双玻组件质保期长达30年,普通组件25年,全生命周期内双玻组件的发电量比普通组件高出25%左右,从LCOE角度性价比更高。

预计双玻组件对光伏玻璃的需求量相比单玻组件可提高约49%。

核心标的D:光伏玻璃龙头

公司20-21年计划新增6条日熔量为1,000吨的生产线,其中广西首条生产线已于2020年6月底开始试运行,20/21年底熔化量将达到3115/4226千吨每年,同比增长25%/37%,公司的产能规模优势将继续保持;同时,自有原材料超白硅砂矿将于2020年9月在广西投产,临近2条光伏玻璃产线,有利于进一步降低原材料成本。

公司17/18/19年营收同比+58.2%、-19.14%、+18.4%,归母净利润同比+18.31%、-20.28%、+34.73%。

公司发布2020年半年报,上半年实现营业收入46.23亿港元,同比增长16%;实现净利14亿港元,同比增长48%。

核心标的E:全球第二大光伏玻璃生产商(基金持仓家数:27,占比:2.5;社保:1,占比:1.6%;QFII:1,占比:2.4%)

2020年第一季度,公司光伏玻璃业务毛利率为39%,创历史新高,2020年上半年,公司光伏玻璃毛利率进一步提升至40.05%。

已建立了稳定的销售渠道,与一大批全球知名光伏组件厂商建立了长期合作关系,如隆基股份、晶科能源、韩华集团、东方日升等等。

公司17/18/19年营收同比+0.81%、+2.42%、+56.89%,归母净利润同比-29.3%、-4.5%、+76.09%。

2020年上半年,公司实现营业收入24.96亿元,同比增长22.69%。实现归属于上市公司股东的净利润4.61亿元,同比增长76.27%;扣非后净利润4.52亿元,同比增长91.79%。

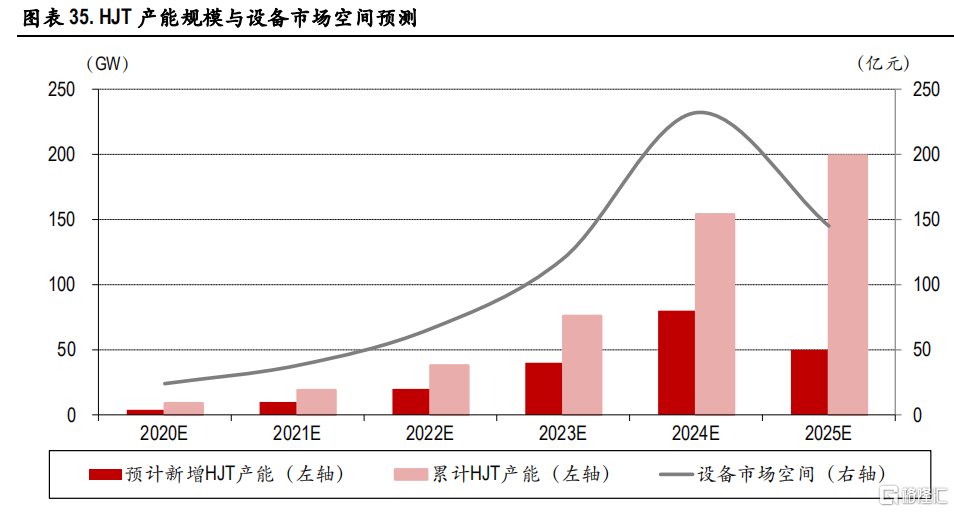

5、HJT异质结电池:国产设备降本助推产业化提速

HJT电池兼具高转换效率与短工艺流程,HJT设备国产化带来的降本有望推动产线投资回收期快速下降,加速HJT电池的产业化进度。

2020-2025年HJT设备需求空间有望超过600亿元,率先布局的设备企业有望享受产业化初期较高的订单弹性。

资料来源:中银证券

核心标的F:业务转型,光伏打开成长空间(基金持仓家数:22,占比:3.6%)

大手笔布局HJT电池与全球技术领先的异质结电池厂商拟共同建设总规模10GW的异质结电池生产线项目,产能投产、达产后提供充分利润。

公司17/18/19年营收同比-16.73%、-6.79%、-1.27%,归母净利润同比+23.92%、-46.97%、+432.8%。

核心标的G:电池片设备龙头(基金持仓家数:58,占比:16.9%)

公司聚焦光伏电池片设备领域,是目前国内唯一一家具备PERC整线供应能力的企业,竞争优势明显。与爱康合作创建全球首条GW级异质结电池线,提供整线设备标志捷佳异质结技术的领先地位。

公司17/18/19年营收同比+49.51%、+20.11%、+69.3%,归母净利润同比+115.11%、+20.53%、+24.73%。

具体标的已整理好,请大家点击“在看”,并进入公众号,在对话框里发送“光伏板块”这四个字,就会收到由格隆汇研究团队整理的内容。谢谢!

前往微信,关注“格隆汇研究(ID:glh_tushuocaijing)”,即可获取“光伏板块”详解。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员