来源:杰晶维基

导读:早在2007年,马拉松资本就提出了一个观点:互联网公司建立竞争优势时,可以接受没有短期盈利。当时在马拉松资本的组合中,只有两家互联网公司:亚马逊和Priceline。回头看,这两家公司正是全球过去10年表现最好的公司(注:Priceline后来改名Booking)。此外,马拉松资本也介绍了半导体的投资周期,在当下的时代,能给我们许多有意思的参考。

互联网公司投资建立竞争优势时可以接受没有短期盈利

八年前,未来看起来已属于互联网公司,投资任何名字看似与互联网有一丝关联的公司都可能让本金在数月内翻倍。那时,我们无法证明其中任何一家公司的估值,或者找出一家我们有信心可以在几年之后升值的公司。所以,马拉松资本的全球投资组合规避了所有互联网公司。尽管我们组合里的一些领头羊只经营线上生意。其中两个更是互联网泡沫中的佼佼者,亚马逊和Priceline,考虑到这些公司那时的盈利性不足现在的零头,为什么我们会买入呢?

首先,这些公司在建立可持续的竞争优势。策略就是用优惠的价格和互联网科技的规模使消费者获益。公司认识到通过短期经营薄利来争取市场龙头地位,可以最大化长期收益。

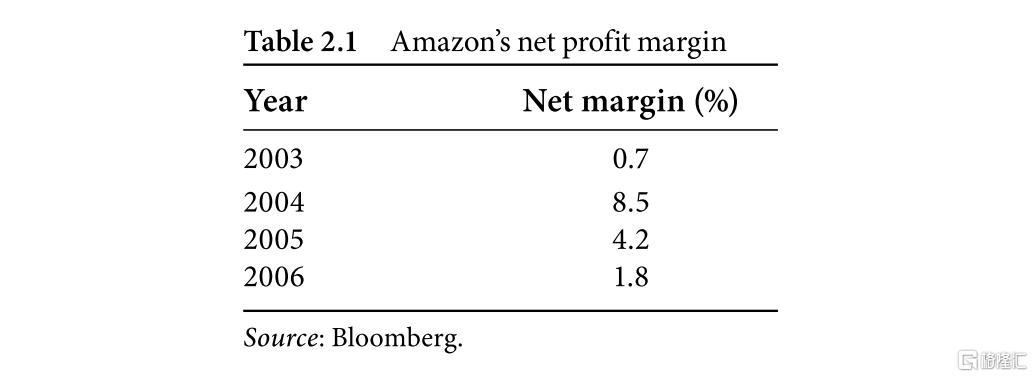

最知名的例子要数亚马逊,它已经远不是最初的在线折扣书店。亚马逊的股票价值被不断质疑,部分原因是互联网泡沫时期价格膨胀留下的遗毒,但最近更多因为公司利润率大幅的震荡。利润率的变化源于亚马逊希望不断扩张,可新的项目,如提供计算服务的亚马逊云和帮助第三方卖家处理存货订单的亚马逊物流,需要巨大前期投资,并需要时间才能发展成一个可盈利的业务。这些投资在财务报表中当作费用处理,使公司近年的利润率剧烈波动(如下所示)。

表 2.1 亚马逊的净利润率

当华尔街因为亚马逊利润率的下跌感到焦虑,而不思考投资的长期收益,股价也随之从60美元跌至40美元。现在利润率出现复苏迹象,而且收入也在以每年35%的速度上涨。股价也想比2007年初几乎翻倍。亚马逊的历史表现让我们对公司的目标充满信心,尽管公司市值已经是收入的2.3倍,但绝非高估。

Priceline在互联网泡沫破裂时大跌,最高974美元跌至最低7美元。公司一直经营一个无差别的“客户自我定价”系统,直到2005年与Booking合并后公司战略转为发展欧洲的旅店代理业务。至今大概32000家旅店在平台上注册;在欧洲,随着互联网使用的普及,超过十万家旅店变为潜在目标,Booking非常有优势获得更大的旅店预定市场。经营平台只需要很小的费用,公司已经产生良好的现金流用来回购股票。Priceline的管理层有可能搞砸欧洲的发展机遇,但他们足够聪明认识到这是一个能够产生多余现金流而使公司价值在3到5年内大幅增长的机会。

简单通过薄利最大化长期收益的发展策略并不新颖,沃尔玛是最成功的例子。一些公司有意识把这过去的模型应用在新出现的互联网媒介上也不让人惊讶。这种策略显著降低了商业风险(通过减少竞争)并同时提高长期收益(通过相似的增长)。互联网技术帮助这些公司保证竞争优势,投资者也终将获得回报。

优质时期(2011年8月)

我们的投资组合已侧重优质并具有可持续行业壁垒的公司

一些刺耳的评论质疑美国和欧洲公司如今的利润增长是否能够持续。然而,作为自下而上的投资者,我们更关心影响单独公司而非总体市场盈利的资本周期。我们一直关注可能提高股权收益的因素,尤其是:(1)寡头出现在迄今极度竞争并且低收益的市场;(2)与高大并且上升的行业壁垒伴随的商业模型发生进化;(3)管理层表现鼓励这些趋势的行为。

即使总体上欧洲公司的盈利下降,我们投资组合内的公司应该可以抵抗这趋势。因为这些年,马拉松资本的欧洲投资组合已经渐渐向优质并具有出众行业壁垒的公司倾斜。

我们详细地讨论了所谓的代理商业模型,包括医疗器械和建筑设备(锁,电子和水管配件等)。本质上,这些公司依靠代理销售产品(医生,水管工和锁匠等),顾客因为缺少信息,必须依赖于代理提供的建议,并购买会给厂商和代理带来高利润的产品。这类公司大概占马拉松资本10%的投资,在2011年有平均27%的股本回报率,比欧洲非金融公司的平均值高出11%。最近对名牌公司的投资也有所增加 - 如啤酒股,联合利华和瑞典火柴 - 这类公司现在占投资组合的9%,平均股本回报率48%。

近些年,另一类在我们投资中权重不断增加的商业模型是提供订阅服务,具有类似年金收入的公司。除了也具有订阅般收入的电信公司,这类公司现在占我们欧洲投资组合的12%并估计提供42%的股本回报率。他们共同的主题是顾客的长期承诺和续期的惯性。这些因素和常常由订阅服务增加而出现的规模经济相结合,可以打造更显著的商业壁垒和可持续的高回报率。

当服务费用只占客户消费很小一部分时,以上描述会更加准确,就像一些我们投资的公司,包括Rightmove,Capita和一些信息数据公司。Rightmove是英国地产挂牌网站,广为地产搜索用户所喜爱,享受着赢家通吃的网络效应。公司向地产中介每个营业处收取一笔订阅费,价格远小于花费在效果更差的打印广告。当我们2011年3月第一次见到这个公司时,已经收到本年65%的订阅费,20%收入也即将在5月到账。而今年价格还增长了16%。

在透析治疗领域,费森尤斯医疗(FMC)在美国有34%的市场份额,从商业保险公司获取显著利润,但透析占商业保险公司总支出不足2%。与商业保险公司在各州单独谈判,可以限制保险公司的议价能力,而且更多保险公司会签署内嵌涨价计划的多年协议。Capita是英国商业外包公司,在寿险和养老金市场已逐渐与地方和中央政府签订了一份基本的多年协议。通过依靠客户数量分摊费用建立竞争优势,帮助客户节约开支,也渐渐提高了公司的利润率。

在数据信息领域,投资组合中如Experian,Reed Elsevier,Wolters Kluwer和Informa,对客户的价值在于特殊领域内提供整套的数据。因此即使在经济萧条时,客户也很难考虑取消订阅。虽然Experian的数据收集服务与总体的信用市场表现相关,但在金融危机期间依然保持适度的增长。

以上三类公司大概占马拉松欧洲投资组合的31%。在此加上具有高回报医药和电信公司(虽然他们的可持续性存疑),就大概达到资产组合的40%(如除去金融公司,几乎占50%)。这些公司的平均股本回报率是39%,是非金融公司平均值的2.4倍。

虽然组内公司们对经济周期敏感性各具差异,毫无疑问一些商业模型表现更持久,但是这些高股本回报的商业模型更可能在可选消费的领域内表现突出,尤其是面对欧洲孱弱的内部消费。其他更有周期性的投资更为面向全球增长,尤其是新兴市场,比西方成熟经济体更具希望前景。这一向优质公司的转变,提高了马拉松欧洲投资组合对于应对整体公司利润是否会因周期或结构原因而下降这一难题的容错率。

逃离半导体周期(2013年2月)

细分的半导体公司已经逃离行业资本周期的破坏

基于摩尔定律,在过去30年半导体行业实现了长期大幅度的性能增长,极大造福了生产力和整个经济水平。可不幸的是投资人并没有获得多好。自1994年诞生,费城半导体指数表现弱于纳斯达克200点左右,而且波动率更大。

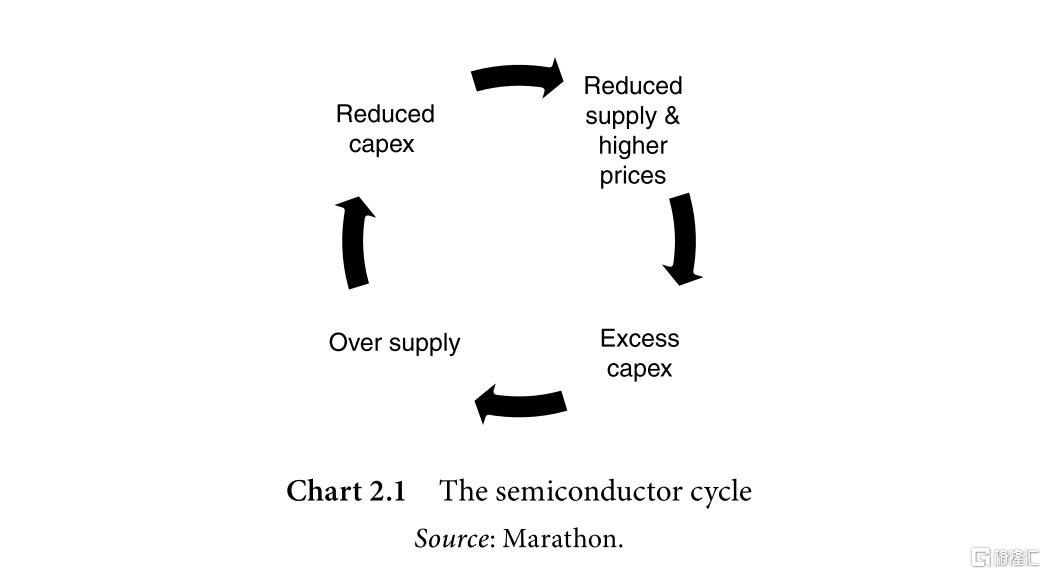

不良表现的原因不是什么秘密。科技领域没有其他行业比半导体更易被周期性的繁荣和毁灭影响。好时候,价格上涨,公司增加产能,新竞争者出现,普遍来自于亚洲各地(1970年代的日本,1980年代的韩国,1990年代中期的台湾,和最近的中国)。过量资本在周期顶峰的涌入导致了可怜的行业回报率。

尽管半导体商业史为资本周期提供了经典案例,有些在细分市场上的公司依然为股东创造出卓越的长期收益。其中两个是我们最近在美国投资组合中买入的:坐落于马萨诸塞Norwood的Analog Devices,和总部位于加利佛尼亚Milpitas的Linear Technology。

Chart 2.1 半导体周期

半导体是电子系统器材的基础元件。模拟半导体代表大概15%的半导体市场,其余是数字半导体。模拟半导体的功能是连接真实世界和电子世界 - 监控,放大和转化如温度,声音和压力现象,终端市场包括手持电话(比如声音的数字化),汽车(比如安全气囊的碰撞感应),和工业体系(比如自动机器的温感装置)。而相对数字半导体只有纯粹的二进制代码。

在低回报高风险的半导体领域,细分的模拟领域是出名的例外。比如,Analog Devices多年产生高利润率,甚至在外部环境不佳时依然保持稳定利润。在2000和2012年间,公司毛利率和经营利润率平均60%和25%。取得令人佩服收益时也只需较低的资本密集度。自2000年,Analog Devices的平均资本投资收入比是6%,已在最近5年下降至4%。如此低的资本需求使自由现金流转化率保持在很高的水平,平均超过净收入的100%。

Linear Technology展示出更强的经济性。自本世纪初,它就享有平均76%的毛利率和50%上下的净利率。资本支出收入比徘徊在5%左右,现金转化率高于100%。除了强健的利润率,两公司过去都经历了由科技全面渗透进人们日常生活带动的强劲增长。自1990年,Analog Devices收入的年化复合增长率为8%,Liear为14%。

这些公司是如何创造这么高的收益率,这种程度的收益率是否可持续?答案在于理解行业的供给侧 - 特殊的生产流程,市场结构,竞争动态和定价权,一起构成了资本周期分析的本质。首先考虑模拟电路的机制。相较于电子世界,真实世界更为复杂和多样,去捕捉信息的产品设计也需要更复杂多样。这意味着模拟电路产品更有区分度,公司的知识产权(无论实体还是人力资本)也更重要。

因为工程师的才能随着经验而深化,人力资本尤其难以复制。相比于科学训练,设计过程更充满尝试和失败,而更少依赖计算机的模型和模拟。想成为模拟电路设计专家需要数年的努力,在Analog Devices工程师们平均任期是20年。这构成了重要的行业壁垒。而且,每个模拟公司的处理科技非常不同(数字公司则采用更统一的处理方式)。

因此,工程师也很难在被其他模拟公司招募后保持原有的生产力。新工程师的供给也被模拟领域所限 - 新毕业生更倾向于追求数字半导体的职业路线。因为数字半导体的学习曲线相对平缓,经验不那么重要。结果是,世界上对模拟半导体的研究能力在未来也会像过去一样继续受限。

这些因素 - 具有区分度的产品和公司特有的知识产权 - 减少了市场的可竞争性。这些战略优势结合模拟比数字半导体更为多样的终端市场,更广阔的数以千计产品,和较少的平均用量。这样的市场特征让新公司难以有效竞争。长期定价权会更稳固,公司市场地位也更稳定。尽管市场相对分散 - 最大的五家公司占有大概50%市场 - 但在各个细分市场上更为集中。比如,Analog Devices在数据转化领域占有超过40%的市场份额。

模拟半导体芯片在产品中的重要性(比如,安全气囊的碰撞感应)也让定价权更为稳固,虽然芯片的费用之占材料非常小的一部分。Linear Technology产品的平均售价低于2美元。所以竞争更在于质量而非价格。而且一旦芯片设计进入应用 - 原始设备制造商往往和模拟公司合作,制造商去更换芯片非常不值,因为全部生产流程都要修改。高昂的转换成本提高了在产品周期内(通常十年或更久)的定价权并在某种程度上变为循环收入。

最后也是最重要的,模拟产品的生产工艺不像大多数科技元件那样标准化,因此不会因为摩尔定律的军备竞赛而容易过时。在Analog Devices,超过三分之一的收入来自十年前就有的产品。这保护了这一行业免受给数字半导体行业带来浩劫的资本周期的破坏力。因此有非常好的原因去相信这些公司实现的高回报率在未来也可持续。

我们也有信心管理层会用未来盈余的现金流造福于股权投资人。过去,这些行业的增长多来自内生,而多余的现金用来返还给股东。这在科技行业是非常了不起的举动,因为行业里充满战略投资的诱惑,通常会损害股东的利益。我们期望两家公司具有长期服务精神的管理层可以继续谨慎地配置资本,Analog Devices和Linear Technology现在都有5%的自由现金流收益率。如果长期现金流按历史水平增长,我们的预期年化收益率是小两位数。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员