作者 | 苍之涛

数据支持 | 勾股大数据

这周斗鱼和虎牙都出了财报,业绩都大超市场预期。同时,腾讯分别向斗鱼和虎牙发出了合并邀约。从此,游戏直播进入了下一阶段的竞争。

直播行业发展迅速,从2013年之前的萌芽期,到2013-2017期增长爆发期,再到如今的成熟期,直播人口红利已经逐渐消退,用户增长速度也在进一步放缓。

经历2016年"千播大战"后,大部分平台被消灭。在游戏直播这个领域,斗鱼和虎牙成功地活了下来,并瓜分了大部分的市场份额。

2016年"千播大战"

从2019年开始,游戏直播进入了新的竞争格局。虽然最近两年没有新的独立游戏平台崛起,但其他泛娱乐平台纷纷入局这个赛道。比如在线视频的哔哩哔哩,西瓜视频、短视频的快手;泛娱乐直播赛道的酷狗直播、Now直播等。

来源:艾瑞

直播的下半场,竞争依旧十分激烈,虽然斗鱼和虎牙增长很快,而且实现可观的盈利,但新的入局者力量却不容小觑,这给斗鱼和虎牙合并更多的动力。

01

斗鱼和虎牙已经很赚钱

很多人对直播平台的印象还停留"千播大战"的时代,潜意识地认为游戏直播就是烧钱的玩意。

自2019年行业进入成熟期后,游戏直播的赚钱能力变得越来越强。斗鱼和虎牙最近的财报业绩都表明,游戏直播也能很赚钱。

两家龙头企业二季度业绩:

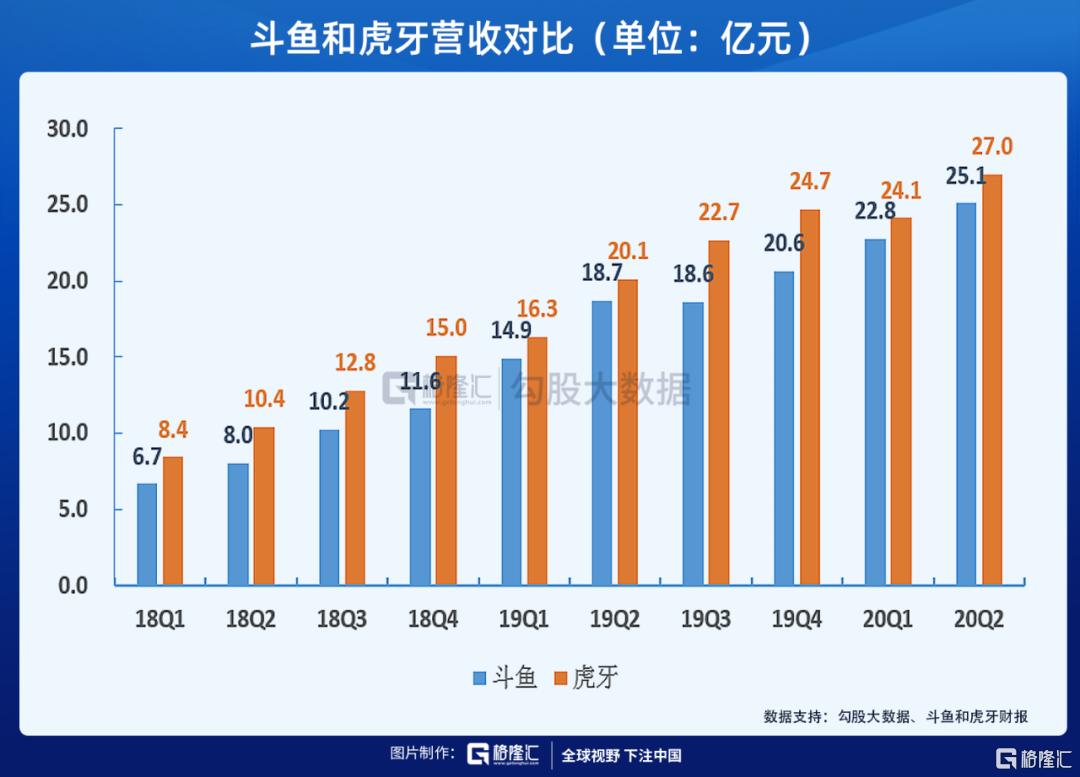

虎牙Q2营收27亿元,同比增长34%,2019年收入83.7亿,同比增长80%。

斗鱼Q2营收25.1亿元,同比增长34%,2019年收入72.8亿元,同比增长99.3%。

虽然两家直播平台2020年上半年营收依旧保持较高的增长率,但相比2019年的增速是有所下滑的,这也跟规模有关。

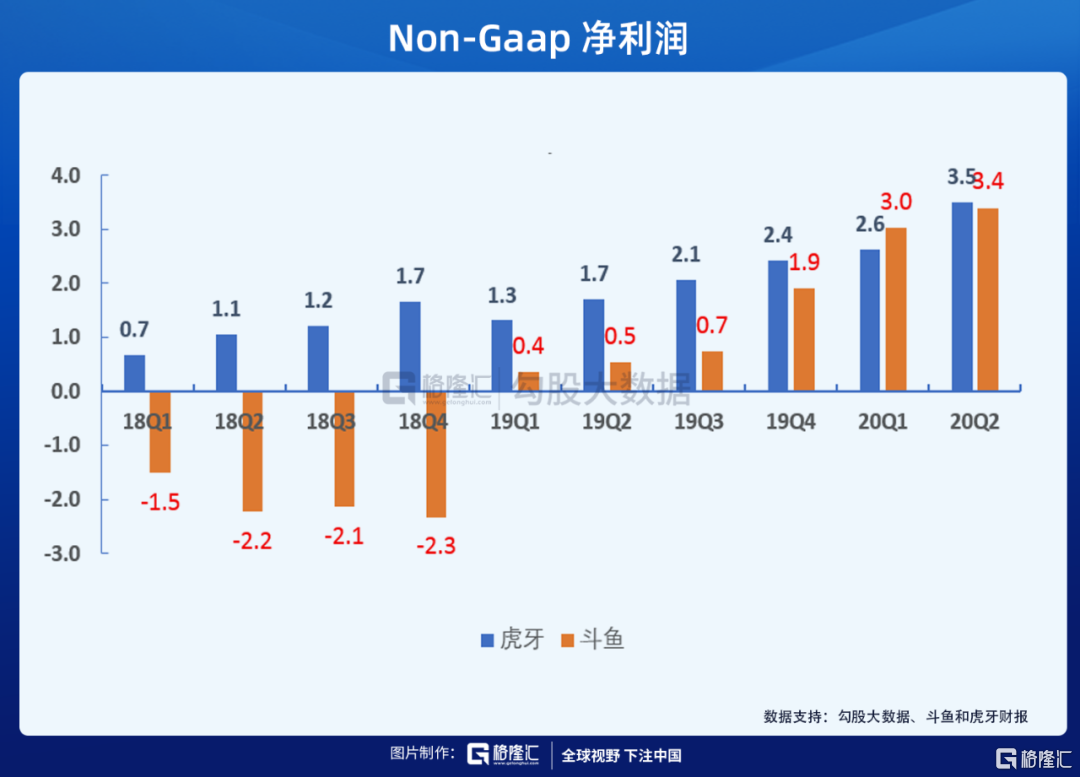

在盈利绝对值上,斗鱼只用了一年时间就实现了从严重亏损到盈利的华丽转身。二季度Non-GAAP净利润高达3.4亿元。虎牙Q2Non-GAAP净利润也创下了上市以来的新高3.5亿元,在利润绝对值上两家公司不相上下。

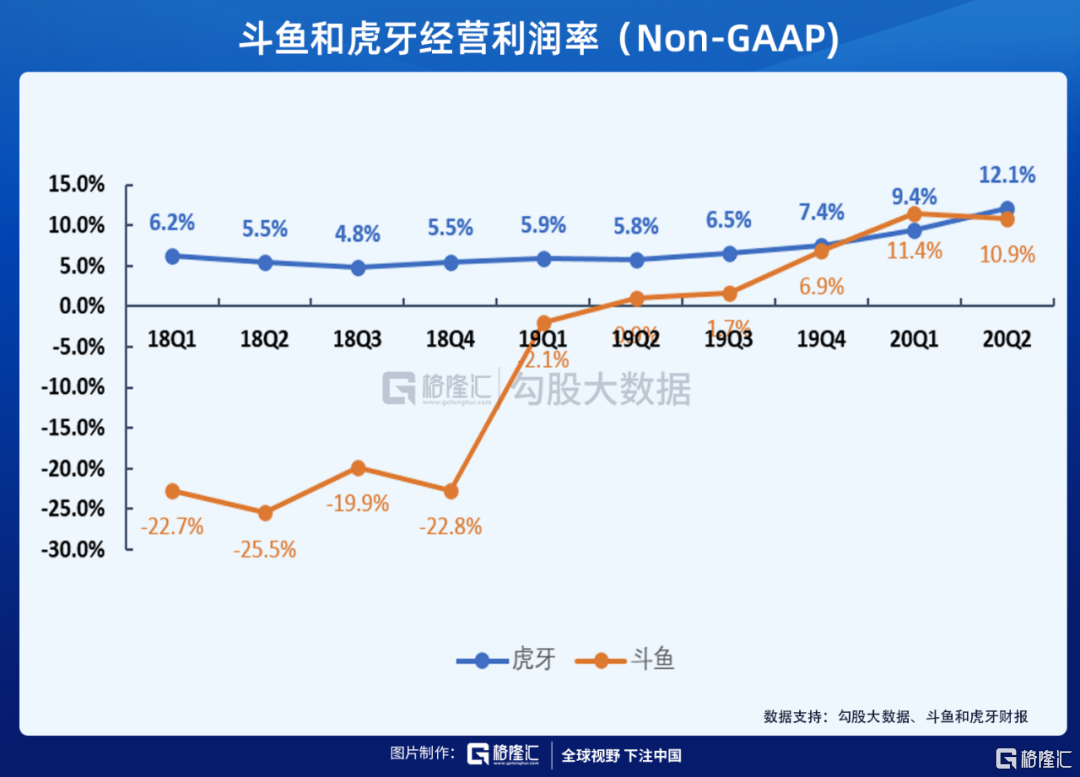

在运营利润率上,虎牙营业利润率稳步上升,二季度达到上市后新高的12.1%,斗鱼则在上市后经营能力大幅提升,二季度经营利润率达到10.9%。

这是一个什么概念?

12%的运营利润率,对于很多生意模式来说,都是一个非常不错的数字。加上斗鱼和虎牙目前的增长速度,以及在行业的半垄断地位,每年利润增长20%-30%应该没有问题。

那为什么还要合并呢?

02

游戏直播的市场规模有多大?

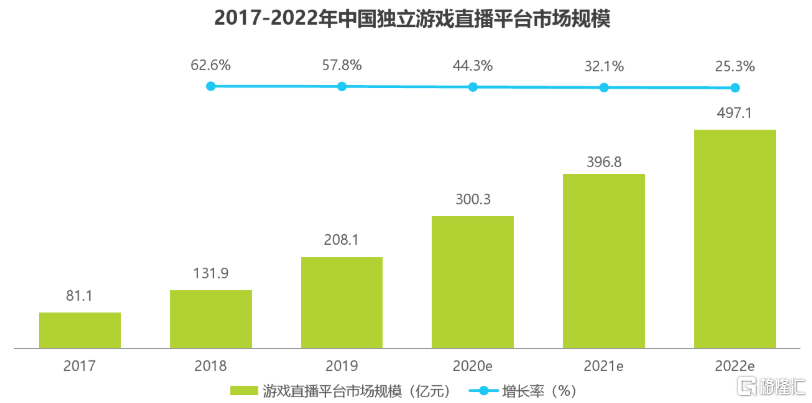

根据艾瑞的报告显示,2019年中国独立游戏直播平台市场规模达到208亿元,预计在2022年这个规模将达到497亿元,未来三年化收益率达到34%。

来源:艾瑞

整个游戏直播行业仍然处于高速增长的状态,增长速度甚至快于电商,广告等传统互联网变现模式,成为了互联网重要的变现模式之一。就斗鱼和虎牙两家公司就吃掉了大概四分三的市场份额。

那么游戏直播平台的商业模式究竟是什么,他们到底怎么赚钱?

游戏直播绝大部分收入来自于礼物打赏,观众购买道具,绑定了微信支付或支付宝,然后向主播打赏,主播和平台分成,这是现在和未来直播平台最大的盈利方式。

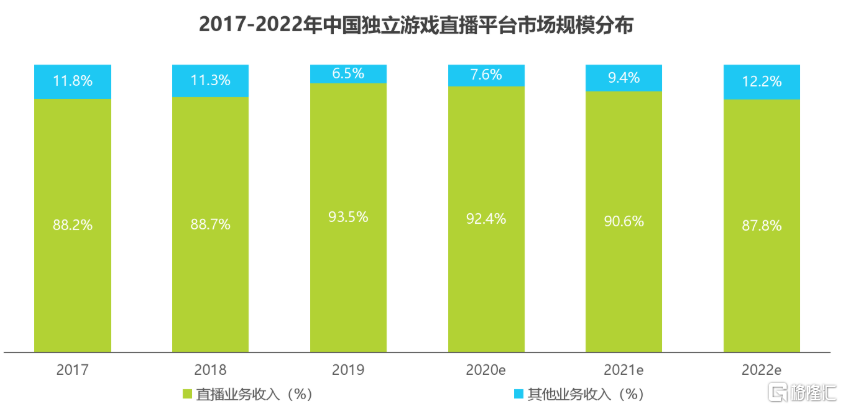

其他变现方式包括广告和游戏分发,但这只占非常小的一部分。根据艾瑞数据显示,2019年直播业务收入占比高达93.5%。

由此可见,传统的游戏直播平台变现方式十分单一。

来源:艾瑞

礼物打赏的商业化程度取决于两点:付费人数、单个付费用户的支出。

这也是游戏直播平台的痛点,平台上大部分用户都处于"白嫖"的心理,毕竟打赏别人玩游戏的人只有少数,就算真的打赏,金额也不算多。一般我们用付费率和ARPPU来衡量付费人数比例和单用户付费支出。

斗鱼和虎牙最近一年的付费率和ARPPU提升并不明显。在2019年,斗鱼的付费率维持在4%-5%之间,虎牙则在3.5%之间。两家公司付费用户在二季度环比几乎没有新增。

也就是说,目前斗鱼和虎牙高速增长来自于整个行业的用户增长红利(即MAUs的增长),商业化进程提升缓慢。

那么用户增长的空间还有多少的?

根据艾瑞的报告显示,2019年中国游戏直播平台用户规模达到3亿人,预测2020年达到3.5亿,2022年将达到3.8亿,年复合增长率仅有8%。

截止二季度,虎牙月活1.68亿,斗鱼月活1.65亿,QuestMobile数据显示两者重合用户大概在650万左右,所以两个平台加起来月活大概有3.2亿左右。斗鱼虎牙的渗透率已经达到非常高的水平。

平台用户的增长很快会达到瓶颈,未来斗鱼和虎牙想要保持增长,需要做到以下几个方面:1、出海;2、提高付费人数比例;3、刺激付费用户增加支出;4、开发出更多的变现模式。

03

合并能解决什么问题

首先,合并有望进一步提高斗鱼虎牙利润率。

游戏直播本质上属于内容赛道,平台之间的差异性并不大,用户一般跟着内容走,平台的粘性并不高。

头部主播和游戏版权决定了用户会选择哪个游戏直播平台,所以即使斗鱼和虎牙在千播大战中胜出,但依旧处于同质化的内耗中,不惜重金争夺头部主播和游戏直播版权,导致营业成本一直高居不下。

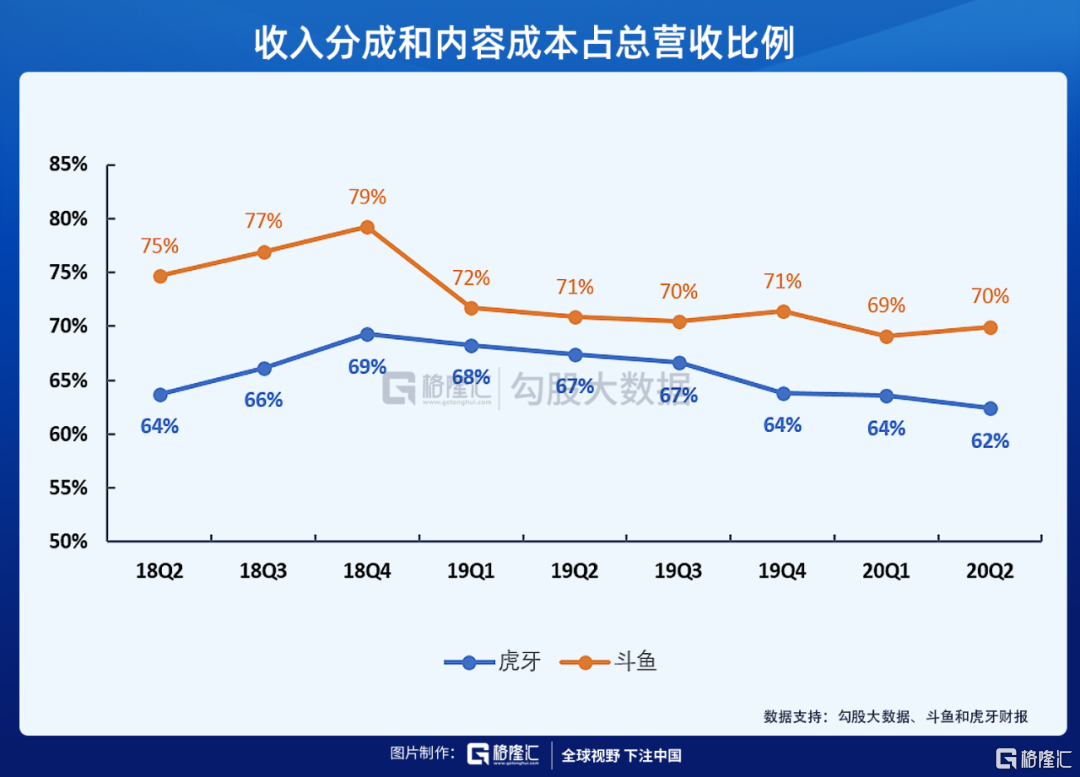

斗鱼和虎牙二季度毛利率分别为20.8%和21%。毛利率如此低,是因为他们需要在内容上花费大量成本。

一般来说,平台收到的收入中,一部分需要分给主播,这个比例一般是五五开。平台的毛利率上限也就50%。加上签约主播的费用和工资,以及购买电竞游戏直播版权费用,总体内容成本要占总收入60%-70%以上,令毛利率一直上不去。

二季度斗鱼和虎牙收入分成和内容成本占总营收比例分别为70%和62%。

两者若能合并,对于头部主播以及游戏版权的争夺将会缓和,整合游戏版权,提高游戏版权的利用率,有利于毛利率的提升。

其次,合并有利于斗鱼虎牙变现方式多元化。

不管是斗鱼和虎牙,90%以上的收入来源于直播打赏,如何在3亿月活用户中发掘出更多更多的变现模式,是两家平台目前面临的问题。

如果两家平台在腾讯的推动下合并,将有望得到腾讯更多的赋能,在电商,广告以及游戏分发上得到更多的商业化的尝试。

特别是游戏分发上,斗鱼和虎牙月活达到3亿,作为下游环节,直播是一种非常好的刺激游戏爱好者购买冲动的方式。

最后,合并能更好地抵御新入局者的竞争。

虽然2019年没有新的独立游戏直播平台成立,行业趋于饱和,但其他泛娱乐平台却纷纷入局游戏赛道寻求商业化。最大的竞争对手是短视频领域的快手和长视频领域的哔哩哔哩。

快手拿下KPL《王者荣耀》职业联赛直播版权,全程直播《英雄联盟》S9赛事。2019年12月,B站斥资8亿与《英雄联盟》达成为期三年的国内独家直播协议,同时挖走斗鱼主播冯提莫,可以看出其发力游戏直播的决心。

虽然斗鱼和虎牙处于遥遥领先的位置,但是后者的力量却不容小觑。合并之后有望能提高用户的粘性,同时有利于整个游戏生态的整合。

04

两家公司估值如何

截止8月12日,虎牙股价25.73美元,市值57亿美元,斗鱼股价14.79美元,市值46亿美元。两家公司的Non-GAAP每股收益(TTM)分别为0.64美元和0.39美元,用PE(TTM)进行估值,虎牙40倍,斗鱼38倍。

斗鱼和虎牙股价已经从3月的低点翻倍,一部分是两家公司业绩超预期,另一部分就是市场已经Price in双方要合并的预期。

8月10日,斗鱼(Nasdaq:DOYU)宣布收到腾讯关于斗鱼与虎牙(NYSE:HUYA)战略合并的初步无约束力提案,但是具体如何进行双方还在琢磨,所以距离传言落实可能还有一段时间,这也是当天斗鱼和虎牙股价大跌的原因。

若是斗鱼和虎牙真的能在今年内完成合并,这家100亿美元的游戏直播巨头是否真的能进一步降低成本,同时提高商业化程度,都有待时间的检验。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员