作者:沈建光 朱太辉 张晓晨

来源:沈建光博士宏观研究

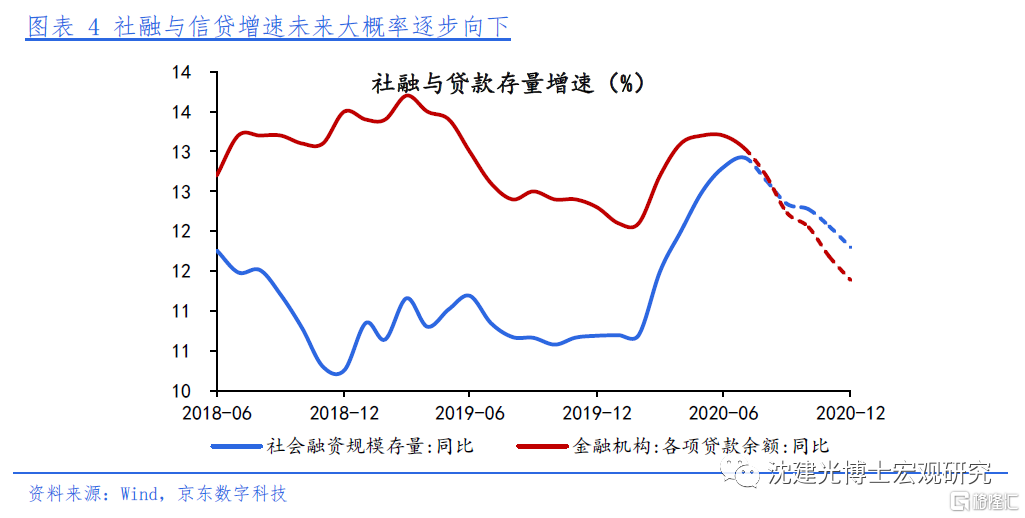

8月12日,央行公布了7月社融及信贷数据。其中,贷款和社融当月分别新增0.99和1.69万亿,较6月大幅少增约1.74和0.82万亿,考虑季节性因素之后仍双双不及市场预期,显示近期央行已迅速退出前期的“极度宽松状态”。下半年,考虑到经济修复需要,货币政策仍将保持总体宽松基调,重点在于“结构性工具的精准滴灌”。

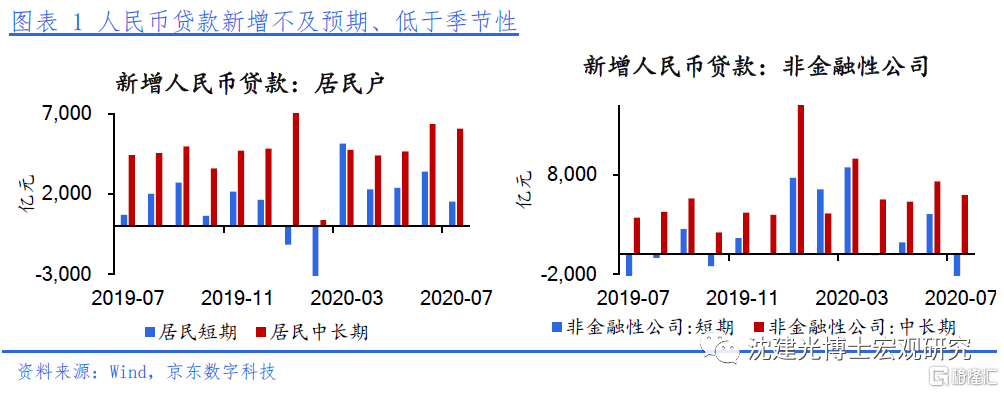

企业短贷拖累新增贷款走低,但中长期贷款持续发力。7月金融机构人民币贷款新增明显放缓,且较去年同期少增673亿元,说明银行投放节奏的季节性变化并不是唯一影响因素。结构来看,7月企业短贷减少2421亿元,二季末银行冲量之后、银行储备项目可能不足;企业中长贷依旧保持高增,显示“精准导向”的结构性宽信用正在发力。此外,近期第三产业恢复逐步启动,消费与房地产销售的恢复对居民短贷和中长贷形成持续支撑。

信贷需求持续改善,未来重点关注银行供给压力。近期融资需求持续回暖、7月BCI企业融资环境指数继续回升2.3%。未来贷款增长主要关乎供给侧,730中央政治局会议要求“确保新增融资重点流向制造业、中小微企业”,经营与风险压力之下,未来银行对上述领域的贷款投放意愿和实际力度值得关注。

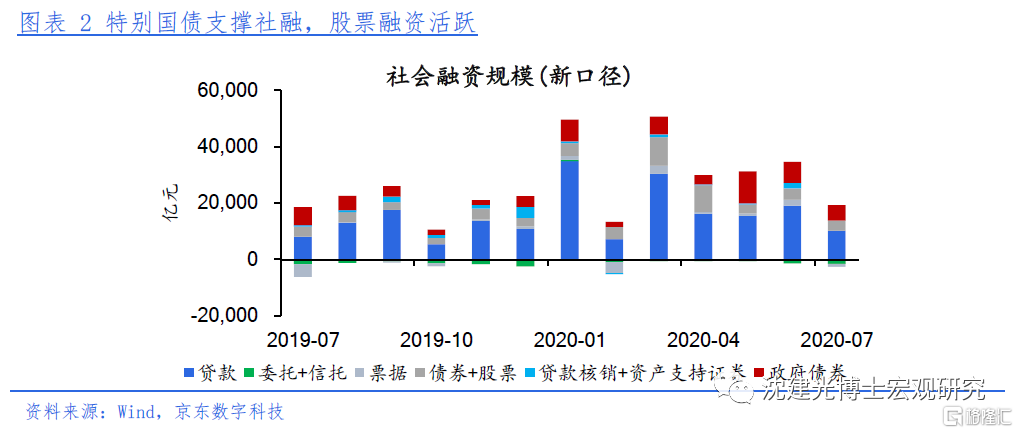

特别国债支撑社融,股票融资活跃。社融总体高于季节性,主要是去年同期表外票据大幅减少、基数较低。贷款以外,债券融资依然是社融的最大贡献;其中wind口径7月国债净融资额超5000亿,特别国债接力地方债持续发力,挤出效应之下企业债当月新增仅1215亿。此外,近期证监会IPO审核加快、科创班注册制发行提速,包括中芯国际在内7月合计首发50家,带动股票融资新增超千亿元;非标则持续收缩,信贷资金违规流入房地产等问题引发监管关注,信托贷款减少1367亿。

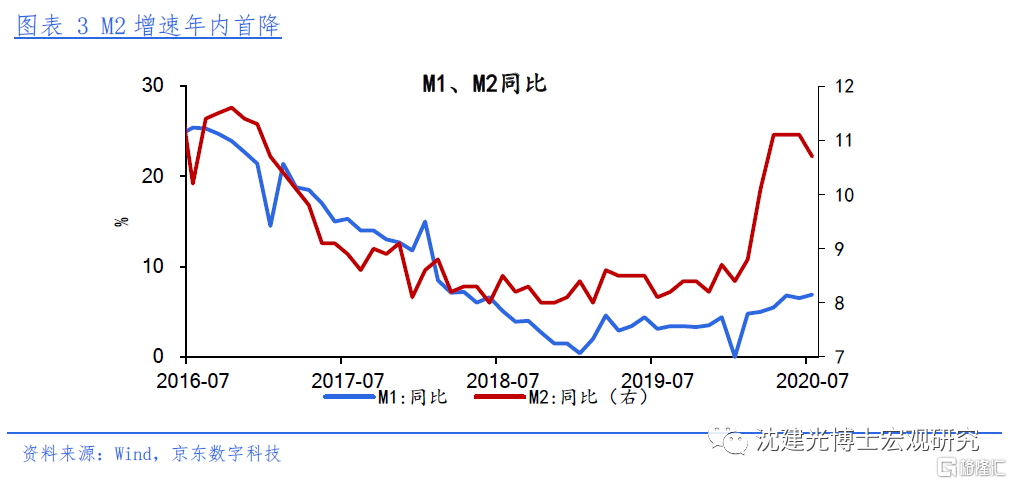

M2增速年内首降,未来可能逐步回落。7月M2同比增10.7%,较上月下降0.4%,年内首度回落。货币供应层面,前期易纲行长提全年要完成社融新增30万亿、人民币贷款新增20万亿的目标,但仅1-7月已分别达成75%、65%,后续五个月社融存量和贷款余额增速难以保持现有水平,M2增速也大概率走低。

从央行二季度货币政策执行报告的表述来看,货币政策已逐步回归“适度宽松”通道。一方面突出精准导向,有效发挥结构性货币政策工具的精准滴灌作用,提高政策的“直达性”,支持实体经济特别是中小微企业渡过难关、平稳发展;另一方面强调灵活适度,提出完善跨周期设计和调节,处理好稳增长、保就业、调结构、防风险、控通胀的关系,实现稳增长和防风险长期均衡。

在笔者看来,当前仍处于经济复苏的关键期,短期内通胀也并非核心关注点,应加快落实好1万亿元再贷款、金融体系让利1.5万亿等政策,积极运用普惠小微企业贷款延期支持工具和信用贷款支持计划等创新工具,直达实体经济和中小企业,助力经济持续复苏。此外,应关注银行信贷投放压力,避免上半年集中投放、下半年储备项目减少导致的信用收缩。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员