作者:汪涛

来源:首席经济学家论坛

瑞银企业家调查显示迁出部分生产的意愿较强

中美贸易摩擦和新冠肺炎疫情加剧了全球供应链与中国脱钩的压力。UBS Evidence Lab企业家问卷调查显示,出口导向型企业将部分产能迁出中国的意愿较强、且最近两年有所上升。在中国、北亚和美国企业家问卷调查中,分别有60%、85%和76%的受访企业表示已将部分产能迁出中国、或者计划转移。不过,外商投资并没有出现大规模撤出中国的迹象,同时今年上半年中国出口增速也快于全球水平。应如何结合宏观数据理解微观调研结果?供应链转移和脱钩对中国的影响几何?

供应链转移和全球化放缓并非新趋势

全球金融危机后世界贸易增速便开始回落,过去几年全球外商投资规模也有所下降。全球供应链的重塑一直在持续进行,一些劳动密集型企业逐步迁出中国,转向生产成本更低的国家/地区。与之相伴的是中国自身经济结构的调整,贸易、出口和制造业在整体经济中的比重逐步降低,而内需和服务业的比重则不断上升。与此同时,中国出口和工业部门在全球价值链中的位置也在提升。

供应链转移料将制约国内制造业投资

贸易摩擦和相关的不确定性增加了企业在中国进行生产的成本和风险,而新冠疫情加剧了缩短供应链的政治压力。我们估计企业供应链转移或者其推迟国内资本开支可能会拖累制造业投资2个百分点,而我们对今年全年制造业投资下跌5%的预测中已考虑了这一点。不过,鉴于供应链转移对其他相关行业存在溢出效应,其对整体经济的拖累可能会更大。然而,我们预计也会有一些企业因中国市场规模巨大并且快速增长而将供应链迁入中国而增加投资。供应链转移对就业的整体影响相对有限,因为内需回暖有望部分抵消其拖累。

进一步改革开放可以降低供应链脱钩倾向的负面影响

长期来看,最令人担忧的是科技领域的脱钩。我们相信中国最终会追赶、提升自身的科技实力、打造自己的科技生态体系,但如果不能畅通获取先进技术和进行信息交流,可能会使得未来几年的生产效率和经济潜在增长率放慢。另一方面,中国不断深化改革、扩大开放则应有助于保持自身经济的竞争力,中国市场的可观体量和高速发展也有望吸引更多外资流入。

中美贸易摩擦和新冠肺炎疫情加剧了全球供应链与中国脱钩的压力。UBS Evidence Lab企业家问卷调查显示,出口导向型企业将部分产能迁出中国的意愿较强、且最近两年有所上升。不过,宏观数据显示,外商投资并没有出现大规模撤出中国的迹象,且今年上半年中国在全球出口市场份额也有所提升。应如何结合宏观数据理解微观调研结果?供应链转移和脱钩对中国影响几何?

UBS Evidence Lab企业家问卷调查

3月瑞银中国企业家问卷调查显示60%的出口导向型制造业企业计划将部分产能迁出中国、或继续从中国转移出去。该比例与去年9月调查时类似,表明新冠肺炎疫情没有明显影响受访企业的产能转移计划,不过显著高于2018年末中美贸易摩擦刚开始升温时的情况(图表1)。另一方面,3月的瑞银北亚企业家问卷调查(覆盖韩国、日本、台湾地区的出口相关企业)显示,85%的受访者表示已经或者打算将部分产能移出中国,占比和2018年调查时的82%大致相当,不过已经将部分产能转移的受访者占比比当时有所提高。此外,44%的受访者称新冠肺炎疫情提升了他们转移产能的意愿。3月瑞银美国企业家问卷调查显示,76%的受访者已经或计划将部分产能移出中国。北亚和美国的企业转移产能意愿偏高可能与3月调查时中国严格活动限制导致当时供应链受阻相关。

上述调查结果可能意味着有大量外资企业撤出中国,或者国内出口商加速将部分产能迁往海外。虽然相关的消息也时有报道,但从宏观数据方面来看,外商直接投资并没有大幅下滑,而今年上半年中国出口表现要强于全球其他国家和地区,因此中国在全球出口市场份额应有所提升。应如何结合宏观数据理解微观调研结果?又应该如何解读和量化供应链脱钩压力和企业转移供应链的影响?

过去一段时间以来,全球化的步伐已有所放缓...

过去一段时间以来,全球化的步伐已有所放缓。2008-09全球金融危机之前二十多年的时间里,全球产业链供应链加速融合,全球贸易增速一直高于GDP增速,而在金融危机之后,全球贸易增速相比全球GDP增速出现了更大幅度的回落(图表5)。全球金融危机后,全球外商直接投资规模虽未持续下降,但过去几年也大幅走弱(图表6),这可能反映贸易摩擦升温和全球保护主义抬头的拖累。

对中国而言,在改革开放之后,中国在全球贸易中的占比稳步上升,但这一趋势在过去几年陷入了停滞(图表7)。自2015年以来,中国的外商直接投资和对外直接投资双双走弱(图表8),这表明中国融入全球经济的步伐有所放缓。值得注意的是,全球金融危机之后中国加速融入全球经济,2016年之前中国出口在全球市场份额、外资流入及对外投资规模都在不断上升,而过去几年这一进程有所放缓。这种放缓既来自中国经济增长放缓和自身产业结构调整,也受到中美贸易摩擦、地缘政治风险等相关的不确定性因素影响。

供应链也已逐步转移

过去几十年间,中国融入全球经济伴随着全球供应链的重塑,很多企业将一部分生产转移到了中国,以享受较低的劳动力成本。而随着过去十年中国的劳动力和环境成本逐步上升,企业开始将生产迁至海外,这一变化较为正常。2018年底的瑞银中国企业家问卷调查显示四分之三的受访者在海外已拥有产能,转移产能的主要原因是环境成本、劳动力成本和土地成本的上升,而中美贸易摩擦相关的不确定性在此之后才成为企业的主要担忧(图表9-10)。

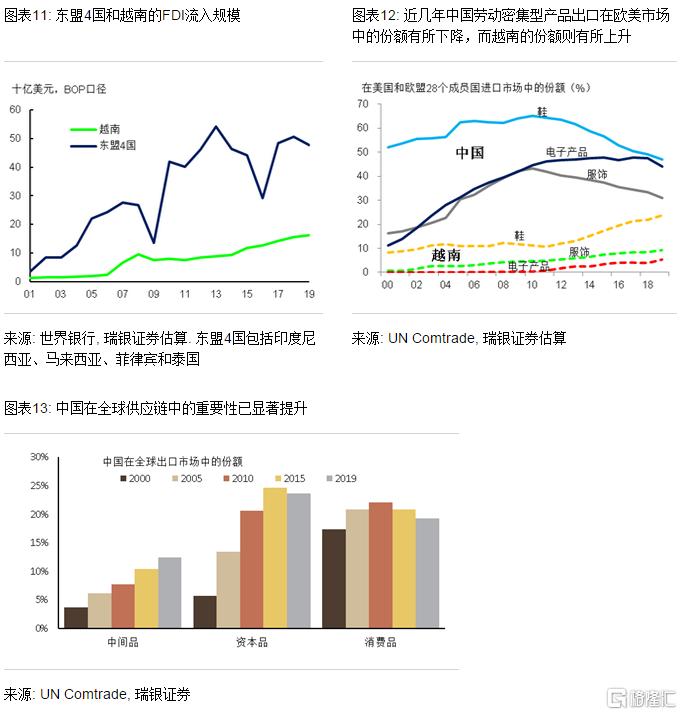

过去十年供应链外迁也来自中国为解决金融危机前后凸显的经济内外失衡所做的努力。中国采纳了相关国际组织的建议,逐步提高了最低工资标准和社会福利保障水平,削减了能源方面的补贴,同时收紧了环保方面的要求。与此同时,海外和国内企业开始纷纷增加在东南亚的投资,尽管去年东南亚的外商直接投资规模有所下滑(图表11)。也因此,过去几年中国主要劳动密集型产品出口在欧美市场的份额有所下降,而其他新兴经济体(比如越南)的份额则有所上升(图表12)。另一方面,中国不断提升在全球价值链中的位置,并不断加深与全球价值链供应链的融合(这一趋势至少延续到了中美贸易摩擦升温之前)。与之相对,在中国的出口产品结构中,中间品和资本品的占比逐步升高(图表13)。

贸易摩擦和新冠疫情可能加速了供应链调整。自2018年底以来的企业家问卷调查显示企业将部分供应链移出中国的意愿上升,前期动力主要来自关税上调和相关不确定性增加,近期还包含了新冠肺炎疫情导致了受访企业对供应链受阻的担忧。朝前看,我们认为企业可能会更多迫于政治压力而迁出中国和缩短供应链。

供应链转移也可能是双向的

虽然瑞银企业家调查显示超过半数的出口制造业企业已经、或有计划将部分产能转移出中国,但与此同时,中国市场的可观规模和快速增长也可能吸引了一些主要服务中国市场的企业继续在中国生产、甚至将其部分生产移至中国(图14)。

中国欧盟商会《2020年商业信心调查》显示,在626家受访企业中,有89%仍计划继续在中国进行投资,仅有11%的受访者打算将目前或未来在中国进行的投资转移至其他国家或地区,后者比2011年调查时降低一半。中国欧盟商会大部分会员依然秉承“in China, for China”的原则。调查中有65%的企业将中国列为未来投资目的地前三名,而大约一半(51%)企业考虑扩大在中国的业务。另外,鉴于企业普遍很在意生产成本高低、是否存在相关供应链、基础设施是否完善、以及生产地的宏观环境和汇率是否稳定(图15),我们认为中国可能依然具有相当大的吸引力(图16-17)。

随着进一步对外开放国内行业及市场、并持续推进结构性改革,我们认为中国有望进一步保持或提升对外国企业的吸引力。举例而言,最近中国的金融业和金融市场对外开放就吸引了更多外资流入相关领域。

供应链转移的短期和长期影响

在短期内,我们预计供应链持续转移将直接对制造业投资产生负面影响,而对就业和其他投资的影响则相对有限。这是因为:

1)近年来中国出口及出口相关就业在整体经济和就业中的比重已明显下降,而内需和服务业的比重则有所提高(图19-20);

2)受制于企业收入大幅下滑、不确定性加剧,且部分行业面临资本管制,实际的供应链调整需要一定时间;

3)企业仅计划将部分生产(平均30%)、而非全部生产转移出中国,并且这种调整可能主要针对新增投资、而非现有投资;

4)部分行业的企业也可能会将更多生产活动转移至中国,抵消那些有计划移出中国企业的影响。考虑到制造业投资占总体固定资产投资的30%左右,而其中出口相关的投资仅占10%,如果2020年有50%的制造业出口商推迟或将30%的新增投资转移至中国以外地区,那么供应链转移对今年制造业投资的直接影响较为有限(<2%)。

但是,脱钩压力也可能会影响其他相关部门或非出口制造业的总体盈利能力和市场情绪。我们对2020年制造业投资下跌5%的预测中已考虑了供应链转移带来的2个百分点的拖累。

长期来看,我们认为科技供应链脱钩最令人担忧。对部分关键行业的零部件和资本品而言,中国确实依赖于从美国及其他主要发达经济体的进口(图21-22)。如果被迫脱钩,我们相信中国最终会建立自己的生态体系、并实现进口替代。但是,如果不能畅通先进技术和高科技设备,可能会使得未来几年中国的经济增长放缓——生产率增长放缓、潜在经济增速走弱。脱钩(尤其科技领域的脱钩)可能拖累未来几年潜在经济增长率每年0.5个百分点。未来存在诸多不确定因素,脱钩对经济的影响不仅取决于中国自身的政策组合和科技创新,还将取决于美国盟国对脱钩的参与程度。总而言之,未来几年制造业投资增长应会继续落后于其他投资,制造业在GDP中占比或将下降。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员