作者 | 墨羽枫香

数据支持 | 勾股大数据(www.gogudata.com)

1

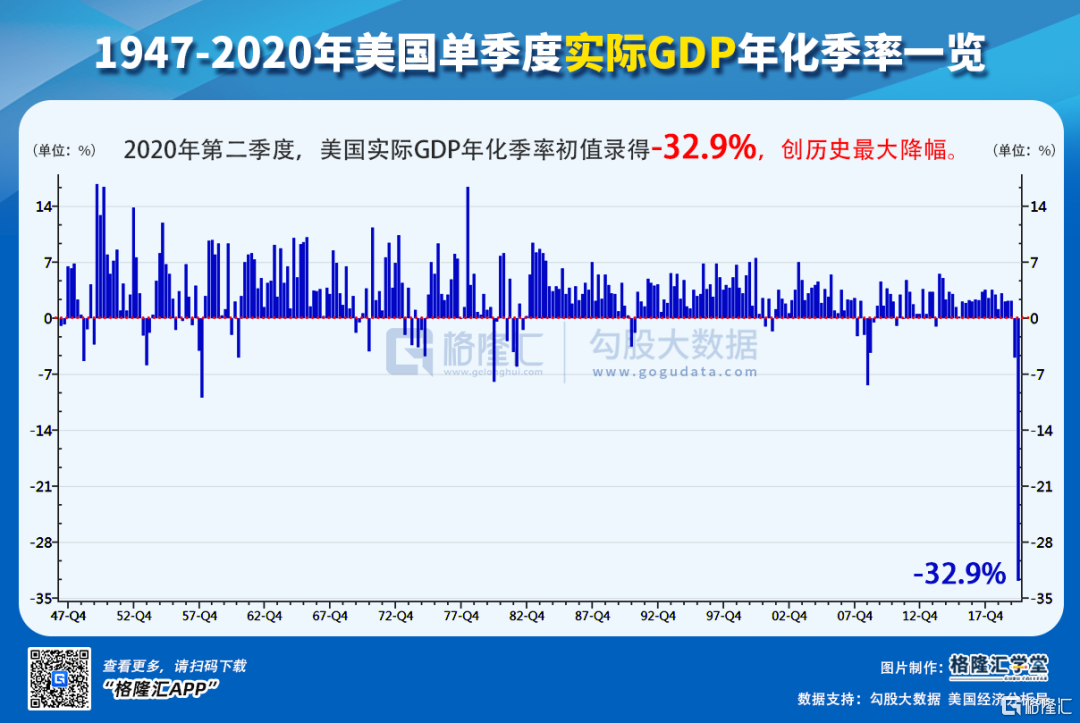

昨夜20:30,大家都见证了历史——美国经济二季度实际GDP年化季率初值录得-32.9%。

-32.9%是什么概念?

这是二战以来美国GDP最大单季降幅纪录。自从1947年有记录以来,此前美国GDP最大降幅是1958年Q1的10%。在2008年严重金融危机时,经济只曾萎缩8.4%。

消费约占美国经济活动的70%,二季度个人消费支出下滑34.6%,成为拖累经济表现的最重要的因素。

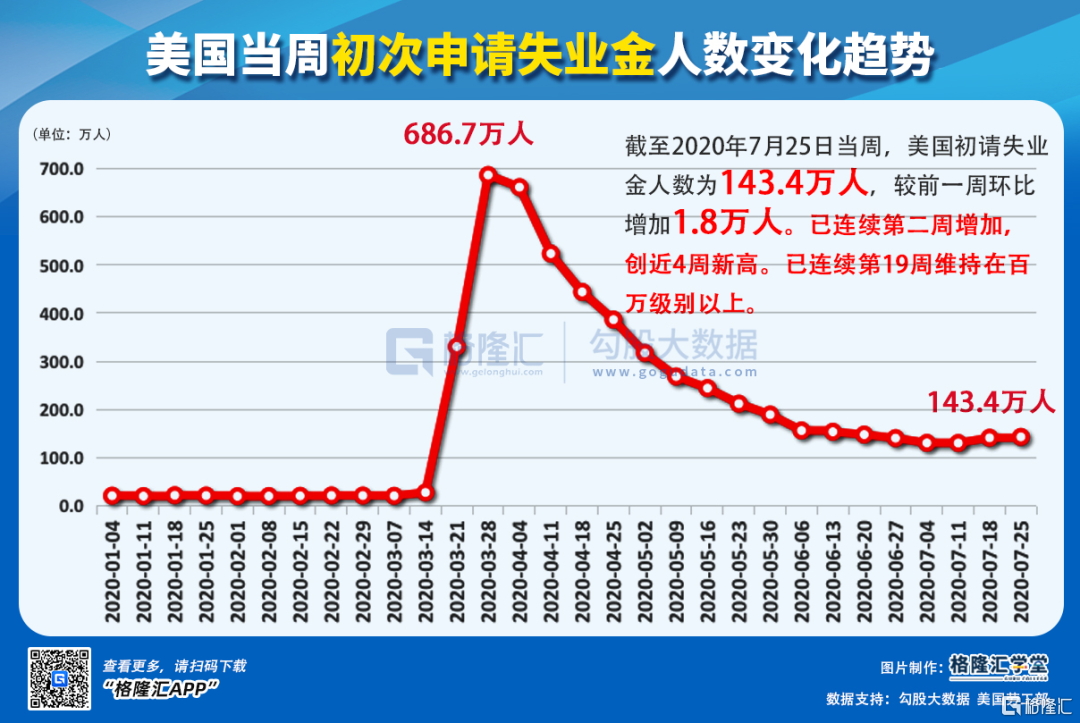

另外,美国劳工部还发布了一组数据:7月25日当周初次申请失业金人数高达143.4万人,环比增长1.8万人,已经是连续第二周上升。这已经是连续第19周失业人数超过100万。

该背景下,提前消费惯了的美国人也开始加大了储蓄。数据显示,Q2私人储蓄4.69万亿美元,储蓄率高达25.7%,是一季度的300%。

新冠疫情疯狂肆虐之下,经济失速,失业潮来临,消费信心指数骤降,人们对待未来谨慎,开始储蓄存钱。接下来的三四季度,美国经济似乎也好不到哪里去。对了,美国前共和党总统竞选人凯恩,还因感染新冠肺炎去世。

如此糟糕的表现,并没有惊吓住高高在在的美股。隔夜开盘,道指、标普500跌逾1%,纳指不到1%。后道指跌幅有所扩大,一度跌超500点,但后来都走高不少,纳指还翻红了0.43%。

看到美股的强势表现,不少朋友会纳闷:不是经济这么差吗,为何低开不多,且还翻红呢?

你要明白,市场交易的是(未来)预期,而不是当下。

在GDP正式公布之前,市场已经完全计价经济大幅衰退这一预期。在此前,市场主流预期是降34.8%。相对32.9%,这是基本符合,甚至可以说略超预期表现的。

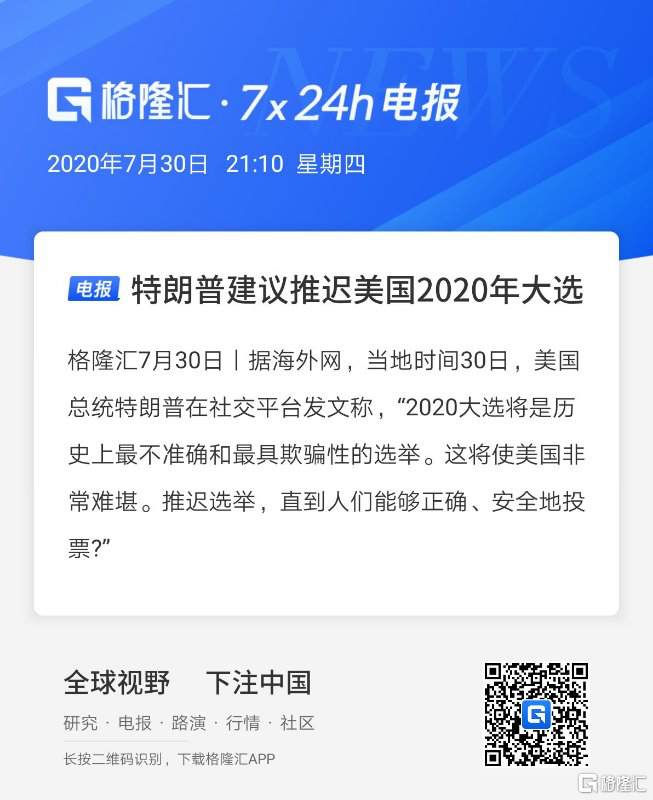

那为何美股还是动荡不小呢?我觉得跟这一则预期之外的重磅新闻密切相关:

市场关注的焦点在于美国的刺激政策,包括美联储在接下来时间的动向。对了,在30日结束的议息会上,鲍威尔才给后市定了调:美联储会继续大放水,力度还不减。

美股没来暴跌,欧洲市场是真吓尿了。这跟欧洲经济火车头德国二季度经济表现不及预期有较大关系——二季度实际GDP下滑11.7%,预期是10.9%。

2

视线回到国内,A股今日上蹿下跳,整体表现尚可。其中,沪指一度飚1.5%,深成指和创业板一度飚超2%,后萎了下来,但都强势收红。

其实短期涨跌不可预料。接下来,我们不妨从更大的宏观维度——货币政策、基本面,来重新审视下当下的A股。

(1)货币政策

对于这一点,我们可以从刚刚结束的政治局会议中找到线索。

会议通稿如是说——要确保宏观政策落地见效。财政政策要更加积极有为、注重实效。要保障重大项目建设资金,注重质量和效益。货币政策要更加灵活适度、精准导向。要保持货币供应量和社会融资规模合理增长,推动综合融资成本明显下降。

我们需要把通稿掰开来,一句一句分析。

对于宏观政策,此次会议强调的是“落地见效”,跟一季度的“更大的宏观政策对冲”有明显差异。

在我看来,潜台词是疫情期间出台的政策力度空前,别着急出台新一轮政策,而是让此前政策见到效果。暂缓降准降息,先让此前放的水——淤堵在金融圈内空转套利的钱,真真切切流到实体经济里面去。

财政政策,用了一个词——注重实效。这也意味着,下半年的财政发力重点将从此前的“纾困”转向“刺激经济”,为一些重大项目的建设提供足够的资金。

货币政策,加了一个新词——精准导向,删掉了“运用降准、降息、再贷款等手段”。一方面,精准导向背后的原因很简单,不能让资金去到股市、楼市推升资产泡沫,而是去到最应该去的地方——实体经济。另一方面,货币政策边际宽松是大势,降准降息近期是看不到了。

M2和社融合理增长、推动综合融资成本下降,删掉了“流动性合理充裕,引导利率下行”。前者代表着宽信用,后者代表着宽货币。

从宽货币到宽信用的转向,其实早在6月份就已经有动作了。当月1日,央妈公布了两个直达实体经济的政策工具——贷款延期支持工具、信用贷款支持计划。

总之,货币政策趋稳,边际要收紧。在交易层面上,10年期国债期货从5月份开始,持续暴跌,也暗含着这一变化。

(2)经济基本面

对于上半年经济,政治局会议如是评价:经济稳步恢复,复工复产逐月好转,二季度经济增长明显好于预期。

对于下半年,更是提到“乘势而上,巩固扩大疫情防控和经济恢复成果,努力弥补上半年的损失”。这释放了重磅信号,对于下半年资本市场有着重要的指引作用。以上是高层对于下半年经济的定调,相对还是比较乐观的。

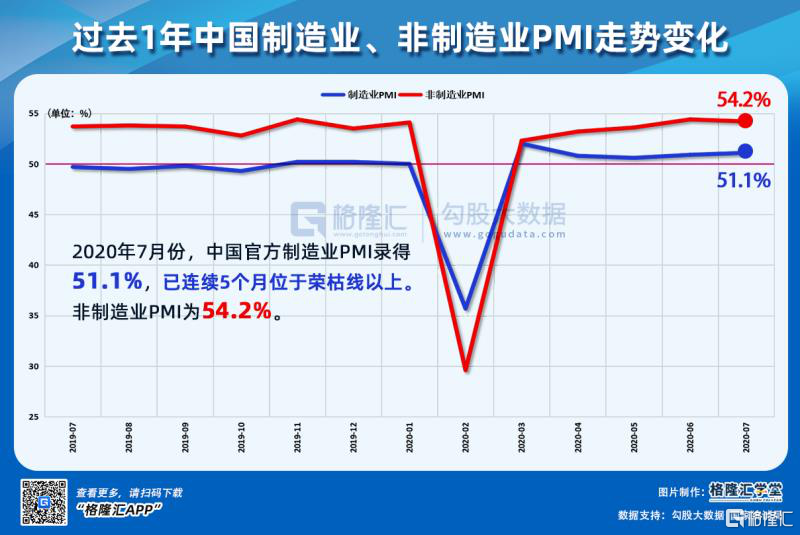

我们再来看上午披露的最新宏观数据。据国家统计局,官方制造业PMI为51.1,超出市场预期的50.6,已经是连续5个月在荣枯线以上。

这表明中国经济的复苏势头良好,基本面还有望继续修复。这对于资本市场其实是利好的一面。

在中国新冠疫情被控制,率先复产复工,经济持续修复,而货币政策却有意从宽货币转向宽信用,流动性整体是趋于边际收紧的。综合两大定价因子,股市不具备深跌的基础,但也不具备全面牛市的条件,中短时间内整体走势可能会比较拉扯,基本会在一个箱体中上下震荡为主。

这也是管理层所期望看到的,一边股市不冷,持续快发IPO为实体经济输送弹药,另一方面,股市又不能太过火热,否则实体经济的资金反过来会进入股市里面。

3

最后,再来总结一下。先说美股,当前处于一种不稳定的状态,继续飙涨的基础不在。一方面,货币政策不会有更为激进的扩张,最多是维持现状。你看看自由落地般地美元指数你就明白了。

另一方面,美国经济基本面处于深度衰退之后,超预期大幅V型反转不太可能,更应该担心的是疫情失控之下,经济复苏力度远不及预期的问题。

A股呢,我认为可以比美股相对乐观一些,毕竟经济基本盘愈发向好,还有超预期的可能,尽管货币政策已经是边际趋紧了。

不过,短期也别想A股疯牛。一是量能还没上去,最近3日破万亿,小幅增加,但离1.6-1.7亿的量能还有较大差距。

二是外资继续净流出。今日,北上资金前1个小时大幅净流入超60亿元,后突然转向诡异大幅流出,收盘竟净流出19亿元。最近14个交易日,北向资金净流出550亿元。

基于以上判断,当下不太宜满仓,根据自己的风险偏好有个几层仓位就行,重点拿好优质标的。同时,我们还需要明确关注中美关系这跟线——美国11月要大选了,类似互关领事馆的黑天鹅可能不会少。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员