恒生综合指数即将迎来半年一次调整,其中恒生综合指数年中检讨结果将于8月14日收市后公布,相关变动将于9月7日生效。根据光大证券的预计,有17只个股存在被纳入的可能性。其中在物业股中,刚上市不久的建业新生活与永升生活服务、宝龙商业一起成为纳入的潜在标的。

上市以来,建业新生活股价表现亮眼。截至7月21日,建业新生活收盘价为10.16港元,较发行价6.85港元累计涨幅48.32%。此外,农银国际、工银国际、星展银行、摩根大通、建银国际等机构纷纷积极看多,摩根大通和星展银行将建业新生活列为行业首选,而建银国际将建业新生活目标价设为13.8港元,据目前仍有约30%的上涨空间。

而纳入港股通之后,将会进一步推动建业新生活在二级市场的股价表现。据了解,被纳入港股通名单可以带来一定量的南下资金,往往会成为牛股的催化剂。数据显示,如果相关标的能够被调入港股通,在宣布日当日至生效日之间有68.89%的几率能取得不错的超额收益,平均超额收益为6.99%。

三大因素保障公司未来增长的高确定性

资料显示,建业新生活是一家扎根于中部地区的综合服务提供商,在重点业务省份河南提供物业管理服务已超过20年。截至2019年,建业新生活物业管理及增值服务覆盖河南省全省18个地级市(包括104个县级城市中的81个县级城市)以及海南省海口市,超过100万名业主及住户。根据中指院排名,2020年建业新生活位列物业服务百强企业第12名。

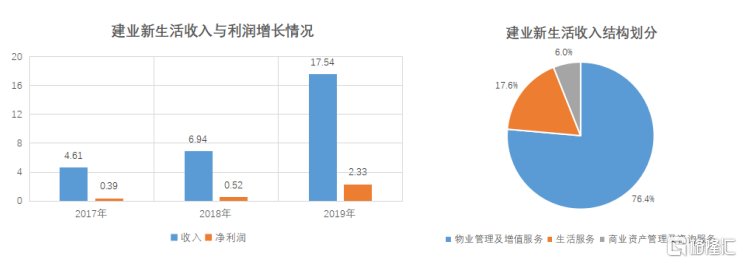

招股书数据显示,建业新生活收入从2017年的4.61亿元增长至2019年的17.54亿元,年复合增长率为95.2%;同期,公司净利润从2017年的3910万元增至2019年的2.33亿元,年复合增长率为144%。

在收入结构方面,建业新生活收入最大的来源是物业管理及增值服务收入,该业务占比达到76.44%。从2017年4.2亿元增长至2019年13.4亿元,最主要的增长动力来自于在管面积的增加——数据显示,公司在管面积从2017年的2040万平方米增加到2018年的2570万平方米,同比增长26%;而2019年则同比增长122%达到5700万平方米。对此,农银国际指出,建业新生活在管面积快速增长是由于关连公司建业地产以及独立第三方的共同驱动导致,而且特别是第三方在管面积的增加更是为其打开了快速增长的"上升通道"。

行业集中度的提升以及背后建业地产的支撑同样是建业新生活高增长的砝码。一般来说,地产母公司新增的独立开发项目面积都会转入本集团内的物业公司,因为能否有一个快速增长的地产开发企业作为业绩支撑,直接影响到物业管理公司的发展前景。建业新生活背后的兄弟公司为深耕于河南市场28年的建业地产。在2019年,建业地产已进入河南省122个县及县级以上城市全覆盖,实现1000亿的销售额,创在单个省份销售额破千亿的纪录,成为建业新生活未来增长的重要支柱。

另据统计局数据,全国物业管理企业超过20万家,整个行业具有高度分散的性质,且各地物业服务水平参差不齐。尽管物业管理企业近年来数量仍有增加,但随着政策、市场竞争及信息技术的变化,物业管理行业的集中度仍逐年提升,市场份额不断向优质的百强物业管理公司倾斜。2014-2018年,百强企业的全国市场份额从22.6%上升至39.7%,预计未来百强企业市场份额仍将持续走高,优质的龙头公司将获得远高于行业平均增速的成长,建业新生活也将因此受益。

机构积极看多,上方目标价高看至13.8港元

鉴于建业新生活在管面积增速提升、区域领先地位等多方面因素,多家机构纷纷积极看多公司未来前景。

其中,工银国际在最新研究报告中指出,建业新生活区域定位和领先地位、与建业地产的相关性和互补性、提供全方位的服务和产品、"物业管理+商业资产管理和咨询服务"双管齐下的战略构成其主要竞争力。

农银国际则认为,凭借建业新生活在河南地区的良好品牌,以及公司第三方在管面积在2017-2019年以超过200%的复合年增长率快速增长,同时受到来自建业地产和第三方开发商新项目流入的驱动,预计公司2020年在管面积将同比增长27%达到7200万平方米;2021年将同比增长47%达到1.06亿平方米。

与其他物业企业不同,建业新生活通过提供全方位的多样化服务和产品,以"物业管理+商业资产管理和咨询服务"的战略构成主要竞争力,并以多元化收入模式赋能客户服务力。

上述服务包括通过打造"建业+"平台提供产品销售和社区服务、提供旅游服务、建业大食堂的管理服务等。不仅针对建业新生活所管理社区的业主,还对所有消费者开放,此外公司还从事酒店管理、商业物业管理和文化旅游综合管理体业务。对此,农银国际认为,建业新生活从单一物业管理收费模式上升到多元化业务收入模式,能够有效地扩大收入来源,能够克服收入结构单一带来的风险。

工银国际也指出,通过提供全方位的服务和产品,使其能够接触到更多的潜在客户提供定制化产品。既可通过创造一个生态系统带来额外的价值客户,也有助于使其收入来源多样化,获得优于同行的交叉销售能力,进而提高盈利能力。特别是"物业管理+商业资产管理及咨询服务"战略,不仅带来了相互的互补效应,也为企业的可持续发展带来了新的业务增长动力。

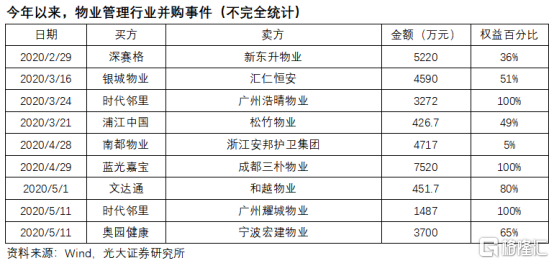

实际上,尤其是由于今年以来新冠疫情的负面冲击以及房地产集中度提升,物业管理行业也在不断整合。这也带给了建业新生活新的发展机遇,从这个角度来说,这次上市不仅让建业新生活获得了充裕的资金,而且也为未来收并购打下了基础。

数据显示,2019年建业新生活净现金5.85亿元,2020年5月上市共募集资金23.6亿港元,农银国际预计该公司每年将投入5-8亿元用于收并购。而摩根大通则将建业新生活作为行业首选并表示,建业新生活将通过第三方收购积极扩张,其2019年的第三方投标成功率高达88%,摩根大通首次覆盖并予建业新生活“增持”评级,目标价13港元。

而对于建业新生活未来3年的盈利预期,建银国际表示公司收入和净利润将有望达到51%和53%的年复合增速,其中预计物业管理及增值服务、生活服务的收入增速将分别达到52%和56%,商业资产管理及咨询服务增速将保持在10%左右。而考虑到建业新生活不断增长的规模,建银国际预计2020-2022年公司毛利率和净利率将维持在31.8%-31.8%、13.9%-14.2%之间,盈利能力明显高于同行。同时,建银国际将建业新生活上方目标价设置为13.8港元,距离目前仍有30%的上涨空间。

结语

从估值来看,目前港股物业板块估值普遍偏高,但物业股之所以能够实现高估值,从行业属性看,是因为物业行业为轻资产运营,现金流稳定,呈现出较强的抗周期特性;而从行业发展看,行业正处于高速成长期,并逐渐从住宅延展到商业写字楼、公建、医院、学校等多业态赛道,以及开发商(大业主)、社区居民(小业主)等增值服务赛道,行业天花板较高,在这样的背景下,建业新生活未来投资前景依旧广阔。

更何况,港股通新进标的在被纳入后,往往容易受到内地投资者的追捧,迅速出现股价的上扬及估值的重塑。而从中长期的角度,建业新生活在纳入港股通标后有望扩大优质股东基础,提升股票流通性及资本市场知名度,从而对公司资本市场的融资等活动产生正面效应,从而进一步提升公司的投资价值。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员