作者:燕翔、许茹纯、朱成成

来源:追寻价值之路

核心结论

市场综述:两市成交回暖,社融持续改善

总体来看,6月份全市场流动性有所分化。具体看,6月份股票市场虽然一级市场募资总额有所回升,重要股东减持额也有所增加,但二级市场上新发基金规模依然维持高位,两市成交热度大幅回暖,两融余额出也现大幅的上行,同时互联互通资金6月份再度维持净流入状态。所以综合来看,我们认为6月份股票市场流动性整体依然偏宽松。但是金融市场流动性继续偏紧,6月份央行通过MLF为主的广义再贷款工具继续向市场回笼资金,从利率端看,6月份货币市场和债券市场利率集体出现了上行。6月份金融数据依然较为强劲,实体经济宽信用格局仍在持续。6月中旬以来人民币对美元及一篮子货币均有升值,美元指数震荡走弱。6月份以来G7利率小幅下行,且目前处近两年来的低位。货币政策方面,6月份日本、欧洲央行持续扩表,而美联储扩表速度有所放缓。总体来看,我们认为虽然近期国内的利率有所回升,但疫情的冲击并未完全消退,因此货币政策仍将以稳健为主,短期难以出现大幅的反转。同时相比于海外主要经济体,我国经济已经率先复苏,上市公司盈利也出现了较大幅度的改善,因此海外资金后续对于国内资产的配置仍会继续加码。

股票市场流动性:两市成交回暖,资金持续北上

6月份虽然一级市场募资总额有所回升,重要股东减持额也有所增加,但二级市场上新发基金规模依然维持高位,两市成交热度大幅回暖,两融余额出也现大幅上行,同时互联互通资金6月份再度维持净流入状态。所以综合来看,我们认为6月份股票市场流动性整体依然偏宽松。

金融市场流动性:央行回笼资金,利率集体上行

整体来看,6月份金融市场流动性继续偏紧。虽然6月份央行通过逆回购操作小幅净投放货币,但是同时也通过MLF为主的广义再贷款工具继续向市场回笼资金。从利率端看,6月份货币市场和债券市场利率集体出现了上行。

实体经济流动性:社融持续改善,宽信用格局仍在

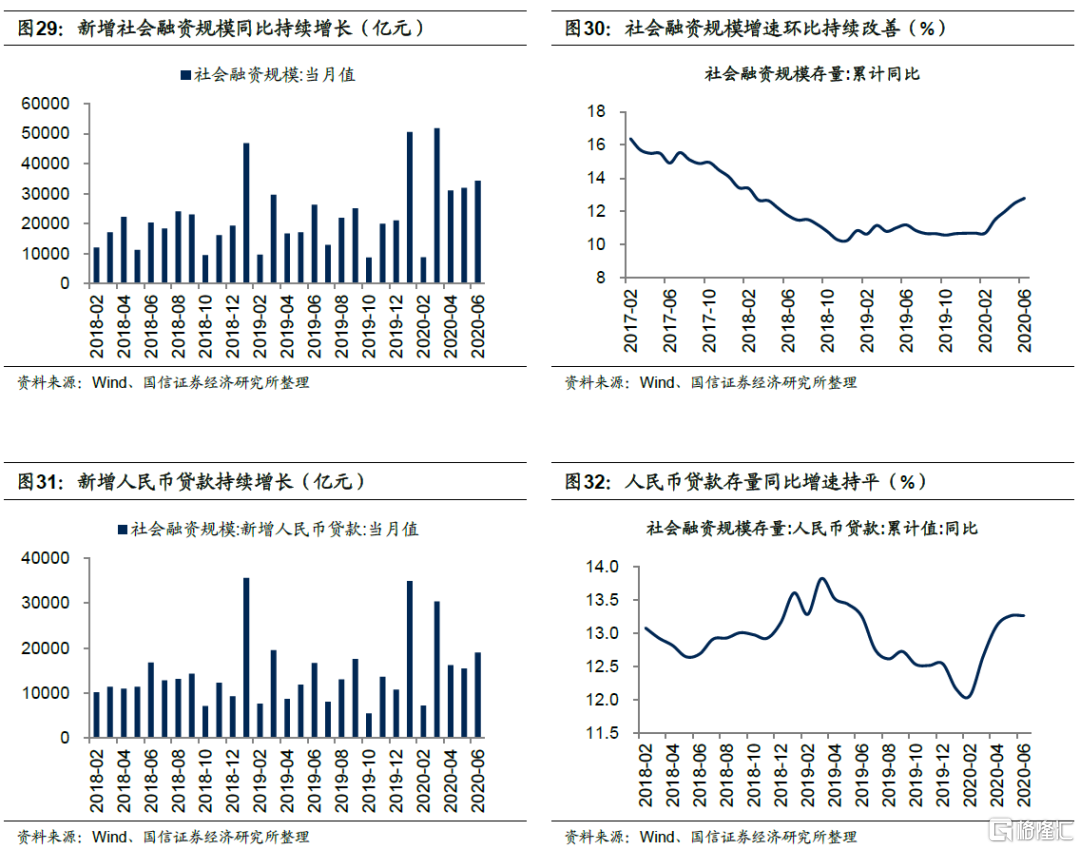

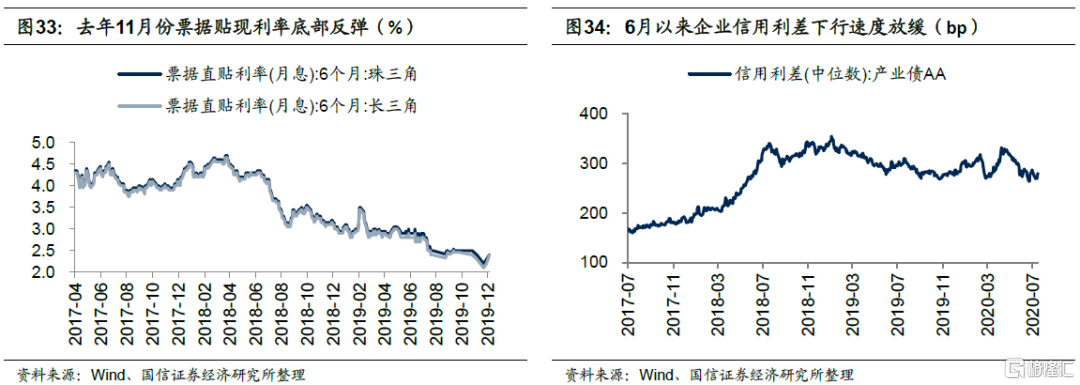

总体来看,6月份金融数据依然较为强劲,宽信用格局仍在持续。其中M2增速仍维持高位,社融同比增速则继续上行。从结构上看,人民币贷款、企业债券、政府债券以及未贴现银行承兑汇票当月值同比改善均较为显著,对社融数据的贡献较大。今年4月份开始企业信用利差出现了较大幅度的下行,不过6月份以来该利差下行速度有所放缓。

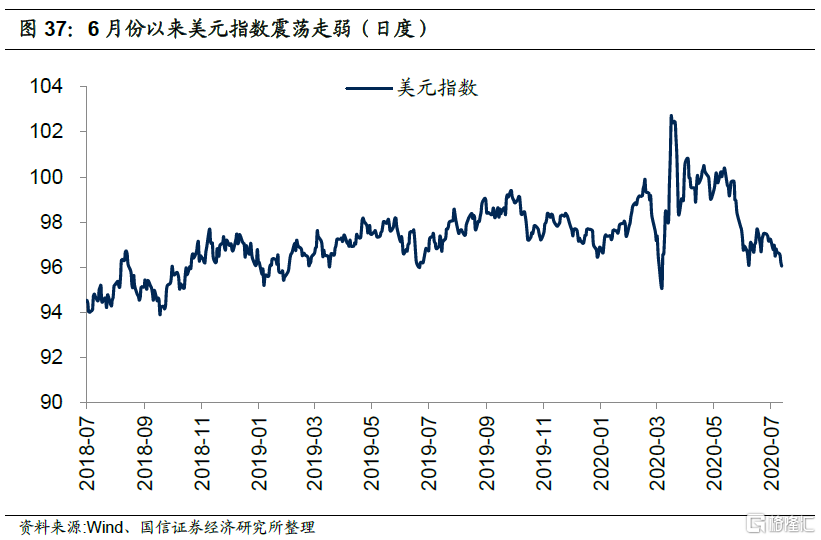

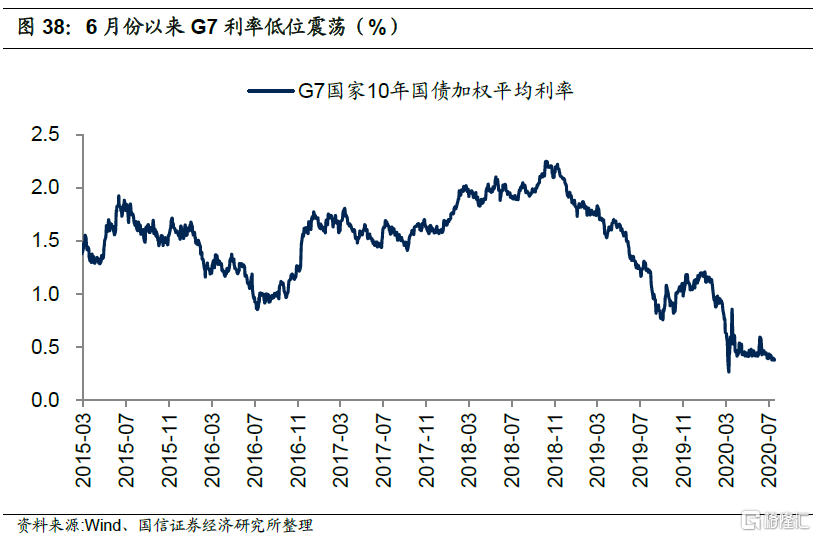

全球流动性跟踪:美元指数走弱,G7利率下行

6月中旬以来人民币对美元及一篮子货币均有升值。受6月中下旬以来美国疫情再度恶化,6月份以来美元指数震荡走弱。6月份以来G7利率小幅下行,且目前处近两年来的低位。从各国利率的走势来看,6月份美日欧国债利率继续在低位运行。货币政策方面,6月份以来美日欧货币增速持续上行,6月份日本、欧洲央行持续扩表,而美联储扩表速度有所放缓。

市场综述:两市成交回暖,社融持续改善

总体来看,6月份全市场流动性有所分化。具体看,6月份股票市场虽然一级市场募资总额有所回升,重要股东减持额也有所增加,但二级市场上新发基金规模依然维持高位,两市成交热度大幅回暖,两融余额出也现大幅的上行,同时互联互通资金6月份再度维持净流入状态。所以综合来看,我们认为6月份股票市场流动性整体依然偏宽松。

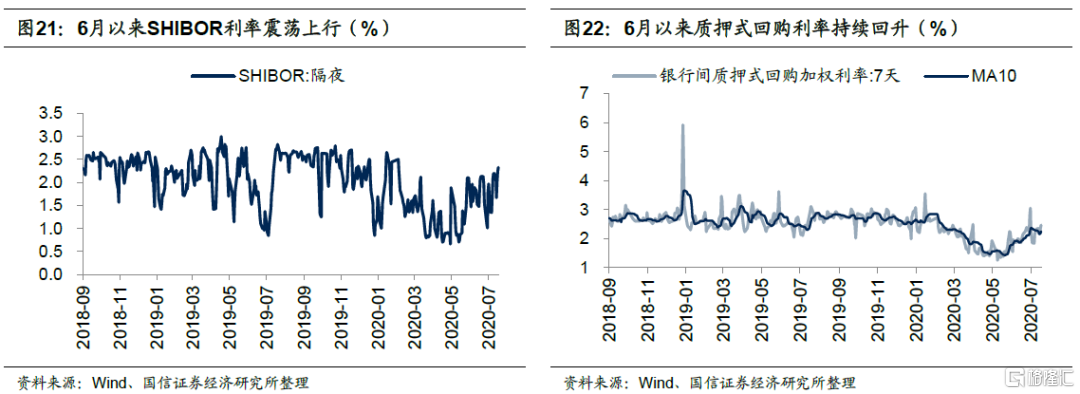

6月份金融市场上流动性继续偏紧。虽然6月份央行通过逆回购操作小幅净投放货币,但是同时也通过MLF为主的广义再贷款工具继续向市场回笼资金。从利率的角度看,6月份 SHIBOR隔夜利率、银行间质押式回购加权利率等货币市场利率集体上行。债券市场上,虽然6月初以来国债利率上行速度有所放缓,但整体仍在持续回升。

实体经济方面,6月份金融数据依然较为强劲,宽信用格局仍在持续。其中M2增速仍维持高位,社融同比增速则继续上行。从结构上看,人民币贷款、企业债券、政府债券以及未贴现银行承兑汇票当月值同比改善均较为显著,对社融数据的贡献较大。

全球市场上,6月中旬以来人民币对美元及一篮子货币均有升值。受6月中下旬以来美国疫情再度恶化,6月份以来美元指数震荡走弱。6月份以来G7利率小幅下行,且目前处近两年来的低位。从各国利率的走势来看,6月份美日欧国债利率继续在低位运行。货币政策方面,6月份以来美日欧货币增速持续上行,6月份日本、欧洲央行持续扩表,而美联储扩表速度有所放缓。

股票市场流动性:两市成交回暖,资金持续北上

6月份虽然一级市场募资总额有所回升,重要股东减持额也有所增加,但二级市场上新发基金规模依然维持高位,两市成交热度大幅回暖,两融余额出也现大幅的上行,同时互联互通资金6月份再度维持净流入状态,并且自4月份以来已经连续三个月持续净流入。所以综合来看,我们认为6月份股票市场流动性整体依然偏宽松。

一级市场:6月份募资总额有所回升

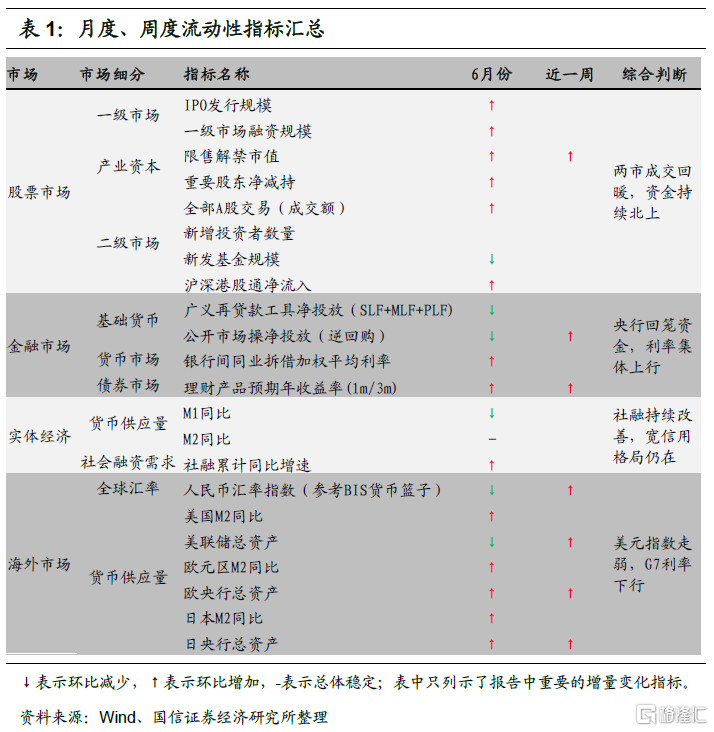

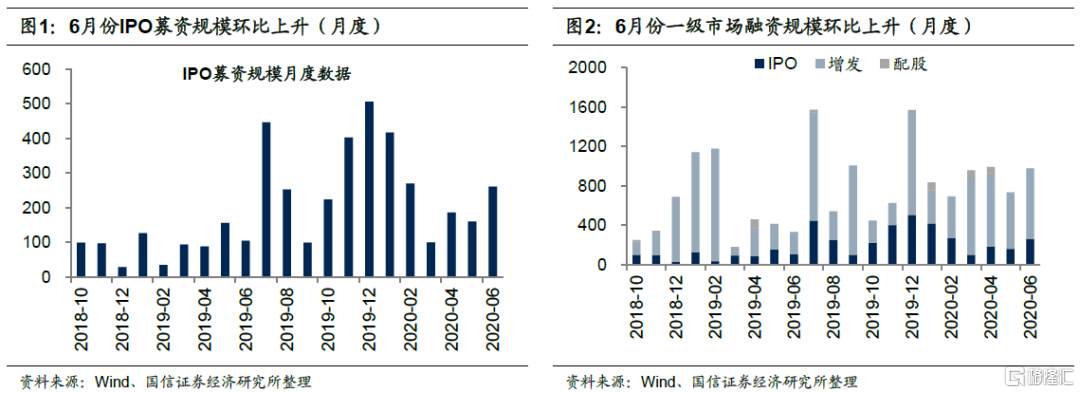

6月一级市场股票市场募集资金总额976亿元(包括IPO、增发和配股),环比上升33.1%。从结构上看,一级融资仍以增发为主,当月共募集716亿元,环比上升24.9%,占总募集资金的比重为73%;IPO募集资金总额261亿元,环比上升62.8%,占总募集资金的比重为27%。总体来看,6月份一级市场募资规模环比回升,且基本处于年内的高点。

产业资本:6月份重要股东净减持额环比增加

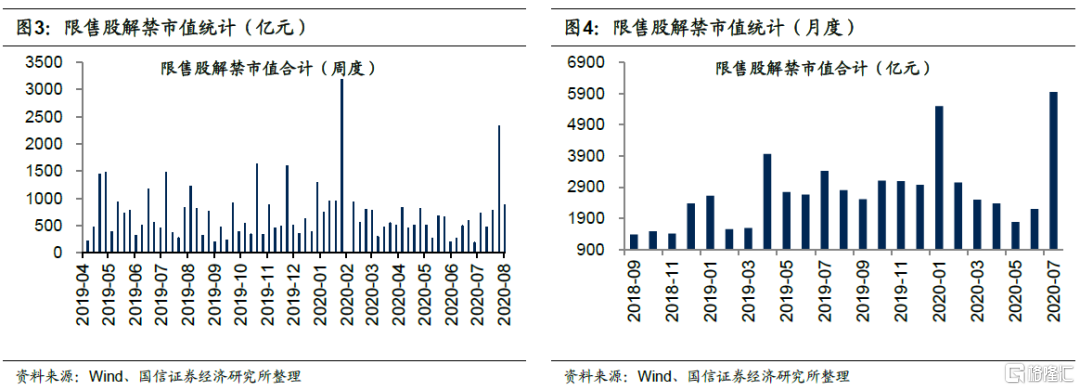

限售解禁:6月解禁市值小幅上升,预计7月市场将进一步迎来解禁高峰。6月限售股解禁市值2201亿元,环比上升419亿元。截至7月19日,当周限售股解禁市值781亿元,预计下周解禁市值2319亿元,从目前预先披露的数据看,7月份市场解禁压力巨大,预计限售股解禁市值为5944亿元,环比大幅上升3743亿元。从变化趋势上看,市场解禁市值自今年1月份达到高点后开始逐月下降,并在5月份达到年内低点后开始反弹,在6月份市场解禁值小幅反弹后,预计7月市场将进一步迎来解禁高峰。

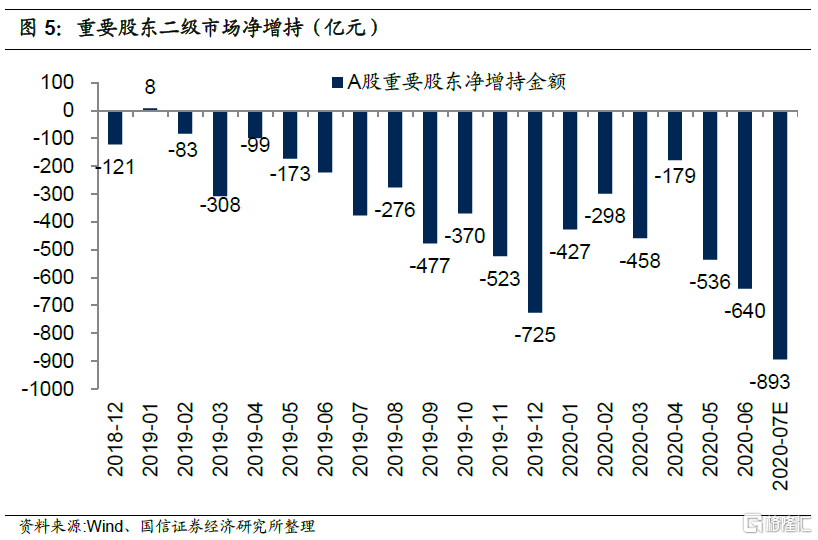

重要股东减持:6月重要股东净减持额环比增加,预计7月二级市场净减持额进一步创年内新高。6月重要股东二级市场增持90亿元,减持729亿元,净减持640亿元,净减持额环比增加104亿元。截至7月19日,7月二级市场重要股东净减持额为529亿元,按当前趋势,预计7月净减持额累计为893亿元,即重要股东二级市场7月减持额将进一步创年内新高。

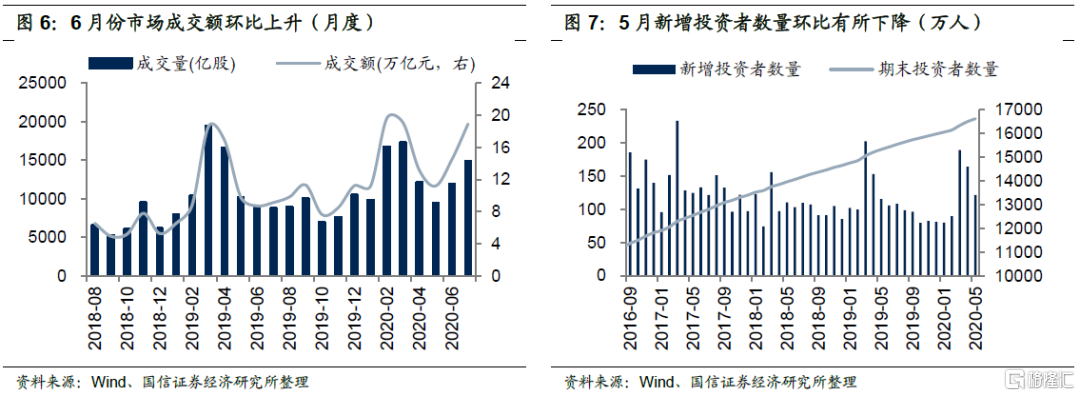

二级市场:两市成交热度大幅回暖

全部A股交易:6月份市场成交热度大幅回暖。6月份全部A股成交量为11914亿股,环比上升2534亿股,成交额为14.5万亿元,环比上升3.3万亿元。6底7月初以来A股市场大幅走强,成交热度持续回暖,单日成交额数据更多连续多日处于万亿元之上。截止7月19日,当月全部A股成交量和成交额分别为14814亿股和18.91万亿元,日均成交热度持续回升。

新增投资者:5月新增投资者数量环比有所下降。5月份新增投资者121万人,环比下降26%,截止5月底,期末投资者数量为16619万人。从变化趋势来看,单月新增投资者数量在2018年3月份陡然上升,达到2017年以来的次高点,其后几个月便开始逐渐回落,去年10月以来新增投资者数量在低位有所企稳。

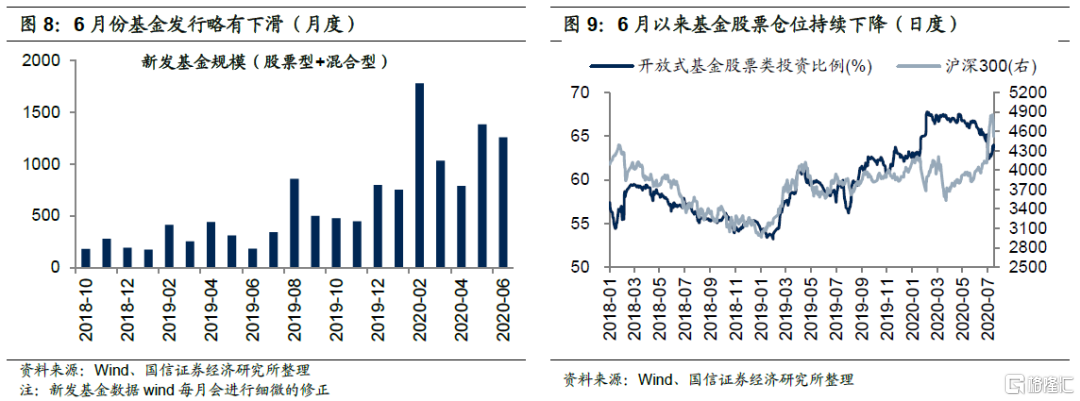

新发基金规模:6月份基金发行略有下滑,但依然处于高位。6月新发基金(股票型+混合型)规模为1255亿元,环比小幅下降124亿元。从变化趋势来看,新发基金规模中枢水平自去年年初开始震荡提升,于2月份达到阶段性高点,不过随后3、4两个月新发基金规模持续下滑,至5、6月份开始回升,当前来看,新发基金规模仍处于较高位。分解来看,6月份混合型基金发行1191亿元,股票型基金发行64亿元。

基金股票仓位:6月以来基金股票仓位持续下降。截止7月16日,开放式基金股票类投资比例为64.0%,本月平均为63.2%,6月平均为65.6%。从趋势上看,去年年初以来,开放式基金股票类投资比例随着沪深300指数低位反弹而持续提高,于4月初一度回升至60%之上,然而4月中下旬以来随着大盘的调整,基金股票仓位同样出现了震荡式的调整,随后8月份开始,基金股票仓位再度震荡上行。但是今年以来,开放式基金股票类投资比例持续走低的趋势较为明显。

融资融券余额:6月以来两融余额大幅上涨。截至7月16日,融资融券余额为13824亿元,相比上月末大幅增加2188亿元,融资余额13418亿元,相比上月末增加2106亿元。两融余额可以看作一种反映“市场情绪”的指标,6月以来,指数快速上涨带动市场情绪,公司两融业务也呈现高速发展态势。

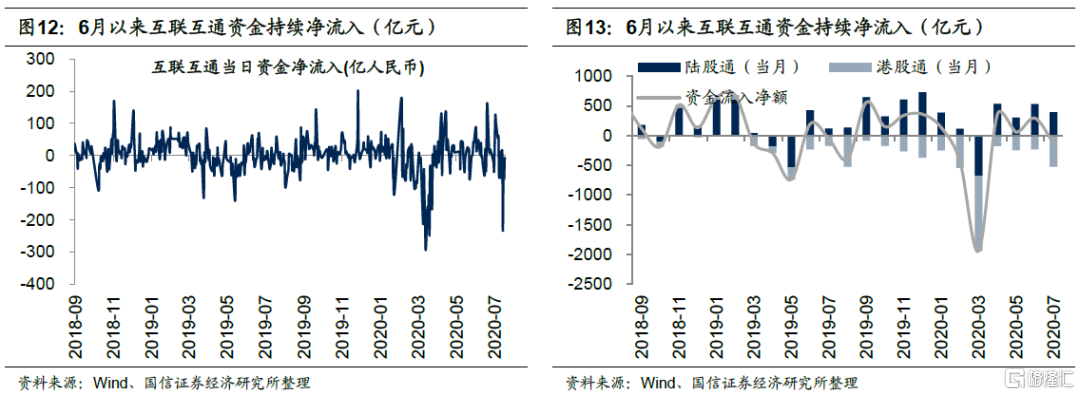

互联互通机制:6月份互联互通资金持续净流入。6月份互联互通机制资金净流入292.0亿元,相比5月份的净流入57.0亿元大幅大升。截至7月19日,当月互联互通资金小幅净流出130.0亿元。日度高频数据显示,2019年3月至8月,互联互通资金大多时间区间里均维持净流出状态,9月份开始,北上资金连续5个月净流入。今年以来,互联互通资金在疫情蔓延的恐慌情绪下一度大幅流出,不过在4月份北上资金再度转为净流入之后,至6月已经连续三个月维持持续净流入态势。

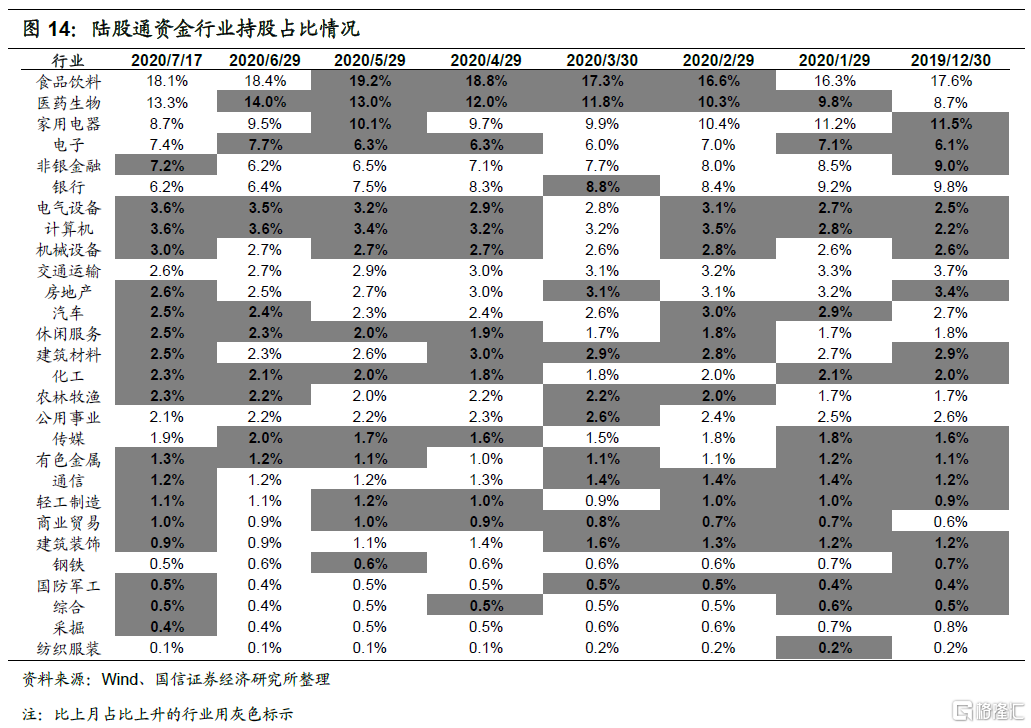

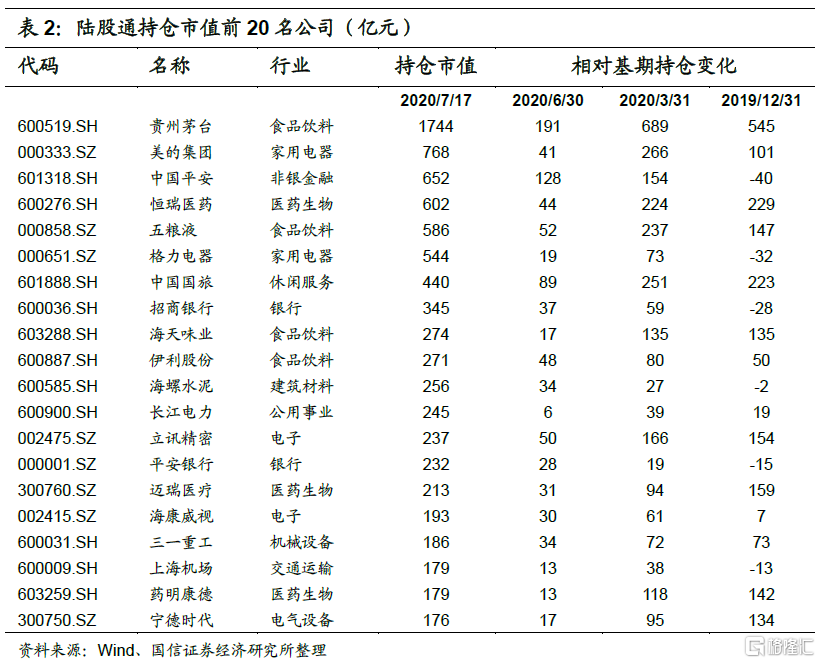

从陆股通持股行业占比的变化来看,近半年来各行业资金占比比较稳定,变化较大的行业有医药生物(4.5%)、计算机(1.4%)、电子(1.2%)、电气设备(1.1%)、银行(-3.6%)、家用电器(-2.8%)、非银金融(-1.8%)。从陆股通持股行业占比的绝对值来看,资金在行业间的分布集中度较高,且较为稳定。具体来看,占比前四大行业分别是食品饮料(18.1%)、医药生物(13.3%)、家用电器(8.7%)、电子(7.4%),截至7月17日,上述四个行业整体占比为47.5%,集中度较6月末小幅下降。

从陆股通持股公司来看,持股风格变化不大,截至7月17日,持仓市值前20家公司依旧以下游的食品饮料、家用电器等消费行业龙头和金融、医药行业龙头为主。

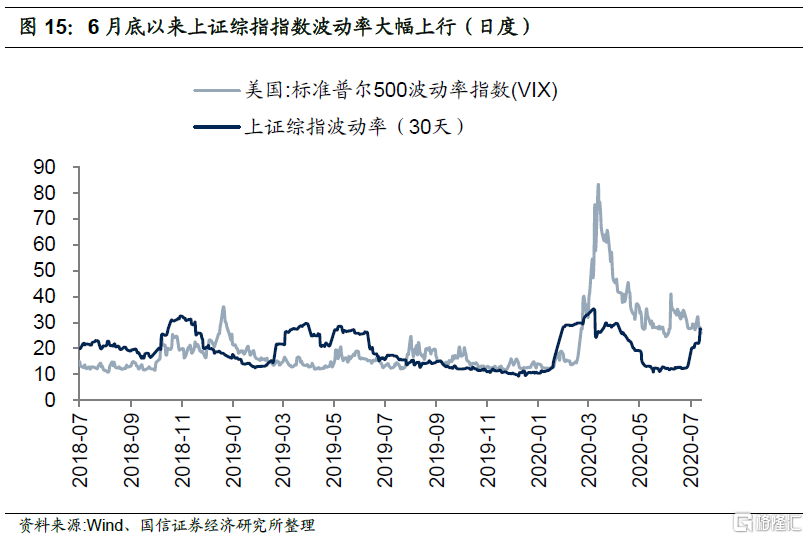

市场波动率:6月底以来上证综指波动率大幅上行。截至7月17日,标普500波动率指数为25.7,相比上月有所下降;截止7月17日,上证综指波动率为27.4,相比6月底继续大幅上升14.8。从日度高频数据走势来看,今年年初以来上证综指波动率走势较为震荡,在3月份达到年内高点后开始震荡下行,随后6月底7月初以来随着指数的持续走强,上证综指波动率同样开始大幅上行,目前来看上证综指波动率已经处于历史中枢水平之上。

金融市场流动性:央行回笼资金,利率集体上行

整体来看,6月份金融市场流动性继续偏紧。虽然6月份央行通过逆回购操作小幅净投放货币,但是同时也通过MLF为主的广义再贷款工具继续向市场回笼资金。从利率的角度看,6月份 SHIBOR隔夜利率、银行间质押式回购加权利率等货币市场利率集体上行。债券市场上,虽然6月初以来国债利率上行速度有所放缓,但整体仍在持续回升。

基础货币:6月份央行广义再贷款工具持续净回笼资金

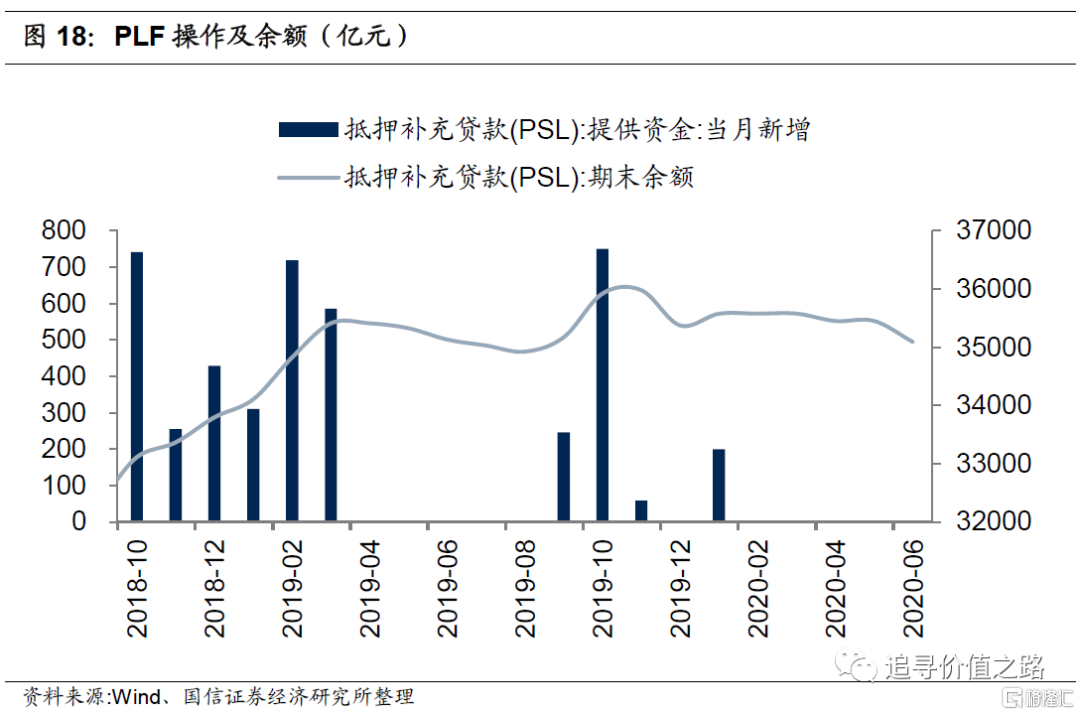

广义再贷款工具:6月广义再贷款工具持续净回笼资金。6月央行通过SLF操作小幅净回笼基础货币68亿元,SLF期末余额降至73亿元;MLF操作当月净回笼基础货币5400亿元,期末余额降至35500亿元;5月份央行PSL操作0亿元,期末余额维持35450亿元。整体来看,6月央行通过广义再贷款工具向市场持续回笼资金5829亿元,在连续6个月通过广义再贷款工具持续向市场净投放资金后,当前已经连续三个月转为净回笼资金。

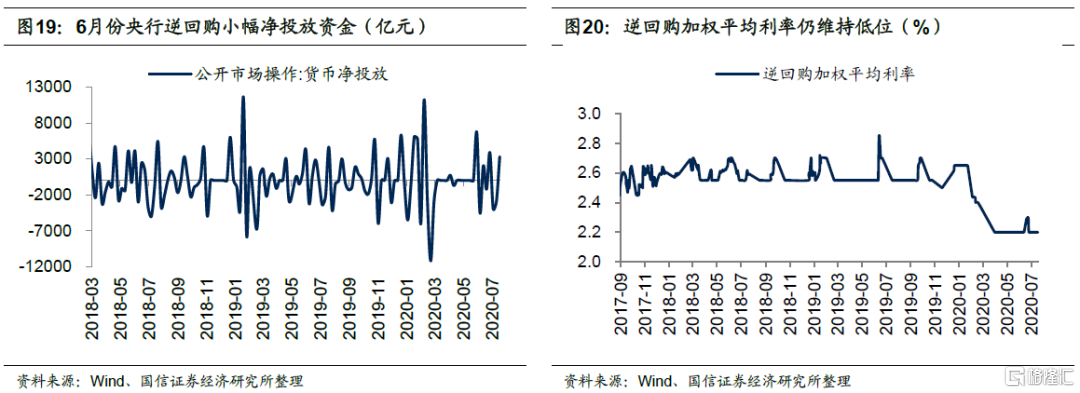

公开市场操作(逆回购):6月央行通过公开市场逆回购操作小幅净投放基础货币。6月份央行在13个交易日均进行了逆回购操作。从具体金额来看,6月份央行通过逆回购投放货币14450亿元,回笼基础货币14300亿元,因此6月份央行通过公开市场逆回购操作净投放资金150亿元。

6月份逆回购加权平均利率仍维持低位。由于3月份以来央行逆回购操作多以7天期品种为主,因此逆回购加权平均利率自3月份以来就持续维持在低位。6月中下旬央行在连续4个交易日开展14天期的逆回购操作后再度回归至7天期品种,因此当前逆回购加权平均利率仍处于低位。

货币市场:6月份以来市场利率持续回升

SHIBOR隔夜利率:6月以来SHIBOR利率震荡上行。截至7月17日,SHIBOR隔夜利率为2.33%,本月至今平均1.92%,6月平均1.74%。去年年中以来,SHIBOR利率波动明显加大,一度于7月初创近10年新低,随后SHIBOR利率开始触底回升,并于7月底快速升至去年下半年来高位。去年11月中旬开始SHIBOR利率震荡下行趋势较为显著,在今年4月触底后于5月份再度开始震荡上行。

银行间质押式回购加权利率:6月以来质押式回购利率持续回升。截至7月17日,7天银行间质押式回购加权利率为2.47%,本月至今平均为2.21%,6月平均为2.09%。从变化趋势来看,今年2月开始7天银行间质押式回购加权利率连续走低,并在5月中旬触底后开始反弹,并且目前来看已基本回升至历史中枢水平位置。

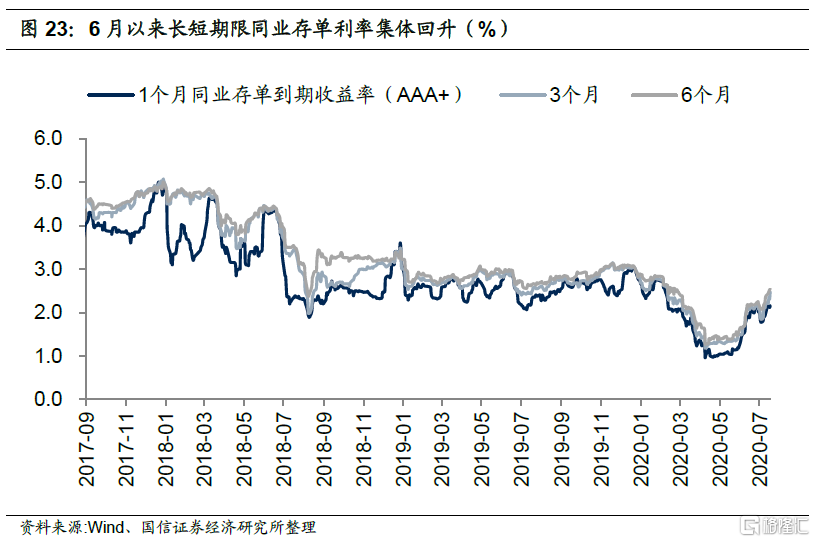

同业存单到期收益率:6月以来长短期限同业存单利率集体回升。截止7月17日,1个月同存利率为2.16%,本月平均1.98%,上月平均1.83%,1个月和6个月期限利差为38bp,较6月底上升26bp。日度高频数据显示,去年11月开始,各期限同业存单利率出现较为显著的下行趋势,并在今年4月底触及2017年中旬以来的新低,不过从5月开始,长短期同业存单利率持续走高,且当前已经较为接近历史中枢水平。从利差的角度看,6月中下旬以来期限利差开始再度走扩。

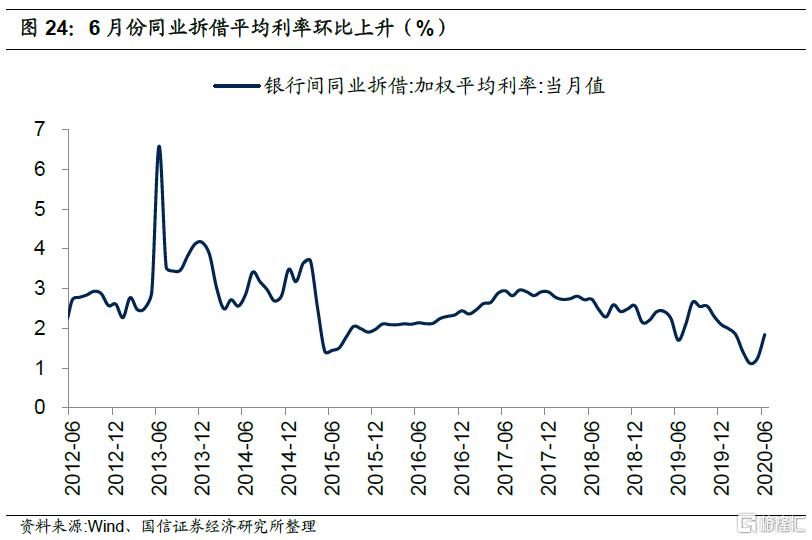

银行间同业拆借加权平均利率:5月份同业拆借平均利率环比上升。5月银行间同业拆借加权平均利率为1.25%,环比上升14个bp。从趋势上看,2018年4月份开始,银行间同业拆借加权利率震荡下行,不过去年7、8月份该利率自低位一度回升,达到阶段性高点后进入下行通道,在经历了连续六个月下降后,5月份该利率环比上升。

债券市场:6月份以来国债利率持续上行

国债到期收益率:6月份以来长短端国债利率持续上行,期限利差走势震荡。截至7月17日,1年期国债到期收益率为2.23%,10年期国债到期收益率为2.95%,相比上月末分别上行5bp和13bp。日度高频数据显示,今年4月底1年期和10年期国债利率触底后强势反弹,6月初以来虽然国债利率上行速度有所放缓,但整体仍在持续回升。从期限利差的角度看,在5月中下旬期限利差出现大幅收窄后,6月份以来国债期限利差走势震荡,截至7月17日,长短期限利差为73bp,大致处于近两年的中枢水平。

理财产品预期年收益率:6月份以来各期限理财产品收益率低位震荡。截至7月12日,1个月、3个月、6个月理财产品预期收益率分别为3.78%,3.91%,3.81%,相比6月末分别变化+7bp、+4bp、-1bp。从趋势来看,2018年2月份以来各期限理财产品收益率集体下行趋势较为显著,目前来看,各期限理财产品的收益率依然处于低位震荡。

实体经济流动性:社融持续改善,宽信用格局仍在

总体来看,6月份金融数据依然较为强劲,宽信用格局仍在持续。其中M2增速仍维持高位,社融同比增速则继续上行。从结构上看,人民币贷款、企业债券、政府债券以及未贴现银行承兑汇票当月值同比改善均较为显著,对社融数据的贡献较大。今年4月份开始企业信用利差出现了较大幅度的下行,不过6月份以来该利差下行速度有所放缓。

货币供应量:6月份M1增速下降、M2增速持平

货币供应量同比增速:6月份M1增速下降、M2增速持平。M1是反映企业流动资金状况的重要指标,6月M1同比增速6.5%,相比上月小幅下降0.3个百分点。M2增速反映了社会信用扩张速度,6月广义货币供应量(M2)同比增速为11.1%,与5月份持平,且依然维持在较高位。结构上看,我们认为6月份居民存款同比大幅增加以及政府存款的同比减少是M2增速依然维持高位的主要原因。

社会融资需求:6月份社融数据持续上行

金融机构人民币贷款:6月份金融机构新增人民币贷款18100亿元,同比多增1500亿元。从细分项来看,票据融资当月减少2104亿元,同比多减3065亿元;居民短期贷款当月新增3400亿元,同比多增733亿元;居民中长期贷款当月新增6349亿元,同比多增1491亿元;企业短期贷款4051亿元,同比少增357亿元;企业中长期贷款7348亿元,同比多增3595亿元;非银金融机构贷款-790亿元,同比多减629亿元。总体而言,6月份新增人民币贷款数据略超于预期值,高于去年同期值,且结构上看,6月企业中长期贷款同比出现了较大幅度的改善,体现了企业对未来持续生产经营的信心。

社会融资规模:社会融资规模代表了实体经济从金融体系获得的资金总量,其中人民币贷款可以很好地衡量实体信用扩张或者收缩的趋势。6月社融当月新增值34342亿元,略高于市场预期的31000亿元,同比多增8099亿元,存量271.8万亿元,同比增长12.8%,相比上月提升了0.3个百分点。其中,人民币贷款当月新增值19027亿,同比多增2292亿元。表外融资中,未贴现票据当月增加2190亿元,同比多增3501亿元;委托贷款当月减少484亿元,同比少减343亿元;信托贷款当月减少852亿元,同比多减867亿元。当月企业债券融资新增3383亿元,同比多增1944亿元,当月政府债券(含国债、地方政府一般债及地方政府专项债)7450亿元,同比多增583亿元。当月新增外币贷款增加204亿元,同比多增208亿元。

从细分项增速来看,6月份社融成分中人民币贷款同比增速为13.3%,相比上月持平;企业债券同比增速为21.5%,相比上月提升1.1%,政府债券与非金融企业境内股票融资同比增速分别为17.1%和6.6%,相比上月提升了-0.1%和0.5%;未贴现银行承兑汇票和委托贷款同比增速分别为-1.3%和-5.6%,跌幅相比上月收窄,表明其对社融增速的拖累作用减小;信托贷款同比增速为-7.2%,跌幅小幅扩大。

总体来看,6月份社融数据持续回升,宽信用格局仍在持续。从结构上看,人民币贷款、企业债券、政府债券以及未贴现银行承兑汇票当月值同比改善均较为显著,对社融数据的贡献较大。

票据贴现利率:去年11月份票据贴现利率底部反弹。该利率体现了实体经济货币需求的成本价格。截至2019年12月5日,珠三角地区6个月票据贴现利率为2.41%,长三角为2.40%,相比上月末分别上升0.11%和0.2%。从变化趋势来看,2018年3月份以来,票据贴现利率整体下行趋势较为显著,虽然2019年8月份珠三角和长三角地区票据贴现利率下行趋缓甚至出现阶段性的反弹,但当前来看该利率依然处于下行趋势之中,并处于历史底部位置。

企业信用利差:6月份以来企业信用利差下行速度有所放缓。6月底AA级产业债信用利差中位数为287bp,环比上升3bp。截至7月16日,信用利差小幅下行至279bp。从趋势上看,今年4月份开始企业信用利差出现了较大幅度的下行,不过6月份以来该利差下行速度有所放缓。

全球流动性:美元指数走弱,G7利率下行

6月中旬以来人民币对美元及一篮子货币均有升值。受6月中下旬以来美国疫情再度恶化,6月份以来美元指数震荡走弱。6月份以来G7利率小幅下行,且目前处近两年来的低位。从各国利率的走势来看,6月份美日欧国债利率继续在低位运行。货币政策方面,6月份以来美日欧货币增速持续上行,6月份日本、欧洲央行持续扩表,而美联储扩表速度有所放缓。

全球汇率:6月份以来美元指数震荡走弱

人民币汇率:6月中旬以来人民币对美元及一篮子货币均有升值。截至7月17日,人民币兑美元汇率中间价报7.00,本月平均7.02,6月平均7.09。人民币汇率指数(参考BIS货币篮子)7月10日报96.7,6月平均95.7。总体来看,6月中旬以来,人民币对美元及一篮子货币汇率均有较大幅度升值。

美元指数:6月份以来美元指数震荡走弱。截至7月17日,DXY美元指数为96.0,相比上月末下降1.4,本月平均为96.7,6月平均为97.1。总体来看,6月份以来美元指数震荡走弱,我们认为原因主要还是在于6月中下旬以来,美国疫情再度恶化,单日新增确诊人数不断触及高点。并且7月份以来,美国单日新增确诊人数多在6-8万人左右徘徊,显示美国国内当前疫情状况依然不容乐观,这对后续美国经济的复苏依然存在较大的制约。

债券市场:6月份以来G7利率小幅下行

G7国家十年期国债加权平均利率:该利率是以G7国家的GDP为权重计算十年期国债加权平均收益率。截至7月17日,G7国家十年期国债加权平均利率为0.39%,本月平均为0.40%,上月平均为0.46%。从变化趋势看,全球加权平均利率在2018年11月份达到高点后开始趋势下行,而2019年10月份开始出现了阶段性的反弹,不过今年1月下旬以来G7加权利率再度大幅下行,且目前处近两年来的低位。

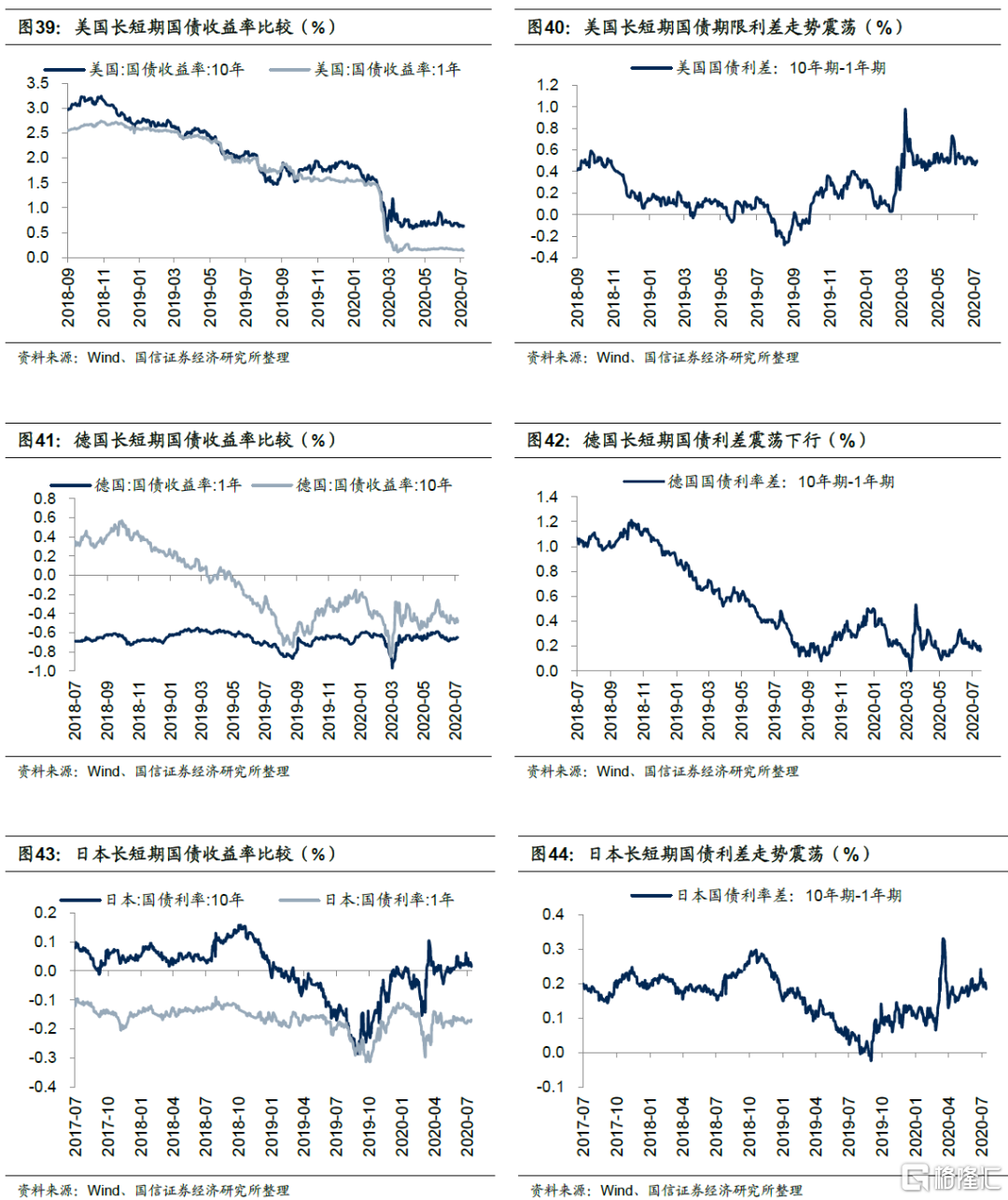

长短期国债利率:6月份美日欧国债利率继续低位运行。截至7月17日,美国10年期国债利率大幅降至0.64%,1年期国债利率大幅下行至0.14%,利差0.50%。德国10年期债券利率-0.47%,1年期债券利率-0.65%,利差0.18%。日本10年期债券利率0.14%,1年期债券利率-0.17%,利差0.18%。从趋势上来看,去年7月份开始,全球各央行纷纷开启降息模式,美日德长短端利率下行,期限利差亦不断缩窄,9月初之后,三个国家的利率(尤其是长端利率)出现了短暂的回升,期限利差同样开始走扩,不过今年1月份以来,美日欧三个国家长短端利率再度大幅下行,并且目前在仍在底部震荡。

央行资产负债表:6月份以来美日欧货币增速持续上行

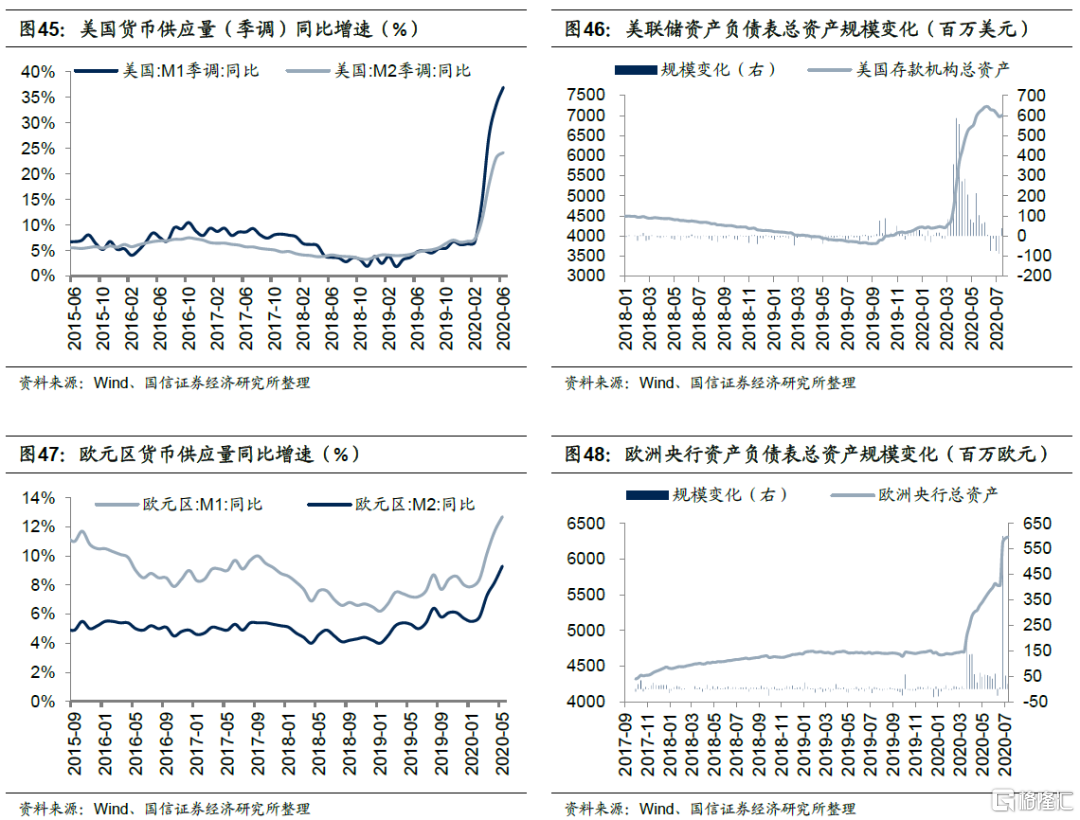

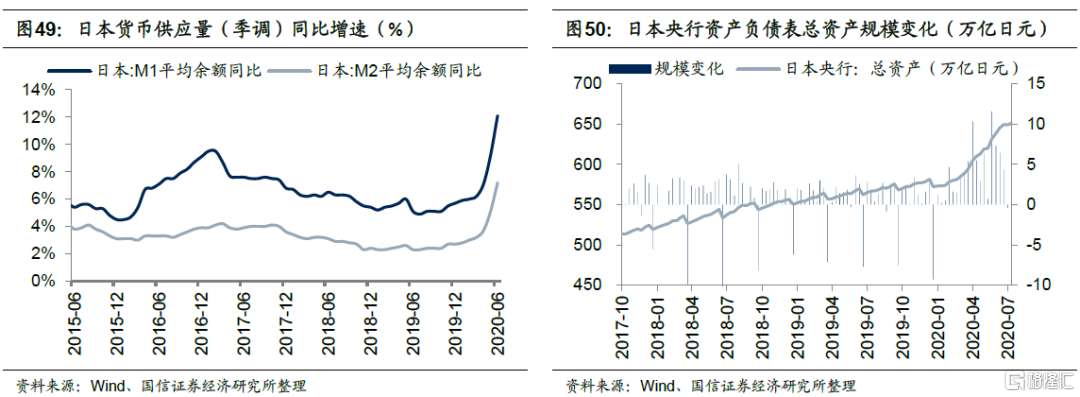

货币供应量同比增速:6月份以来美日欧货币增速持续上行。具体来看,美国6月狭义货币供应量(M1)同比增速37.0%,广义货币供应量(M2)同比增速24.2%;欧元区5月狭义货币供应量(M1)同比增速12.7%,广义货币供应量(M2)同比增速9.3%;日本6月狭义货币供应量(M1)平均余额同比增速12.1%,广义货币供应量(M2)平均余额同比增速7.2%。

央行资产负债表:6月份日本、欧洲央行持续扩表。今年新冠疫情爆发以来,美日欧央行资产规模纷纷开启新一轮扩张,不过高频数据显示,美联储资产负债表规模扩张速度已经开始放缓,而日本和欧洲央行资产规模仍在持续扩张。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员