作者:巴九灵

来源:吴晓波频道

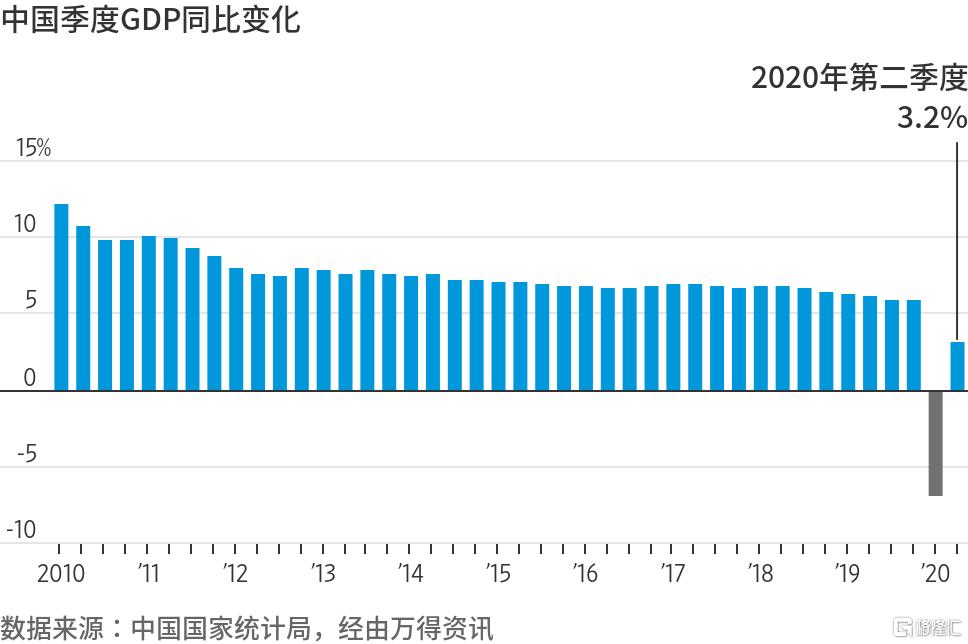

昨日,二季度经济数据揭晓,相信大家都已经看到了:GDP增速由负转正,同比增长3.2%。

一季度GDP增速-6.8%,如今在疫情冲击仍未结束的二季度,GDP走出了强劲的V型反弹,实属不易。

即使放到全球来讲,3.2%这个数据依然十分扛打。

IMF在6月发布的《2020年世界经济展望》中,预计2020年美国经济增速为-8%,中国则为1%,还预测中国将是全球唯一实现GDP正增长的国家。

好了,夸夸模式之后,我们不妨横向切割一下二季度经济数据,看看其中还存在什么隐患。

▶1. 进出口数据增速尚未转“正”。

统计数据显示,上半年,货物进出口总额142379亿元,同比下降3.2%,其中,出口77134亿元,下降3.0%;进口65245亿元,下降3.3%。进出口相抵,贸易顺差11889亿元。

进出口虽好于预期,但与去年同期相比还是偏弱。

▶2. 内需消费恢复依然乏力。

上半年,社会消费品零售总额172256亿元,同比下降11.4%,尽管二季度跌幅比一季度收窄15.1个百分点,但同比仍有3.9%的下跌。

以上两点说明,三驾马车中的两驾马车——消费和外贸,跑得还不够快。

此外,昨天还有一件事十分引人注目,被称为经济晴雨表的股市与经济面的好消息反向而行,截至昨日收盘,上证综指跌4.50%,深证成指跌5.37%,创业板指跌5.93%。

实际上,前阵子股市已经涨了很多,大伙的开户热情高涨。与此相对的楼市,也一片火热。

昨日,国家统计局公布的数据显示,70座大中城市中有61城新建商品住宅价格环比上涨,87%的大中城市房价反弹了,用“高温”形容也不为过。

这不免令人担心,前期为了应对疫情的刺激政策,是不是没能充分传导到实体经济,倒是把股市和楼市喂得有些“虚火”,这也为漂亮的宏观数据蒙上了一层阴影。

不过,政策层面显然已经关注到了,近日来也动作频频。

股市和楼市已经遭遇“警告”。7月11日,银保监会在官网发布的“答记者问”中表示,“一些高风险影子银行死灰复燃,有的以新形式新面目企图卷土重来。企业、住户等部门杠杆率上升。部分资金违规流入房市、股市,推高资产泡沫。”

楼市调控政策再度升级。前天,深圳出台“史上最严”楼市限购令,再拉长一点时间线,7月以来,杭州、广州、宁波等城市都已经收紧楼市政策。【点击阅读《全国百城中近80%房价上涨,新一轮楼市调控已经开始》】

而对于消费,这两天接连传来好消息。前天,文旅部印发文件指出,恢复跨省(区、市)团队旅游,昨天的重磅消息是,暂停营业5个多月的电影院可以逐步开业了。

最后,小巴做个简单总结,二季度漂亮的宏观数据,一定程度上是在刺激政策下催生的,如今经济恢复了,但股市和楼市却有些“虚火”。

那么接下来,前期用来应急的扩张性财政和货币刺激政策,会不会出现调整?接下去股市和楼市会怎么走,甚至会不会就此掉头?

对于这些疑问,小巴请教了几位大头,下面就来看看他们的观点。

据统计局官方判断,“从上半年尤其是二季度各个经济指标回升情况看,下半年经济的持续恢复是有支撑的”。总体而言,决策层对下半年的经济持续恢复是有信心的。

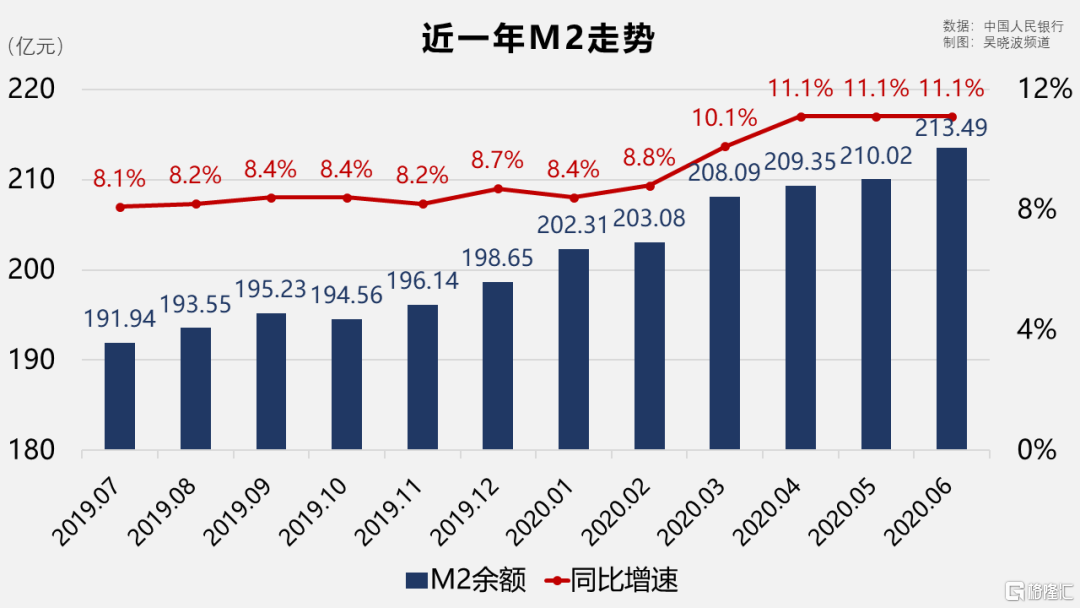

就货币政策而言,一季度、二季度的货币政策结构性调整非常明显:一季度为应对疫情,央行实行“宽货币+宽信用”政策,通过逆回购、MLF、定向再贴现再贷款等手段,集中投放了大量流动性。

二季度以来,央行迅速舍弃“宽货币”,转向“宽信用”,尤其是多项精准直达、小微企业等扩信用政策陆续在二季度推出。

到了三季度,货币政策将进一步回归常态化。央行领导在上半年金融数据新闻发布会上表示:“当相关政策设定的情形不再适用的时候就自动退出了,部分再贷款、再贴现政策也完成了历史使命,已经退出了。”

到了四季度,央行还有可能“秋后算账”,尤其是重新检查宏观杠杆和金融风险的问题。

因此,预计货币政策全年的走势是:一季度宽货币,二季度宽信用,三季度信用见顶,四季度稳信用。

不过,未来需要注意的一个问题是就业。6月城镇调查失业率为5.7%,虽然比上月下降了0.2个百分点,但仍处于较高水平,若下半年该指标有所提升,政策将会重回积极态势,以保证全年经济持续平稳复苏。

综合以上,对股市的影响是:下半年经济基本面恢复和政策温和应对的组合,对于股市有一定的支撑作用。但宽货币政策逐渐退出、监管严查信贷资金违规进入股市等因素会对入市资金产生边际上的限制,不过这种限制在市场情绪、监管引导慢牛的政策趋势下,影响应该是有限的。

对楼市的影响是:近期深圳等地调控政策趋严,释放了比较明显的政策信号。

从土地财政来看,2020年土地出让收入占主要地位的政府性基金收入预算也受到了限制。全国政府性基金预算收入81446.05亿元,下降3.6%。全国政府性基金预算支出126123.59亿元,增长38%。这一降一升,就代表了今年地方政府土地财政是不可期的,也意味着推动房地产市场上扬的土地因素以及背后的政策思路仍然趋严。

此外,上半年宏观经济各部门中,消费复苏最慢,直接原因是疫情影响下的社会隔离措施并未完全消失;深层次原因是:就业压力和收入增长压力下,居民对消费仍然存在顾虑,“捂钱”意味明显。

上半年,全国居民人均可支配收入15666元,同比名义增长2.4%,扣除价格因素实际下降1.3%。同时6月城镇调查失业率为5.7%,仍然处于高位。

但随着隔离政策放宽,消费习惯逐渐回归正常,下半年消费大概率还能逐渐取代工业部门,成为持续复苏的主要支撑力量。

昨天,二季度GDP揭晓,3.2%的数据很亮眼,但实际上二季度各种困难还没有完全显现出来。

并且,最近形势更加严峻,特别是国际政治经济秩序方面。15日,美方不顾中方严正交涉,将美国国会通过的所谓“香港自治法案”签署成法。

香港各界抗议美国干预香港事务

在此基础上,我认为较宽松的货币政策不会变化。

这对于楼市影响几何,要结合另一关键事件——深圳的重磅调控,打响了下半年楼市调控的第一枪。

如此严厉的政策,可推导出官方的意图:

官方坚决压住房价暴涨,谨防泡沫破裂的意图,是确切的。

深圳打响的这第一枪,也是对其他热点一、二线城市的严重示警。7月15日深圳重磅政策的出台,或将改变下半年楼市的预期。

同时,为救经济,较为宽松的货币政策和信贷政策,也是确切的。

2020年上半年,我国新增人民币贷款12.09万亿元,同比多增2.42万亿元。

2020年上半年,社会融资规模增量累计为20.83万亿元,比上年同期多6.22万亿元。

6月M2增速11.1%,连续4个月保持两位数增长。

因此,2020年下半年,楼市将进入一个更复杂、更不确定的时期。全球疫情、国际政治经济形势、中国经济走势对房地产市场的影响,或许比调控政策更大。

从二季度GDP数据看,经济复苏态势明显好于预期,遗憾的是资本市场没有给出正面的反馈,反而大跌。

主要原因是,A股前期出现了明显的快速拉升,一定程度上透支了基本面的利好,而市场本身也存在一定技术上调整的诉求。

这个单日行情,更多的是一种心理因素、趋势因素,甚至只是一个随机因素所决定,宏观数据与之没有特别直接的关联。从资本市场的历史表现看,在行情刚起步或起步一段时间后,出现一个剧烈波动的单日调整,属于正常的状况。

可以肯定的是,宏观数据将决定比较长期的市场表现。基本面若能继续支撑,股市是上升趋势;若无法支撑,股市便是下降趋势。

目前,二季度GDP数据对资本市场构成一定的支撑,但市场依然存在两个担忧:

第一个担忧,数据明显好于预期,市场反而会担忧——经济态势强劲跟之前实行的强劲的刺激政策相关,如今宏观数据好了,未来政策力度是否会减弱?

投资者的这个疑虑需要进一步打消,但时间也不会太久,7月中下旬举行的半年度中央政治局会议,将对此有一个较为明确的表达。

对此,我的观点是:即便政策有调整,也只是会进一步优化,不可能一下子把刺激的力度全部撤掉,因为政策的调整是为了让经济更稳定地增长,而不是不增长。

从上半年各项经济数据看,出口虽好于预期,但跟历年同期相比偏弱,消费也比预期的弱,房地产投资是被强力抑制的,制造业投资表现也一般。二季度宏观数据走好的第一推动因素是——以基建为代表的投资增长因素。

因此,市场的第二个担忧是——宏观数据虽好,但对上市公司业绩能否形成支撑?

对此,我的观点是:当国家遇到经济下行压力时,基建投资肯定是一个抓手,这个抓手会蔓延扩散到不同的行业和公司,只是蔓延的速度、力度在不同的行业和公司不相同。拉长时间看,相信宏观数据如此强劲的反弹,对上市公司的业绩肯定会带来帮助,只是市场需要去测算这个帮助到底会有多大,这是一个过程。

归根结底,基本面决定市场的长期趋势,我对市场长期趋势依然持有坚定的看好。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员