来源:华夏时报

2020年以来,货币基金的收益率集体下滑,一度破2,而股市持续回暖,赚钱效应明显,在此背景下,投资者“赎货基、购股基”现象明显,股债跷跷板效应越发显著,公募基金6月官方数据正印证了这一点。

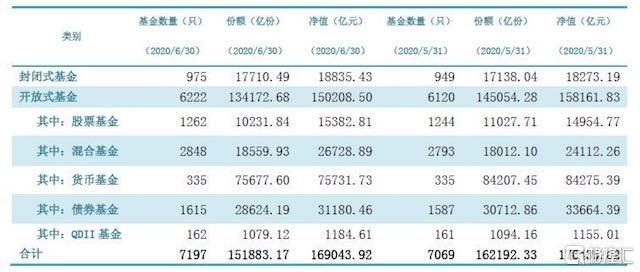

7月14日晚间,中国证券投资基金业协会(下称“中基协”)公示了6月份公募规模数据。数据显示,截至6月底,公募基金份额较5月底减少逾1万亿份,货币基金和债券基金被大量赎回,其中货币基金大降0.85万亿元,而股票型基金和混合型基金分别大增0.043万亿元和0.26万亿元。

“6月份,国内债券市场经历了一轮大幅下跌,十年期国债期货从4月底的高位到现在,已经跌了超过4%,债券市场的各个品种都出现了不同程度的下跌,有些理财产品甚至变成了负收益。另外6月以来权益市场的火爆,使得不少的投资者将资金从固收产品转向了权益产品,所以有了我们常说的股债跷跷板效应。这是由经济本身基本面问题,货币政策的宽松与否,以及投资者对风险偏好的要求等因素所决定的。”开源证券研究所金融工程团队在接受记者采访时表示。

6月公募基金管理规模环比下降4.2%

中基协公布的数据显示,截至2020年6月底,我国境内共有基金管理公司129家,其中,中外合资公司44家,内资公司85家;取得公募基金管理资格的证券公司或证券公司资产管理子公司共12家、保险资产管理公司2家。以上机构管理的公募基金资产净值合计16.9万亿元,较今年5月底的17.64万亿元,减少0.74万亿元,环比下降4.2%。

具体看来,今年6月底,货币基金和债券型基金规模分别由8.43万亿元和3.37万亿元,降至7.57万亿元和3.12万亿元,环比下降10.20%和7.42%。同期,混合型基金则由2.41万亿元增至2.67万亿元,环比增长10.79%,此外,股票型基金和QDII基金规模也出现了小幅上涨。

记者梳理发现,权益类基金总份额不升反降,截至6月底,权益类基金总份额为2.88万亿份,环比5月份的2.90万亿份下降了0.02万亿份。值得注意的是,6月份新成立权益类基金规模高达0.17万亿份。如果将统计时间再拉长,今年上半年成立的410只权益类基金募集总规模为0.72万亿份,而同期权益类基金总份额增长了0.47万亿份,两者差额高达0.25万亿。

针对上述现象,开源证券研究所金融工程团队一位研究员告诉记者,权益基金在一段期间内的新发规模与赎回规模之差,决定了权益基金总规模的变动方向。6月份以来权益类基金新增规模与总规模的差异性,可能与客户赎回存量基金的行为有很大关联。当存量基金打开申赎窗口后,以银行为主的代销渠道会引导客户“赎回存量基金,购买新基金”。从银行为代表的销售渠道角度来看,客户的“赎回-购买”行为可以提升中间业务收入。在当前银行让利实体企业的大背景下,提升此类中间业务收入的需求会更加迫切。

基金豆首席分析师李扬帆认为,权益类基金份额下降可能是受到了股市内外吸金效应的影响。对场内而言,可能有一些投资者受到各种因素影响,赎回现有的权益类基金去认购新发基金,也会有一些股票投资者为了开通新三板精选层、参与7月初的新三板打新而赎回部分场外基金用于周转。对场外而言,6月底作为银行密集揽储的特殊时段,也会有一些资金进入银行体系满足过夜需求。

在多位业内人士看来,投资者赎旧买新、资金腾挪的现象一直存在,特别是今年以来权益基金收益表现良好,投资者借基入市意愿越发强烈,很多投资者会赎回老基金去购买新基金。

“但对于基金管理人来说,频繁的申购赎回并不有利于投资经理的投资运作,会给基金管理人管理带来一定压力。”上述研究员进一步补充道,“赎旧买新”现象不是理性的投资方式,也不利于基金行业的健康发展。

货基、股基跷跷板效应明显

值得注意的是,除了新发权益类基金总规模与基金总规模增长的差额异常变化外,固收类市场的吸引力也进一步下滑,货币基金和债券基金规模同样“缩水”严重。

中基协数据显示,6月份,货币基金总份额为7.57万亿份,较5月底8.42万亿份规模缩水0.85万亿份,环比下降约10%,而债基6月份减少约0.21万亿份。

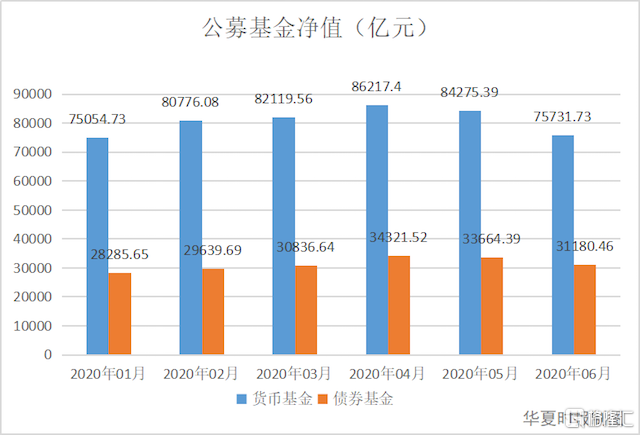

记者梳理今年上半年的公募基金市场数据发现,今年1至4月,货币基金和债券基金净值一直处于缓慢上升状态,直到今年4月底行情调整,5月份开始从高点回落,6月份叠加股市的快速转暖,货币、债券基金投资性价比趋弱,降幅已十分明显。

对此,沪上某基金公司分析人士在接受记者采访时表示,债基、货基规模的下降,与6月份以来权益类市场的高涨有关,投资者风险偏好有较大提升,资金“跑步”切换到股市中,同时也与这类品种自身的市场行情有直接关系。

华东一位公募固收基金经理对此分析,一方面,市场利率持续走低,包括货基、中短债基金等现金管理类工具产品的自身收益率吸引力明显下降;另一方面,受债券市场调整影响,不少投资者遭遇负收益,导致大量赎回。

上述基金经理认为,股债市场,以及权益和固收市场的“跷跷板效应”是客观存在的,特别是当下货币基金、债券型基金收益缩水,股市回暖的情况下,投资者资金流向权益类基金的现象是无法避免的。

针对当前的市场环境,对于固收类和权益类市场的发展趋势,该基金经理表示,“接下来市场大概率还是维持震荡态势,从长期投资角度而言,稳健上涨是主要趋势,如果是这样的话,预计固收类基金规模还会继续萎缩,特别是货币型基金收益未到拐点,对投资者的吸引力有可能进一步下降。但也要防范可能出现的风险,建议投资者不要狂热追求某一类资产,目前固收类也有一定的配置价值,可以将固收资产作为一个对冲性、防御性的配置,毕竟分散投资多元配置才是明智之举。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员