作者 | 格隆汇新股

来源 | 格隆汇新股

数据支持 | 勾股大数据

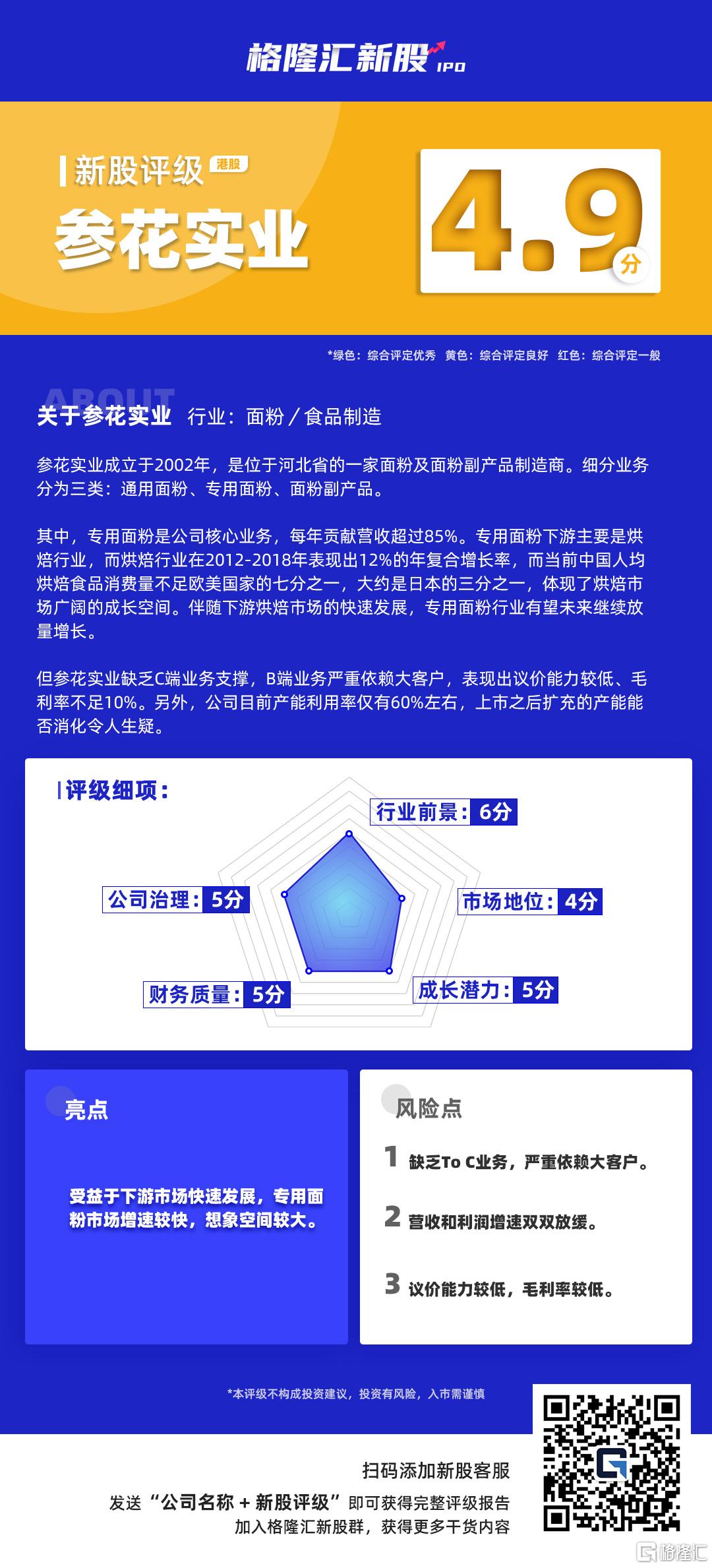

今天为大家带来参花实业的新股评级。本评级主要围绕基本盘、实操盘两大维度,针对目标公司各项核心指标进行打分评级,满分为 10 分,各指标单独评分,按权重占比分数之和计算,最终结果按照四舍五入得到。

格隆汇新股研究根据已公开数据及独家的内部评级体系,给予参花实业的新股综合评估分数为4.9分,满分为 10 分,如下图:

参花实业新股评级详解:

一、行业前景(10%) 6分

据招股书披露,2017-2019年,中国面粉产量分别为6980万吨、6960万吨和6920万吨;消耗量分别为6980万吨、6930万吨和6880万吨。显然,面粉行业不仅没有增长甚至表现出来下滑的迹象。

但细究之下,可以发现“专用面粉”这一细分行业表现喜人。据招股书披露,2015-2019年,中国专用面粉产量的复合年增长率达14.9%,2019年产量占当年整体面粉产量的29.7%。整体面粉行业表现颓势之时,“专用面粉”却能一骑绝尘,主要受益于下游烘焙市场的快速发展。鉴于,中国人均烘焙食品消费量不足欧美国家的七分之一,大约是日本的三分之一,受益于烘焙行业发展空间较大,专用面粉行业也有较大的想象空间。

二、市场地位(20%) 4分

面粉制造行业参与者众多,整体呈现高度分散特点,2019年约有3000-4000家面粉制造商。近年来,面粉制造商数量逐渐减少,行业集中度正在逐渐增加,头部公司直接受益。

2019年,以面粉产量计,前五大生产商市占率超过30%。河北地区市场份额更加集中,前五大生产商占比为75.5%。同年,参花实业年产量12万吨,仅占河北地区1.5%。但在专用面粉领域,2019年,参花实业年产11万吨,于河北地区占比14.1%,排名第二。

三、成长潜力(30%) 5分

招股书数据显示,2017年-2019年参花实业营收分别为3.81亿元、4.61亿元、4.81亿元,复合增速12.36%;净利润分别为2.1千万元、3.3千万元、3.5千万元,复合增速29.10%。

面粉行业整体产能过剩,拖累面粉批发价近几年呈现下降趋势。2017年-2019年,参花实业通用面粉价格及专用面粉的价格均在下降,但销量均保持上升,使得整体业绩保持增长。尤其,专用面粉保持稳定提供超过86%的营收且毛利率高于普通面粉。

可见,业绩增长主要动力来自于专用面粉业务。在当前消费升级趋势下,预期未来市场对于健康食品需求会进一步放大,而相关面粉制品也被视为健康食品的代表。另外,下游烘焙产业预期将继续保持高速发展,专用面粉业务有望继续保持快速增长。深耕专用面粉的参花实业有望能在存量市场中保持一定的增长速度。

四、公司治理(10%) 5分

公司上市前,控股股东为姚志,持有公司98%的股份;国富香港持有2%股份,国富香港由国富投资及河北顺德投资集团有限公司(隶属河北国资委)分别持股65%、35%。可以看出,公司股权高度集中。

五、财务质量(30%) 5分

2017年-2019年参花实业营收分别为3.81亿元、4.61亿元、4.81亿元,复合增速12.36%;净利润分别为2.1千万元、3.3千万元、3.5千万元。明显营收和利润的增速双双放缓。

2017-2019年,公司综合毛利率分别为8.9%、8.8%及 9.9%;按照业务分类看,同期通用面粉毛利率分别为9.4%、8.4%及9.4%;专用面粉的毛利率分别为9.7%、9.6%及10.6%。面粉加工处于产业链弱势地位,业务壁垒较低导致同行竞争异常激烈,尤其对于下游议价能力较低。参花实业在营收上特别依赖大客户,前两大客户在报告期内贡献收入占比约占一半,若未来大客户缩减订单较大可能对参花实业业绩产生冲击。

2017-2019年,公司经营性现金流净额分别为2.4千万元、8.7千万元、6.9千万元,均高于同期净利润但波动较大。较大波动产生的原因是不同时期折旧费用以及营运资金变动的区别较大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员