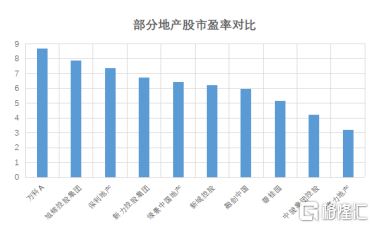

7月以来股票市场出现风格切换,以地产、银行、非银为代表的估值蓝筹股大幅领涨,尤其是其中沉寂已久的地产股,连续的股价多日上涨一扫上半年估值承压的颓势。不过,上周开始不少地产股却出现短期的冲高回落态势。对此,平安证券发布研究报告指出,当前地产板块滚动市盈率为10.6倍,估值处于近5年以来的36%分位、2008年以来15%分位;从相对估值来看,地产板块当前市盈率在28个行业中仅高于银行,市净率在28个行业中排名24,仍处于2012年以来较低水平。

(资料来源:Wind)

其中,新上市不久的新力控股集团尤为值得关注。6月,三大评级机构中的惠誉给予公司长期发行人评级B+,且展望稳定,此外,惠誉国际评级还确认新力控股的高级无抵押评级为B +,恢复评级为RR4。同月,穆迪和标普分别新力控股集团企业家族评级B2和长期主体信用评级B,且均予以稳定展望。

而在近日,渣打更是首次覆盖新力控股集团,在报告中,渣打认为公司前景稳定,随着多元化的融资渠道的拓宽以及优质土储的积累,新力控股集团财务结构有望迎来持续改善,同时作为深耕江西省和省会南昌市的品牌房企,公司未来业绩增长也会因为这些城市良好的经济基础和不断增长的人口而保持强劲。

新力获渣打首次覆盖,土储结构优质且结构多元化

资料显示,新力控股集团起家于江西,在江西省及其省会南昌市具有很强的品牌知名度,是2017-2019年江西省最大的开发商。按照2019年合约销售计算,新力控股集团还是广东惠州前五大开发商。

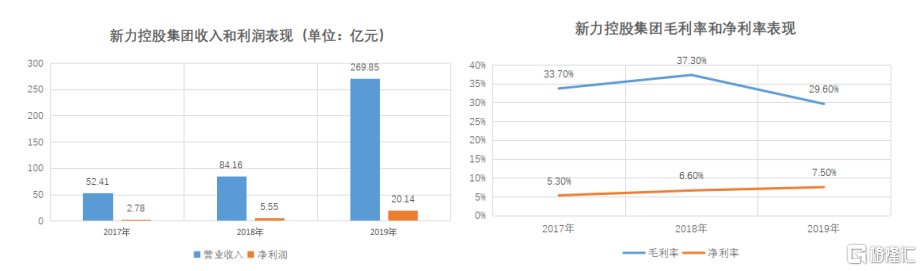

深耕中国房地产10年时间,新力控股集团将业务逐渐从江西大本营布局到大湾区,在这个过程中,随着新力控股集团从地方龙头一跃成为成为辐射全国众多城市网络的全国性房企,公司业绩也实现飞速增长。数据显示,2017-2019年,新力控股集团主营业务收入分别为52.41亿元、84.16亿元、269.85亿元,年复合增长率高达127%;同期,公司实现净利润2.78亿元、5.55亿元、20.14亿元,年复合增长率达169%。在业绩增长强劲的同时,新力控股集团的毛利率保持稳定,净利率实现稳步提升。

(资料来源:公司公告)

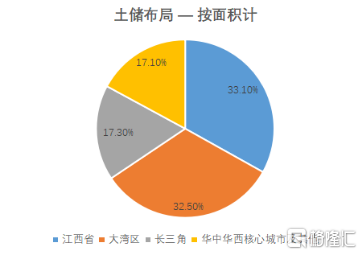

自2016年以来,新力控股集团一直在扩展其国内市场。截至2019年,公司在超过36个城市拥有117个项目,权益总土储高达1509万平方米,按可售货值计,约85%的土储分布在一二线城市。截至2019年底,按建筑面积计算,南昌和惠州的销售额分别占总额的约45%和18%,分别占总土地储备的18%和33%。根据渣打的预计,江西省对合同销售总额的贡献在2020年将下降至25-30%。但在未来的2-3年内,南昌和惠州仍将是新力控股集团主要的市场,而这些城市的房地产需求因其良好的经济基础和不断增长的人口而保持强劲。

(资料来源:公司公告)

根据此前惠誉的评级,截至2019年底,新力控股集团可归属的未出售土地储备为1040万平方米,足以在未来3-4年内进行开发,这也意味着公司不用立即面临补充土地储备以维持合同销售增长的压力,这使得公司有更大的空间来降低杠杆率并控制土地成本。惠誉认为,新力控股集团谨慎的土地收购将支持其EBITDA利润率在2020年保持在28%以上,并在预测期内保持在24%以上。

而标普给予公司的稳定展望也反映了乐观预期,即未来1-2年内,新力控股集团将继续在南昌以外的地区进行多元化经营,并保持稳定的增长和盈利能力。同时标普预计,公司的杠杆率将适度升高,以支持增长,但鉴于土地支出,其杠杆率仍保持合理水平。

此外,标普预计新力控股集团2020年来自江西省的合同销售占比可能会从2019年的约50%降至25%-30%,公司业务布局的地域集中度或许将有所改善。同时,标普预计2020年长三角地区份额将从2019年的11%升至20%-25%,大湾区与中西部地区也将分别贡献25%左右。综合来看,标普认为2020年归属新力控股的合同销售额将增长10%-15%,约至500亿元。

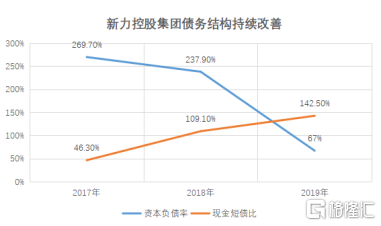

债务结构持续改善,信托贷款占比有望持续走低

对于绝大多数房企来说,过快的业绩增长离不开畸高的杠杆率水平以及潜在的债务风险。但是对于新力控股集团而言,公司的债务结构却在持续优化。数据显示,公司净负债率由过去超过200%的水平大幅下降到2019年的67%。此外,截至2019年,新力控股集团总债务为265.73亿元。其中短期借款约116.45亿元,仅占总债务结构的43.8%。与此同时,公司手握充沛的现金,账面现金储备达165.99亿元,对应的短债比为142.5%较往年实现大幅度提升。

(资料来源:公司公告)

资料显示,2019年新力控股集团的杠杆率——即净债务(包括为合资公司及联营公司提供的担保)与调整后库存的比率——为57%。但惠誉表示,公司优质土地储备足以弥补公司杠杆率高企的短板,且令公司在未来24个月里具有拿地灵活性。而穆迪预计,未来12-18个月,新力控股集团的杠杆率(以收入/调整后债务衡量)将从2019年的77%降至65%-70%,原因是该公司通过举债为其强劲的业务增长提供了资金。同样,穆迪认为公司EBIT/利息覆盖范围将从同期的3.7倍降至约2.5-3.0倍。

而在融资成本端,新力控股集团2019年加权平均融资成本为9.2%,同比降低0.1个百分点。虽然从客观数据来看,公司的融资成本率仍相对较高,但惠誉预计该指标未来将持续下降,原因是公司越来越多地用成本较低的融资替换成本较高的信托贷款。而根据渣打的预计,随着公司融资渠道的多元化,信托贷款将从2019年的36%减少至2020年总债务的25-30%。

穆迪在报告中预计,随着公司努力实现融资渠道多元化,融资渠道将会有所改善。其实一直以来,新力控股集团与多家知名银行及大型金融机构都有着稳定的合作,同时通过国内和美元债券市场实现了多元化的融资渠道。截至2019年,新力控股集团金融机构授信总额为739亿元,其中未使用授信额度和提款额度为497亿元,占比为67%。对于穆迪来说,稳定的展望反映了其评级预期,而在穆迪看来,新力控股集团将继续维持业务增长,同时保持充足的流动性和稳定的信用指标——而这恰恰是对房企来说,目前环境下最为重要的评价标准。

值得一提的是,新力控股集团在6月成功发行本金总额为2.1亿美元高级票据。据了解,此次两年期发行距离公司首次境外364天发行仅时隔3个月,便取得了同行业债券在新冠疫情后第二高幅度的定价收紧(50个基点)的傲人成绩,此外,本次票据发行开簿一小时后订单规模即突破10亿美元,午间升至15亿美元。在宣布最终价格指引后,最终留下订单规模超15亿美元,超额认购7倍,体现出国际投资者对于新力控股集团未来发展前景的坚定信心。

结语

受新冠肺炎疫情影响,今年2月份,各地售楼处暂停开放,房企销售处于停摆状态。但随着疫情防控取得成效,市场在3月开始逐渐恢复,前期积压的购房需求逐步释放。根据克而瑞数据,百强房企前6个月的销售金额已经基本恢复至去年同期水平,凸显出房地产行业的基本面仍然稳健,在这种情况下,地产股股价回调砸出的“黄金坑”又给了投资者继续择优买入的好时机。

(资料来源:克而瑞)

(资料来源:公司公告)

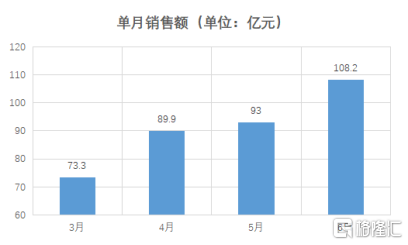

而根据新力控股集团披露的上半年销售数据,公司及附属公司连同其合营企业和联营公司的1-6月共实现合同销售金额约435.4亿元,其中公司自3月复工复产已来销售额持续走高,6月录得销售额108.2亿元,环比增长16.34%。

此外,由于负债率下降、融资渠道多元化扩展,新力控股集团的债务结构实现改善,逐步从“高速”向“高质”发展。而随着新力控股集团基本面的优化,公司也得到了越来越多机构的关注。今年以来招银国际和建银国际分别给予新力控股集团“买入”和“优于大市”评级,其中建银国际将公司目标价设为5港元,较当前股价有25%的上升空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员