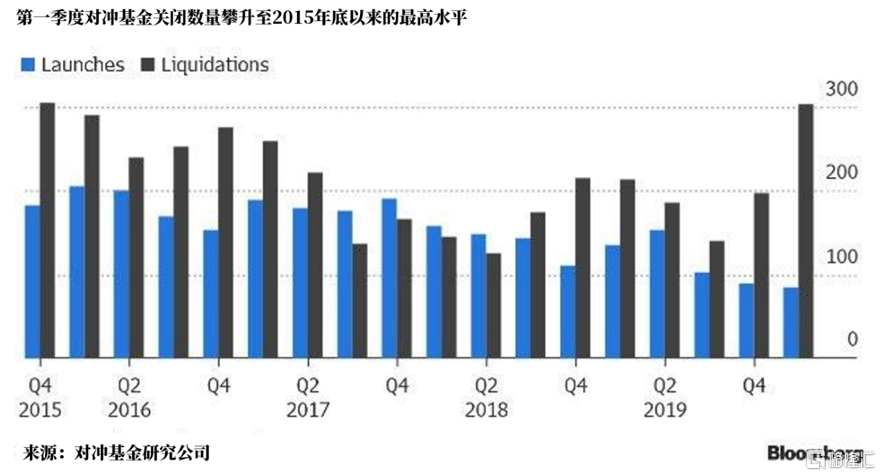

因全球疫情影响,经济受到冲击,对冲基金遭遇了数十亿美元的撤资,2020年前三个月破产的对冲基金数量创2015年来新高。

在全球疫情持续发酵的背景下,大多专业人士都发现创造Alpha(投资组合的超额收益)变得很困难,不过有两种策略还是继续发挥着作用。

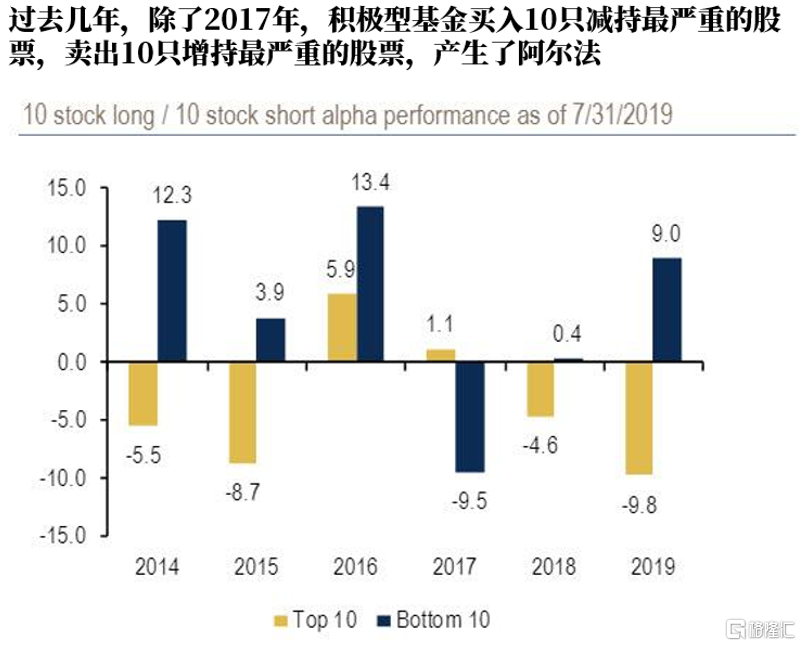

第一种策略是,与基金经理做相反操作,即做空大家都追捧的股票,做多那些最不被看好的股票。根据美银的统计,在过去几年中(除了2017年),通过主动型基金买入10只最不被看好的股票,卖出10只最受青睐的股票的操作,都产生了收益。

另一种策略更加简单——跟着美联储就好。正如全球最大的资产管理公司贝莱德所说的那样,在未来的日子里,投资者要做的事情就是跑在美联储前面,买它可能会买的资产。这也让很多专业分析师非常懊恼,他们的工作已经沦为简单地预测美联储主席鲍威尔下一步会公布购买什么资产了。

第二种策略最好的例子是奥康纳对冲基金,奥康纳基金为瑞银资产管理公司的直接投资对冲基金业务,于2000年6月开始向外部投资者开放。

该基金在上半年做空受疫情影响的股票,同时做多债券,回报率碾压大多数同行。根据对冲基金研究公司的数据,截至6月底,规模为61亿美元的奥康纳基金回报率达11.5%(同期同类型基金亏损了5.1%),该基金去年的回报率为9%。

瑞银奥康纳驻纽约首席投资官Kevin Russell在接受电话采访时表示,随着美联储实施宽松货币政策,该机构在所有信贷策略中都大幅增加了风险敞口。Russell 认为,对于陷入困境的公司来说,信用债与股权交易是业绩的重要驱动因素。

金融博客零对冲评论称,这意味着要想在上半年创造可观的回报率,就需要在美联储实施企业债购买计划之前抢先行动。

那下半年的回报取决于什么呢?据加拿大皇家银行资本市场一项调查显示,11月的大选结果是最令市场担忧的。Russell指出,瑞银团队也正在评估美国大选带来的风险。

“美国大选存在非常明显的风险,这将是我们9月份关注的焦点。”

Russell认为民主党拜登获胜概率更大,这将导致增加企业税负,使标普500指数的收益减少10%至15%,随后将损及美元。这与高盛此前的预期如出一辙。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员