7月14日,大山教育(9986.HK)发布公告,最终发售价已同意厘定为每股发售股份1.25港元,预计发售所得款项净额约为2.038亿港元。其中,根据公开发售初步提呈发售的公开发售股份已获4.09倍的超额认购。

随着近两年教育公司上市潮的逐渐退去,大山教育是今年第一家在港交所成功挂牌的课后教育服务公司,同时也是继卓越教育、思考乐教育后第三家区域性的中小学课后教育服务公司。有关数据统计,仅2019年,全国就有约1.2万家的课后教育机构“倒下”,这主要是由于相关监管政策的趋严,从而淘汰了大量不合规的小作坊,使得行业分化更明显,口碑、运营更成熟的机构获得机会加速扩张,强者愈强的马太效应显现。同时,这也意味着顺利上市的大山教育,已经历经了行业“大浪淘沙”的洗礼,有望借助资本力量进一步巩固规模优势。

招股书显示,大山教育的历史最早可追溯至1998年,公司在2000年成立了第一间自营教学中心,于中小学课后教育行业的运营经验已经超过20年。目前,大山教育以”大山”、“御夫子”及“小数点”三个品牌提供中小学课后教育服务,并配合线上学习平台“学习8” ,对学校常规的英语、语文、数学及其它课程进行补充。同时,公司还以常规班、精品班以及VIP班的形式为学生提供以上学科,定位更加个性化的业务服务。

值得关注的是,虽然与卓越教育、思考乐为同一教育赛道的上市公司,大山教育较于另两家公司却又稍显不同,主要体现有区域红利及教学模式等方面的独特优势。

一. 河南省中小学课后教育服务商领头羊,坐享区域性红利

首先,不同于卓越教育、思考乐的业务“大本营”主要驻扎在经济发达的沿海广东省,大山教育的业务则是扎根于内陆的河南郑州,并逐渐向外辐射。截至目前,大山教育拥有80间自营中心,其中79间均位于郑州市,1间位于新乡,自营教学中心的总面积达到59,625平方米,共有教室1,520间。此外,公司在除郑州外的地区还有12名特许经营人,其中的11名均位于河南省内。

根据弗若斯特沙文报告,按2019年的报读人次计算,大山教育是河南省最大的中小学课后教育服务提供商;按2019年的收入计算,大山教育是河南第二大中小学课后教育服务提供商,在河南省所有该类服务提供商中的市场份额为约2.5%,同时是郑州最大的中小学课后教育服务提供商,所占市场份额将近20%。

就表面上来看,河南的经济较于广东略显逊色,但深入观察就会发现,河南省目前的学生数量与重点大学录取率之间的匹配度在全国是最低的,反而最能够为中小学课后教育市场提供高质量的发展沃土。

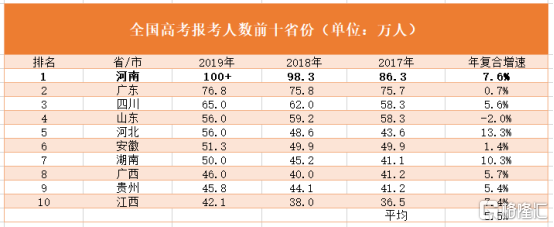

2019年,河南省参加中小学教育的登记学生人数约为16,700,000名,占中国总报读人数的约9.6%,在中国31个省份中排名第一。同年,河南省约有110万名的高考登记考生,在中国所有省份中位列第一,占据了全国考生数量的十分之一。而在基数庞大的背景下,河南省高考人数的年复合增速依然很快,2017年至2019年达到约7.6%,明显领先于全国前十位省份5.5%的平均增速。由此可见,河南省属于中国中小学教育快速成长的特大型市场。

不过,尽管学生基数庞大,河南省于2019年高考中的一本大学的录取率却仅为12.5%,于全国28个省份中排名第26位,基本属于垫底水平。庞大的考生数量及较低的重点录取率迫使学生必须在学习上投入更多精力,进而有望推动中小学课后教育市场的高速发展。2019年,河南省的中小学课后教育的渗透率还仅约为27%,远低于成熟省份50%至60%的水平(一线城市甚至高于70%),未来的挖掘潜力非常充足。

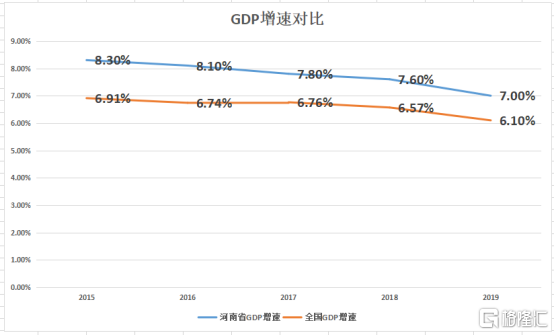

经济方面,凭借着庞大人口及陆上交通枢纽的优势,河南省的GDP总量已经逐渐发展为中国内陆的领头羊,并且GDP增速在2019年达到了7.0%,高于全国平均0.9个百分点。在河南经济被按下“快进键”的当下,2014至2019年,河南省的人均教育开支年复合增长率高达9.0%,高于全国平均水平的8.6%,且未来这样高增长的人均教育支出水平仍有望延续,以支撑中小学课后教育服务市场的潜力预期。

具体看省会郑州的中小学课后教育服务市场,市场前五大参与者的收入份额共计约为63.5%,显示该区域市场集中度较高,作为区域规模“第一把交椅”的大山教育可拥有显著的品牌溢价,且在行业的整合淘汰及高速发展中容易抢占到更多的市场占有率。

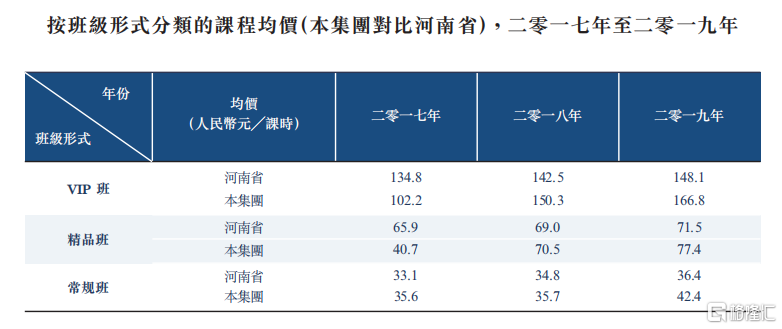

2019年,大山教育的VIP班、精品班及常规班的均价分别为166.8元/课时,77.4元/课时及42.4元/课时(人民币,下同),分别高出河南省同类课程均价的12.6%、8.3%及16.5%,印证了大山教育较强的定价权。同时,2017至2019年度,大山教育的学生人数分别为41,000人、54,000人及63,000人,年复合增速为24.0%;学生报读人次分别为137,225人、187,728人及248,134人,年复合增速为34.5%,品牌招生力也在逐渐走强。

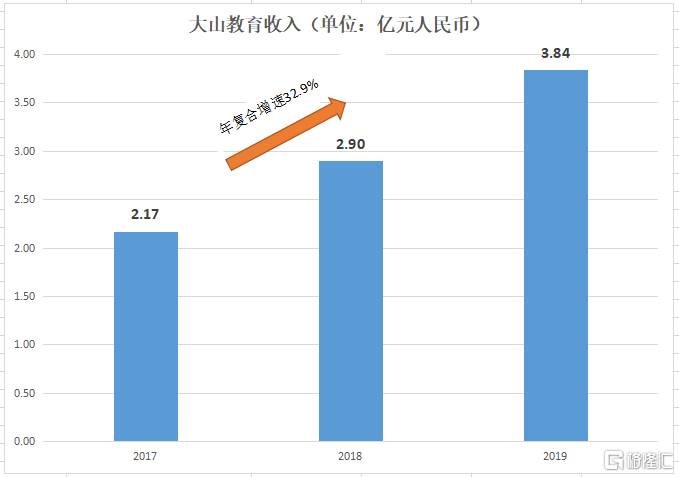

最后看到公司过往的收入情况。2017至2019年,大山教育的收入分别为人民币2.17亿元、2.90亿元及3.84亿元,年复合增速为32.9%。相比之下,卓越教育及思考乐期间的收入年复合增速分别为26.7%和37.5%,显示了扎根于内陆河南的大山教育丝毫不逊色的区位成长红利及龙头效益。

二. 定位“OMO课后教育提供商”,教学模式高质且高效

今年疫情的爆发,让整个线下教培行业意识到了OMO(Online-Merge-Offline)模式的重要性。据不完全统计,包括卓越教育、精锐教育、朴新教育等的多家教育公司都已宣布将OMO模式列为未来的主要战略。有业内人士表示,在增量市场逐渐饱和的影响下,教培行业正在经历从纯线上及纯线下到线上线下融合的OMO模式探索。同时,基于OMO混合式教育场景的全业务链数据驱动将会高效的取代简单、重复的脑力劳动,从而释放出教师在传授知识的过程中发挥人类复杂决策、情感关怀、创新激励等更重要的优势。

不同于传统的线下教培机构尚在摸索起步,早在2017年,大山教育就意识到了互联网对教育价值释放的重要性,并首度将实体课堂与线上教学相结合,推出了自主研发的线上学习平台“学习8”,使学生更广泛及更容易地获取线上辅导服务,实现教学内容标准化、教学服务个性化、教学进程可视化及教学研发数据化等业务竞争优势。

具体而言,“学习8”融合了学生端、教学端、运营端为一体,打通了教研教学、教务服务、营销推广、运营管理、网课直播等教育行业线上线下全业务链。因此,大山教育所推出的在线课程,并不是机械地把课程从线下搬到线上,更重要的是通过科技创新完成了整个教学课前、课中、课后教学全流程的迁移,包括允许学生在线上作课前预习及课后巩固、允许家长向老师提出教学反馈、允许公司通过平台对老师教学表现监控、允许学生教师间分享教材等,能够更好地促进学生高效、科学地获取知识,从而增强学生的黏性。

凭借着线上教学的优势,2018年,大山教育成为唯一获得高新技术企业证书的中小学课后教育服务提供商。在招股书中,大山教育也明确将自己定位为“OMO课后教育提供商”,这在上市的教育公司中还是第一家,业务模式特质显著。

除了先发制人的OMO教学模式外,截至2020年6月21日,大山教育还储备有一个高学历的研发团队(183名员工)及总建筑面积不少于6,100平方米的教师培训中心(可供1,900名教师同时接受培训),能够全方面地满足市场的需求。

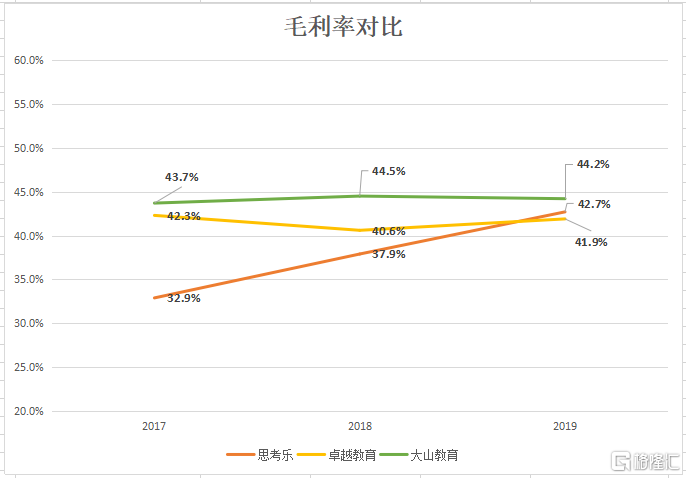

在OMO模式及强大研发、教师团队的驱动下,大山教育的课后教育服务不仅高质且高效。一方面,大山教育的品牌质量广受市场认可,公司于2019年获搜狐、腾讯大豫网及网易河南评为年度影响力教育品牌,获凤凰网河南频道评为最具品牌影响力合作伙伴;另一方面,公司的盈利效率在行业中持续保持在头部水平,2017至2019年度,大山教育的毛利率分别为43.7%、44.5%及44.2%,对比思考乐及卓越教育,大山教育的毛利率水平明显领先,就2019年而言分别高出1.5及2.3个百分点。

值得注意的是,透过标准化及数字化的教学系统、可吸引更多学生及维持有利于学生的优质教学水准,大山教育表示凭藉可扩展的报读人次及网络,将逐步建立一个规模可观的数据库,以预测学生需求的变化并进一步提高公司的竞争力。

小结

据悉,大山教育此次IPO所得款项净额的60.0%将用于扩展公司的业务及自营教学中心网络,通过扩展全国(尤其是郑州)进行有机增长;股份发售所得款项净额30.0%将用于扩展公司的地理规模及于中国的业务规模;股份发售所得款项净额10%将用作一般营运资金。凭借着公司于河南省的区位优势及龙头效益,以及不断扩张的布局网络,大山教育未来的盈利水平有望水涨船高。

2019年,大山教育共计实现净利润人民币4,896.6万元,若撇除上市开支的影响,经调整净利润则为人民币5,953.8万元,对应1.25港元的招股价市盈率约为15.4倍。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员