来源:平安宏观团队

当前全球疫情拐点尚未出现,美国疫情出现反复,除中国外的主要新兴经济体疫情仍在加速蔓延。在我国进口商品中,中间品的占比较高,海外疫情的长尾会对我国的产业链完整生产带来负面影响,这也是我国政策当局一直强调稳供应链的原因。本篇报告是“全球疫情冲击研究系列专题”的第六篇,主要是分析疫情对我国产业链的直接冲击以及疫情过后中国产业链可能的短期和长期变化。

国际金融危机以来全球产业链的新变化

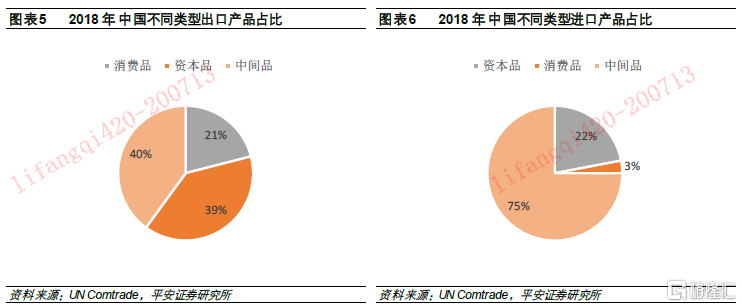

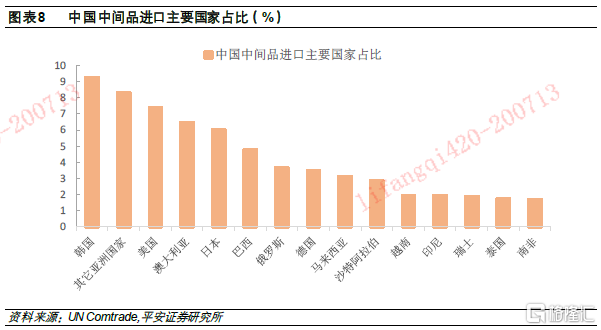

2008年国际金融危机以来,全球经济增长陷入长期停滞,全球贸易增速与全球GDP增速一波三折,全球贸易占全球GDP的比例震荡下行。国际金融危机对传统贸易和价值链贸易带来显著的负面冲击,其中复杂价值链贸易所受的冲击最大。危机之后,全球价值链有所收缩,但中国在全球贸易体系中地位并未随之下降,尤其是我国进口占全球进口的比例整体处于震荡上行。根据联合国BEC分类方式,我国进口中间品比例远高于出口中间品占比,这说明我国进口更依赖全球价值链。

疫情对我国产业链的直接冲击

中国中间品进口将近40%来自亚洲国家,这些国家疫情防控相对较好,这意味着我国的产业链不会出现大规模的断裂。但不同进口产品来自不同国家的比例存在较大分化,有些产品进口过于集中在疫情较为严重的国家,如美国、巴西等。我们根据进口产品HS分类方法,剔除掉最终消费品和资本品,可以得到受疫情潜在影响较严重的中间品及相关的产业包括:车辆、航空航天器设备及零附件;矿产品中矿砂、矿渣及矿灰;化工产品中的引火合金、易燃材料;光学、照相、医疗等设备及零附件;植物产品中的油籽、子仁、工业或药用植物;纺织原料及制品中的羊毛等动物毛、马毛纱线及其机织物;贱金属制品中的锡制品。

疫情后我国产业链的短期和长期变化

新冠疫情使市场意识到,其一,产业链并非越长越好,应该考虑安全性的约束;其二,劳动力成本并非决定产业选择的唯一重要因素,靠近终端市场和局部产业形成集群同样至关重要;其三,一个国家的社会治理水平、新型信息技术设施是未来增强产业链韧性的重要因素。从短期来看,疫情可能不但不会加速产业链移出中国,还有助于放缓产业链的转移。这主要是由于:第一,疫情导致全球经济陷入深度衰退,跨国公司的收入大幅下滑,跨国公司没有动力扩大资本开支;第二,产业链的转移需要耗费大量的资金,虽然各国承诺采取一定举措帮助企业迁回国内,但会给多大的资金支持、回国后又有什么样的优惠政策,并无具体说法;第三,海外疫情具有典型的长尾,国内在防疫方面优势凸显,是企业投资的首选之地。长期来看,不必过于担心中国的产业转移,中国不会出现大规模产业转移导致制造业空心化。这主要是由于:第一,中国制造业增加值在全球比例为28%,目前还没有哪一个国家可以承接如此大规模的制造业转移。第二,新基建属于未来产业的转型方向,新型基础设施的完善程度会提升传统制造业的生产效率,增强国内产业的粘性和提升对高端产业的吸引力。第三,中国在全球生产网络核心节点重要性将会有所下降,但在未来亚太区形成的生产网络中仍将发挥核心作用。第四,中国作为潜在的消费大国会吸引那些选择靠近市场策略的产业链。

01

国际金融危机以来全球产业链新变化

1.1 全球贸易增速放缓,全球产业链收缩

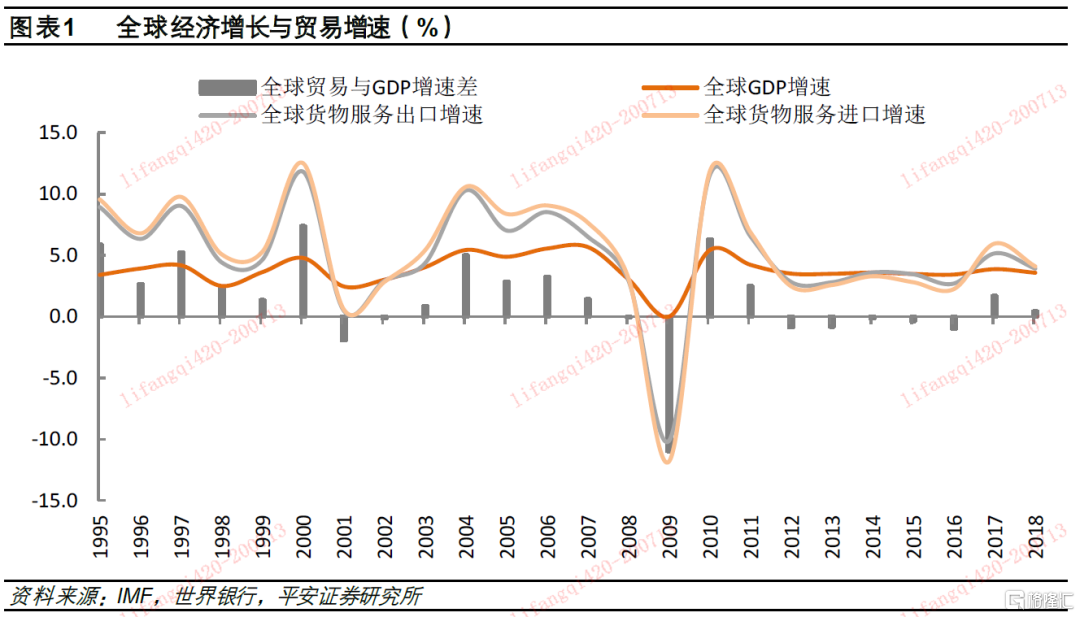

自20世纪90年代以来,全球经济增长与全球贸易增速以2008年的国际金融危机为标志可以明显划分为两个阶段:

第一阶段是2008年国际金融危机之前,“华盛顿共识”思潮盛行,各国推崇贸易和金融自由化,全球化大力发展,全球贸易增速整体高于全球GDP增速,全球贸易占全球GDP的比例震荡上行。尤其是自2001年以来,全球贸易占全球GDP的比例持续上行,由2001年的18.9%上行到2008年的25.9%,外贸成为全球经济增长的重要力量。

第二阶段是2008年国际金融危机之后至今,全球经济增长陷入长期停滞,全球贸易增速与全球GDP增速一波三折,全球贸易占全球GDP的比例震荡下行。2008年的国际金融危机重创了全球经济增长的同时,也重创了全球贸易发展,全球贸易经历了2010年和2011年短暂回暖之后,在2012-2016年全球贸易增速持续低于全球GDP增速,全球贸易占比持续下行。受2017年全球经济复苏的影响,全球贸易占比出现短暂的反弹,之后全球贸易摩擦加剧,贸易增速和占比再次转为下行。2020年新冠疫情重创全球经济,据IMF预测,2020年全球GDP增速可能为-3.3%,而全球贸易增速可能会出现两位数的负增长。

根据IMF2019年发布的《全球价值链发展报告》,全球贸易可以分为传统贸易、简单价值链和复杂价值链。传统贸易是指一国生产最终产品,另一国直接消费相应产品;简单价值链是指一国生产的最终产品需要从另一国进口中间品,然后通过跨境贸易给第三国消费;复杂价值链是指一国生产最终产品所需要的中间品要经过至少两次进出口,然后再进行跨境贸易。传统贸易与价值链贸易的主要区别在于一国的生产是否需要中间品跨境贸易、最终品的增加值来自两个或两个以上国家。《全球价值链发展报告》研究显示,2008年的国际金融危机对传统贸易和价值链贸易带来显著的冲击,其中复杂价值链所受的负面冲击最大,其次是简单价值链和传统贸易,2012-2016年间上述三者占全球GDP的比例分别下降1.65、1.0、0.28个百分点。2020年受新冠疫情冲击,全球经济错位停摆,叠加民粹主义和贸易摩擦加剧,全球价值链活动可能会大幅收缩。

1.2 中国贸易地位上升,进口更依赖全球价值链

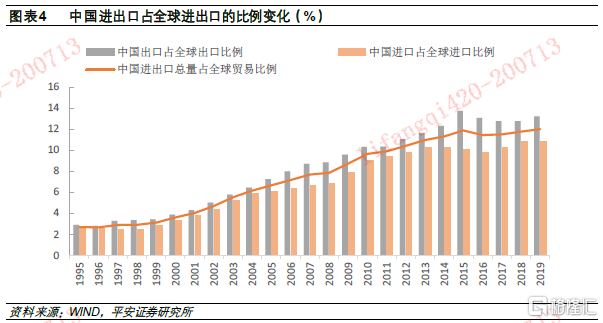

中国自加入WTO 后,快速融入到全球化分工合作中,依靠自身的比较优势在全球产业链中占据重要的地位。2008年国际金融危机后,全球贸易放缓,全球价值链有所收缩,但中国在全球贸易体系中地位并未随之下降。

金融危机之前,中国进出口贸易占全球贸易的比例持续上行,在2008年达到最高水平7.8%,之后震荡上行,在2019年该比例达到最高为12%。分进出口来看,金融危机之后,中国出口占全球出口的比例在2015年达到最高为13.7%,之后有所下行,2019年该比例为13.2%;中国进口占全球进口的比例整体处于震荡上行,2019年该比例为10.8%。这意味着金融危机之后,我国进口地位的重要性凸显。根据联合国BEC分类方式,一国的贸易品可分为消费品、资本品和中间品。2018年,我国出口中间品占出口的比例为39%,我国进口中间品占进口比例为75%,这说明我国进口更依赖全球价值链。

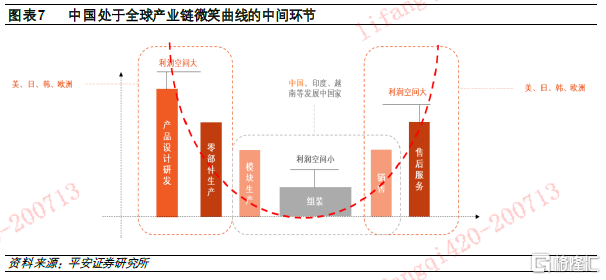

中国在全球产业链中参与程度较高,但价值地位相对弱势,位于全球产业链“微笑曲线”的中间位置。这体现在:其一,中国的自然资源禀赋并不突出,在农业、能源等资源品方面对美国、巴西、澳大利亚、俄罗斯、中东等自然资源丰富的国家依赖度较高;其二,传统制造领域,为传统制造业终端产品的主要供应方,技术含量较低,利润不高,在品牌溢价较高的奢侈品领域相对弱势;其三,新兴制造领域,我国处于技术附加值较低的中下游环节,对美、德、日、韩等经济体的技术依赖度较高。不过,根据UNCTAD全球价值链数据显示,近几年中国在全球价值链中的参与程度保持稳定,同时位置在向上游发展,来自中国的增加值对其他国家出口的贡献日趋重要。

2020年新冠疫情大流行使全球经济暂时“停摆”,北美和南美地区仍在大规模爆发,海外疫情具有长尾特征,新冠肺炎疫情会从供需两端对全球产业链产生冲击。目前,我国复工复产已经基本常态化,疫情对我国产业链的冲击主要分为两个方面。一个是疫情在全球价值链上的枢纽国家暴发,生产、装配和制造的中间产品和最终产品出现延迟,影响我国进口的中间品提供以及后续的生产销售;另一个是疫情过后,一些发达经济体纷纷提出要让产业回流,“脱钩论”和“逆全球化论”甚嚣尘上,我国是否会出现大量的产业移出具有不确定性。

接下来我们的分析也是从上述两个方面着手。

02

疫情对中国产业链的直接冲击

2.1 我国进口产品在不同国家的分布特点

疫情对中国产业链的冲击可以从需求和供给两个层面来理解。从需求来看,主要表现为全球经济陷入深度衰退,中国外贸企业的订单大量流失,不排除部分企业存在破产风险;从供给来看,主要表现为海外经济体停摆,我国生产需要的大量中间品无法提供,从而导致正常的生产活动无法开展。在我国进口的商品中,中间品的占比较高,疫情会对我国的产业链完整生产带来较大的负面影响,这也是我国政策当局一直强调稳供应链的原因。接下来,我们通过分析中国进口产品在不同国家的分布来判断哪些行业产业链受到疫情潜在负面影响更大。

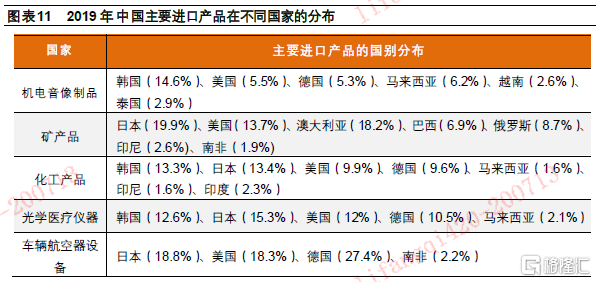

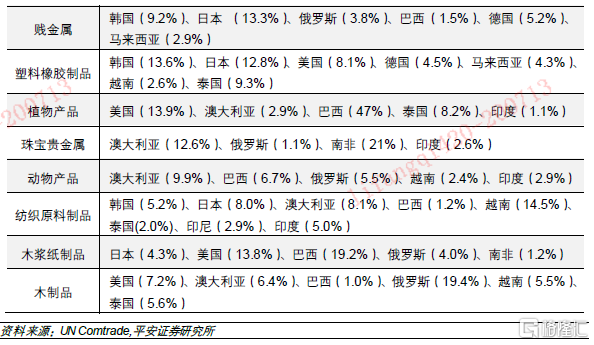

中国中间品进口将近40%来自亚洲国家,这些国家疫情防控相对较好,这意味着我国的产业链不会出现大规模的断裂。但不同进口产品来自不同国家的比例存在较大分化,有些产品进口过于集中在疫情较为严重的国家,如美国、巴西等。我们对上述主要国家的进口产品进行分析,列出从每一个国家进口占比较高的产品,具体明细见附录。

我国进口产品在不同国家具有显著的分化,通常而言,单一行业商品从某一国家进口比例越高,说明行业对该国家的进口依赖度越高,产业链的脆弱性越高。这里,我们总结了我国自单一国家进口占对应行业进口总量20%及以上的行业。其中,日本共有16个行业进口量占总进口量的20%以上,位列第一;越南有6个行业,位列第二;韩国、巴西各有5个行业;美国、泰国、德国各有4个行业;澳大利亚3个;印度、印尼各有2个;南非、俄罗斯各有1个。

2.2 当前疫情对产业链的直接冲击

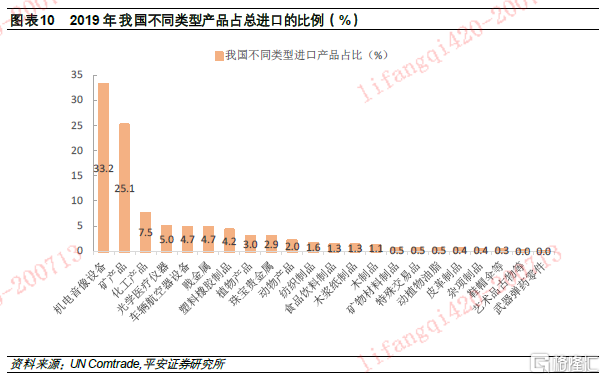

根据HS分类,我国进口的产品总共有22个大类,不同类型产品的占比存在较大分化,如机电音像设备占比为33.2%、矿产品占比为25.1%,二者合计占比超过50%。不同类型的产品在不同国家占比分化较大,进一步考虑到当前这些国家的疫情处于不同阶段,因此疫情对不同产业链的影响也会存在一定的分化。目前,巴西、南非、俄罗斯、印尼还处于第一阶段爆发期;美国疫情经历了第一波平稳增长后近日再次加速上涨;日本、韩国、越南、马来西亚等亚洲国家疫情基本完全控制;德国、澳大利亚、瑞士等发达经济体的高峰已过,目前处于复工复产中。

我们统计了不同大类进口产品在各个国家的分布情况,发现矿产品进口份额的52%来自疫情较为严重的美国、澳大利亚、俄罗斯、巴西、印尼和南非;化工产品23.4%的进口份额来自疫情较严重的美国、德国、印尼和印度;光学医疗仪器22.5%的进口份额来自疫情较严重的美国和德国;车辆航空器设备47.9%的份额来自疫情较严重的美国、德国和南非;植物产品51%的进口份额来自疫情严重的巴西、澳大利亚和印度;珠宝贵金属有37.3%的份额来自疫情严重地区的南非、俄罗斯、澳大利亚和印度;动物产品中有25%来自疫情严重的澳大利亚、巴西、俄罗斯和印度;纺织原料制品中有17.2%的进口份额来自疫情严重的澳大利亚、巴西、印尼和印度;木浆纸制品有38.2%的进口份额来自疫情严重的美国、巴西、俄罗斯和南非;木制品有34%的进口份额来自疫情较为严重的美国、澳大利亚、巴西和俄罗斯。

将上述大类产品通过HS分类进一步细分,剔除掉明显的最终消费品和资本品,可以得到受疫情潜在影响较严重的中间品及相关的产业包括:车辆、航空航天器设备及零附件;矿产品中矿砂、矿渣及矿灰;化工产品中的引火合金、易燃材料;光学、照相、医疗等设备及零附件;植物产品中的油籽、子仁、工业或药用植物;纺织原料及制品中的羊毛等动物毛、马毛纱线及其机织物;贱金属制品中的锡制品。

03

疫情后中国产业链何去何从

近期,中美贸易摩擦、美国为转移政治压力进行的一系列脱钩行为影响全球贸易活动,“价值链多元化”和“产能移出中国”观点甚嚣尘上。美国宣布考虑通过税收优惠、补贴政策和对在海外生产的美国企业加税等方式,推动美国企业离开中国。日本宣布增加预算,以2000多亿日元的补贴鼓励医药类企业和对外依赖较高的零部件和原材料企业回归本土。法国表示,具有战略意义的产品和原材料必须具有生产自主权,减少对外依赖。面对疫情后全球的“逆全球化”思潮,中国的产业链又当何去何从?

要判断中国产业链的变化,需要首先厘清全球产业链可能会有哪些新特点,然后在此基础上判断中国产业链的短期和长期变化。

3.1 疫情后中国产业链的短期变化

产业链的经济学本质是比较优势和分工,通过分工将一个产业的不同环节分配到各自具有比较优势的国家进行生产,以实现效率的最大化。这意味着,在没有其它约束的条件下,分工越精细,产业链越长,整个生产的效率越高。在产业链不断被拉长的过程,各个环节的中间品需要多次的运输转移,产业链的脆弱性增加。新冠疫情在全球大蔓延,经历了中国——欧美——巴西、印度、南非等新兴大国的多次传播,彻底暴露了之前全球价值链的脆弱性。

新冠疫情使市场意识到,其一,产业链并非越长越好,应该考虑安全性的约束;其二,劳动力成本并非决定产业选择的唯一重要因素,靠近终端市场和局部产业形成集群同样至关重要;其三,一个国家的社会治理水平、新型信息技术设施是未来增强产业链韧性的重要因素。

在上述的考量下,未来全球产业链可能会呈现如下特点:

第一,产业链的选择是综合考量效率和安全性,当前的全球产业链会出现收缩。未来全球产业链可能会形成全球三大集群:以中日韩为核心的亚太产业链集群、以美国-墨西哥为核心的美洲产业链集群、以德法英意为核心的北欧产业集群,在各自的集群内实现全产业链的分工。第二,工业机器人、工业互联网等新型信息技术的大力使用会降低劳动力成本的比较优势,靠近终端市场会成为跨国公司的重要考量。第三,战略性产业以及医疗相关关系国计民生的产业会越来越本土化。

从短期来看,疫情可能不但不会加速产业链移出中国,还有助于放缓产业链的转移。这主要是由于:第一,疫情导致全球经济陷入深度衰退,跨国公司的收入大幅下滑,在疫情不确定性仍存以及“逆全球化”抬头的情境下,跨国公司没有动力扩大资本开支;第二,产业链的转移需要耗费大量的资金,虽然各国承诺采取一定举措帮助企业迁回国内,但会给多大的资金支持、回国后又有什么样的优惠政策,目前并无具体说法;第三,海外疫情具有典型的长尾,国内在防疫方面优势凸显,是企业投资的首选之地。

3.2 疫情后中国产业链的长期变化

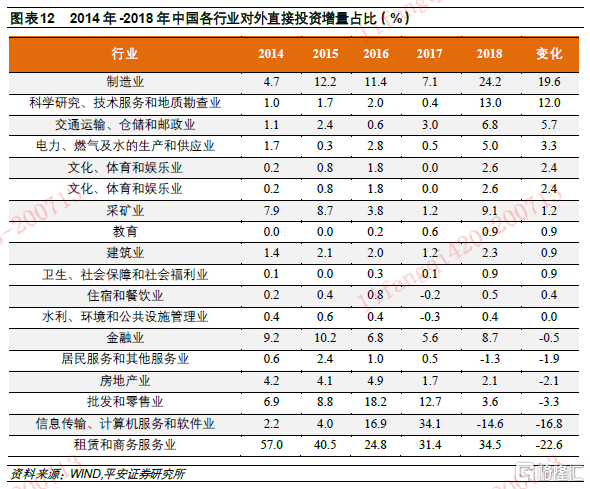

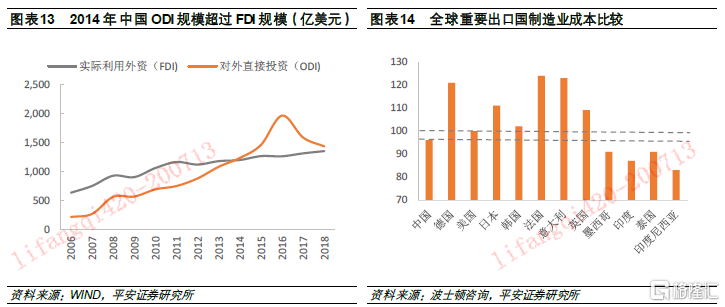

产业链的转移是由比较优势的客观规律决定,并在一定程度上受到全球化等政治因素的影响。2014年,中国对外直接投资(ODI)开始超过外商来华投资(FDI),产业呈现一定程度的净流出。从对外直接投资的占比来看,制造业、电力、燃气及水的生产和供应业、建筑业、交通运输、仓储和邮政业、地质勘查业基本处于上行趋势,其中制造业的占比比例最高,由2014年的4.7%上升到2018年的24.3%。这意味制造业是我国产业外流最主要的产业。在中国ODI投向的国家中,以越南为代表的东盟、以墨西哥为代表的拉美都呈现明显增加。导致中国制造业向外转移的主要因素在于劳动密集型产业的比较优势逐渐丧失。

根据EIU数据库中的估算数据,2017年我国每小时的劳动力成本已经较1999年时增长10倍;横向比较来看,虽然与美国、欧盟此类发达经济体相比,我国的劳动力成本仍然是明显更低的,但是与越南、菲律宾等东南亚国家相比,我国已不具劳动力成本优势。导致我国制造业产业转移的主要原因在于制造业相关的人口红利等比较优势逐渐丧失。根据2014年波士顿咨询公司(BCG)发布的报告,在对制造业工资、劳动力生产率、能源成本、汇率因素综合考虑之后,我国的制造业成本高于墨西哥、印度、泰国、印度尼西亚,同时与美国相比,成本优势也不再显著。

在劳动密集型产业向外转移的大趋势下,中美贸易关系的不确定性和新冠疫情的爆发可能会加速一些产业的转移。不过,我们认为,长期来看,不必过于担心中国的产业转移,中国不会出现大规模产业转移导致制造业空心化。这主要是由于:

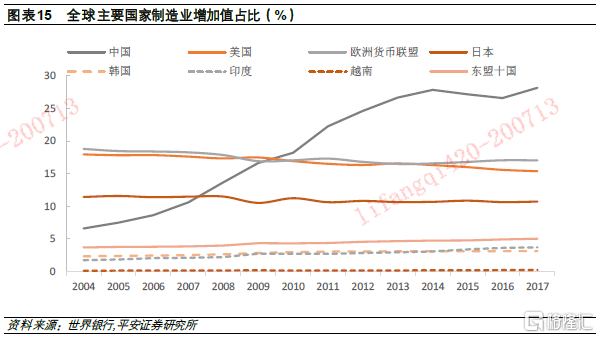

第一,中国制造业增加值在全球比例遥遥领先于发达经济体和其它新兴市场经济体,目前还没有哪一个国家可以承接如此大规模的制造业转移。根据世界银行最新的数据,2017年各主要经济体占全球制造业增加值的比例分为,中国28.2%、美国15.4%、欧洲17.0%、日本10.7%、韩国3.1%、印度3.7%、东盟十国5.0%、越南0.2%。

第二,新基建属于未来产业的转型方向,新型基础设施的完善程度会提升传统制造业的生产效率,增强国内产业的粘性和提升对高端产业的吸引力。当前中国产业链转移更多是由于人口红利的下降导致劳动密集型产业的转移,这一方面符合产业转移的规律,另一方面也符合中国的产业转型升级方向。疫情使跨国企业认识到劳动力成本不仅仅是决定产业最重要的因素,未来信息基础设施、人力资本等因素也至关重要。此外,中国不断深化改革开放,优化营商环境,也有助于提升中国对高端产业的吸引力。

第三,中国在全球生产网络的节点重要性将会有所下降,但在亚太区形成的生产网络中仍将发挥核心作用。未来全球产业链可能会形成全球三大集群:以中日韩为核心的亚太产业链集群、以美国-墨西哥为核心的美洲产业链集群、以德法英意为核心的北欧产业集群,在各自的集群内实现全产业链的分工。其中,亚太地区是最积极拥抱全球化的,产业分工可能会最为精细,中国作为世界的制造业中心优势凸显。

第四,中国作为潜在的消费大国会吸引那些选择靠近市场策略的产业链。新冠疫情使企业意识到,产业链并非越长越好,这会增加其断裂的潜在风险,应该考虑安全性的约束。这会导致一些产业选择靠近终端消费市场的策略,中国作为潜在的消费大国,消费在经济增长中的比例持续上升,也有助于提升对相关产业的吸引力。

附录:我国进口产品在不同国家的分布明细

1. 韩国

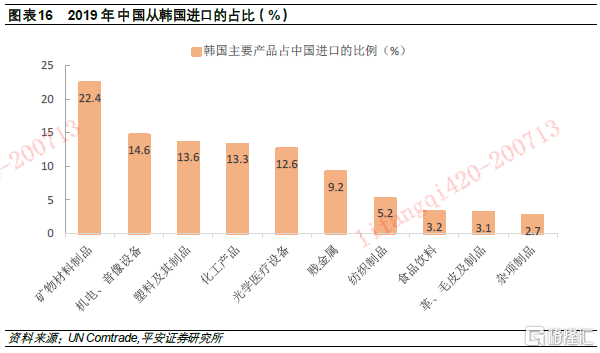

韩国是我国进口产品最重要的国家,根据联合国贸易数据库计算可知,2019年我国从韩国进口产品占我国进口的比例为9.6%,中间品进口比例为9.3%。在所有进口商品中,矿物材料制品、机电音像设备、塑料及制品、化工产品、光学医疗等仪器占我国进口的比例均超过10%。

根据HS分类,矿物材料制品中,玻璃制品占我国相应总进口量的占比最高为28.9%;机电音像设备中电机电气音像设备占比为15.9%;塑料制品占比为15.3%;化工产品中精油香精占比为20.5%、有机化学品为20.1%、无机贵金属化合物为19.7%;光学照相医疗设备占比为13.1%;贱金属分类中铅制品为28.5%、锌制品为20.2%、铝制品占比为14.5%。

2. 日本

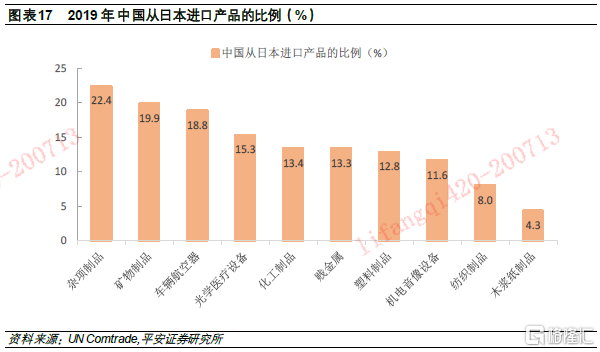

根据联合国贸易数据库计算可知,2019年我国日本进口产品占我国进口的比例为8.5%,中间品进口比例为6.0%。在所有进口商品中,杂项制品、矿物制品、车辆航空器、光学医疗设备、化工制品、贱金属、塑料制品、机电音像设备、纺织制品占我国进口的比例均超过8%。

根据HS分类,杂项制品中除家具寝具玩具外的杂项制品占比最高,占我国对应总进口量的57.7%;矿物材料、陶瓷及玻璃制品中,矿物材料制品占比达31.6%,陶瓷占比达21.1%,玻璃制品占16.9%;运输设备中车辆占比为23.9%,铁道车辆占14.7%,船舶占11.5%;光学医疗等仪器中,乐器占比达32.3%,光学医疗设备占比达15.4%,钟表占比达11.7%;化工产品中,照相及电影用品达45.8%,着色料涂料等为25.8%,洗涤润滑剂、人造蜡、塑型膏占比为25.7%,蛋白类物质占比为23.5%,香精香膏化妆盥洗品占比为23.0%,杂项化学产品占19.8%,有机化学品占11.3%,无机化学品占10.4%。

3. 美国

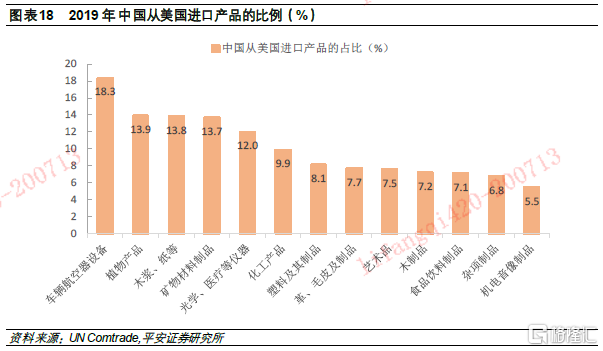

根据联合国贸易数据库计算可知,2019年我国从美国进口产品占我国进口的比例为7.3%,中间品进口比例为7.4%。在所有进口商品中,车辆航空器设备、植物产品、木浆纸制品、矿物材料制品、光学医疗等仪器、 化工产品、塑料及制品、革毛皮制品、艺术品等占我国进口的比例均超过7%。

根据HS分类,车辆航空器设备中,航空器及其零件占我国相应总进口量的36.9%,车辆及其零附件占14.2%;木浆纸制品中,印刷品占23.4%,纸制品占14.7%,木浆制品占12.3%;植物产品中,油籽子仁、工业或药用植物、饲料占18.0%;矿物材料制品中,陶瓷制品占15.3%,其它矿物制品占13.8%,玻璃制品占13.4%;光学医疗等仪器中,光学医疗设备占12.5%;革皮毛制品中,生皮及皮革占15.4%;化工产品中,炸药易燃制品占比达30.3%,杂项制品占19.1%,照相及电影用品占18.8%,洗涤润滑剂占15.8%,药品占12.6%,蛋白类物质占12.4%,芳香料制品占10.7%;食品饮料中,杂项食品占20.6%,蔬菜水果等植物制品占18.7%,废料及饲料占10.7%。

4. 澳大利亚

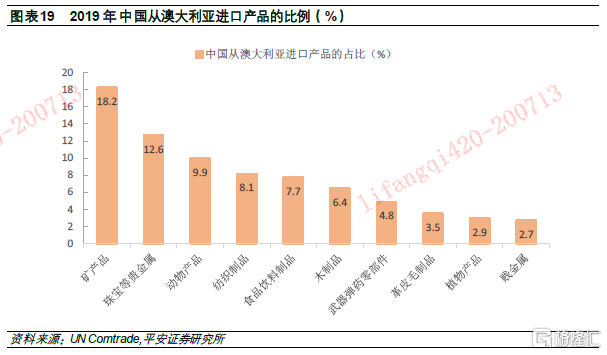

根据联合国贸易数据库计算可知,2019年我国从澳大利亚进口产品占我国进口的比例为4.9%,中间品进口比例为6.5%。在所有进口商品中,矿产品、珠宝等贵金属、动物产品、纺织制品、食品饮料制品、木制品等占我国进口的比例均超过5%。

根据HS分类,矿产品中,矿砂矿渣矿灰占我国相应总进口量的42.0%,盐硫酸土石料、石灰水泥占14.1%;纺织原料及纺织品中,动物毛、马毛纱线及其机织物占比高达55.1%;食品饮料中,杂项食品占19.1%,饮料酒醋占15.7%;活动物及动物产品中,活动物占比高达55.8%,肉及食用杂碎占13.7%;贱金属及其制品中,锌制品占19.2%,镍制品占17.0%,铅制品占15.7%;植物产品中,谷物占15.8%。

5. 巴西

根据联合国贸易数据库计算可知,2019年我国从巴西进口产品占我国进口的比例为3.6%,进口中间品比例为4.8%。在所有进口商品中,植物制品、木浆纸制品、矿产品、动物制品和革毛皮制品占比均超过6%,其中植物制品占比高达47%。

根据HS分类,植物产品中,油籽子仁、工业或药用植物占我国相应总进口量的57.4%;木浆纸制品中,木浆纤维素浆制品占 20.8%;动物产品中,肉及适用杂碎占21.4%;矿产品中,矿砂矿渣矿灰占14.3%;革皮毛制品中,生皮皮革占11.2%;食品饮料中,糖及糖食占27.3%,烟草制品占26.5%;纺织原料及纺织品中,棉花占10.1%。

6. 俄罗斯

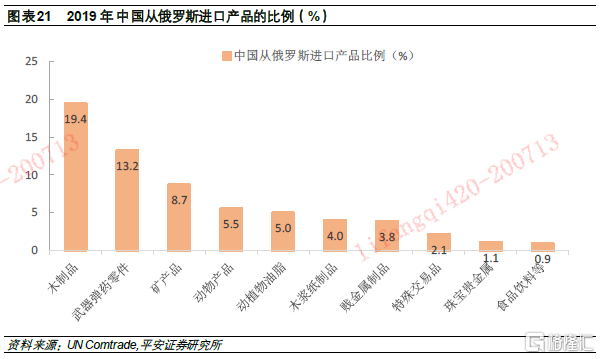

根据联合国贸易数据库计算可知,2019年我国从俄罗斯进口产品占我国进口的比例为2.8%,进口中间品比例为3.7%。在所有进口商品中,木制品、武器弹药零件、矿产品、动物产品、动植物油脂、木浆纸制品、贱金属制品占比均超过3%。

根据HS分类,俄罗斯进口木制品占我国相应总进口量的19.5%;武器弹药零件占13.2%;矿产品中,矿物燃料、矿物油及其蒸馏制品占12.3%;动物产品中,鱼甲壳软体及其它水生无脊椎动物占14.2%。

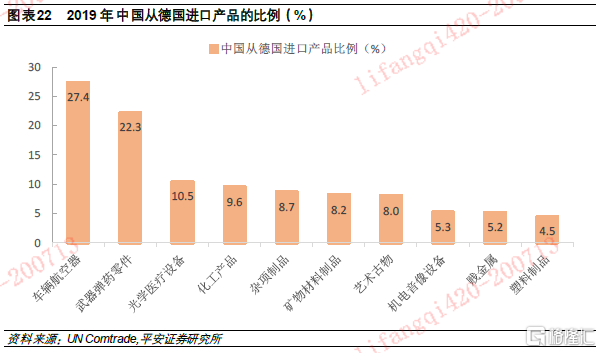

7. 德国

根据联合国贸易数据库计算可知,2019年我国从德国进口产品占我国进口的比例为5.0%,进口中间品比例为3.5%。在所有进口商品中,车辆航空器、武器弹药零件、光学医疗设备、化工产品、杂项制品、矿物材料制品、艺术古物、机电音像设备、贱金属占比均超过5%。

根据HS分类,车辆航空器中,铁道车辆占我国相应总进口量的33.7%,车辆及其零部件占30.2%,航空航天器占19.4%;武器弹药零件占22.3%;光学医疗等仪器中,乐器占12.2%,光学医疗设备占10.5%;化工产品中,药品占26.4%,洗涤润滑剂占15.7%,鞣料着色料涂料占12.6%;杂项制品中,家具寝具占13.1%;矿物材料制品中,陶瓷制品占10.9%;机电音像设备中,核反应堆、锅炉、机械器具及零件占12.3%;贱金属中,杂项制品占19.6%,贱金属器具零件占19.5%,钢铁制品占17%。

8. 马来西亚

根据联合国贸易数据库计算可知,2019年我国从马来西亚进口产品占我国进口的比例为3.0%,进口中间品比例为3.1%。在所有进口商品中,动植物油脂、机电音像设备、塑料制品、贱金属、矿产品、杂项制品、光学医疗仪器占比均超过2%。

根据HS分类,马来西亚进口动植物油脂占我国相应总进口量的15.1%;贱金属中,锡制品占10.8%;食品饮料中,可可制品占15.6%。

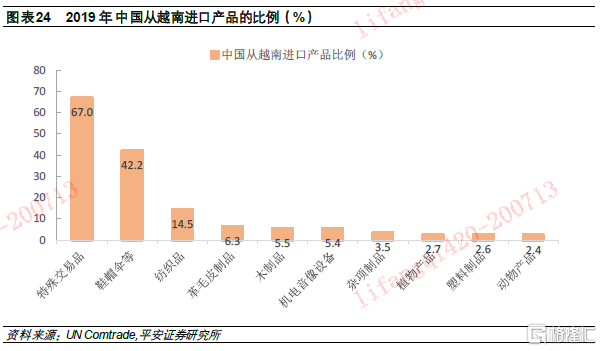

9. 越南

根据联合国贸易数据库计算可知,2019年我国从越南进口产品占我国进口的比例为3.0%,进口中间品比例为2.0%。在所有进口商品中,特殊交易品、鞋帽伞等、纺织品、羊毛制品、木制品、机电音像设备、杂项制品、塑料制品、动物产品占比均超过2%。

根据HS分类,越南进口特殊交易品占我国相应总进口量的67.0%;鞋帽伞等制品中,鞋靴占45.4%,帽类占11.3%;纺织品中,棉花占26.1%,针织服装占21.6%,非针织服装占18.3%,针织物占18.0%,其他纺织制成品占11.5%;木制品中,稻草等编结材料制品占36.9%;植物产品中,制粉工业产品占23.7%;塑料橡胶制品中,橡胶制品占10.3%;食品饮料中,蔬菜水果制品占12.0%。

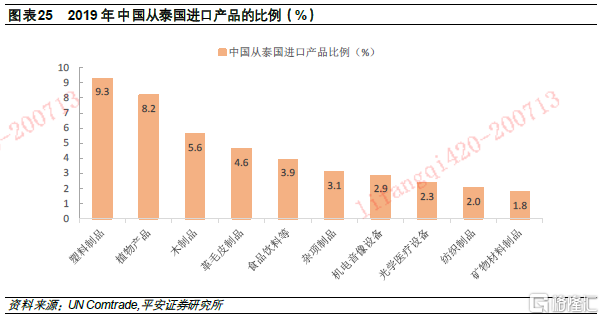

10. 泰国

根据联合国贸易数据库计算可知,2019年我国从泰国进口产品占我国进口的比例为2.1%,进口中间品比例为1.7%。在所有进口商品中,塑料制品、植物产品、木制品、革毛皮制品、食品饮料等、杂项制品、机电音像设备、光学医疗设备、纺织制品占比均超过2%。

根据HS分类,塑料橡胶制品中,橡胶制品占我国相应总进口量的27.0%;植物产品中,制粉工业品占56.0%,食用蔬菜占36.5%,食用水果占28.5%;革毛皮制品中,毛皮制品占19.0%;食品饮料中,糖及糖食占20.0%,鱼甲壳软体及其它水生无脊椎动物占13.6%。

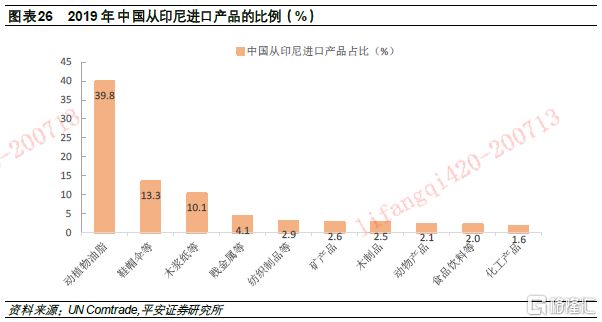

11. 印尼

根据联合国贸易数据库计算可知,2019年我国从越南进口产品占我国进口的比例为1.6%,进口中间品比例为1.9%。在所有进口商品中,动植物油脂、鞋帽伞等、木匠纸制品等、贱金属、纺织制品、矿产品等、木制品、动物产品、食品饮料等占比均超过2%。

根据HS分类,我国自印尼进口的动植物油脂占我国相应总进口量的39.8%;鞋帽伞等制品中,鞋靴占14.4%;木浆纸制品中,木浆制品占11.9%;贱金属中,锡制品占21.7%,钢铁占13.5%。

12. 南非

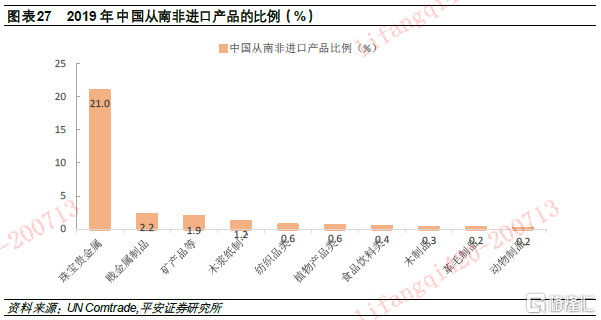

根据联合国贸易数据库计算可知,2019年我国从越南进口产品占我国进口的比例为1.3%,进口中间品比例为1.7%。在所有进口商品中,珠宝贵金属、贱金属制品、矿产品、木浆纸制品占比均超过1%。

根据HS分类,我国自南非进口的珠宝贵金属占我国相应总进口量的20.1%,其它细分类别占比均未超过10%。

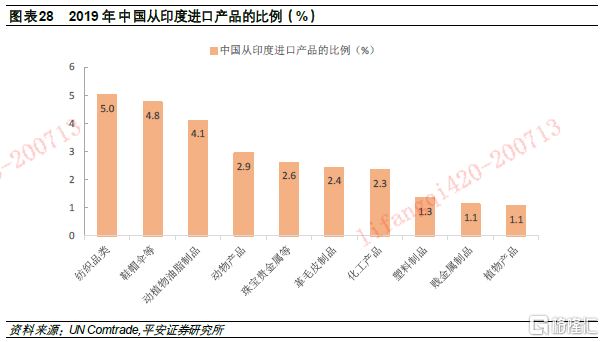

13. 印度

根据联合国贸易数据库计算可知,2019年我国从印度进口产品占我国进口的比例为0.8%,进口中间品比例为1.1%。在所有进口商品中,纺织品类、鞋帽伞类、动植物油脂制品、动物产品、珠宝贵金属等、革羊毛制品、化工产品、塑料制品、贱金属制品以及植物产品占比均超过1%。

根据HS分类,纺织品中,蚕丝占我国相应总进口量的20.5%,铺地制品占14.2%,棉花占13.1%;鞋帽伞等制品中,羽毛、人造花、发制品占63.1%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员