作者:沧海一土狗

来源:沧海一土狗

引子

最近股市涨得很好,债市没什么人看,实际上,跌得很惨。

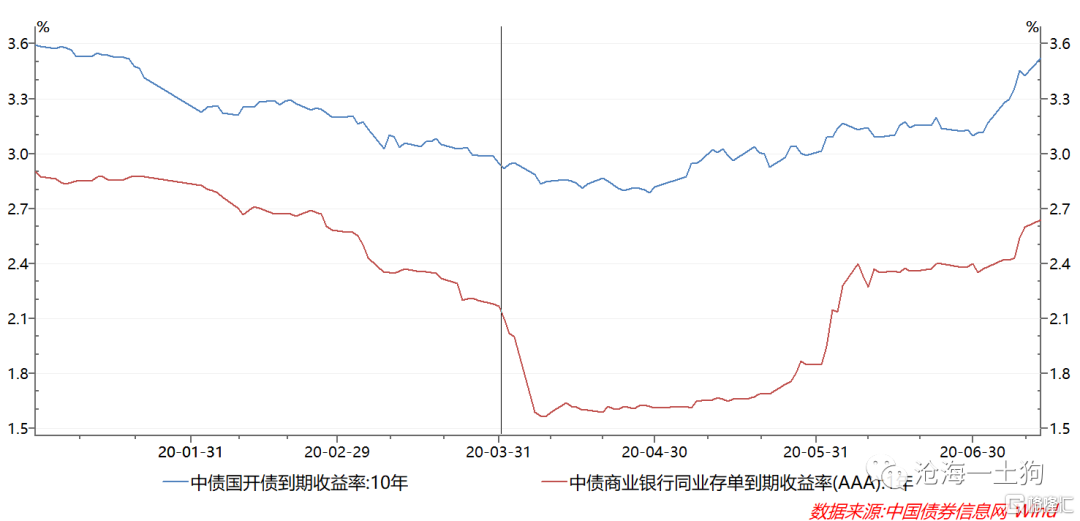

7月13日,十年国开活跃200205已经到了3.565%,然而,4月29日这只券最低成交在2.7875%,短短两个半月上行了近80bp。

牛熊切换之惨烈,令人唏嘘。

这篇文章,将和大家一起复盘,回顾这一轮牛熊切换是如何发生的,并重点解析债市和经济基本面的关系。

牛市的尾巴

只要没人关心,就没有趋势。1999年的时候你会卖空纳斯达克指数吗?你不会卖空因为你觉得仅仅由于价格被高估是不够的。

——科尔姆-奥谢

4月3日,央行宣布,

中国人民银行决定从4月7日起将金融机构在央行超额存款准备金利率从0.72%下调至0.35%。

一时间市场为之一振,整个四月份,市场都沉浸在一股牛市的氛围当中。

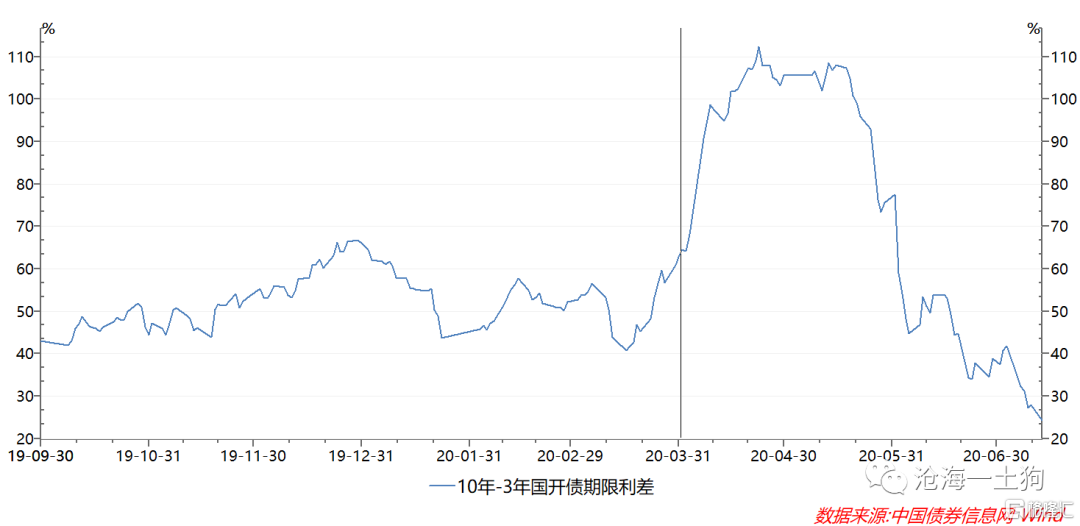

4月3日,开启了本轮债牛最后的疯狂。这个阶段债券市场出现了分化,先是3年的债券收益率迅速下行,然后是5年,但是10年债券下得很少。最后,导致满仓持有10年债券的人大幅度跑输市场。

在这个阶段,关心牛熊切换的人还不多,大家关心的是何时10年也能像3年和5年利率债那样畅快地下行。4月26日的时候,我还写了《债市会走向牛平吗?》来分析债市走向牛平的条件,结论是需要央行刻意地调控收益率曲线。

事实上,在这个阶段,债市已经出现了两个重要的不利因素:

1、经济基本面出现拐点;

2、社融出现拐点;

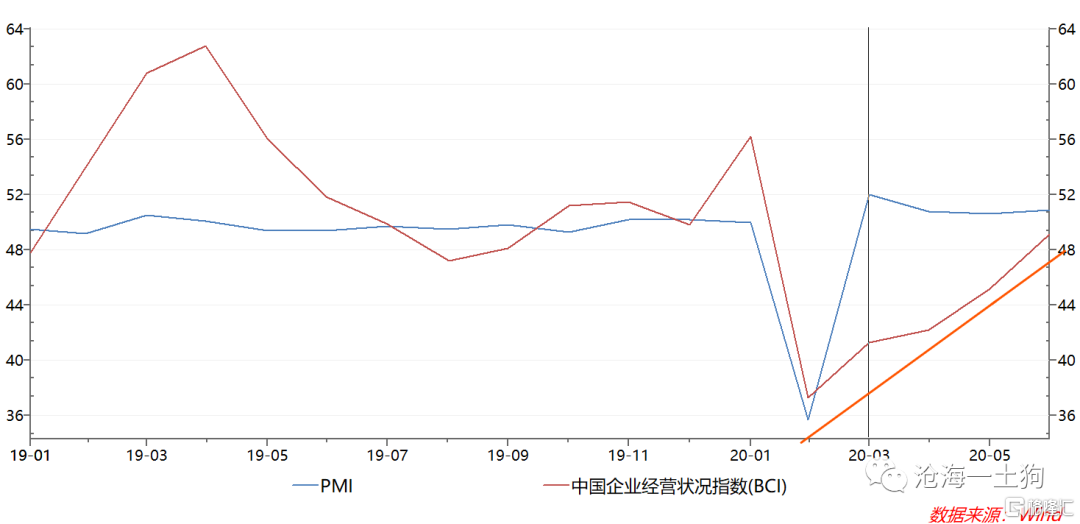

通过观测BCI和PMI数据,我们至少可以在四月初知道,经济已经过了最差的时候,开始了复苏之旅。如果看投资和消费数据,在四月中旬我们也可以确认这一点。

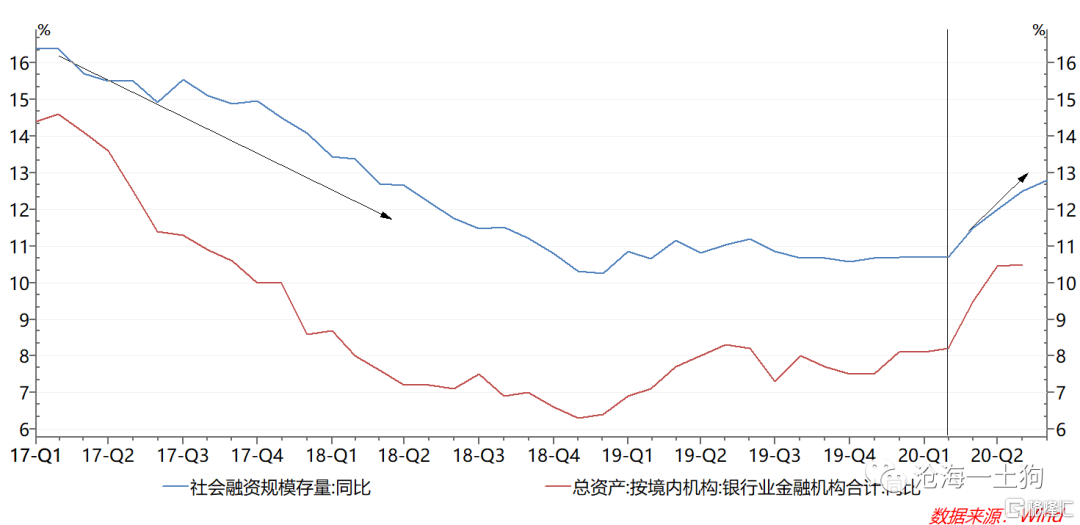

社融方面,3月社融增速11.5%远高于2月份的10.7%,要知道2019年3一季度的社融可是高基数。这个数也是在四月份公布。

因此,在四月中旬基本面和社融的拐点已经出来了,那时候就该考虑牛熊切换的事情了。但是,央行降低超额准备金利率的操作使得债市牛市氛围浓厚,很少有人关心这些。

市场做多的理由也十分顺畅:资金利率下这么多,中长端的利率也要跟着下。

牛市出现松动

4月29日,北京市政府宣布,

4月30日起,北京疫情防控等级降低为二级。

尽管4月30日公布的PMI数据略低于预期,但是,十年国开债收益率却上行了3bp。

五一假期之后,两个交易日内十年国开活跃券190215大幅上行至3.01%,从底部调整了接近15bp。

找来找去,也只有一个“小”利空,

中国4月(以美元计)出口同比增长3.5%,进口下降14.2%;贸易顺差453.4亿美元。

我认为,这次市场调整跟出口超预期的关系应该不大,更重要的原因在于,

关心牛熊切换的人多了。

按照趋势和拐点的框架,我们可以得出一个结论——做多债市的逻辑很薄:

1、经济基本面趋势不利于债市;

2、社融趋势不利于债市;

3、疫情防控趋势不利于债市;

4、短端资金状况尚未出现拐点;

5、本来预期外需差,但4月外需很好;

6、通胀趋势有利于债市;

尽管关心牛熊切换的人还不多,但是,越来越多的人注意到了一个事实:做多债市的逻辑很薄。很多人开始关心这个问题。

第一次倒逼:资金成本

说实话,如果利空仅仅来自于经济基本面趋势,债市投资者完全可以无视这些利空,继续享受债券牛市。

没人关心就不会有人卖出,就不会形成趋势,利率还可以维持在较低水平。

直到真正有影响力的人——央行,开始关心和出手。

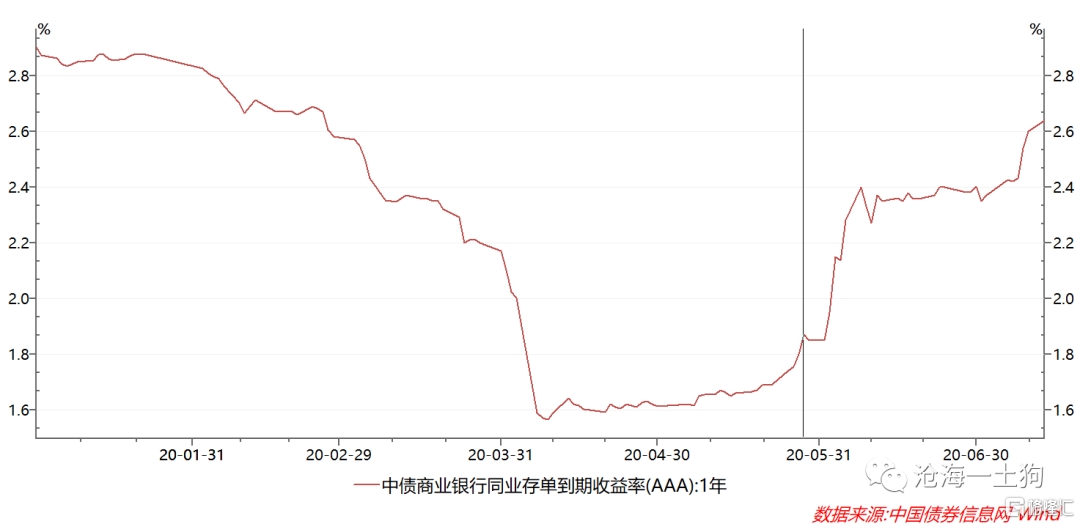

这一次央行并没有事先出来说,我觉得经济复苏得很不错,我要采取以下措施。央行只是在缓慢地提高银行间的资金水平。

这次抬升分为三波:1、五月初的缓慢爬行;2、临近跨月的快速上行;3、跨月之后的急速上行。

在第一波和第二波的过程中,投资者们还没意识到央行货币政策的转向,还在拼命地猜央行想把隔夜和七天的合意水平定到什么位置。市场那时还是希望合意水准保持在2.2%以下的水平。

跨月完成之后,市场发现隔夜和七天的利率还是很高,就彻底慌神了,6月4日,资金利率大幅度上行带动中长端利率快速上行,这一天,十年国开活跃券190215上行至3.27%。

资金利率的上行,导致了债券市场的去杠杆,市场再也无法不回避某些问题了。

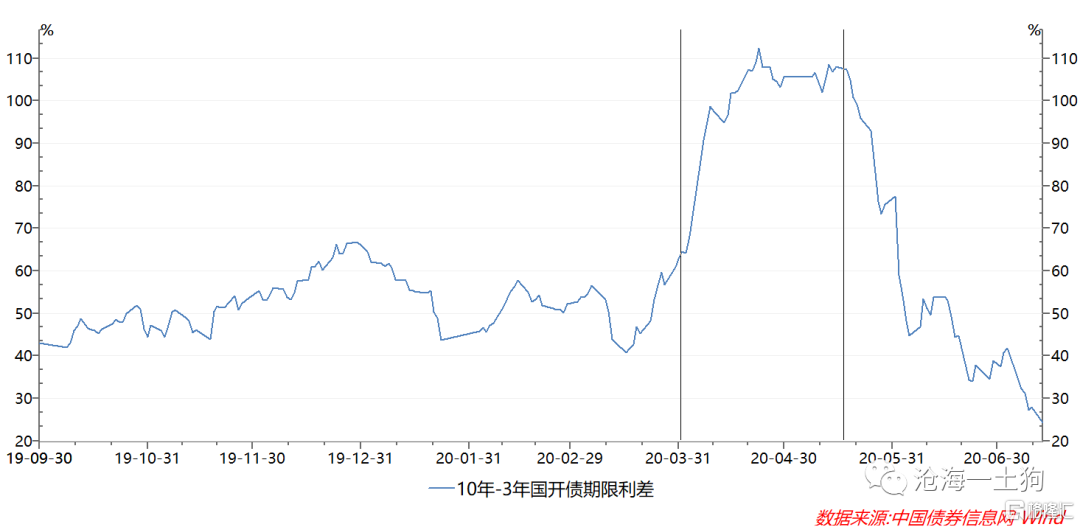

从5月26日开始,10年和3年国开债的利差大幅度缩窄,

起初的牛陡是因为资金加杠杆买三五年的国开债,现在的熊平是因为资金在去杠杆,核心是银行间的资金成本。

这一个关节点的教训是,

市场的确可以忽视经济基本面运行,直到央行开始关心,资金成本的提高成为十分重要的外力。

关于经济的定论

再后来,6月18日陆家嘴论坛召开,关于经济,刘鹤副总理给了以下判断,

在统筹疫情防控和复工复产方面取得重大阶段性成果,各类经济指标已经出现边际改善。5月份规模以上工业增加值同比增长4.4%,其中制造业增长5.2%,全社会固定资产投资环比提高5.87%,一些消费零售指标也出现积极变化,车市和楼市均在回暖。我们仍面临经济下行的较大压力,但形势正逐步向好的方向转变,一个以国内循环为主、国际国内互促的双循环发展的新格局正在形成。

6月28日,央行货币政策委员会召开二季度例会,一季度和二季度例会文字上的主要差别就是刘鹤副总理的讲话稿,

1、当前国内统筹疫情防控和复工复产取得重大阶段性成果,各类经济指标出现边际改善;

2、坚持总量政策适度,促进金融与实体经济良性循环,全力支持做好“六稳”“六保”工作;

3、促进形成以国内循环为主、国际国内互促的双循环发展新格局。

4、把握保增长与防风险的有效平衡;

也就是说,陆家嘴讲话包含了两个对债市特别重要的东西:

1、高层对经济的看法;

2、高层对保增长和防风险的看法;

第二次倒逼:赎回

尽管高层已经给经济状况以新的定调,并调整了货币政策,但是,在618之后债券市场并没有继续调整。6月18日,十年国开的中债估值在3.14%,7月1日,十年国开的中债估值在3.11%,反而下降了3bp。

消化了货币政策调整的利空之后,债市对经济基本面的反应又开始钝化。在这期间,最为流行的一个解释是“疫情未发生论”,意思是收益率不该回到疫情发生之前的水平,就好像疫情没有发生一样,毕竟各项经济指标还没回去。

事实上,这是金融投资当中的一个重要分歧,是看绝对水平还是看趋势和拐点?是看一阶量还是看二阶量?

大家分歧很大,谁也说服不了谁,于是,价格就横在那里了。

这时一股外力出现了,经济复苏导致股票涨得很好,客户想要赎掉固收类产品买股票和基金。

于是,收益率又开始快速上行。

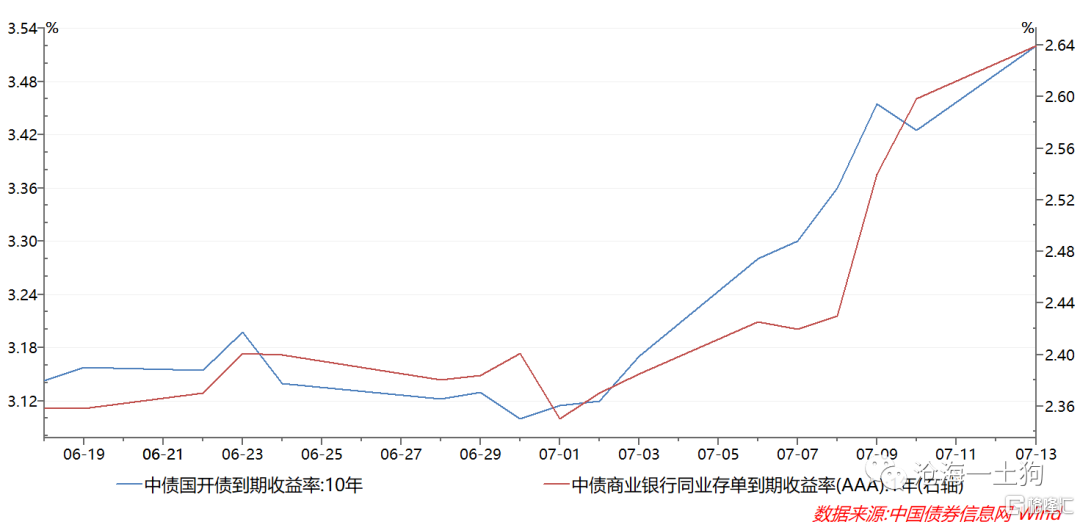

赎回的力量导致收益率曲线平坦上移,一年存单从2.35%上行至2.64%,上行了大概29bp,十年国开从3.11%上行至3.52%上行了41bp。

结束语

综上所述,大多数情况下市场会准确地反映基本面,但有些时候二者会脱离,一方面是因为现实中会存在各种各样的扰动因素,另一方面是源于一个更重要的因素:

关心的人还不够多。

更进一层,我们还可以发现,只要市场一致性地不去关心那些令人忧心的问题,价格在很长的时间内不会反应。

投资经理、分析师之间吵来吵去,一直没有结果。市场始终保持巨大的分歧,直到有决定性力量的人物开始关心:央行因为基本面复苏得较好调整了货币政策,客户因为基本面复苏带来的股市上涨赎回了债基。

随着股市一涨再涨,已经没人关心债市了,也再也没人说“债牛并未结束,这只是一次调整”了。

有没有人关心,有没有重要人物关心,真的很重要。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员