来源:环球外汇网

传统上,黄金被认为是一种避险资产——暴风雨中安全的避风港。然而,当眼下被视为高风险资产的股市,从今年早些时候的大流行引发的抛售中反弹之际,黄金却并未受到任何打击,反而来到了近九年高位附近,距离历史峰值不远。究竟是什么扶助了黄金同步走高呢?

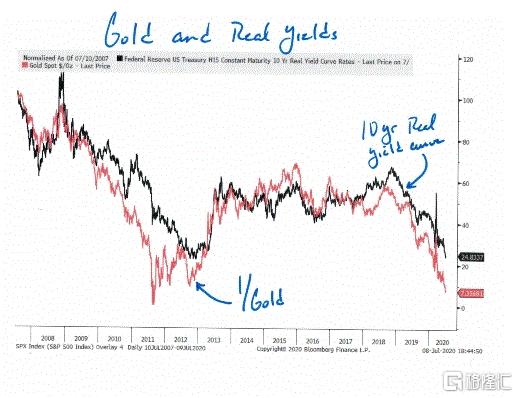

对此,Marketwatch撰文认为,部分原因是机会成本。随着新冠疫情的全面蔓延,全球央行不遗余力地压低利率。美国的实际利率或通胀调整后的利率已降至负值,而在世界许多地区则完全为负。这意味着,持有黄金的投资者也会超过持有债券所能获取的收益。

Renaissance Macro Research分析师Jeff deGraaf就表示,实际收益率转负,投资人选择持有黄金这种不孳息资产的机会成本近乎消失。特别是从法定货币及其购买力的历史角度来看。这为黄金提供了持续的推动力。

本周三,现货黄金价格一度上涨1.3%至1818.02美元/盎司,创2011年9月以来最高。

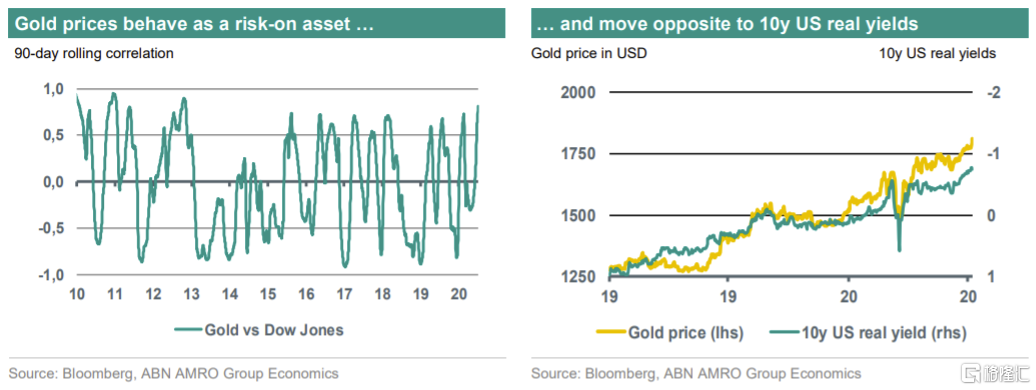

荷兰银行(ABN Amro)贵金属策略师Georgette Boele在周四的一份报告中也表达了类似观点。如下图所示,黄金与股票的走势越来越同步,表现得更像是一种风险资产,这实际上得益于实际收益率的下跌。

Boele指出,“首先,央行政策是金价走高的强大推动力。不仅很多国家的官方利率接近于零,而且在我们的预期范围内,它们也不太可能上升。”目前,大多数央行都宣布了量化宽松政策。Boele表示,“资金涌入市场,货币价值下跌,在黄金投资者耳中听起来就像悦耳的音乐。”

“与此同时,市场预期美联储可能采取更多行动,实施某种形式的收益率曲线控制,旨在将收益率维持在特定水平,美国国债收益率的上行空间仍然有限。”Boele称,

这意味着,如果投资者确实对较长期的通胀潜力感到担忧,通胀预期和美国实际收益率为负就会显现出来。她说,各国政府的财政刺激措施导致的政府预算赤字不断上升,也并不会损及黄金。

Boele认为,这一切构成了一个相当看涨的背景,他指出,投资者在金价上涨期间不断逢低买进。现在,每盎司1800美元的心理阻力已经被超越。看来,投资者只有在黄金价格达到历史前高每盎司1921美元的峰值后才会满意。而再往上看,2000美元的重要心理关口水平也将近在咫尺。

荷兰银行目前已将年底金价预估从之前的每盎司1700美元上调至1900美元,这段时期金价最高可能触及每盎司2000美元,而此前的预估为1800美元。

不过,Boele表示,投资者应为近期可能出现的下跌做好准备,并指出投机头寸仍“庞大”,ETF持仓量处于历史高位。“我们仍预计,当美元重新受到青睐时,金价将在避险环境下大幅回调。尽管这种回调可能是短暂的,对于急切等待入市的投资者来说不妨逢低买进”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员