作者:明明债券研究团队

来源:明晰笔谈

核心观点

近期债市大幅调整,股市强势情绪对债市的负面冲击,已经使10年期国债收益率开始逐渐脱离基本面,提前到达3%。债市超跌的同时,机会也会提前降临。那么,长端利率在一段时间以内或者情绪冲击过后应当如何定价呢?我们希望从货币政策的角度出发,来讨论政策“合意”的长短端利率。

DR007近期的合意水平可能在2.2%以下,2%附近。短端利率DR007以7天逆回购利率为参考,根据实际需要上下浮动,特殊时期过后,短端利率将回归利率走廊框架。从操作空间的角度看,2019年DR007中枢水平与政策利率的利差可以看到一个非常精准的调控区间(-28bps,17bps)。从政策层态度看,自余初心发文当日,截至7月9日,DR007的平均水平约为2.03%。因此,DR007近期的合意水平可能在对应的政策利率2.2%以下,2%附近。

平稳时期长端利率应以MLF利率为锚。自从去年利率市场化改革以来,央行将MLF利率挂钩到LPR。利率市场化改革和利率并轨的初衷就是为了让贷款利率能够与市场利率并轨。也就是说,理想的情况下,以10年期国债利率为代表的市场利率与LPR应当形成某种稳定的正相关关系,而且它们将共同受到央行的政策利率影响,也就是MLF利率。所以,从政策意图上来看,长端利率的长期走势或者运行中枢应当与MLF利率存在稳定的联系,否则央行可能会想办法通过短端的货币政策对长端利率进行引导。

政策如何用短端利率引导长端?从历史上看,“10Y国债利率-1年期MLF利率”与“DR007-7天逆回购利率”存在比较稳定的正相关关系,但也时有分化。历史上每次分化过后都是货币政策通过对短端利率的调控引导长端利率回归合意区间。近几个交易日以来,随着国债收益率的大幅上行,两个利差又一次大幅分化。

分化不是长期趋势,弥合才是。那么,未来究竟是谁向谁靠拢呢?从政策思路上看,虽然基于很多原因,央行不希望把市场利率降到太低,但是在目前的环境下,放任利率一味上行也不是一个好的选择。根据我们在第一部分中对于短端利率DR007定价的分析,政策对于DR007的合意区间大概率还是维持在2.2%的OMO利率之下,因此“DR007-7天逆回购”利差维持相对稳定的可能性较大。那么,“10Y国债-1年期MLF”利率将大概率向下靠拢。这就意味着未来长端利率有较强的下行动力。

债市策略:近期债市大幅调整,强势的股票市场对债市情绪的负面冲击是主导因素,而基本面上的利空、固收类产品的赎回压力都还没有真正兑现。10年期国债收益率提前向上突破3%,不论从基本面,还是货币政策调控的框架来看,可能已经超出了货币政策的合意区间,根据过往经验判断,当前10年期国债收益率的合意水平可能比1年期MLF利率略低,目前这种超调的状态并不稳定。长端利率在不断调整之中,配置价值也逐步凸显。随着基本面数据和政策信号的逐渐释放,预计债市后续可能得以喘息,利率将回归基本面的逻辑,而近期因股票市场大幅走强而超调的利率也将逐步回落。

正文

近期债市大幅调整,股市强势情绪对债市的负面冲击,已经使10年期国债收益率开始逐渐脱离基本面,提前到达3%。债市超跌的同时,机会也会提前降临。那么,长端利率在一段时间以内或者说情绪冲击过后应当如何定价呢?我们希望从货币政策的角度出发,来讨论政策“合意”的长短端利率。

OMO和短端利率

短端利率DR007以7天逆回购利率为参考,根据实际需要上下浮动。短端利率DR007的定价基准是7天逆回购利率,由于政策利率调整的信号意义较强,无法频繁调整,央行同时需要运用数量型工具将目标利率DR007控制在合意的水平,而对于短端利率合意水平的判断至关重要。从2016年底开始,到2018年,出于去杠杆的需要,短端利率维持在比较高的水平,从后视镜看,高于短端政策利率40bp左右就是货币政策对于短端市场利率的合意区间。到了2019年,受到经济强弱变化以及黑天鹅事件的影响,货币政策合意利率的波动也有所加大。比如一季度偏松的流动性和楼市过热、工业生产回暖使货币政策有所收紧,随后到来的中小银行风险事件又让央行不得不快速放松。本次疫情期间是一个特例,短端流动性不得不大幅放松来应对流动性冲击以及缓和企业的现金流压力,而随后流动性的快速收紧也是为了尽快校准无风险利率,从而抹平企业低成本发债和结构性存款之间的套利空间。

特殊时期过后,短端利率将回归利率走廊框架。2020年2月份以来资金利率在降准、降息、再贷款投放基础货币的综合作用下大幅下行,DR007中枢迅速下移但波动性也明显增大,利率走廊框架下市场利率偏离均衡值后导致机制效率降低。疫情之后通过大额流动性投放来稳定市场预期自然有合理的理由,但随着疫情冲击逐步过去,市场预期也趋于稳定,前期超宽松货币政策逐步退出再合理不过,将资金利率引导回归利率走廊框架有利于稳定资金利率,增强对资金利率的调控。虽然资金利率将逐步回归利率走廊框架,资金利率处于纠偏的过程之中,但这不意味着将回到2019年的水平。DR007的合意水平需要结合央行的操作规律和基本面因素来判断。

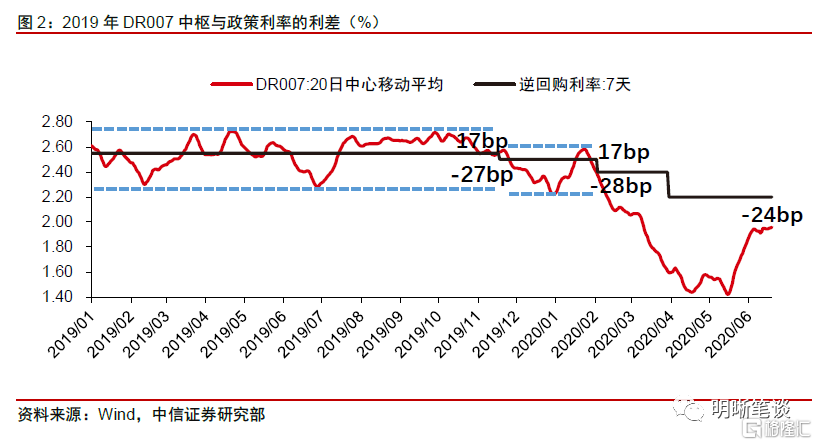

(1)“DR007-7天逆回购利率”的操作空间。首先回顾2019年的DR007中枢水平与政策利率的利差可以看到一个非常精准的调控区间(-28bps,17bps),2019年DR007的20日中心移动平均始终在这个区间内围绕7天逆回购操作利率运行,即便降息操作也没能打破这一规律,因而可以认为2019年合意的资金利率水平就是在这一区间内运行。

(2)DR007近期的合意水平大概率在对应的政策利率2.2%以下,2%附近。资深学者余初心提到,“从近期的调整看,DR007回归至接近2.2%的政策利率水平,利率债中短端品种在接近年初的水平停止上行趋势,作为市场“压舱石”的长期品种在全过程未发生大波动”。言外之意可能是本轮的货币政策调控已经起到了效果,市场利率重新回到了合意的水平。从余初心发文当日,截至7月9日,DR007的平均水平约为2.03%。

MLF和长端利率

平稳时期长端利率应以MLF利率为锚。自从去年利率市场化改革以来,央行将MLF利率挂钩到LPR。利率市场化改革和利率并轨的初衷就是为了让贷款利率能够与市场利率并轨。也就是说,理想的情况下,以10年国债利率为代表的市场利率与LPR应当形成某种稳定的正相关关系,而且它们将共同受到央行的政策利率影响,也就是MLF利率。所以,从政策意图上来看,长端利率的长期走势或者运行中枢应当与MLF利率存在稳定的联系,否则央行可能会想办法通过短端的货币政策对长端利率进行引导,这个问题会在下面一部分详细讨论。

从历史上来看,自从MLF工具推出以来,10年期国债收益率是围绕其波动的。我们可以从2016年底金融去杠杆开始,分为四段时期,在四段时期当中,货币政策的目的不尽相同,所以市场利率——10年期国债收益率相对于MLF的定价模式也不一样。2016年底到2018年中的金融去杠杆时期,10年期国债收益率显著高于MLF利率,这在一定程度上是符合政策意图的,货币的边际收紧在短端也体现的非常明显,以此来对长端利率定价。2018年年中到2019年下半年,贸易摩擦和经济增速下行压力使得货币政策偏向宽松,在这个时期,在货币政策“稳健中性“,流动性”合理充裕“的环境下,10年期国债利率的均衡定价在1年期MLF利率略微偏下的位置,再到年底利率市场化改革加速,10年国债利率与MLF利率的关系也一直维持在这样一个水平。

新冠疫情的到来改变了这个平衡,但是短暂的失衡过后,又会是新的平衡。余初心的文章告诉我们,正确认识应对非常事件的货币政策,在疫情期间的特殊工具和特殊措施以及更大的容忍度,并不是正常时期的合理参考。因此,在这段时间里,为了抗疫大局,长端利率与货币当局的心理点位之间的差距虽然可以得到短暂的容忍,但难以成为长久之计,央行也会以她的方式重新将长端利率引导到合理区间。那么,伴随国内疫情防控形势持续向好,经济数据呈现好转态势的情况下,长端利率在什么点位可能是央行的合意区间呢?这可能要视经济基本面修复的情况而定。从高频的基本面数据来看,经济修复的斜率可能已经有所放缓,经济复苏未必能够一蹴而就。出于谨慎和稳健的考虑,央行对于长端利率的合意区间或许可以对标2019年(同样是经济增长面临下行压力),将长端利率向1年期MLF利率或略低于1年期MLF利率的位置引导。

政策将引导长端利率回归合理区间

从历史上看,“10Y国债利率-1年期MLF利率”与“DR007-7天逆回购利率”存在比较稳定的关系。“10Y国债利率-1年期MLF利率”意味着长端无风险利率对调控长端的政策利率——MLF利率的偏离,“DR007-7天逆回购利率”意味着短端利率对短端政策利率——OMO利率的偏离。从图上看,二者存在非常稳定的正向关系,但也有可能在一段时期内出现分歧,比较长的是一个季度左右,也可能只持续时间非常短,但随后都会走向弥合。

每次分歧过后都是货币政策在通过短端利率引导长端利率回归合意区间。由于10Y国债利率与DR007利率均与相应的政策利率做差,相当于剔除了央行价格型工具的影响,主要反映的是央行数量型工具通过短端引导长端的作用。仔细观察可以看到,每次分歧过后,由央行数量型工具引导的短端利率对于OMO利率的偏离都是相对稳定的,通过这种稳定的状态,来吸引市场长端利率与MLF利率的利差向短端的利差靠拢,使两个利差由分化再度走向弥合。

近几个交易日以来,随着国债收益率的大幅上行,两个利差又一次大幅分化。近期的债市大跌在很大程度上源于股市大涨带来的情绪冲击,对于基本面预期的向好,对于固收产品赎回的担忧放大了对于债市的利空。从实际情况来看,基本面修复的斜率可能会面临预期差,固收产品大批量赎回可能也是一个伪命题,这一波市场利率上行的基础并不牢靠。尽管如此,在股市热度不减的情况下,债市仍然面对较大的情绪压力,致使上面提到的两个利差已然大幅分化。

分化不是长期趋势,弥合才是。那么,未来究竟是谁向谁靠拢呢?根据我们在第一部分中对于短端利率DR007定价的分析,政策对于DR007的合意区间大概率还是维持在2.2%的OMO利率之下,“DR007-7天逆回购”利差维持相对稳定的可能性较大。那么,“10Y国债-1年期MLF”利率将大概率向下靠拢。

从政策思路上看,虽然基于很多原因,央行不希望把市场利率降的太低,但是在目前的环境下,放任市场利率一味上行或许也不是一个好的选择。一方面会影响到政府或者信用债市场的参与者融资;另一方面,较高的市场利率和较低的“直达实体”的信贷利率脱节,也是与利率市场化的大方向相悖的。在利率市场化或者更加广义的要素市场化改革进场当中,债券市场的定价功能依然非常重要。政策层面也不愿意看到因为股市过热导致市场定价机制紊乱。

债市策略

近期债市大幅调整,强势的股票市场对债市情绪的负面冲击是主导因素,而基本面上的利空、固收类产品的赎回压力都还没有真正兑现。10年期国债收益率提前向上突破3%,不论从基本面,还是货币政策调控的框架来看,可能已经超出了货币政策的合意区间,根据过往经验判断,当前10年期国债收益率的合意水平可能比1年期MLF利率略低,目前这种超调的状态并不稳定。长端利率在不断调整之中,配置价值也逐步凸显。随着基本面数据和政策信号的逐渐释放,预计债市后续可能得以喘息,利率将回归基本面的逻辑,而近期因股票市场大幅走强而超调的利率也将逐步回落。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员