机构:东吴证券

评级:增持

事件:公司发布盈利预警公告,预期1H20收入较19年同期下滑20%,上半年将录得净亏损。

投资要点:

疫情下1H20大致拆分:

公司公告预期1H20收入约7.28亿,yoy-20%。其中,我们预计1H20新开店约150至200家,开店速度约为30%+左右(1H19门店593家);

据此测算,我们预计海底捞2020年上半年可比同店增速约为-30%至-40%。疫情对经营基本面的冲击比表观数据所见影响更大;

考虑到1H20疫情的巨大冲击、人力/租金刚性成本支出、新开门店开办费用等因素,我们测算并预计,2020年上半年公司归母利润同比下滑180%~200%,约合亏损不超过10亿元左右;

经营基本面稳中小进,静待春天。

客流稳中有升,期待下半年稳步复苏。海底捞大陆门店于1月26日全面暂停;3月12日首度逐步恢复营业(85家二三线门店),3月底约600+门店恢复营业;4月中旬大陆所有门店恢复营业(翻台率约3次/天);预计5-6月整体翻台率恢复至3-3.5次/天左右,稳中小升,碎步前行。

持续拓店,新店租约有望受益。本轮疫情冲击下,龙头餐饮企业拓店有望在店址选址、免租期、租金等方面持续受益,预计上半年新开店约150-200家,全年新开店数维持300+家预期;同时签约数保持较好态势。

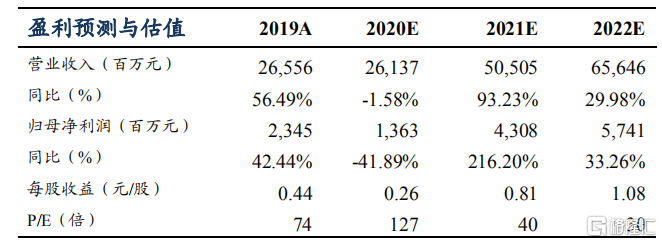

盈利预测与投资评级:基于疫情不确定性与谨慎性原则,预计20-22年收入分别为261.4/505.1/656.5亿元,同比增长-1.58%/93.2%/30.0%;预计20-22年归母净利分别13.6/43.1/57.4亿元,同比增长-41.9%/216.2%/33.3%;EPS为0.26/0.81/1.08元,当前股价对应动态PE为127/40/30倍,维持“增持”评级。

风险提示:疫情反复带来宏观经济波动;公司业务复苏、扩张不及预期风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员