2020年6月30日,中国再保险(集团)股份有限公司 (股票简称:中国再保险,股票代码:01508.HK)召开了线上投资者沙龙活动,公司代表就整体市场概况、财产再保险国际业务以及人身再保险保障型业务分享了最新动态。

受新冠疫情和利率长期下行预期的影响,保险行业整体估值处于近年来历史低位,截至2020年6月30日,中国再保险收盘价为0.79港元,PB仅为0.34倍。

中国再保险管理层在线上投资者沙龙活动中表示,新冠疫情对国内市场赔付影响有限,保费收入的增长也已经伴随复工复产逐渐恢复;相比之下,新冠疫情对国际市场影响更大,但国际市场费率已出现明显上涨,危中有机。与此同时,境内财产险、人身险市场均呈现积极趋势,境内财产再保险市场保费增速显著高于直保市场,分保率提升趋势明显;境内人身险市场迎来健康险发展新机遇,重疾定义修改、新健康保险管理办法出台、长期医疗险费率调整、人口老龄化与公共卫生事件激发消费者健康险需求,均为中再寿险这样的人身再保险龙头带来重大利好。

而市场高度关注的利率下行,再保公司所受影响也显著小于寿险直保公司,主要因为再保新增资金规模不多,以存量资金为主,相对没有那么多新进入现金流的投资压力;另外,再保负债久期较短,远小于直保的十几年甚至二十年负债期限。

作为再保龙头,中国再保险针对疫情和利率下行已有充足准备,被错杀的情况下,0.34倍的估值具备足够吸引力。

国际业务跨越式发展,巨灾孕育机会

2019年4月11日,中国再保险完成对桥社英国控股公司100%股权的收购,至此,桥社成为中国再保险旗下全资子公司,这是中国再保险国际业务战略的重要一步。

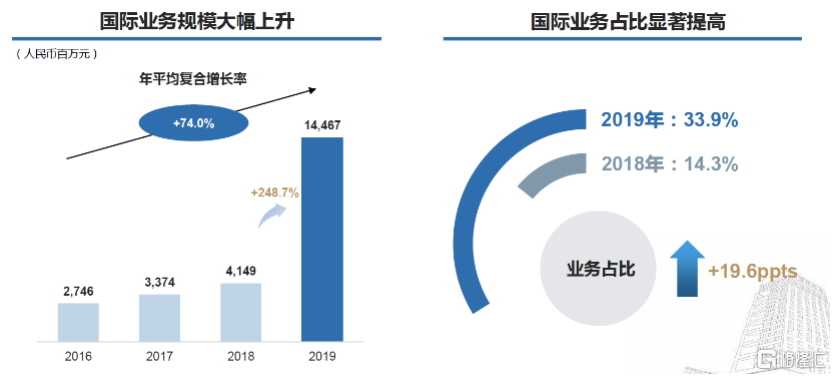

数据显示,收购后国际业务表现喜人:保费规模从2018年约人民币41.5亿元增长到2019年约人民币145亿元,涨幅为248.7%;财产再保险国际业务占比从2018年的14.3%增长到2019年的33.9%。

资料来源:公司官网

仅仅是规模上的扩大仍不够,更重要的还是实现高质量的、有承保利润的发展。中国再保险在收购桥社后,通过其“双品牌”战略针对不同市场、不同客户,利用中国再保险和桥社各自优势提高全球市场影响力,在当前全球布局的基础之上,继续建设更多分支机构以求覆盖更广泛地区。为了实现国内外联动,需要借助中国再保险的渠道力量,支持海外业务发展,同时引入先进产品技术帮助提升国内产品水平,达到1+1大于2的效果。

中国再保险相关战略举措如下:

第一,中国再保险负责战略与资本的管理,与桥社共同制定5年发展计划,桥社负责具体业务运营,目前正在推进英国“一带一路共保体”建立;

第二,增加新兴市场业务量,为一带一路项目提供政治险、政治暴力险,发展亚洲网络风险市场;

第三,开拓美国业务,借助当地MGA及经纪人发展桥社具有优势的直保和临分业务。

会上,中国再保险管理层还介绍了新冠疫情对国际保险市场的影响。新冠疫情被认为是近二十年来最严重的巨灾之一,预估将给全球保险市场带来300~1000亿美元的损失。根据公开数据,疫情已导致许多国际保险公司损失严重,中国再保险海外业务同时也面临承保盈利压力,但因其主要深耕中国市场,中国再保险海外业务的风险敞口明显小于国际同业。

但危中有机,受近年来全球连续受灾影响,叠加本次新冠疫情,国际市场保险费率正在加速上升,即“疫情成为定价新的增长点”,在近期的6月1日续转中,美国佛罗里达州费率平均上涨25%-45%。此次新冠疫情或将一举结束此前多年国际再保险市场费率疲软的周期,同时,随着一些另类资本的退出,传统再保险人重新主导再保险市场,叠加分保需求的提升,中国再保险有意抓住市场机遇,及时根据市场形势调整经营策略,其国际化战略发展有望受益于费率走高的新周期,实现业绩正向发展。桥社作为中国再保险的子公司,对比国际同业,具备更好的应对疫情措施以及充足准备,不会对中国再保险国际化战略落地造成负面影响。

资料来源:公司官网

市场环境改善,三大策略助力保障型业务

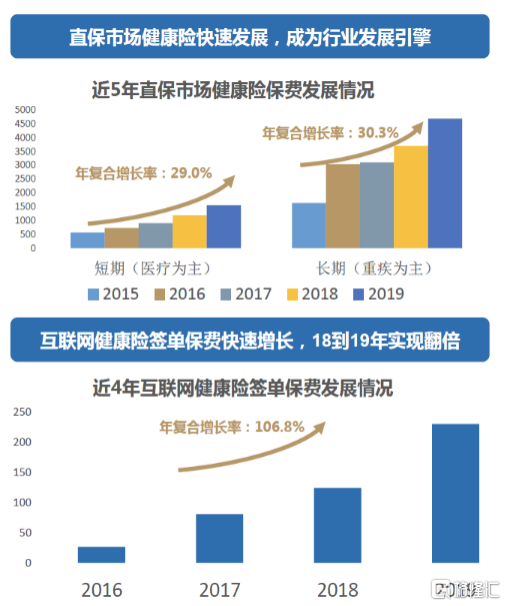

近年来,由于处于产业链上游的直保行业实现快速发展,中国再保险的保障型业务也实现了飞速发展。过去5年,中端医疗市场达到29%的年复合增长率,重疾市场实现30.3%的年复合增长,还有更快的互联网健康险增长率达到了106.8%。

资料来源:公司官网

直保的快速发展有赖于市场环境的深刻变化。中国正处于老龄化、少子化、小型家庭化发展,社会由“储蓄”向“储蓄+消费”转型,保障需求增长。数字技术赋能,直保转向“平台营销+代理人促成”集团军作战模式,有利于提高效率。

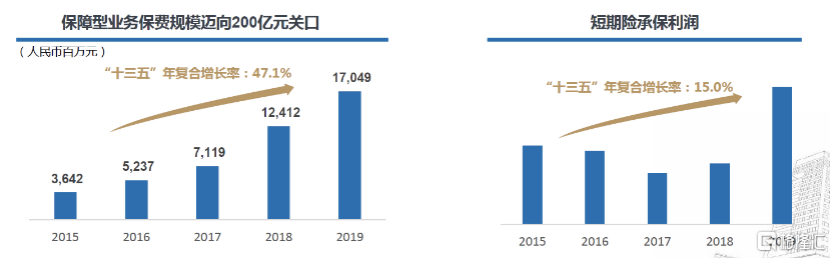

随着直保回归保障,再保需求也因此爆发。由于直保对再保数据、技术、产品、服务等方面提出了更高的要求,中国再保险作为行业龙头获益最多。“十三五”期间,中国再保险在保障型业务的规模和利润上均获得了可喜增长。

资料来源:公司官网

对比国外同行数据,据美国联合健康公开数据显示,同期营收复合增长率为11.85%,利润复合增长率为17.04%。显然,中国再保险数据更加亮眼,而且这还是建立在保险行业受甲状腺癌等赔付经验发生恶化的不利条件下取得的成绩。

由于保险整体向“非车”转型,意外险发展已经进入瓶颈期,所以未来中国再保险的保障型业务的重点是医疗险和重疾险。而要实现这两个业务的增长需要“数据+”、“产品+”、“产业融合”三大业务策略提供支持。

第一,所谓“数据+”,就是中国再保险以独有的数据为媒介为客户画像,从而进行精准定价、产品开发、经验分析等。中再寿险牵头行业新重疾项目,具备全行业重疾数据,能够通过独有的459万件重疾案例进行数据分析,得出各类疾病发生率及其他更详细全面的多维度数据。例如了解到中风发生率在下降而癌症发生率在上升,就可以根据不同疾病发生率情况针对性进行产品设计。独有的数据资源为中国再保险的保障型业务提供了足够的护城河。

第二,所谓“产品+”,分为三个部分:产品开发和迭代、产品+服务、产品+平台,也就是设计差异化产品获取超额收益,提供一揽子解决方案体现服务水平,构建“再保险+直保+销售平台”新业务模式实现优势互补。其中,“产品+平台”是中国再保险在C端业务上的突破,“好医保”便是这一创新的体现:互联网平台具有流量优势,能给客户打标签;直保公司人多,运营和服务能力强;中国再保险有强大的数据和产品定价能力,三者合一便打造了 “好医保”这一产品。

第三,所谓“产业融合”,就是中国再保险通过再保险为连接手段,打破现有的直保、医院、药店两两信息链断裂的一个状态,把保险、医疗跨产业的信息资本联合起来,一个很好的案例就是特药险产品创新。中国再保险首创“特药险”产品,与镁信健康战略合作,将单价昂贵的肿瘤靶向药设计成老百姓买得起的普惠金融产品,用药品直付服务方式替代传统的先付费再报销,能够大大革新用户体验,同时通过正面药品目录和约定赔付流程做到产品成本与风险可控。而中国再保险也能够通过为直保公司客户提供上述创新产品服务,获得较好的分保收益。

结语

参加完本次沙龙活动,笔者认为疫情对于保险行业整体冲击巨大,但也要看到危机背后隐藏的机会,整体上看,疫情带来费率的上升以及忧患意识的提升显著有利于行业巨头。从数据上看,中国再保险国际业务实现了飞速发展,海外子公司受到疫情影响也小于同行。公司的保障型业务市场环境转暖,叠加公司独有的数据库及技术支持,有望未来成为更重要的利润增长点。

问答环节分享

一、从再保险视角,新重疾实施后健康险是否有利润率下滑的迹象?

答:新重疾的实施会是一个拐点性的事件,它对整个赔付率改善是有明显的正向作用,所以说我们还是看好新重疾及整个的健康险发展。至于中端医疗的整体利润率,我们认为可能是会走平,然后随着竞争对手多了之后,将会维持在一个相对稳定的状态。

二、逆全球化背景下,海外拓展业务是否变难?对全球化战略会不会有影响?

答:从当前数据来讲,并没有负面影响。这里的因素是多方面的,比如一些保险公司本身承保更谨慎,另外费率在加速上升,所以并没有感觉到比较明显负面影响。

三、公司在一季度业绩沟通会时提到了储蓄型业务的首日亏损会在年内逐步减小,那么对于二季度的影响如何?

答:一季度由于我们储蓄型业务增长的太快,造成首日亏损的增幅非常大,所以导致了公司一季度技术性亏损。二季度储蓄型业务发展平稳,所以二季度新增收入亏损的量非常少。而且从全年来讲,储蓄型业务的计划也基本上完成,预计全年新增业务量不会太多。也就是说首日亏损的规模,在贴现率曲线没有极端变化的情况下,就全年来说和一季度相比,基本上不会有很大的放大。

四、公司上半年的财务再保险业务发展情况如何?将会采取怎么样的业务策略?

答:由于新冠疫情的影响,一季度财务再保险业务发展较慢,主要由于财务再保险方案复杂,需要当面沟通,因此业务进度受到一定影响。二季度财务再保险业务节奏逐步恢复,整体上达到了“时间过半,任务过半”的要求。全年来看,对财务再保险总体上要求是稳定规模,我们把财务再保险作为一种策略性业务,主要是为了更好利用集团资本,策略上不要求财务再保险的规模快速增长。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员