机构:民生证券

评级:推荐

报告摘要:

银行股涨幅创下历史记录

7月6日银行指数(中信)大涨9.02%,涨幅位居各行业板块的第一位。和历史行情比较,今日的银行指数涨幅位列历史最高单日涨幅的第5位。银行股迎来牛市行情。

银行业政策压力最大的时间点已经过去

下半年货币政策边际收紧。政策方向从上半年的全局性让利,向定向精准滴灌转变。在中小银行基本面偏弱的情况下,打通对中小企业的流动性传导渠道,需要更多的政策松绑,来加强地方金融对实体经济的支持力度。近期银行业的利好政策频出。7月3日晚发布的《标准化债权类资产认定规则》,进一步降低了中小银行非标转标的压力。

投资资金配置银行股的需求强烈

截止6月末,WIND口径的公募基金净值总额达到历史新高的17万亿元,比年初大幅增长16%。其中股票型基金和混合型基金合计达到3.89万亿元,逼近2015年的阶段性高点。下半年大量的资金寻找低估值的板块进行配置。低估值、低仓位、高股息,而且基本面边际改善的银行股成为资金配置首选,多因素启动了银行股的估值修复行情。

银行股目标价位预计在1.1倍PB左右

截至7月6日收盘,银行指数的PB估值为0.80倍。2019年疫情前银行指数的PB估值中枢在0.85倍附近。但是考虑到利率下行,DDM模型的折现率下降;银行股利润增速平稳,疫情影响逐步消化。两因素叠加,银行股估值回到疫情前的水平再向上突破到1.1倍PB左右问题不大。短期若因为情绪和政策出现调整,会是较好加大配置的机会。

投资建议

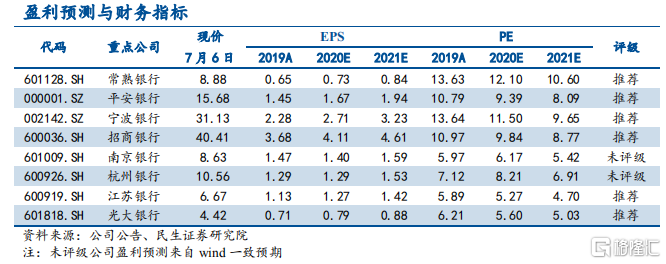

从6月末以来上涨的银行股集中于以小微零售业务为特色的高估值标的,低估值标的涨幅偏小。推荐组合沿着两个方向走,一是零售小微标的:常熟银行、平安银行、宁波银行、招商银行。二是低关注度低估值标的:南京银行、杭州银行、江苏银行、光大银行。

风险提示

资产质量波动,息差下行压力,政策出台不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员