机构:光大证券

评级:买入

目标价:6.83 港元

销售增长行业领先,3年签约目标 CAGR约 23%

20 年1-6月,公司销售额突破千亿,约 1029亿元,同比增长 31% (40家主流房企销售额同比-2%),增速位居行业前列。其中3 月、4 月、5 月、6 月单月销售额同比分别为 30%、49%、51%、57%。根据 CRIC 排行,2019年上半年公司销售额位居行业TOP12。公司 2020 年签约目标2000 亿元,对应同比增速24%。考虑到全年计划可售资源超过 3100亿元,一级推地规模存在提升可能,我们认为大概率可超额完成全年目标。从中期来看,公司 2021、2022年签约目标分别为2500、3000 亿元,3 年CAGR约23%。我们认为公司拿地和融资优势明显,成长路径清晰,发展潜力正在逐步显现。

城市运营继续发力,土储换仓提质进行时

1-4 月,公司新增土储 468 万方,总地价 371 亿元,按面积算权益比例约67%;其中城市运营项目建面占比 46%,金额占比29%,平均楼面价约 5098 元/平方米,权益比例 97%。公司目标 2022 年新增土储中城市运营面积占比达到 60%,目前正处于土储换仓、“质量”提升的重要阶段。

短期结算保障充足,2021年业绩弹性有望回升

截止 2019 年末,公司已售未结金额达到 2336亿元,短期结算具备保障。但由于前期高地价、低权益项目入账,预计 2020 年盈利水平仍将阶段性承压。此后,随着高盈利水平的城市运营项目结算占比提升,预计2021年公司业绩弹性有望回升。

估值与评级

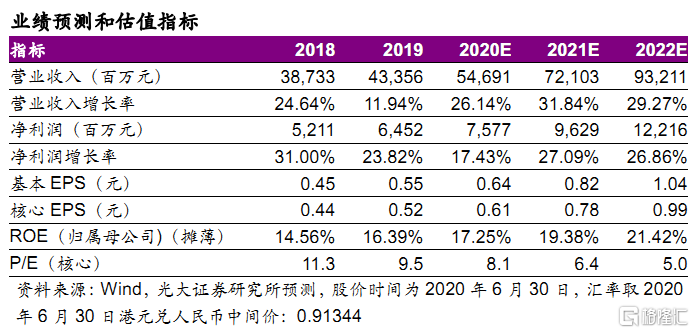

我们维持 2020-2022 年预测核心 EPS 分别为 0.61、0.78、0.99 元,现价对应预测核心 PE 分别为 8.1、6.4、5.0 倍,对应预测股息率分别为5.2%、6.6%、8.3%。公司成长路径清晰,短期销售持续向好,中期内业绩弹性有望回升。综合考虑维持目标价 6.83 港元,相对于 2021 年预测核心 PE约8 倍,维持“买入”评级。

风险提示:

城市运营项目获取不及预期,项目交付结转不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员