2020年上半年,全球股市各自以一种神奇的方式开始,又以令人意料不到的魔幻方式走完。

新冠疫情大流行对全球经济和社会生活的冲击有目共睹,然而A股创业板创出了最强表现,疫情最严重的美国也来了个深V大反弹,而夹在中美之间的港股市场,整体却表现相对惨淡。

不过,港股整体表现虽然不佳,但仔细回看各行业板块和上半年发生的种种,还是有不少值得关注的新变化。

1,恒指上半年收跌13.3%,估值底部徘徊

作为遭受乱港事件、全球疫情冲击、国际油价暴跌、中美贸易摩擦等重大事件影响的港股市场,今年一步步可谓艰辛前行过来。

在经历了2月至4月的大幅下调后,市场整体逐步见底,截至6月30日,恒指上半年收跌13.3%,国指跌12.62%,在全球主要市场表现中处于中游,但这种成绩实际上也是非常不容易了。

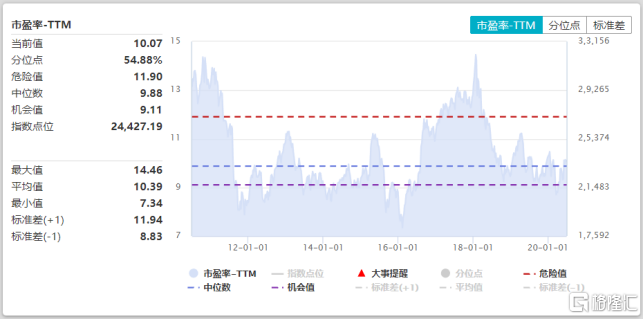

目前恒指的估值水平并不高,现时的平均市盈率为10.07倍,处于近10年分位点的中间,巧的是也跟年初是相差无几,其背后原因主要还是成分股的权重调整及个股表现明显分化所致。

(数据来源:wind)

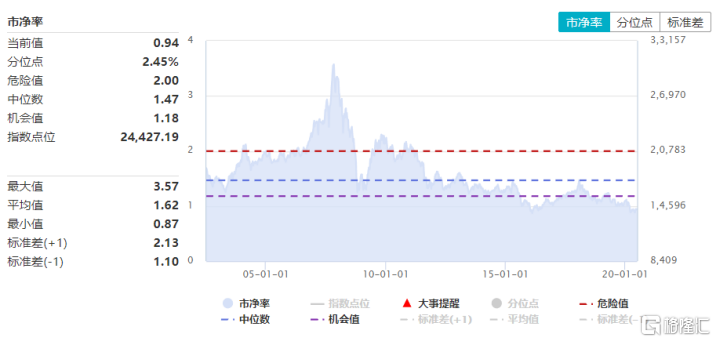

而整体平均市净率目前已经跌破1倍净值至0.94倍,处于历史以来的2.45%的分位点。意味着在港股历史上97%以上的时段的估值都要比现在的高,这一定程度上能说明港股的估值确实是很低的。

(数据来源:wind)

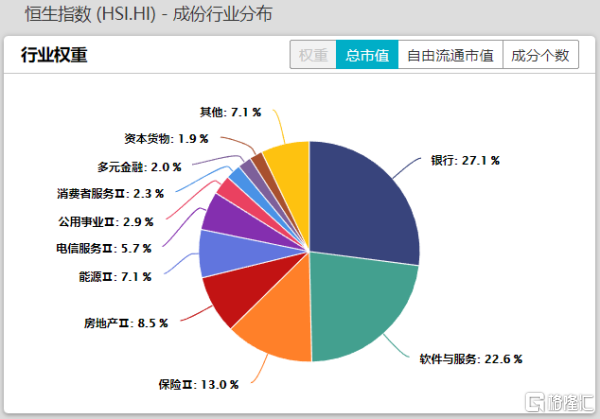

造成这种情况的背后可以解读出非常多的东西。在行业权重上,恒指目前的行业权重大头是银行(27.1%)、科技(22.6%)、保险(13%)、房地产(8.5%)、能源(7.1)以及综合公共服务(8.6%)等,这些权重行业中除了科技股,其他都是天然非常低估值的板块。

(数据来源:wind)

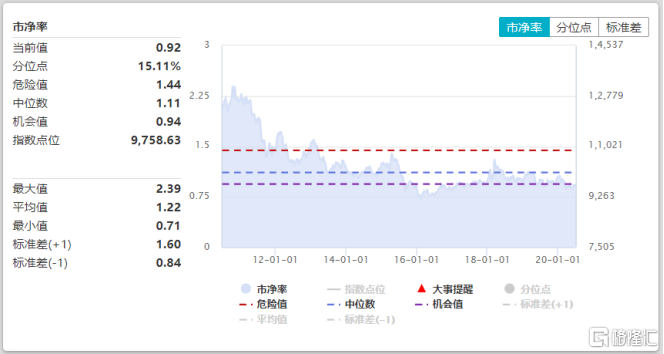

同样的情况也出现在国企指数上,截至目前,国企指数市盈率TTM为8.51倍,位于近10年历史中位数中部,市净率为0.92倍,位于近10年分位点的15.11%。

(数据来源:wind)

在恒指成分股中,截至6月30日,太古A市净率仅为0.136,中石油、中信股份、中国联通等市净率低于0.4倍,其余不少部分的地产金融股的估值都在0.6倍以下。而对应的,舜宇、腾讯等科技股的市净率高达9倍以上,还有一些医药及消费股的估值都大于3倍,虽然本质上还不算贵,但在恒指成分股中确实高高的存在。

(行情来源:富途牛牛)

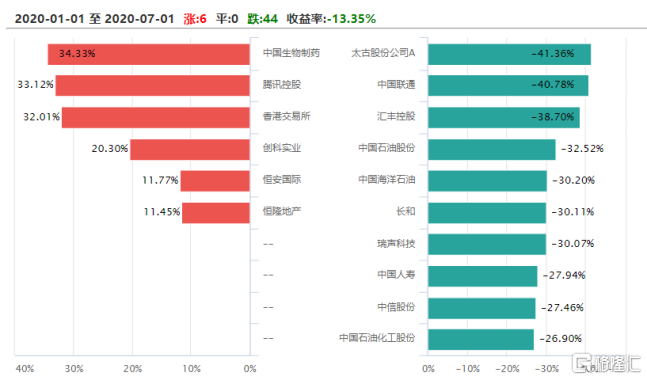

有意思的是,今年以来恒指成分股涨跌幅断层式分化明显,录得上涨的个股仅6家,涨幅最大的中国生物制药有34.33%,其次是腾讯涨幅33%,港交所也大涨了32%,涨幅最小的恒隆地产也有11.45%,以下的就断层了。

跌幅榜中,太古A、中国联通都跌去了40%以上,汇控跌了38.7%,中石油、中海油、长和、瑞声科技等都跌超30%,暴跌的背后各家各有原因,这里就人艰不拆了。

(数据来源:wind)

2,上半年融资再度冠绝全球,京东网易募资超540亿

在今年,得益于是港股在上市制度上的调整,以及美国对中概股的监管措施加严和上市限制,导致明星中概股回港二次上市的趋势日趋加速。

通过不完全统计,截至到今年上半年,港股包括二次上市的披露招股的公司181家,根据目前已经上市或披露首发募资情况统计,上半年的首发募资规模约为813亿港元。相对于2019年上半年的76家以及IPO募资总额695亿港元,今年港股的IPO融资无疑又是冠绝全球。

在其中,近期通过二次上市正式登陆港股市场的京东、网易两家分别首发募资300.58亿港元、245.56亿港元,合计超过了540亿港元,占据了今年来披露数据的募资总额的2/3。

(行情来源:wind)

另外有9家首发募资金额超过10亿港元,多数是生物医药类新经济公司,这些公司抓住在新冠疫情全球大流行的时势背景下市场对医药股天然追捧的好时机,整体首发上市后的阶段股价表现都非常不错。

剩余的绝大部分募资额度超过1亿港元,在众多巨头的光芒对照下,反而显得有点默默无闻了。

3,科技、医疗领涨, 地产金融消费价值板块跑输

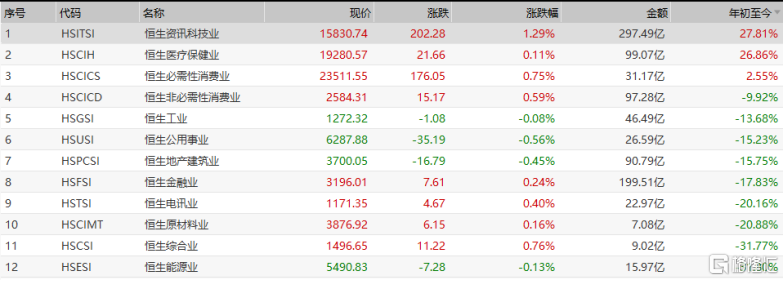

在港股的行业板块中,按wind行业划分,只有科技、医疗保健、必需消费上三大板块在上半年录得上涨,科技和医疗板块更是涨幅接近3成,分化极为明显。

而在行业跌幅榜中,能源及综合跌幅超3成,材料、通信、金融等也在2成左右。

(行情来源:wind)

在科技股中,头部行业龙头反而涨幅最为明显,上半年,金蝶国际飙涨了131.55%,市值600亿港元;中芯国际飙涨126.13%,市值1529亿港元,尤值得一提是新经济公司美团点评-W在今年上半年飙涨了68.69%,市值突破至万亿港元大关。

(行情来源:wind)

在医疗保健股中,同样是市值较大的头部企业大幅跑赢小市值对手。微创医疗年内涨幅高达238.74%,市值542亿港元;爱康医疗大涨181.7%,市值274亿港元,阿里健康、平安好医生两家均实现翻倍,分别达151.11%、107.39%,市值也突破到了2927亿港元、1258亿港元。

(行情来源:wind)

而在跌幅较大的行业中,则是各有原因,如能源板块的是因为国际油价的超级暴跌以及因疫情冲击导致的需求急剧下降导致越大型的油企遭受亏损越大,如三桶油;综合行业也是各种风险因素的综合影响冲击所致如长和、太古、中信股份、复星国际等;而金融作为维系经济运行的中枢,同时遭受其他风险事件影响,同样跌幅巨大。如汇控、华融等。

(行情来源:wind)

4,南下资金抱团明显,尤偏爱科技、医疗

上半年以来,港股市场虽然在整体表现不佳,但行业及个股上明显出现结构分化,新经济医疗医药公司、科技股等却是迎来了有史以来最大的资金关注而走出了一波异常强势的大行情,赚钱效应远胜于平时。

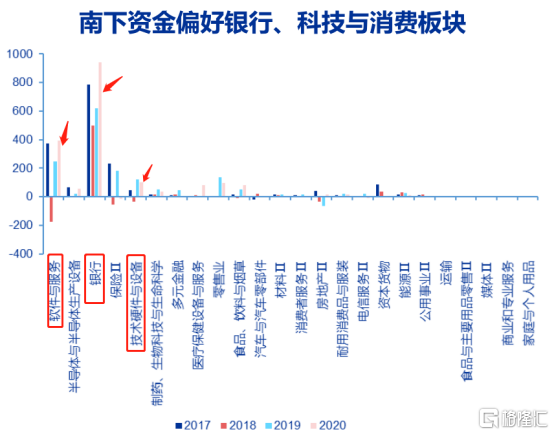

截至6月30日,今年南下资金累计突破3000亿港元,趋势明显比往年有所加快,这还是在各种大级别风险事件冲击导致港股大市走弱的背景下实现的。

(数据来源:wind)

根据沪深港通每日前10大成交活跃股计算,今年南下资金在银行、软件服务、技术硬件、消费等板块集中度非常高。资金偏好的行业结构上,南下资金对信息技术、医疗、必选消费的相对占比较2019年有所扩大,而其他概念板块的关注资金几乎没有,房地产板块还是净卖出的状态,可见资金抱团取暖趋势非常明显。

(数据来源:申万宏源)

个股层面,在港股通中,最大的趋势同样是头部的科技及医疗股涨幅最大,目前已有9只个股涨幅翻倍,另有二十余只个股涨幅超过50%,都是市值较大的个股居多。

(行情来源:wind)

不过,港股通的跌幅榜中,消费、工业、能源、地产等受宏观风险事件影响较大的行业,有68只个股跌幅超过了30%,占所有港股通数超14%,惨烈明显。

(行情来源:wind)

从趋势看,尽管下半年流入节奏不一定会较上半年加速,但净流入的趋势很可能依然会持续,毕竟现在港股的极低估值和高股息、对南下资金来说还具有很大吸引力。

5,南下公募基金规模翻倍,多数业绩表现可观

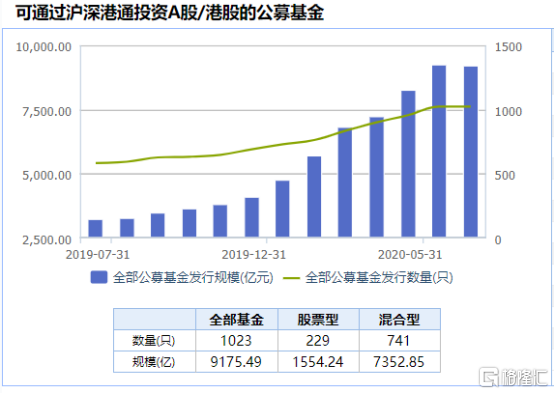

除了南下的投资者及普通机构资金,上半年的南下的公募基金的增量也非常明显。截至目前,科通过港股通投资A股/港股的公募基金突破到1024只,总规模9500亿元,比年初增长了1倍多。其中大部分是以混合型基金为主。

(数据来源:wind)

而在这批基金的南向产品中,虽然港股整体大市很弱,但在集体选择性抱团之下,不少的基金上半年业绩表现堪称优异。

截至上半年,有近30只的基金都跑出超过了50%的收益,绝大部分都是关于医药医疗、创新科技两个领域。

(数据来源:wind)

同时,相比此前因为各种宏观风险事件导致恒指大跌而持续净流出的ETF资金,3月以来的港股恒指ETF也有资金异常大规模流入,累计增量资金接近20亿美元(相当于150亿港元的规模)。

(数据来源:申万宏源)

在这个时期,一些明星中国概股加快会港二次上市的预期越发强烈,同时网易、京东等巨头的回归也持续引发了资金的高度关注和跟踪,近期的港股资金大额流入以及大市成交量激增,都与之有重要关系。

6,制度创新,新经济公司表现亮点不断

2018年,港交所公布第二上市章程,允许符合条件的公司以便捷方式来港第二上市,由此开启了港股市场新经济公司批量赴港上市的热潮。

从2019年到现在,港交所推出系列上市制度改革,包括修改IPO条件,放宽对同股不同权公司的限制,允许第二上市等等,吸引以研发为主的生物科技公司、高增长及创新产业公司,改革幅度达25年之最,吸引了众多中资新经济企业赴港上市。

今年上半年因为疫情冲击及宏观政治风险事件一定程度影响了港股新股上市的进度,但新经济公司的上市热情依然未减。同时明星中概股的回归也让市场的气氛被持续点燃。

截至上半年,众多新经济公司整体录得非常可观的市值表现,腾讯年内大涨近4成,美团飙涨超7成突破万亿港元,小米今年来累涨超26%,还有大部分的生物医药行业的新经济涨幅惊人。

(行情来源:富途牛牛)

在上月,港交所再度调整指数规则,放开对第二上市(-S)及同股不同权(-W)类公司纳入恒生指数及恒生中国企业指数,此次调整也大大激发了此类公司以及其他新经济公司的追捧热潮。

目前追踪恒指的被动性资金约为2000亿港元,随着阿里、美团、小米以及后来者的网易、京东等明星公司加入,新经济行业占比有望显著提升,长远来看有望吸引更多资金追踪指数,提高香港市场吸引力。

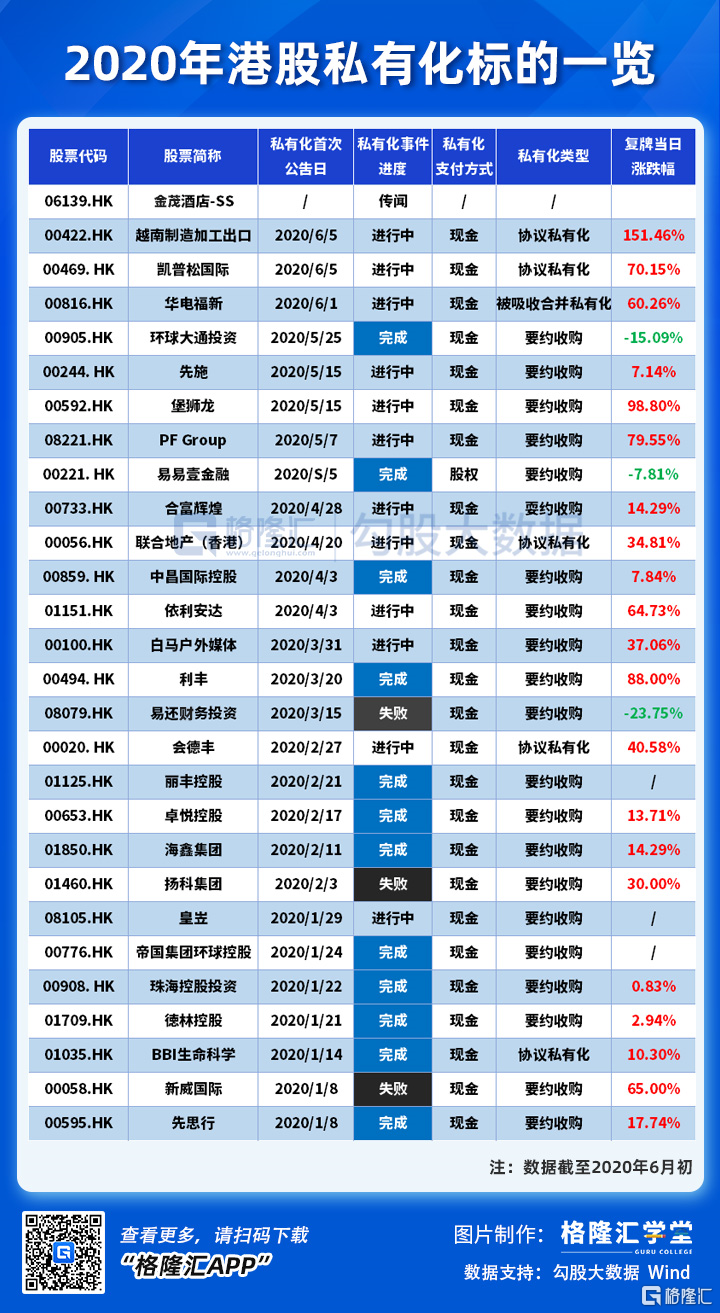

7,上半年港股私有化提速,多数估值过低

在今年,港股主动私有化退市的速度明显加快,年内已经有28家企业选择主动宣布私有化。包括:华电福新(00816)、海尔电器(1169)、中航国际(0161)、中国粮油控股(0606)、华能新能源(0958)、华电福新(0816)、哈尔滨电气(1133)、会德丰(0020)、利丰(0494)等一众公司。

从行业来看,这些私有化退市企业以传统行业为主,但亦有少量半导体、医疗等新兴行业,且国企在近两年私有化退市所占的比重愈来愈大。

从发布退市公告时的净利润来看,大部分拟私有化公司的财务状况基本面较好。

私有化的原因主要表现为大多数估值偏低,市净率低于1倍也不少,甚至还有个别企业市净率低于0.5倍,或者回报率非常可观。如华能新能源(00958.HK)、亚洲卫星(01135.HK)在其退市前一年ROE更超过10%。但8家公司私有化公告前一年的平均PB估值均不到1.0。在这种情况下,股东进行私有化,反而是一个非常合适的时机。

同时,还有其他一些原因,包括控股方计划换地上市,从而获得更大的认可,提升公司的估值,或者资产整合的需要,如上述几家国有性质企业的整合。

而在这些宣布私有化的公司中,大部分在复牌首日都有很大的上涨幅度,越南制造加工出口(0422)复牌当日上涨超1.5倍,华电福新、堡狮龙(592)、利丰等涨幅都超过了6成。

8, 结语

总体回顾港股的上半年运行情况,在疫情及宏观风险事件的冲击下,港股的整体表现不算完美,各行各业分化明显。

但在港股的制度改革及资金持续流入的利好下,科技、医药等新经济行业的受追捧程度远胜传统价值及工业板块,也承担起来港股投资者维系希望的重要角色。

在今年全球经济显著衰退已成为既定事实的大背景下,港股市场行业冷热对立的情况下半年或许还会持续。

不过,上半年的冷门板块不代表未来没有机会,比较它们的估值水平吸引力、投资回报率以及盈利预期在那里。

从最新数据看,目前内地企业到香港上市占所有上市公司数量已经超过了一半,占港股总市值也接近了8成,同时恒指中的中资股权重也接近了6成。这意味着内地企业已经占据了港股市场的主力地位,也就是说,香港市场的基本面也越来越取决于内地经济的运行情况。

接下来的下半年,在海外依然风雨飘摇、国内经济稳定恢复的对立形势下,港股市场又将上演怎样的行情表现,一起拭目以待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员