通常而言,在医药研发领域在患者首批入组之时就会带来股价波动,而在获批落地之时,更是会因为对于未来商业化的期盼而带来新一轮估值的提升。

格隆汇注意到,最近频发多重利好消息之下,三生制药(1520.HK)于今日开盘10.06港元,盘中触及10.28港元,涨幅达到4.68%。值得注意的是,此时三生制药的PE(TTM)为24倍,仍处于历史相对低位。

图表一:三生制药(1530.HK)股价走势

数据来源:WIND,格隆汇整理 数据截止7月2日

三生制药的利好消息,一方面来自于其子公司分拆过会。根据公开资料显示,三生制药的子公司三生国健科创板上市注册已经获得中国证监会批准,上市之日指日可待。

另一方面,三生制药的核心产品频出利好消息,在国产替代的潮流下更加具有体系化竞争的优势。2020年6月19日,三生制药(1530.HK)宣布注射用伊尼妥单抗(商品名:赛普汀®)正式获得国家药监局批准,用于和化疗联合治疗HER2阳性的转移性乳腺癌。7月1日,赛普汀®已分别在北京、国家癌症中心/中国医学科学院肿瘤医院、江苏、安徽、山东和浙江神速开出首张处方,成为我国首个获批的自主研发抗HER2单抗。

此外,6月28日抗IL-4Rα单抗临床试验用于治疗特应性皮炎(湿疹)获得FDA批准,并获得国家药监局受理。7月2日,抗PD-1单抗(609A)在美国进行的临床I期试验已经完成所有患者入组。

值得注意的是,三生制药也在高瓴资本的医药创新药赛道的布局名单之中。众所周知,高瓴资本在国内医药投资领域眼光独到,今年更是几只投资的医药新股让其挣得盆满钵满。那么,在投资中,能否抄高瓴资本的作业,跟着大拿关注这只医药界的创新药老将呢?

日益增加的乳腺癌患者与过度的进口产品依赖

乳腺癌是发生在乳腺腺上皮组织的恶性肿瘤,可分为非浸润性乳腺癌和浸润性乳腺癌,遗传基因、长期饮酒等因素为乳腺癌发生的高危因素。根据国家癌症中心2015年数据统计,乳腺癌发病率位居女性恶性肿瘤第一位。

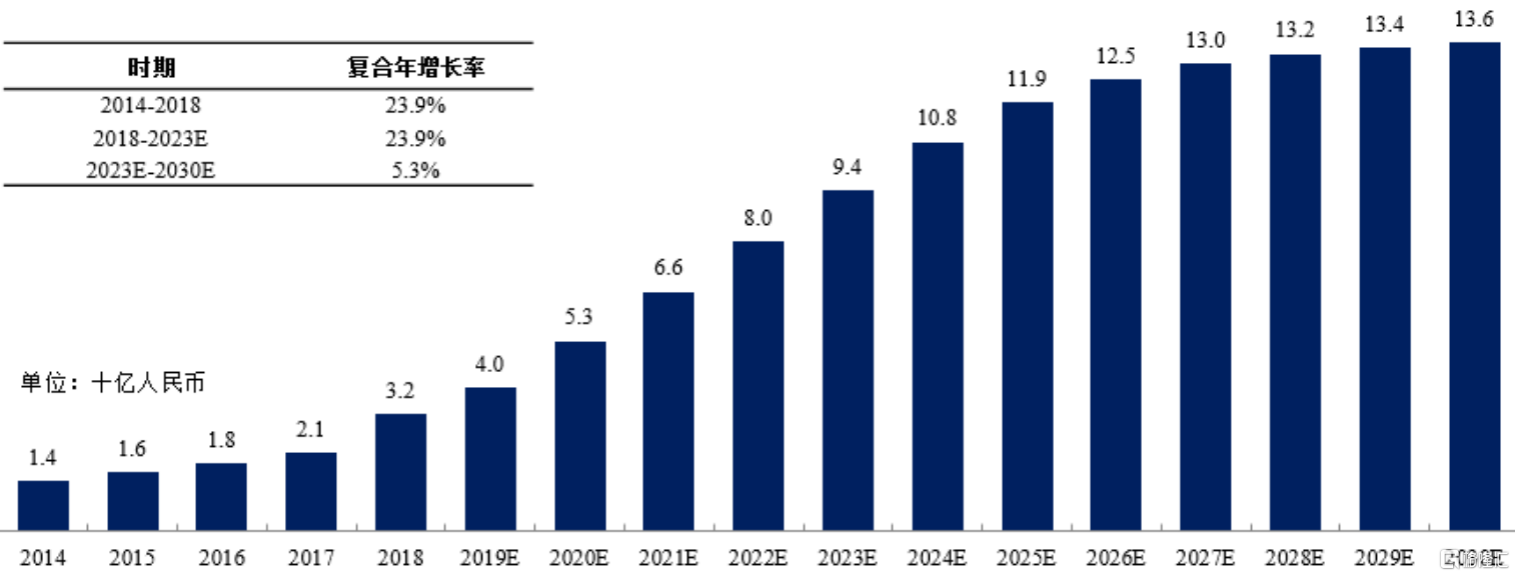

在众多的乳腺癌患者中,约25%的患者表现为HER2阳性。根据弗若斯特沙利文报告,中国抗HER2单抗药物市场从2014年的约14亿元增长至2018年的约32亿元,期间复合年增长率为23.9%。随着乳腺癌新药的加速上市,更多新药和生物类似药的可及性提高,抗HER2单抗药物市场未来将快速发展,预计在2023年达到约94亿元的市场规模,2018年至2023年的复合年增长率约23.9%,并由2023年以约 5.3%的复合年增长率继续增长至 2030 年的约 136 亿元。

图二:中国抗HER2单抗药物市场规模

资料来源:弗若斯特沙利文报告,格隆汇整理

现有研究表明,抗HER2单抗作为IgG1抗体,可参与免疫系统的体液免疫和细胞免疫,其能够参与多种免疫的特征使其的应用具备定向性、高特异性、安全性和低风险的特点。因而抗HER2单抗能成为HER2阳性的乳腺癌的有效治疗手段。

与此同时,在伊尼妥单抗临床 III 期数据也显示该药物治疗HER2过度表达的转移性乳腺癌患者的肿瘤无进展生存期显著延长,进展风险显著降低;肿瘤客观缓解率显著提高,临床获益率显著提高;未出现超敏反应和心脏毒性等严重不良事件,具备可预见、可耐受和可控制的安全性。

从国产替代到布局未来

乳腺癌作为女性恶性肿瘤发病率第一位的癌症,靶向药物已经成为治疗肿瘤的新兴方式。然而,靶向治疗效果好但价格昂贵。目前,国内有数家企业都在布局抗HER2单抗领域,但仅三生国健已获批,有望领头代表国产替代药物在该领域冲击国外药企的垄断地位。

在国产替代的这条路上,三生制药的布局并不止于此。

特应性皮炎(湿疹)是一种慢性、复发性、瘙痒性、炎症性皮肤病,一部分患者具有遗传过敏素质,伴发食物过敏、过敏性鼻炎、过敏性哮喘等。儿童发病率高,世界范围内>10%,成人也很常见。

根据公开数据统计显示,特应性皮炎(湿疹)影响1800万-2500万美国人,大约30万成人亟需治疗药物。在中国,20年来特应性皮炎的患病率也在逐步上升。我国约有超过230万青少年受到特应性皮炎的困扰,儿童患者也达到200万-300万。近年来,随着中国城市化和工业化的迅速发展,特应性皮炎在中国的发病率也逐步上升。

6月28日,三生制药公布,其自主研发的抗白介素4受体alpha(IL-4Ra)的人源化单克隆抗体药物(研发代号:611)于近日获得美国FDA临床试验批准,用于治疗特应性皮炎(湿疹)患者。公司将尽快开展该产品在美国的临床试验入组。另外,该产品在国内的临床试验申请亦于近日获得国家药品监督管理局(NMPA)受理。

总体来看,伴随着三生制药的研发产品接连开花结果,配合其成熟的生产以及商业化能力,未来也将在众多药企中脱颖而出。

从研发进程上来看,根据公司年报数据显示,三生制药共计拥有32个在研项目,其中22项作为新药开发,涵盖肿瘤、自身免疫性疾病以及其他疾病等领域。其中,仅在最热门的肿瘤领域就已经涵盖HER2、CD20、PD-1、VEGF、EGFR等空间较大的热门靶点。未来三年内也预计将拥有2款新药以及14项上市申请提交,迎来研发收获期。

从生产和商业化能力上来看,目前三生制药共计拥有5个生产基地,产能排在国内大分子制药公司中第一。销售团队在医院覆盖率高,拥有庞大的销售几分销网络,这也为公司后续更多重磅在研产品商业化铺平道路。

小结

从自主研发的注射用伊尼妥单抗从正式获得国家药监局批准,到在北京、国家癌症中心/中国医学科学院肿瘤医院、江苏、安徽、山东和浙江开出首张处方,仅仅历时12天。在这神速的背后,体现的就是在如今药企体系化竞争的时代下三生制药的竞争优势。

一方面,面对患者“吃不起药”的局面,三生制药凭借自主研发,正在用国产替代,让创新药触手可及。无论是单看近期传来研发利好的注射用伊尼妥单抗、IL-4Ra,还是全面细看公司的研发布局,每个研发布局都是超前的技术,未来也将成为公司发展的重要引擎。

另一方面,能够处方落地迅速,离不开强大的生产与商业化能力。作为老牌药企,要想在医改进入深水区之际,突出重围破茧成蝶,生产与商业化能力必不可少。相比起其他Biotech公司生产还需要外包机构,商业化还在规划,三生制药已经拥有强大的自建产能。而已经拥有多款重磅产品销售的经验和全国渠道网络,未来也将为公司以后的在研产品商业化铺平道路。

从公司估值上来看,公司的PE仍处于历史相对低位,相较于同期医药板块溢价较高而言,安全垫相对较厚,成长空间较大,值得在后疫情时代之下持续关注与期待。

图表三:公司PE BAND

数据来源:WIND,格隆汇整理

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员